北米LiDAR市場規模とシェア

Mordor Intelligenceによる北米LiDAR市場分析

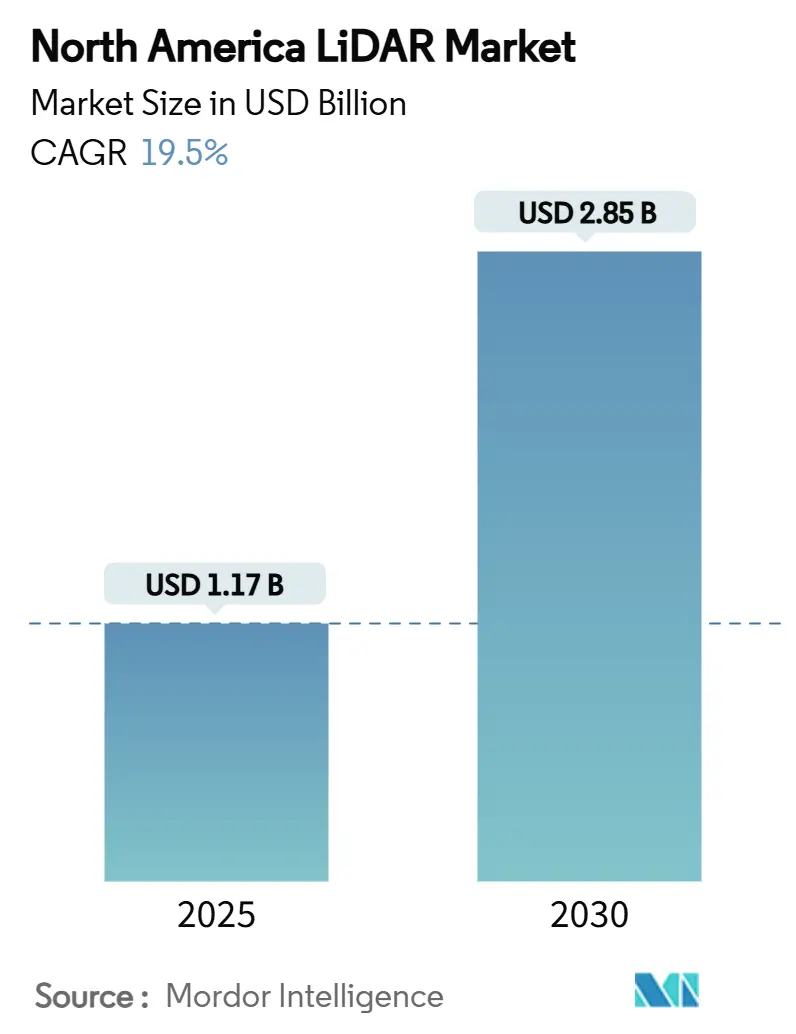

北米LiDAR市場は2025年に11億7,000万米ドルと評価され、2030年までに28億5,000万米ドルに達すると予測され、CAGR19.5%で成長する。固体状態技術の革新がセンサーサイズとコストを縮小し、連邦インフラプログラムが精密な資産データを義務化し、BVLOS(目視外飛行)ドローン回廊が航空マッピングを拡大するにつれて需要が加速している。自動車OEMはLiDARをレベル3自動運転パッケージに組み込み、林業・公益事業機関は山火事リスクモデリングと送電網検査にこの技術を採用している。価格下落、センサー融合イノベーション、環境モニタリングニーズの増加により、二桁成長が持続している。統合サプライヤーがカスタムソフトウェアとチップレベルハードウェアを組み合わせて平均販売価格下落に対するマージンを保護する中、競争激化が進んでいる。[1]U.S. White House, "Infrastructure Investment and Jobs Act Funding Dashboard," whitehouse.gov

主要レポート要点

- 用途別では、自動車が2024年に38%の売上シェアで首位;政府機関は2030年まで24%のCAGRで成長すると予測される。

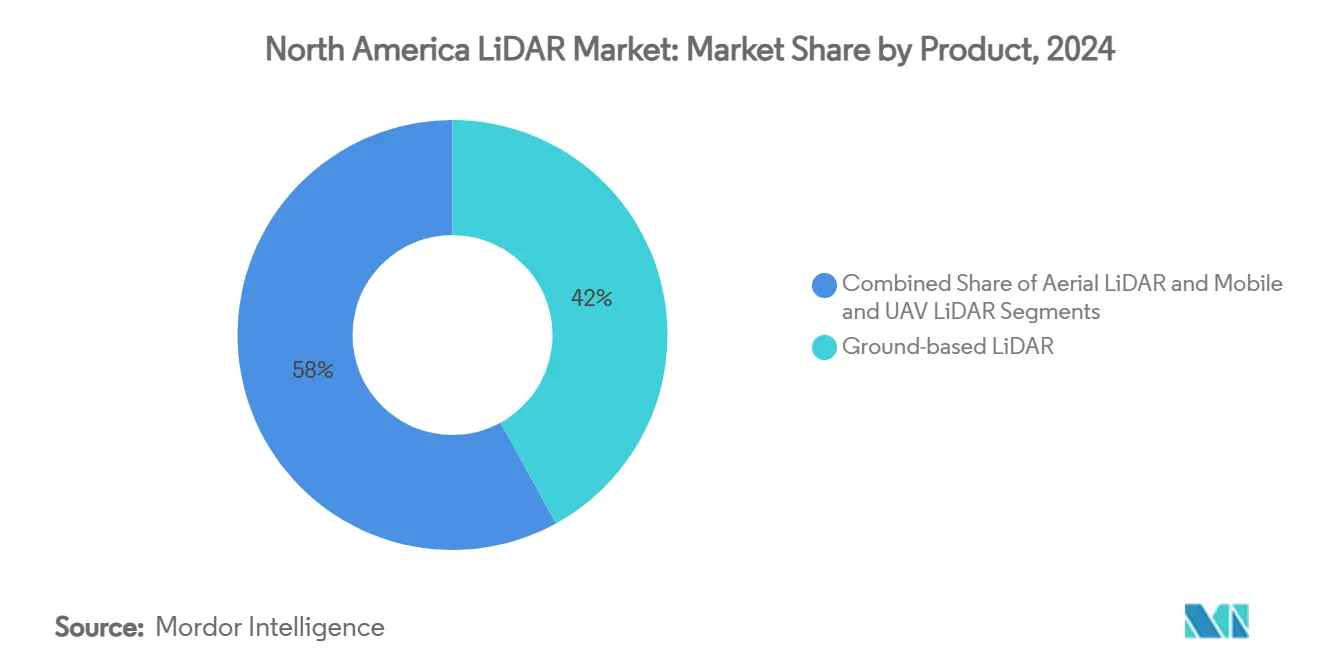

- 製品別では、地上ベースシステムが2024年の北米LiDAR市場シェアの42%を占めたが、モバイル・UAVプラットフォームは2030年まで25%のCAGRで成長見込み。

- タイプ別では、機械式ユニットが2024年の北米LiDAR市場規模の63%を占めたが、固体状態センサーは2025年-2030年間に22%のCAGRで拡大予定。

- レンジ別では、中距離ユニットが2024年の北米LiDAR市場規模の48%を占め;短距離デバイスが27%のCAGRで最も速く成長している。

- コンポーネント別では、レーザースキャナーが2024年に46%のシェアを握ったが、慣性測定ユニットが2030年まで22%の最高CAGRを記録予定。

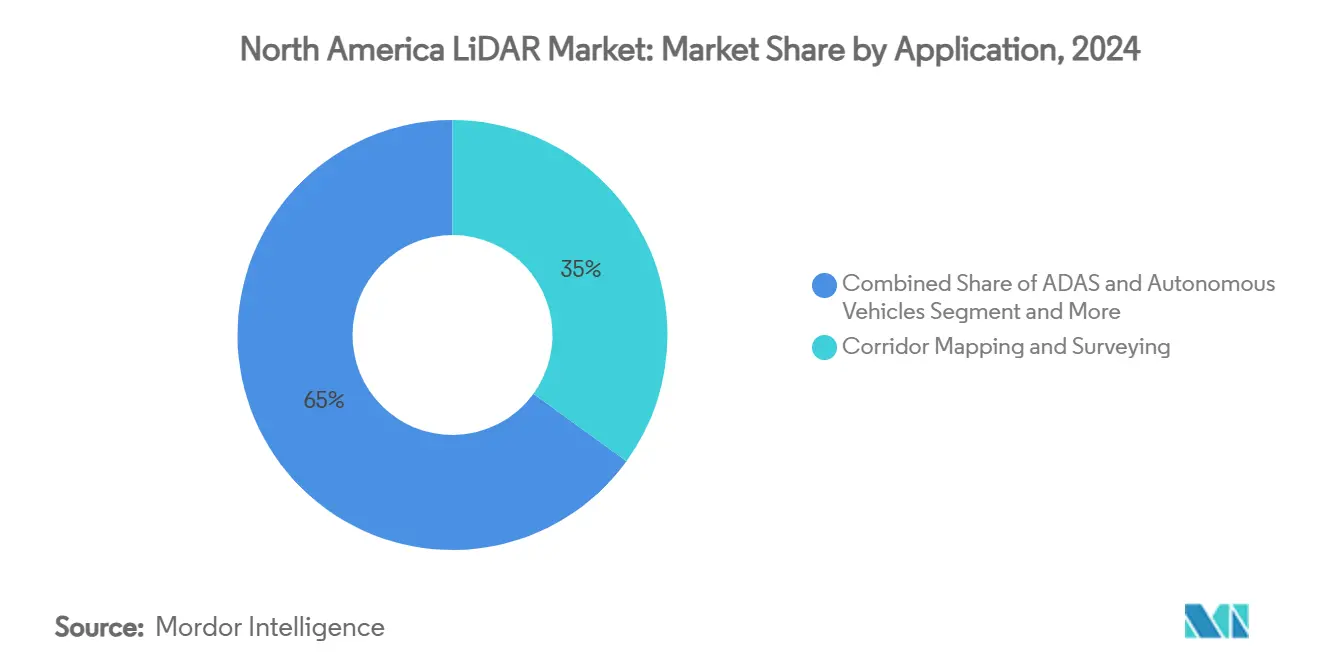

- 用途別では、回廊マッピング・測量が2024年に35%のシェアを保持;ADAS・自動運転用途が23%のCAGRで上昇中。

- 地域別では、米国が2024年売上の81%を貢献したが、メキシコが2030年まで21%の最高CAGRを記録予測。

北米LiDAR市場動向と洞察

推進要因インパクト分析

| 推進要因 | (〜)%のCAGR予測への影響 | 地理的関連性 | 影響タイムライン |

|---|---|---|---|

| 米国OEMによるレベル3自動運転車プログラムへの固体状態LiDAR急速統合 | 4.20% | 米国、カナダ・メキシコへの波及効果あり | 中期(2-4年) |

| カナダにおける商用ドローン回廊マッピング需要を加速するFAA BVLOS免除 | 2.80% | カナダ、米国への国境横断適用あり | 短期(≤2年) |

| 米国老朽化交通インフラのデジタルツインプロジェクトへの投資急増 | 3.10% | 米国、主要都市圏集中 | 長期(≥4年) |

| 米国IIJA資金によるLiDAR搭載スマート回廊イニシアティブ(2024-2028年) | 3.50% | 米国、複数州での実証プロジェクト | 中期(2-4年) |

| より厳格なFMCSA安全義務に対応する電動トラックメーカーによるLiDAR組込ADAS早期採用 | 2.90% | 米国・カナダ、メキシコが後続 | 中期(2-4年) |

| 2023年大規模火災後の山火事リスクモデリングでのLiDAR活用への北米林業・環境機関転換 | 2.00% | 米国・カナダ西部、東進拡大 | 長期(≥4年) |

| 情報源: Mordor Intelligence | |||

固体状態LiDAR統合が自動車生産プログラムを加速

固体状態センサーは限定的パイロットから主流生産プログラムへと移行している。VolvoのEX90でのLuminarシリーズ供給は、より高い信頼性と機械的複雑性の軽減に対するOEMの信頼を示している。BMWのi7とVolkswagenのID.Buzzは、レベル3機能のためInnovizユニットを統合し、Toyotaはミッドセグメントでの採用を可能にするチップレベルコスト削減を報告している。Hesaiの全球自動車シェア37%は、規模の経済学が価格競争を促進する様子を示している。ユニット経済学が改善するにつれ、北米LiDAR市場では重車両向け自動緊急ブレーキ規則に対応するため、電動ピックアップトラックにセンサーが組み込まれる。[2]Volvo Cars, "EX90 to Feature Standard Luminar LiDAR," volvocars.com

BVLOSドローン運用がインフラモニタリングを変革

Transport Canadaの2025年RPAS規制は、中型ドローンの目視外運用を認可し、遠隔地州での費用対効果の高いLiDAR回廊マッピングを可能にする。FAA Part 107免除は国境南側でこの柔軟性を反映し、公益事業・鉄道検査を加速している。NOAAの高高度BVLOS作戦は運用成熟度を実証し、商用オペレーターは軽量スキャナーをeVTOL機に配備して一飛行で数千キロメートルを測量する。得られたデータは手動検査コストを削減し、資産管理者向けクラウドベースデジタルツインを促進する。[3]Federal Aviation Administration, "Part 107 BVLOS Waiver Approvals," faa.gov

デジタルツインインフラプロジェクトが長期需要を促進

IIJAは、LiDARをデジタル建設管理ワークフローに組み込むSMART助成金に5,400万米ドルを配分している。8つの州DOTが橋梁・舗装のスキャン・ツー・BIMプロセスを配備し、USGS 3D標高プログラムベースラインを活用している。AI強化ツインはLiDARポイントクラウドと交通テレメトリーを組み合わせて構造疲労を予測し、保守予算を最適化する。大学は市機関とパートナーシップを組んでツインの忠実度を向上させ、2030年まで持続的センサー調達を確保している。

スマート回廊イニシアティブが連邦インフラ資金を活用

23州のSMART受給者は1億3,000万米ドルを使用してV2X路側ユニットと車載センサーを接続している。アリゾナの1,960万米ドル助成金は750の路側ユニットを400台のトラックに接続し、車線レベル精度でのLiDAR融合に依存している。オハイオ・ミシガンでの類似配備は、インターフェースを標準化し、大量製造を加速する連続テストベッドを創出している。回廊プロジェクトに供給するベンダーは複数年収益可視性を確保し、積極的な生産能力拡張を支援している。

制約要因インパクト分析

| 制約要因 | (〜)%のCAGR予測への影響 | 地理的関連性 | 影響タイムライン |

|---|---|---|---|

| 量産L2+車両でのレーダー/ビジョン対比での持続的価格プレミアム | -2.80% | 北米全域、特に量産自動車への影響 | 中期(2-4年) |

| LiDARデータ処理の熟練人材不足による州DOTプロジェクト遅延 | -1.90% | 米国・カナダ、技術センター集中 | 長期(≥4年) |

| 高性能レーザーの輸出管理制限によるカナダ航空宇宙サプライヤー制約 | -1.50% | カナダ、国境横断サプライチェーンへの波及効果 | 中期(2-4年) |

| Velodyne-Ouster統合後の調達不確実性 | -1.20% | 北米全域、企業・政府調達への影響 | 短期(≤2年) |

| 情報源: Mordor Intelligence | |||

コスト競争力の課題が量産市場浸透を制限

LiDARユニットはレーダー代替品より依然として3-5倍高コストで、3万米ドル以下車両への組み込みを阻んでいる。LuminarのHaloロードマップは50%価格削減を目標とするが、主流パリティは2028年以前には難しい。Hesaiなどの中国サプライヤーは低労働コストと垂直統合光学でマージンを圧迫している。北米工場は自動化で対応するが、減価償却スケジュールが北米LiDAR市場での急速な価格変動を制約している。[4]National Highway Traffic Safety Administration, "Preliminary Cost Assessment of Active Safety Sensors," nhtsa.gov

労働力開発ギャップがプロジェクト実行を制約

高度なポイントクラウド分類は不足するソフトウェアスキルを必要とする。FAROのリストラクチャリングは人材障壁を挙げ、州DOTは処理をプレミアム料金で外注し、プロジェクト予算を押し上げている。半導体労働研究は2027年までにフォトニクス技術者の10%不足を予測している。大学は測地学プログラムを拡充するが、卒業生パイプラインの遅さが能力ギャップを延長し、北米LiDAR市場での収益実現を遅らせている。

セグメント分析

製品別:モバイルソリューションが従来の地上ベースシステムを超えるイノベーションを推進

地上ベースシステムは北米LiDAR市場で2024年売上の42%を占めた。高精度建設測量の継続需要が売上を支えるが、セグメント成長は低い二桁成長率に留まる。請負業者は高速道路拡幅・橋梁改修時の反復可能ベンチマークとして三脚取付ユニットを評価している。しかし、ClearSkies Geomaticsなどのレンタルモデルが所有障壁を削減し、メーカーマージンを削るが設置ベースを拡大している。

モバイル・UAVプラットフォームは機関による線状資産デジタル化により25%のCAGRで成長している。RIEGLベースVTOLドローンは地上チームより10倍速で送電線をカバーし、山火事責任に直面する公益事業を支援している。Phase Oneの統合カメラ・レーザーポッドは飛行時間を40%短縮し、ROIを向上させる。測量会社がデータ安定化のため堅牢なIMUを組み込むにつれ、フリート運営者が複数年検査契約を獲得し、持続的センサー注文を促進している。この移行により機敏なサプライヤーのシェアが高まり、北米LiDAR市場全体でサービス収益が上昇している。

注記: レポート購入時に全個別セグメントのセグメントシェア利用可能

タイプ別:固体状態技術が製造経済学を再構築

機械式アーキテクチャーは実証済みレンジと確立されたサプライチェーンにより、2024年の北米LiDAR市場規模で依然63%のシェアを保持している。回転ミラー設計は、360度カバレッジが耐久性懸念を上回る高速道路マッピング車両と航空測深調査にサービスを提供している。しかし、保守間隔と組立複雑性がライフサイクルコストを押し上げている。

固体状態バリアントはウェハレベル光学により可動部分を減らし、22%のCAGRを記録している。京セラの融合センサーはパララックスフリー認識のためカメラ・LiDAR層を統合し、よりスリムなハウジングを求めるOEMにアピールしている。Hexagonの単一フォトンモジュールは毎秒1,400万ポイントを推進し、中高度航空機からの高速回廊スキャンを可能にしている。ボリューム規模により、単位コストは2028年までに機械式同等品とのパリティ達成が予測され、北米LiDAR市場内でチップ統合サプライヤーへの設計勝利をシフトさせている。

レンジ別:短距離用途が産業オートメーションにより加速

100-300m間の中距離ユニットは2024年売上の48%を提供し、高速道路自動運転と鉄道監視を支えている。コストと検出距離のバランスが郊外幹線道路を走行する自動シャトルに適している。適応光学は速度変化に応じて焦点を調整し、電力を節約している。

100m未満の短距離センサーは、倉庫オートメーションとラストマイルロボティクスを主導に27%のCAGRで前進している。MicroVisionのMOVIAモジュールは、制約された通路でセンチメートルレベル深度が必要な物流タグに対応している。製造インテグレーターはピック・アンド・プレースを合理化するためロボットアームにリング取付配列を配備し、コンポーネントベンダーの新収益を推進している。逆に、300m超の長距離ユニットは、高出力レーザーが北米LiDAR市場でプレミアム価格を正当化する防衛監視と大気研究のニッチに留まる。

コンポーネント別:センサー融合が従来のレーザー優位を超えてIMU成長を促進

レーザースキャナーは2024年コンポーネント収益の46%を占めた。パルス繰返しと目安全性の性能向上が優位を維持するが、価格圧力は継続している。サプライヤーは自動運転プラットフォーム向けエッジコンピューティングをオフロードするため、オンボードDSPをバンドルしている。

モバイルマッピングで精密方位が重要になるにつれ、IMUは22%の最速CAGRで拡大している。VIAVIのInertial Labs1億5,000万米ドル買収は、フォトニクスと慣性技術融合の戦略的価値を示している。GNSS、カメラ、LiDARを組み合わせた統合パッケージがキャリブレーションを合理化し、測量サイクル時間を短縮している。混合モーダルシステムの成長により、北米LiDAR市場全体でバイヤーがターンキーキットを求める中、コンポーネント売上が強化されている。

用途別:ADAS開発が従来の測量市場を上回る

回廊マッピングは州間リハビリテーションと公益事業用地監査により2024年に35%のシェアでリードした。DOTはセンチメートル級成果物を義務化し、高密度スキャナー需要を持続させている。エンジニアリング会社はポイントクラウドをBIMと統合して橋床補修を優先化し、資産寿命を延長している。

ADASと自動運転は、より強力な安全規制により23%のCAGRで成長している。大型トラックメーカーは提案された自動ブレーキ義務に準拠するためルーフラインユニットを標準化し、乗用EVはフロントガラス後方に低プロファイルセンサーを統合している。CaterpillarのCommandハウリングソリューションはLuminarセンサーを採用して鉱山を自動化し、オンロード輸送を超える多様化を例示している。セクター横断知識移転がソフトウェア進歩を促進し、北米LiDAR市場内の対応可能用途を広げている。

注記: レポート購入時に全個別セグメントのセグメントシェア利用可能

エンドユーザー別:政府機関がインフラ投資により採用加速

自動車顧客はOEMがレベル3認証を競う中、2024年売上の38%を占めた。調達契約は全モデルサイクルにわたり、予測可能なボリュームを確保している。ティア1サプライヤーはInnovizとLuminarとの複数年契約をロックし、組み立て時にワイヤハーネスにセンサーを組み込んでいる。

政府機関は最速24%のCAGRを記録している。SMART助成金が州全体ポイントクラウドキャプチャを資金提供し、NASAのOusterのOS-1-64選定は商用ハードウェアへの信頼を示している。林業サービスは山火事燃料分析に航空スキャナーを配備し、市計画担当者はスマートシティ設計に三脚ユニットを採用している。公共支出がベースライン需要を支え、民間建設の循環変動を緩和し、北米LiDAR市場を安定化させている。

地域分析

米国は自動車研究開発クラスターと4,320億米ドルのIIJA交通資金により、北米LiDAR市場で2024年売上の81%を生産した。大型トラックへの自動緊急ブレーキ義務を求める連邦提案がセンサー後付けを触媒し、州DOTは密なポイントクラウドに依存する建設管理ソフトウェアを使用して高速道路をデジタル化している。LuminarがVolvo・Mercedes契約を満たすためフロリダ工場を拡張し、アジア光学への依存を削減する中、国内生産が拡大している。

カナダは現在より小さなボリュームを貢献するが、長距離ドローンマッピングを解放するTransport Canadaの2025年BVLOS規制から恩恵を受けている。林業省は有人飛行がリスクを伴う北極パイプライン調査と生体量監視に固定翼プラットフォームを契約している。特定の高性能レーザーへの輸出管理が調達複雑性を追加するが、公共安全免除が山火事対応プログラムを支援し、北米LiDAR市場内でのセンサー出荷を持続させている。

メキシコはニアショアリングが自動車サプライチェーンを再構築する中、2030年まで21%のCAGRを記録している。LuminarのNuevo León施設が関税回避のためUSMCA規則を活用してグローバルVolvoラインに供給している。連邦高速道路コンセッションは、コンセッションライフサイクル延長のためLiDARベース舗装管理に投資し、州大学は自動運転バス試験で米国研究所とパートナーシップを組んでいる。加速される産業投資により地域コンポーネント調達が南方へシフトし、コスト重視バイヤーの市場アクセスを広げている。

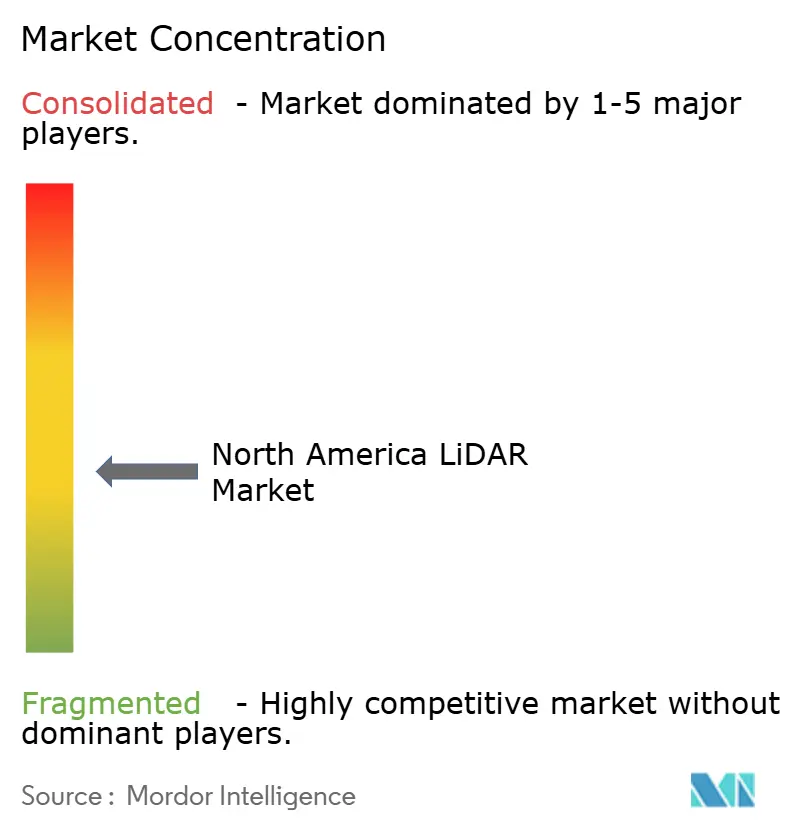

競合環境

北米LiDAR市場は技術、コスト、統合戦略でプレイヤーが分化し、適度な断片化を示している。OusterのVelodyne統合は規模の経済を向上させるが、Luminarなどの大手は長距離固体状態性能で差別化している。Hesaiは深圳の生産効率を活用し、グローバル自動車シェア37%を主張して既存企業に価格圧力をかけている。Continentalを含むティア1サプライヤーはターンキー自動運転スタック向けにNVIDIAコンピュートを組み込み、LiDARをより大きな契約内にバンドルしている。

買収活動は成熟化を示している。VIAVIのInertial Labs買収がフォトニクス・慣性専門知識を融合し、Kraken Roboticsの3D at Depth買収が海中ニッチを開拓している。Lidwaveなどのチップレベル破壊者は材料費削減とソフトウェア定義機能推進のためベンチャーキャピタルを確保している。エコシステムパートナーシップが成長:AuroraがContinental・NVIDIAと提携し2027年までに自動運転トラックを量産することで、北米LiDAR市場内でセンサー単体ではなくシステムレベル競争を証明している。

北米LiDAR産業リーダー

-

Ouster Inc.

-

Teledyne Optech

-

Trimble Inc.

-

Leica Geosystems AG

-

Innoviz Technologies

- *免責事項:主要選手の並び順不同

最近の業界動向

- 2025年4月:Luminar Technologiesがプレミアム車両向けHaloセンサーでMercedes-Benz Groupと契約締結。

- 2025年3月:Luminarが鉱山オートメーション向けCaterpillarのCommandハウリングシステムにLiDARを統合。

- 2025年1月:Ousterが自動鉱山設備向け3D LiDAR供給でKomatsuと数百万ドル契約を締結。

- 2025年1月:Aurora Innovation、Continental、NVIDIAが2027年までに自動運転トラック商業化でパートナーシップ。

北米LiDAR市場レポート範囲

LiDARは、レーザーでターゲットを照射し、反射光が受信機に戻る時間を測定することで距離を測定する、パルスレーザー形式の光を使用するリモートセンシング手法である。LiDARは全天候条件で効率的に機能し、ターゲットの寸法と距離を正確に計算できるため、低空飛行航空機の追跡にも使用されている。

レポートの範囲は製品タイプ、コンポーネント、エンドユーザー、国別に基づくLiDARのセグメンテーションをカバーしている。本研究は主要市場パラメーター、根底にある成長要因、業界で事業を展開する主要ベンダーも追跡し、予測期間における市場推定と成長率を支援している。本研究はさらにエコシステムへのCOVID-19の全体的影響を分析している。レポートの範囲は製品、コンポーネント、エンドユーザー、国別のセグメンテーション向けの市場規模推定と予測を包含している。

市場規模と予測は上記全セグメントについて価値(百万米ドル)ベースで提供されている。

| 航空LiDAR |

| 地上ベースLiDAR |

| モバイル・UAV LiDAR |

| 機械式LiDAR |

| 固体状態LiDAR |

| 短距離(<100m) |

| 中距離(100-300m) |

| 長距離(>300m) |

| レーザースキャナー |

| GPS/GNSS受信機 |

| 慣性測定ユニット(IMU) |

| カメラその他センサー |

| 回廊マッピング・測量 |

| ADAS・自動運転車 |

| エンジニアリング・建設 |

| 環境・林業 |

| セキュリティ・法執行 |

| 自動車 |

| エンジニアリング・建設会社 |

| 産業・公益事業 |

| 航空宇宙・防衛 |

| 連邦・州政府機関 |

| 米国 |

| カナダ |

| メキシコ |

| 製品別 | 航空LiDAR |

| 地上ベースLiDAR | |

| モバイル・UAV LiDAR | |

| タイプ別 | 機械式LiDAR |

| 固体状態LiDAR | |

| レンジ別 | 短距離(<100m) |

| 中距離(100-300m) | |

| 長距離(>300m) | |

| コンポーネント別 | レーザースキャナー |

| GPS/GNSS受信機 | |

| 慣性測定ユニット(IMU) | |

| カメラその他センサー | |

| 用途別 | 回廊マッピング・測量 |

| ADAS・自動運転車 | |

| エンジニアリング・建設 | |

| 環境・林業 | |

| セキュリティ・法執行 | |

| エンドユーザー別 | 自動車 |

| エンジニアリング・建設会社 | |

| 産業・公益事業 | |

| 航空宇宙・防衛 | |

| 連邦・州政府機関 | |

| 国別 | 米国 |

| カナダ | |

| メキシコ |

レポートで回答される主要質問

北米LiDAR市場の現在の規模は?

2025年に11億7,000万米ドルで、CAGR19.5%で2030年に28億5,000万米ドルに達すると予測される。

最も急速に拡大している用途セグメントは?

ADASと自動運転車配備が従来の測量を上回る23%のCAGRで成長予測。

固体状態LiDARセンサーがシェアを獲得している理由は?

より高い信頼性、小型フォームファクター、コスト下落により、機械式ユニット対比で22%のCAGRを推進。

連邦インフラ資金が需要にどう影響するか?

IIJAとSMART助成金が密なLiDARデータを必要とするデジタルツイン・スマート回廊プロジェクトに資金提供し、長期調達を押し上げ。

地域内で最高成長率を示す国は?

メキシコが自動車製造のニアショアリングとインフラアップグレードにより2030年まで21%のCAGRでリード。

LiDARの量産車両採用を制限する要因は?

レーダー対比3-5倍のコストプレミアムとデータ処理の熟練人材限定が高級車以外での大規模展開を遅延。

最終更新日: