北米債券資産運用市場の分析

北米の資産運用業界は、世界の運用資産総額の約57%を占める最大の業界である。北米の平均運用資産(AUM)は2018年に7%近く増加し43 trillionドルとなったが、業界全体の収益プールは1%の増加にとどまり、コスト上昇に直面した業界の利益は4%近く減少した。年間のネット・フローは貧弱で、株式市場も債券市場も年後半に下落したため、第4四半期は低迷し、2019.のスタートは厳しいものとなった。

このファンドは、株式と債券という2つのコア資産クラスを中心に組み立てられており、両資産を合わせるとポートフォリオの半分以上を占めている。過去数十年間、債券資産はアクティブからパッシブ投資戦略へと大きくシフトしてきた。流動性の変容や償還リスク、市場ボラティリティを増幅させる戦略、資産運用業界の集中の高まり、インデックスに含まれる資産のバリュエーション、ボラティリティ、コモブメントへの影響など、さまざまな経路を通じて、このシフトが金融安定性に及ぼす潜在的な影響を検証する。

フィンテックとレグテックの隆盛は、資産運用会社のビジネスのあり方を大きく変えつつある。

北米債券資産運用市場の動向

北米債券投資におけるHNWIの存在感

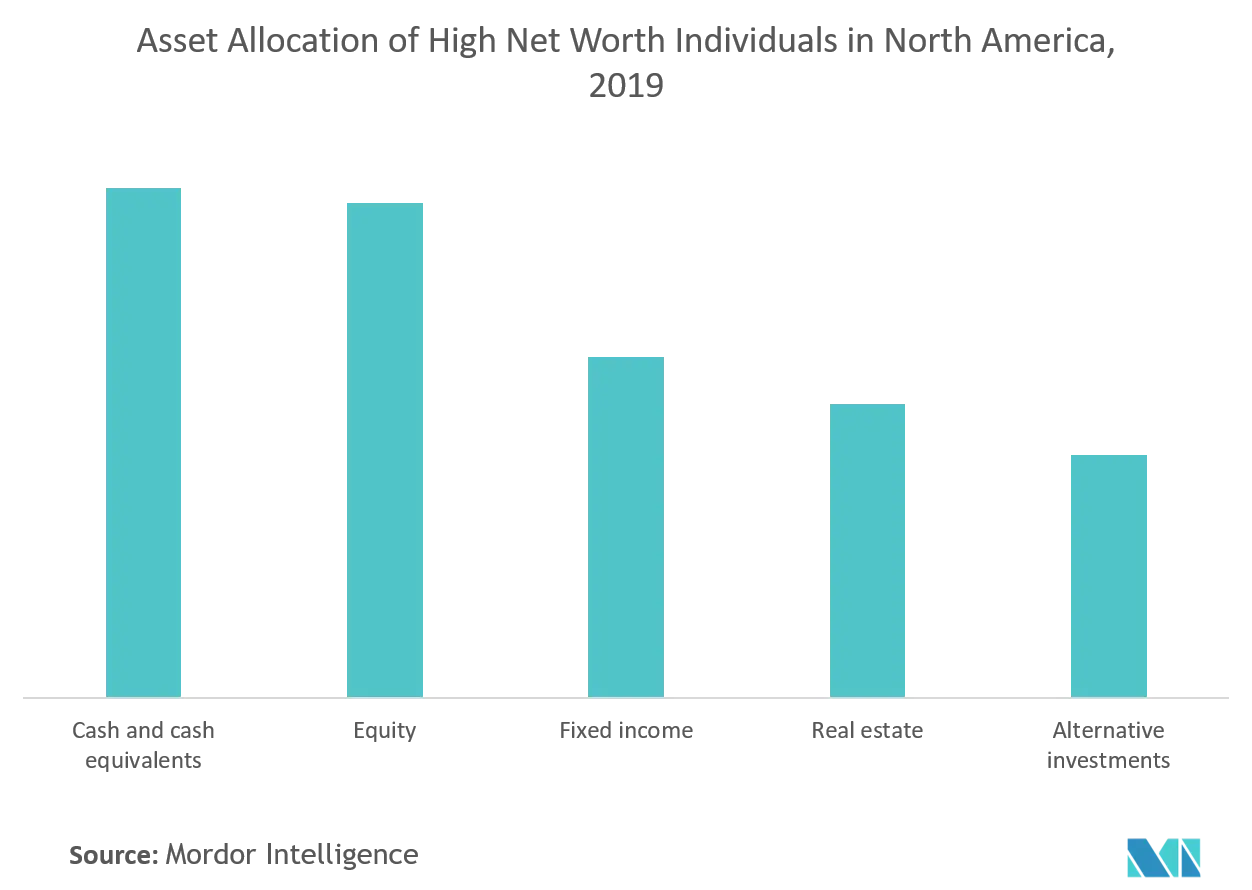

北米の富裕層は、約20兆米ドルの資産を持つ2番目に大きな人口である。彼らは資産運用会社にとって非常に重要な存在であるため、HNWI顧客との関係を改善するためには手段を選ばない。HNIの富を管理する資産運用会社は、彼らの長期的な投資視野を考えると、明らかに債券を重視している。2019年の北米のHNWIの資産配分を説明するインフォグラフィックを以下に示す。

アクティブ対パッシブ:資産運用会社による債券資産への取り組み

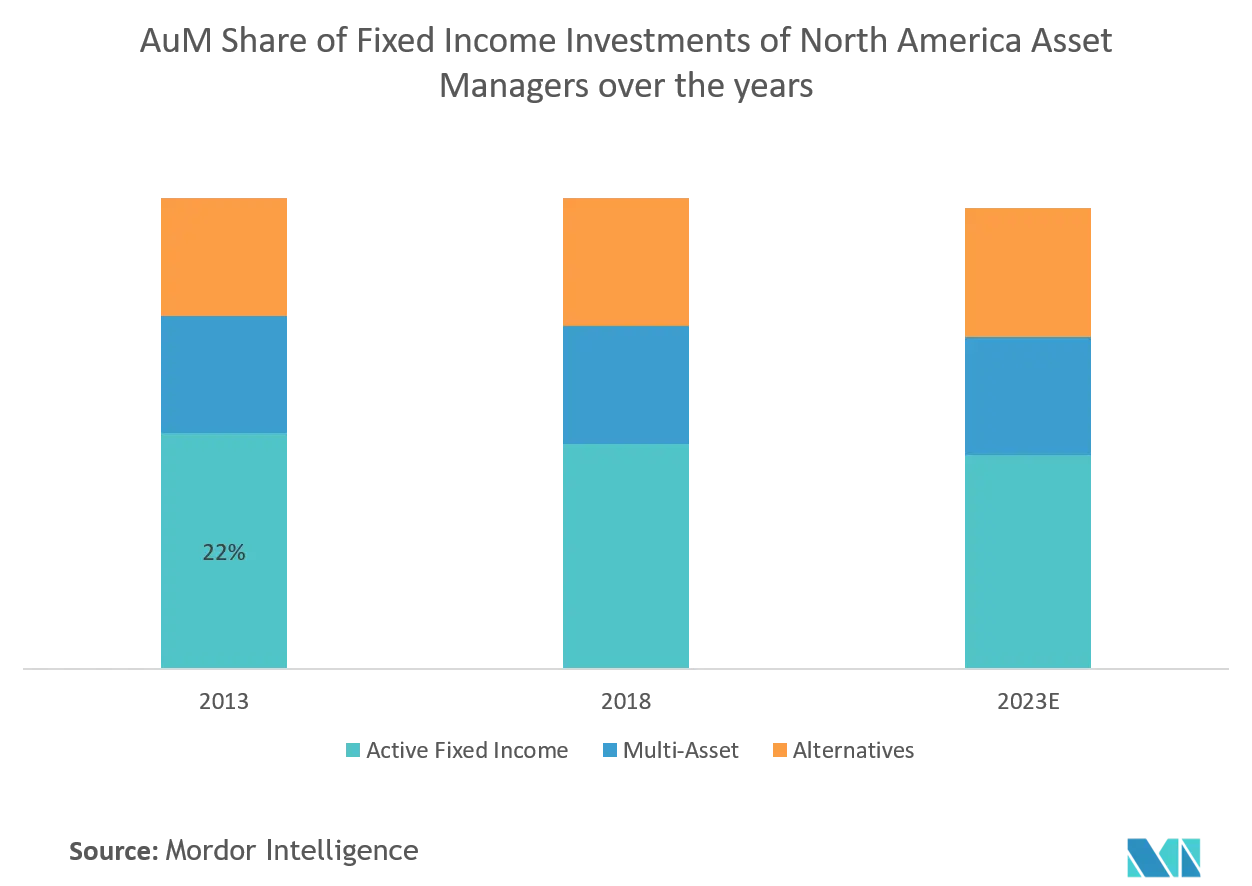

アセット・マネジャーは、債券やその他の資産クラスにおいて、アクティブ運用からパッシブ運用への移行という明確な傾向を観察してきた。アクティブからパッシブへの移行が過去数年間と同じペースで続いたとしても、北米の運用会社のAUMと収益基盤の総計に占めるアクティブ債券戦略の割合は依然として大きい。アクティブ投資戦略からパッシブ投資戦略への移行は、ある種のリスクを増加させる一方、ある種のリスクを減少させているように見える:パッシブ戦略の中には市場ボラティリティを増幅させるものもあるが、このシフトはおそらく流動性変換リスクを減少させ、パッシブ・ファンドの成長は資産運用業界の集中度を高めている。

北米債券資産運用業界の概要

本レポートでは、北米全域、または同地域内の1カ国または数カ国で事業を展開するアセット・マネージャーの概要を紹介している。主要数社の詳細なプロフィールを紹介し、その提供商品、規制、本社、財務実績などを網羅したい。現在、市場を支配している主なプレーヤーは以下の通りである。

北米債券資産運用市場のリーダーたち

-

The Vanguard Group

-

PIMCO

-

Franklin Templeton Distributors Inc

-

Putnam Investments LLC

-

Oppenheimer Funds Inc

- *免責事項:主要選手の並び順不同

北米債券資産運用業界のセグメンテーション

北米の債券アセットマネジメント業界、規制環境、アセットマネージャー、ビジネスモデルを理解し、詳細な市場セグメンテーション、製品タイプ、現在の市場動向、市場ダイナミクスの変化、成長機会を示します。様々なセグメントの市場規模と予測を詳細に分析。

| 年金基金と保険会社 |

| 個人投資家 |

| 機関投資家 |

| 政府/政府系ウェルスファンド |

| その他 |

| コア債券 |

| 代替クレジット |

| 大手金融機関/バルジブラケット銀行 |

| 投資信託ETF |

| プライベートエクイティとベンチャーキャピタル |

| 債券ファンド |

| 運用する年金基金 |

| その他 |

| 資金源別 | 年金基金と保険会社 |

| 個人投資家 | |

| 機関投資家 | |

| 政府/政府系ウェルスファンド | |

| その他 | |

| 債券タイプ別 | コア債券 |

| 代替クレジット | |

| 資産運用会社の種類 | 大手金融機関/バルジブラケット銀行 |

| 投資信託ETF | |

| プライベートエクイティとベンチャーキャピタル | |

| 債券ファンド | |

| 運用する年金基金 | |

| その他 |

北米債券資産運用市場調査FAQ

現在の北米の債券資産管理市場規模はどれくらいですか?

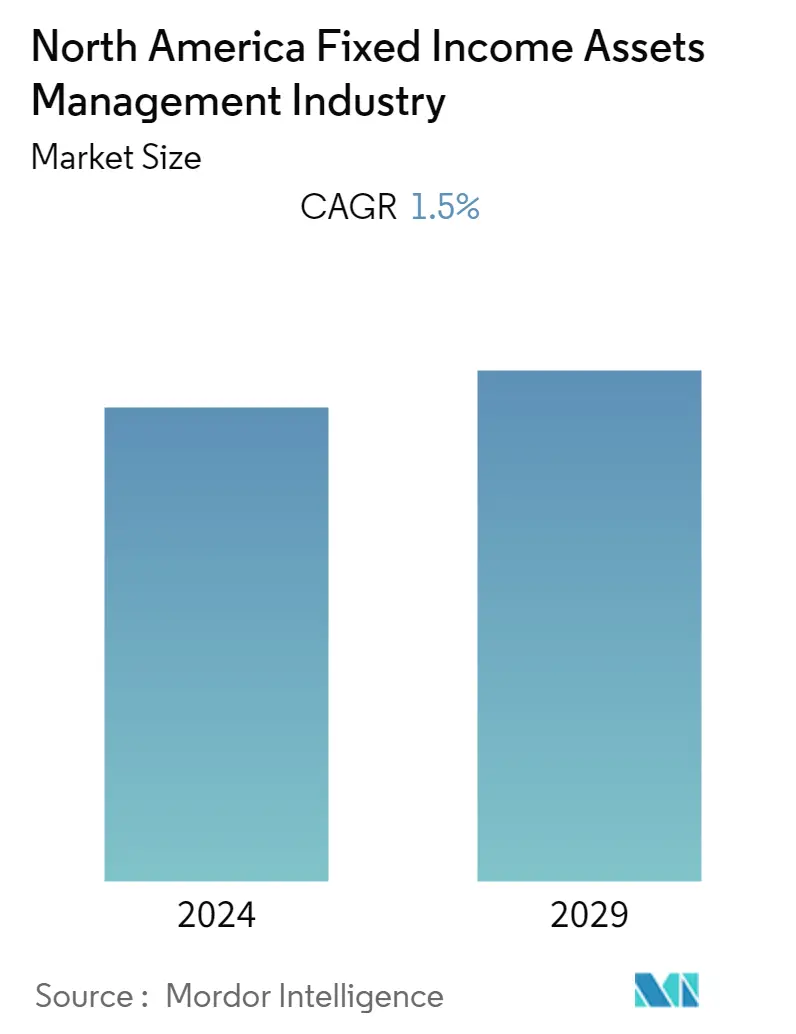

北米の債券資産管理市場は、予測期間(1.5%年から2029年)中に1.5%のCAGRを記録すると予測されています

北米債券資産管理市場の主要プレーヤーは誰ですか?

The Vanguard Group、PIMCO、Franklin Templeton Distributors Inc、Putnam Investments LLC、Oppenheimer Funds Inc は、北米の債券資産管理業界で活動する主要企業です。

この北米債券資産管理市場は何年を対象としていますか?

このレポートは、北米の債券資産管理市場の過去の市場規模を2020年、2021年、2022年、2023年までカバーしています。また、レポートは、北米の債券資産管理市場の年間市場規模を2024年、2025年、2026年、2027年、2028年と予測しています。そして2029年。

最終更新日:

北米債券資産運用産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年の北米債券資産管理市場シェア、規模、収益成長率の統計。北米債券資産管理分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。