北米商用車テレマティクス市場分析

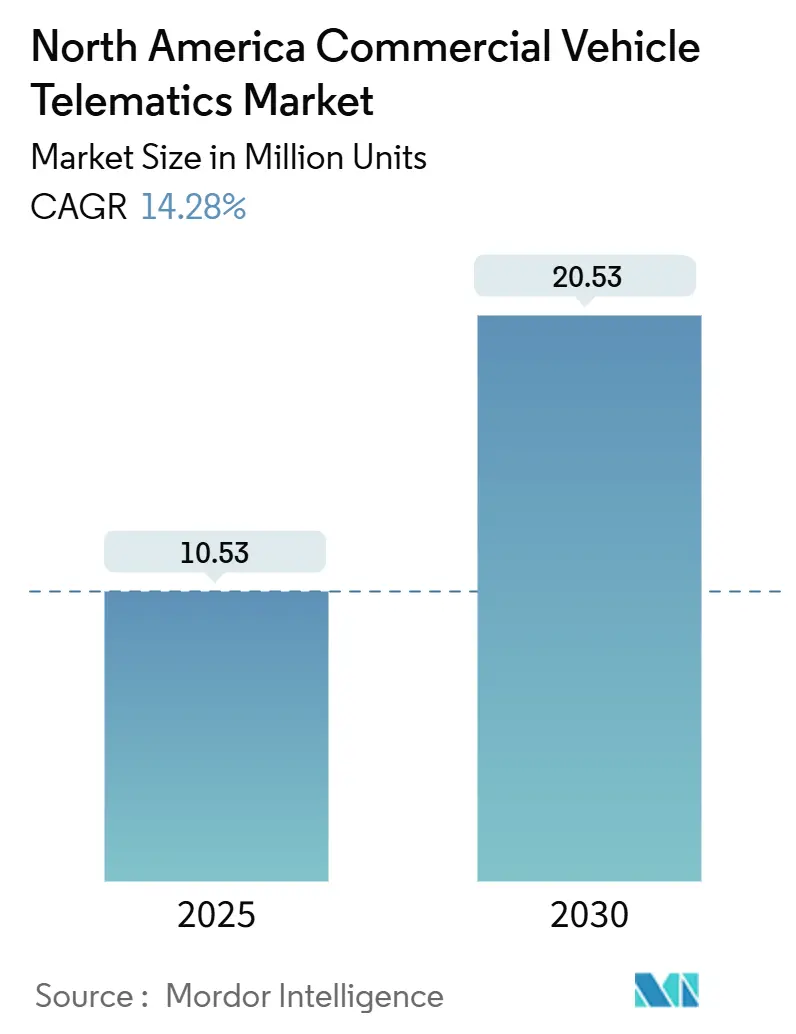

北米の商用車テレマティクス市場規模は2025年に1,053万台と推定され、予測期間中(2025〜2030年)の年平均成長率は14.28%で、2030年には2,053万台に達すると予測される。

北米では、最先端技術の導入により商用車テレマティクス分野の躍進が著しい。市場の顕著な変化は、先進的な車両テレマティクス・ソリューションの採用である。これにより、運行管理者は効率性を高めて車両を監督・管理できるようになる。この技術は、車両とドライバーの安全性を強化するだけでなく、運行管理者に運行に関する豊かな視点を提供する。

- 安全性、セキュリティ、快適性に対する要求の高まりに後押しされ、商用車のテレマティクスは牽引力を増している。先進技術により、業界各社は車両や資産の管理から遠隔医療サービスやナビゲーション・システムに至るまで、革新的なサービスを展開することができる。

- 北米では、政府の法規制と車両安全基準の遵守が商用車テレマティクス・セクターを強化している。さらに、北米全域でスマートフォンと接続ソリューションが広く普及していることが、商用車テレマティクス市場の成長をさらに後押ししている。

- クラウドベースのテレマティクス・システムは、小規模な車両から大規模な車両まで、企業のニーズの変化に容易に対応できる拡張性のあるソリューションを提供する。この柔軟性により、企業はハードウェアやインフラに多額の先行投資をすることなく、テレマティクス・アプリケーションを拡張することができる。

- 2024年8月、セールスフォースは新しいAutomotive CloudアプリケーションであるConnected Vehicleを発表した。このアプリケーションは、自動車メーカーがより安全でパーソナライズされたドライバー体験を構築し提供するための、より迅速で簡単な方法を提供する。このアプリケーションは、単一のコンソールとすぐに使える業界固有のローコード/ノーコード開発ツールセットにより、自動車メーカーが新しいサービスや機能をドライバーに迅速に提供できるよう支援する。双方向のOTA(Over-the-Air)機能により、無線またはセルラーネットワークを介したクラウドと自動車間のデータ共有とソフトウェア更新が可能になる。

- 北米の商用テレマティクス市場は力強い成長を遂げているが、プライバシーとセキュリティに関する懸念は、市場拡大を妨げる重大な課題となっている。こうした懸念は主に、データの保護、規制遵守の確保、機密情報の悪用に関連するリスクの軽減を中心に展開されている。

北米商用車テレマティクス市場動向

市場をリードする相手先ブランド製造(OEM)セグメント

- OEMはテレマティクス・システムを製造時に直接車両に組み込んでおり、商用車テレマティクス市場におけるOEMセグメントの優位性を際立たせている。この統合により、フリートオペレーターやロジスティクス企業はすぐに使えるソリューションを手に入れることができ、フリート管理システムの迅速な起動が容易になり、採用率が高まる。これらのシステムは内蔵型であるため、アフターマーケットでの設置が不要となり、ダウンタイムが短縮され、車両の既存システムとの互換性が確保される。

- OEMはテレマティクス技術を直接統合することで、消費者にシームレスなソリューションを確実に提供し、テレマティクスを現代の自動車の要として確固たるものにしている。OEMのテレマティクスは通常、組み込み型テレマティクス・ハードウェアとフリート管理ソフトウェアという2つの主要要素で構成されている。ソフトウェアは、多くの場合クラウドベースで、ハードウェアからのデータを収集、処理し、フリートマネージャーに中継する。この統合により、リアルタイムのモニタリングと意思決定が可能になり、運行効率が向上し、予知保全が可能になる。

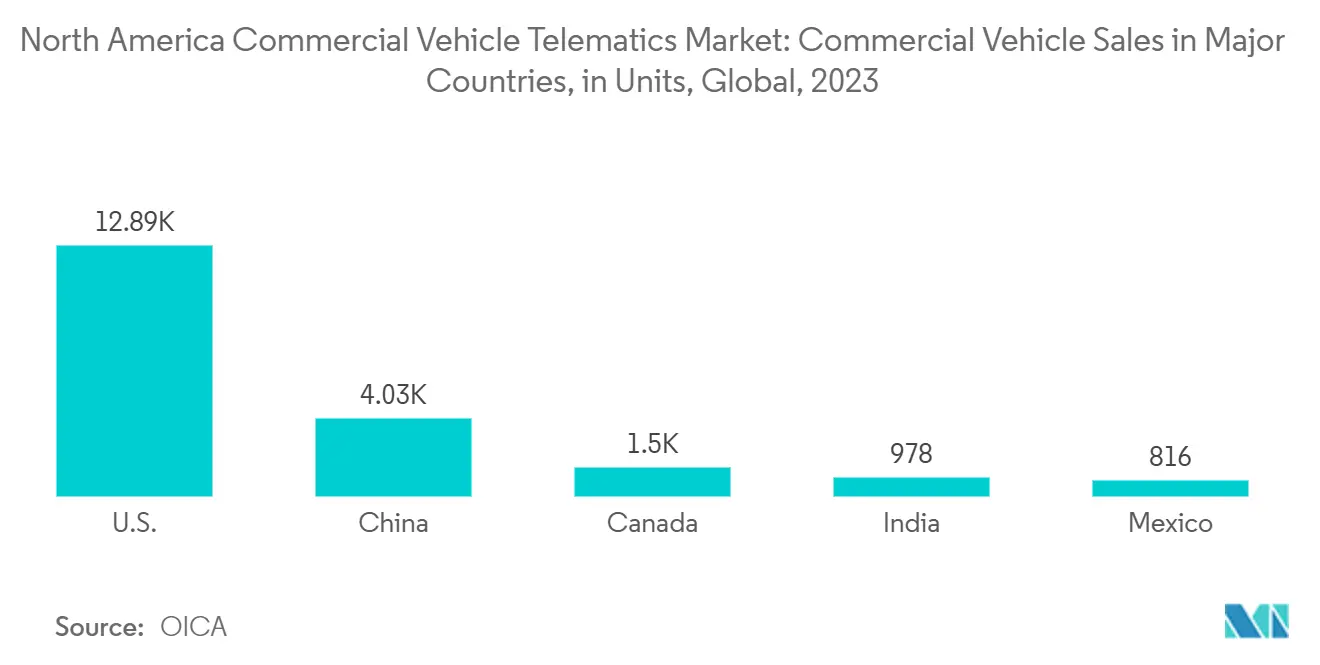

- 商用車市場では、北米が圧倒的な存在感を示している。例えば、OICA(Organisation Internationale des Constructeurs d'Automobiles)の報告によると、2023年の商用車販売台数は約1,289万台で、米国がトップである。カナダも約150万台を販売し、頭角を現した。このような堅調な販売台数は、ロジスティクス、建設、電子商取引など商用車に大きく依存する業界全体の旺盛な需要に牽引され、商用車セクターのエコシステムが繁栄していることを裏付けている。

- この勢いを後押ししているのが、商用車OEMによる工場装着型テレマティクス・ソリューションの採用拡大である。例えば、ボルボ・トラック北米。同社は、モノのインターネット(IoT)とコネクテッド・トランスポーテーションのリーダーであるGeotab社と提携し、高度なテレマティクス・ソリューションを統合した。数年にわたるこの提携は、車両管理、診断、コンプライアンス、ドライバー・サポートを強化することを目的としている。これらのソリューションは、運行効率を向上させるだけでなく、フリートオペレーターのコスト削減、規制遵守の徹底、ドライバーの安全性向上を支援し、企業にとって重要な付加価値となる。

米国が主要シェアを占める

- 先進運転支援システム(ADAS)、モビリティ・アズ・ア・サービス・プロバイダー(MaaS)、コネクティビティ、自律走行、シェアリング/サブスクリプション、電動化(CASE)といった新分野の発展や、IoT技術を活用した新産業の参入、ライドシェアやカーシェアといった新サービスの登場により、自動車業界は大きな変革期を迎えている。これらのアプリケーションはすべて、迅速なデータ転送、分析、展開を必要とする。これらすべての要因が、北米のビデオテレマティクス業界を前進させている。

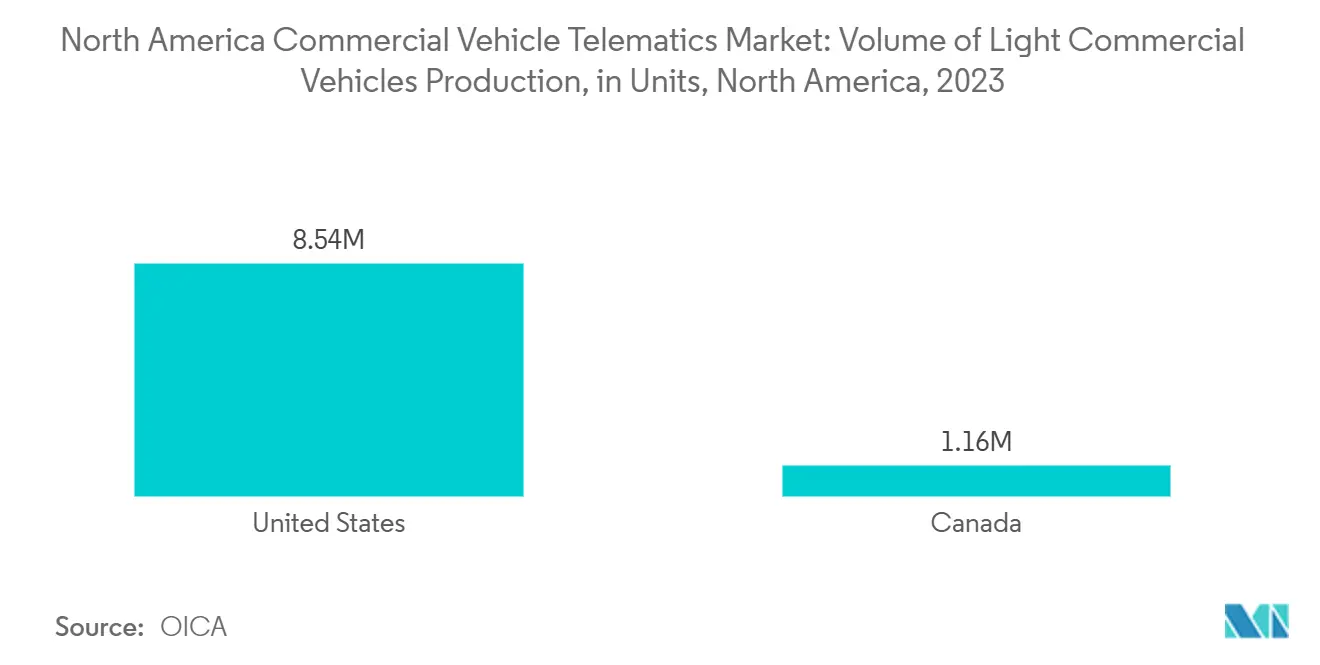

- 特に米国は、北米におけるLCVの主要導入国として際立っている。国際自動車工業会(OICA)のデータによると、2023年の米国の小型商用車生産台数は850万台を超え、北米の総生産台数の3分の2以上を占める。この高い生産台数は、建設、農業、物流などのセクターにおける効率的な輸送ソリューションの必要性に後押しされた、この地域のLCVに対する旺盛な需要を反映している。

- 米国のさまざまな消費者が、運転する機会が減ったにもかかわらず保険料が上昇したため、保険会社を乗り換えている。パンデミック(世界的大流行)時の封鎖措置により、消費者は運転を控えるようになり、通常、習慣の変化に保険料を適応させない従来の保険の柔軟性のなさが露呈した。このため、より多くの保険契約者が行動ベースの価格設定を求めるようになった。自動車の使用状況や行動データを分析し、走行距離ベースの保険をパーソナライズすることで、保険料を安くすることができる。

- 米国は、自動車OEMの大きな存在感、一般的な自動車購入者の技術意識の高さ、自動車におけるインフォテインメントとテレマティクスの嗜好、4G/5Gの普及、同国における電気自動車、コネクテッドカー、自律走行車の販売増加などにより、同国におけるコネクテッドカーの重要な市場になると予想されている。

北米商用車テレマティクス産業概要

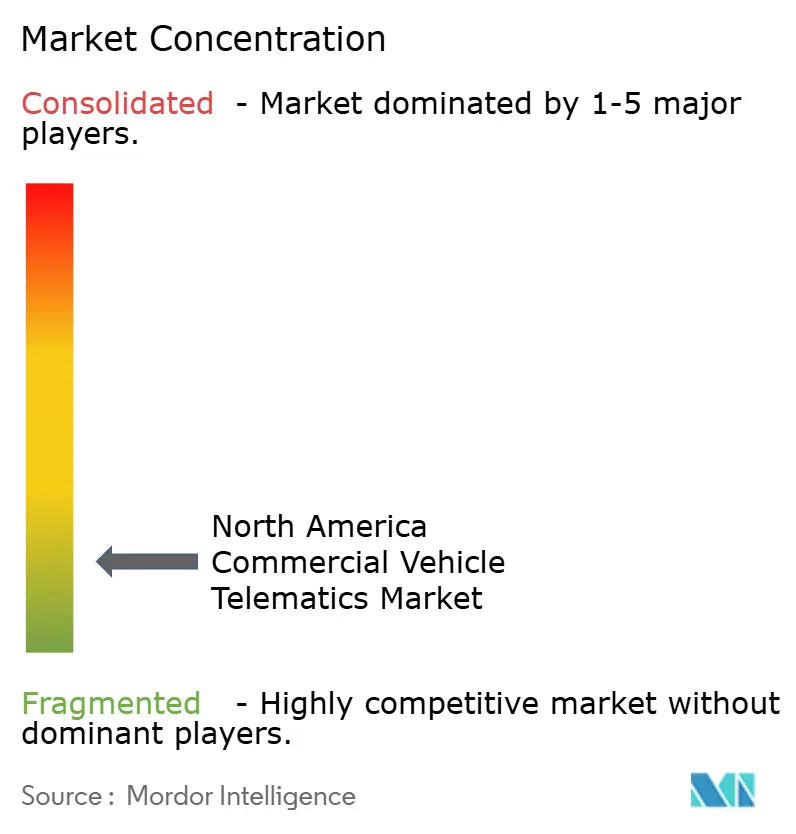

調査対象市場には、Mix Telematics、Verizon、ATT Inc.などのプレーヤーや、Volvo Trucks Corporation、General Motors Company、Volkswagen Truck BusなどのOEMテレマティクス・プレーヤーなど、競争の激しい市場で注目度を競う世界的・地域的プレーヤーが複数存在する。同市場は新規参入企業にとって参入障壁が高いが、複数の新規参入企業が牽引役となっている。

市場でのプレゼンスを拡大するための買収は、既存企業の最も顕著な戦略である。

例えば、Wheels, Inc.とDonlen, LLCは合併を発表し、単一の事業体として、認知度の高い中小企業や大規模なフリート向けに、統合され強化されたモビリティ・ソリューションと製品を提供できるようになった。同社は、統合プロセスに対する慎重なアプローチを維持し、両者の個性を維持し、円滑な移行を可能にするために顧客との接点の継続性を確保する予定である。

さらに、企業はより迅速なセキュリティアップデートを提供するクラウドベースのサービスを選択している。このため、更新をリアルタイムで受信できるクラウドベースの車両テレマティクス・ソリューションに対する需要が高まっている。サービス業はこのような展開を好む。

北米商用車テレマティクス市場のリーダーたち

Volvo Trucks (Volvo Group)

Ford Motor Company

Hino Motors, Ltd.

General Motors Company

Volkswagen Group

- *免責事項:主要選手の並び順不同

北米商用車テレマティクス市場ニュース

- 2025年1月世界有数の自動車メーカーであるStellantis社と、シミュレーションおよび検証ソリューションプロバイダであるdSPACE社は、Stellantis社の車両のクラウドベース開発を加速することを目的とした拘束力のない覚書を締結したことを発表しました。この提携により、dSPACEのSIL(Software-in-the-Loop)テスト用VEOSプラットフォームがStellantisのVirtual Engineering Workbench(VEW)に統合され、顧客向けの機能をより迅速かつスケーラブルに開発できるようになります。

- 2024年9月起亜自動車は、カナダのフリートデータプロバイダーであるGeotab社および現代自動車グループのソフトウェア部門である42dot社と協力し、新ラインの専用車両向けに先進的なフリート管理システムを構築。起亜のPBVはカスタマイズ可能な商用電気自動車である。コンシューマー・エレクトロニクス・ショー(CES)2024で初めて公開されたこれらの車両は、モジュラー・プラットフォーム上に構築されている。ライドヘイリングサービス、配送、あるいは移動オフィスなど、PBVは起亜が描く商用輸送の未来像である。

北米商用車テレマティクス産業のセグメント化

商用車テレマティクスは、テレコミュニケーションとインフォマティクス技術を活用して、商用車フリート(車両)を監督し、最適化する。この技術は、車両と中央システム間のリアルタイムのデータ交換を容易にし、効率性、安全性、費用対効果を高めます。通常、GPSと各種センサーを利用するテレマティクス・システムは、リアルタイムの位置データを提供し、フリート管理者が車両とドライバーを瞬時に監視できるようにする。

北米の商用車テレマティクスには、ハードウェアおよびソフトウェア・ソリューションとサービスが含まれる。車両テレマティクスは、車両データを収集・送信することで運転の安全性と効率を高める。この市場調査は、主要な促進要因、阻害要因、機会を詳細な影響分析とともにカバーしている。また、商用車テレマティクス市場に関連する既存の規制や枠組みもカバーしています。

北米の商用車テレマティクス市場は、タイプ別(OEM、アフターマーケット)、車両タイプ別(小型商用車、中型/小型商用車、大型商用車、オフハイウェイ車)、国別(米国、カナダ)、ソリューション別(車両追跡とモニタリング、ドライバー管理、保険テレマティクス、安全性とコンプライアンス、v2xソリューション、その他ソリューション)に区分されています。市場規模および予測は、上記すべてのセグメントについて設置ベース(台数)で提供される。

| メーカー |

| アフターマーケット |

| 小型商用車 |

| 媒体/州 |

| 大型商用車 |

| オフロード車両 |

| アメリカ合衆国 |

| カナダ |

| 艦隊の追跡と監視 |

| ドライバー管理 |

| 保険テレマティクス |

| 安全性とコンプライアンス |

| V2Xソリューション |

| その他のソリューション |

| タイプ別 | メーカー |

| アフターマーケット | |

| 車種別 | 小型商用車 |

| 媒体/州 | |

| 大型商用車 | |

| オフロード車両 | |

| 国別 | アメリカ合衆国 |

| カナダ | |

| ソリューション別 | 艦隊の追跡と監視 |

| ドライバー管理 | |

| 保険テレマティクス | |

| 安全性とコンプライアンス | |

| V2Xソリューション | |

| その他のソリューション |

北米商用車テレマティクス市場調査FAQ

北米商用車テレマティクス市場の規模は?

北米の商用車テレマティクス市場規模は、2025年には1,053万台に達し、年平均成長率14.28%で2030年には2,053万台に達すると予測される。

現在の北米商用車テレマティクス市場規模は?

2025年には、北米の商用車テレマティクス市場規模は1,053万台に達すると予測される。

北米商用車テレマティクス市場の主要プレーヤーは?

Volvo Trucks (Volvo Group)、Ford Motor Company、Hino Motors, Ltd.、General Motors Company、Volkswagen Groupが北米商用車テレマティクス市場の主要企業である。

この北米商用車テレマティクス市場は何年を対象とし、2024年の市場規模は?

2024年の北米商用車テレマティクス市場規模は903万台と推定される。本レポートでは、北米の商用車テレマティクス市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年、2024年の各年について調査しています。また、2025年、2026年、2027年、2028年、2029年、2030年の北米商用車テレマティクス市場規模を予測しています。

最終更新日: