ナイジェリアの貨物・物流市場規模

|

|

調査期間 | 2017 - 2029 |

|

|

市場規模 (2024) | USD 154.5億ドル |

|

|

市場規模 (2029) | USD 205.8億ドル |

|

|

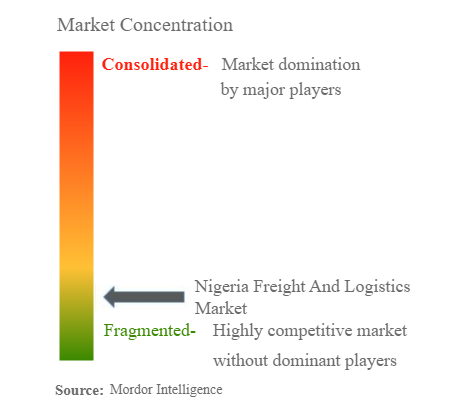

市場集中度 | 低い |

|

|

物流機能別シェアNo.1 | 貨物輸送 |

|

|

CAGR(2024 - 2029) | 5.90 % |

|

|

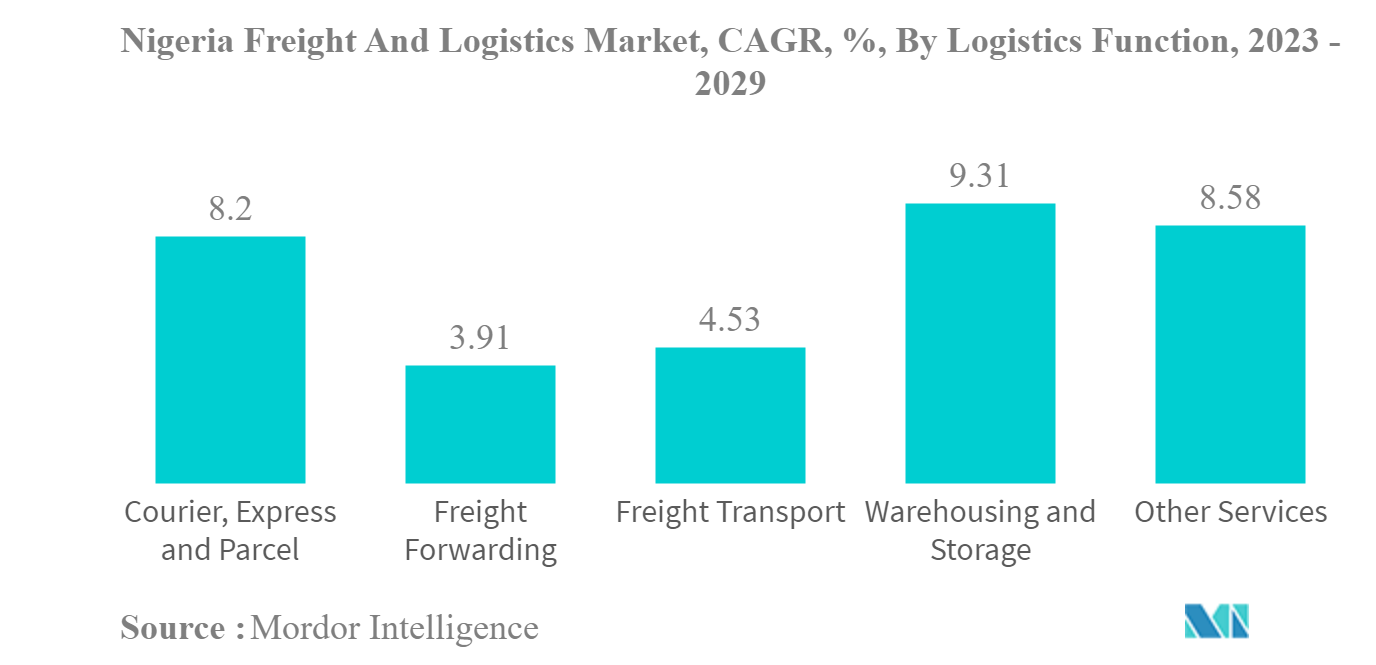

物流機能別で急成長 | 倉庫保管と保管 |

主要プレーヤー |

||

|

||

|

*免責事項:主要選手の並び順不同 |

ナイジェリアの貨物および物流市場分析

ナイジェリアの貨物・物流市場規模は、2024年に154億5,000万米ドルと推定され、2029年までに205億8,000万米ドルに達すると予測されており、予測期間(2024年から2029年)中に5.90%のCAGRで成長します。

徐々に改善する部門需要

- ナイジェリアは、アフリカ諸国の中でも比較的インフラ網が発達しており、国土の広範囲をカバーしている。ナイジェリア政府は、いくつかの交通プロジェクトで官民パートナーシップの利用拡大を提唱している。2020年、ナイジェリアはアフリカのインフラ開発指数(AIDI)で23.27ポイントを獲得し、24位にランクされた。この指数は、アフリカ大陸全体のインフラ整備の状況を示している。

- 貨物・物流市場は、宅配便、エクスプレス、小包市場の取扱量に牽引され、レビュー期間中に急速に発展してきた。2022年現在、ナイジェリアのロジスティクス新興企業間の比較として、2016年にナイジェリア(ラゴス)で立ち上げられたロジスティクス企業Kobo360は、国内の他のロジスティクス企業と比較して従業員数が最も多かった。従業員数は260人を超え、次いでEden Lifeが86人、Sendboxが68人だった。

- 市場に参入する企業が増えるにつれ、物流コストはわずかながら減少している。例えば、2020年のナイジェリアの物流コスト総額は691億米ドルとなり、2019年の719億米ドルから減少した。同年、アフリカの物流コスト総額は3,442億米ドルを記録した。

ナイジェリアの貨物・物流市場動向

ナイジェリアの輸送・貯蔵部門におけるCOVID-19の影響

- COVID-19パンデミックによる貿易・旅行制限のため、運輸・倉庫部門のGDPは2020年に24.72%減少した。旅客は10億6,000万米ドル、貨物は34億8,000万米ドルの赤字を記録した。しかし、この分野は2021年には回復し、技術導入の増加、インフラの改善、進歩的な政策立案により、GDP貢献で前年比28.68%の成長を記録した。2021年には旅客が11.9億米ドル、貨物が26.6億米ドルを記録すると予想された。

- 2022年第2四半期、運輸部門は実質ベースで51.66%増加し、2021年同四半期からは25.15%ポイント減少し、2020年第2四半期からは69.07%増加した。ナイジェリアの道路運輸部門は、2022年第2四半期に56.38%増加した。前四半期の124.54%に比べ、鉄道部門は2022年第2四半期に37.90%、69.57%減少した。航空輸送は2022年第1四半期に50.68%だったが、第2四半期には22.45%に減少した。

- ナイジェリアのロジスティクス産業は、インフラ整備の課題が根強く、成長が遅れている。にもかかわらず、同産業は約600億米ドルと評価されており、電子商取引は経済活性化に重要な役割を果たしている。2019年、ナイジェリアのeコマース市場は48億米ドルの収益を上げた。その収益は2019年から2023年にかけて年平均成長率20.5%を記録し、鉄道や道路のインフラ改善や他国との関係強化により、2023年には約102億米ドルの市場規模になると予想されている。同国で最も急成長している産業のひとつになると予想される。

__Share___of_GDP__Nigeria__2017-2022.png)

本レポートで取り上げているその他の主要業界動向

- ナイジェリアの出生率は着実に低下

- ナイジェリア経済の復活

- ナイジェリアの経済を牽引する農林水産業部門

- ナイジェリアの企業活動はインフレに阻まれている

- Eコマース市場を押し上げるオンライン食品配達

- 自動車部門の成長が市場を牽引

- 非石油輸出収入が過去最高額に

- ナイジェリア経済の輸入依存度

- ナイジェリアのガソリン価格は世界で8番目に安い

- 2022年、運輸業の経営コストは3倍に増加

- ナイジェリアは輸入車に大きく依存している

- ナイジェリアのLPIランキング向上への協力が期待される

- ナイジェリアは海運・内陸水運部門に投資している

- 一般貨物量が大幅に増加

- ナイジェリアの海港は大規模な接続性強化が必要

- ナイジェリア港湾、港湾のアップグレードに前向き

- ナイジェリアは輸入車に大きく依存している

- ナイジェリアは海事産業の改善に注力している

- インフラプロジェクトにおけるナイジェリアの低ランクが経済発展に影響

ナイジェリア貨物・物流産業概要

ナイジェリアの貨物・物流市場は細分化されており、上位5社で4.50%を占めている。この市場の主要プレーヤーは、A.P. Moller - Maersk、Bollore Transport and Logistics、Hapag-Lloyd、JOF Nigeria Limited、Red Star Express PLCである(アルファベット順)。

ナイジェリア貨物・物流市場のリーダーたち

A.P. Moller - Maersk

Bollore Transport and Logistics

Hapag-Lloyd

JOF Nigeria Limited

Red Star Express PLC

Other important companies include Africa Access 3PL Limited, AfriGlobal logistics, CMA CGM, Fortune Global Shipping and Logistics Limited, GIG Logistics, Gulf Agency Company (GAC), GWX Logistics, MDS Logistics.

*免責事項:主要選手の並び順不同

ナイジェリア物流市場ニュース

- 2023年3月 :マースクは、エネルギー部門向けにオフショア海洋サービスとプロジェクトソリューションをグローバルに提供するマースク・サプライ・サービス(MSS)の売却を発表した。これは、マースク・サプライ・サービスが新たな長期的所有権の下で、オフショア部門のグリーン移行に向けた新たなソリューションの開発をさらに継続できるようにするための措置である。また、エネルギー関連事業をすべて切り離し、真の統合ロジスティクスに集中するという決断の完了を意味する。

- 2022年11月 GIGは増大する電子商取引需要に対応し、アフリカでの航空貨物サービスを拡大するため、2機のATR 72-500貨物機の購入に合意した。

- 2022年9月 CEVA Logistics は所有・管理する SKYCAPACITY プログラムを拡大し、CEIV リチウム電池プログラムの認定を受けた航空貨物ロケーションのネットワークにさらに5つのステーションを追加。

ナイジェリア 貨物・物流市場レポート - 目次

エグゼクティブサマリーと主な調査結果

レポートオファー

1. 導入

1.1. 研究の前提条件と市場の定義

1.2. 研究の範囲

1.3. 研究方法

2. 主要な業界トレンド

2.1. 人口統計

2.2. 経済活動別のGDP分布

2.3. 経済活動別のGDP成長率

2.4. インフレーション

2.5. 経済的実績とプロフィール

2.6. 運輸・倉庫部門のGDP

2.7. 輸出動向

2.8. 輸入動向

2.9. 燃料価格

2.10. トラック輸送の運営コスト

2.11. タイプ別のトラック輸送隊の規模

2.12. 物流実績

2.13. モーダルシェア

2.14. 海上艦隊の耐荷重

2.15. 定期船輸送の接続

2.16. ポートコールとパフォーマンス

2.17. 貨物価格の動向

2.18. 貨物トン数の推移

2.19. インフラストラクチャー

2.20. 規制の枠組み(道路および鉄道)

2.20.1. ナイジェリア

2.21. 規制の枠組み(海と空)

2.21.1. ナイジェリア

2.22. バリューチェーンと流通チャネルの分析

3. 市場セグメンテーション (米ドルでの金額と量での市場規模、2029 年までの予測、および成長見通しの分析を含む)

3.1. エンドユーザー業界

3.1.1. 農業、漁業、林業

3.1.2. 工事

3.1.3. 製造業

3.1.4. 石油とガス、鉱業と採石業

3.1.5. 卸売業と小売業

3.1.6. その他

3.2. 物流機能

3.2.1. 宅配便、速達、小包

3.2.1.1. 宛先タイプ別

3.2.1.1.1. 国内

3.2.1.1.2. 国際的

3.2.2. 貨物輸送

3.2.2.1. 交通手段別

3.2.2.1.1. 空気

3.2.2.1.2. 海と内陸水路

3.2.2.1.3. その他

3.2.3. 貨物輸送

3.2.3.1. 交通手段別

3.2.3.1.1. 空気

3.2.3.1.2. パイプライン

3.2.3.1.3. レール

3.2.3.1.4. 道

3.2.3.1.5. 海と内陸水路

3.2.4. 倉庫と保管

3.2.4.1. 温度制御による

3.2.4.1.1. 非温度管理

3.2.4.1.2. 温度管理済み

3.2.5. 他のサービス

4. 競争環境

4.1. 主要な戦略的動き

4.2. 市場シェア分析

4.3. 会社の風景

4.4. 会社概要 (世界レベルの概要、市場レベルの概要、中核事業セグメント、財務、従業員数、主要情報、市場ランク、市場シェア、製品とサービス、および最近の動向の分析を含む)。

4.4.1. A.P. Moller - Maersk

4.4.2. アフリカアクセス 3PL リミテッド

4.4.3. AfriGlobal logistics

4.4.4. Bollore Transport and Logistics

4.4.5. CMA CGM

4.4.6. Fortune Global Shipping and Logistics Limited

4.4.7. GIG Logistics

4.4.8. Gulf Agency Company (GAC)

4.4.9. GWX Logistics

4.4.10. Hapag-Lloyd

4.4.11. JOF Nigeria Limited

4.4.12. MDS Logistics

4.4.13. Red Star Express PLC

5. 貨物および物流業界の CEO 向けの重要な戦略的質問

6. 付録

6.1. グローバルな概要

6.1.1. 概要

6.1.2. ポーターのファイブ・フォース・フレームワーク

6.1.3. グローバルバリューチェーン分析

6.1.4. 市場ダイナミクス (市場推進要因、制約、機会)

6.2. 出典と参考文献

6.3. 表と図のリスト

6.4. 主な洞察

6.5. データパック

6.6. 用語集

6.7. 為替レート

表と図のリスト

- 図 1:

- ナイジェリアの男女別人口分布(数)(2017年~2029年

- 図 2:

- ナイジェリア、開発地域別人口分布(数)、2017-2029年

- 図 3:

- 人口密度、人口/平方キロメートル、ナイジェリアナイジェリア、2017年~2029年

- 図 4:

- 最終消費支出の国内総生産(GDP)シェア(現行価格)、GDPに占める割合、ナイジェリア、2017年~2022年

- 図 5:

- 最終消費支出, 年間成長率 (%), ナイジェリア, 2017 - 2022年

- 図 6:

- ナイジェリア主要都市別人口分布(2022年

- 図 7:

- 国内総生産(GDP)の経済活動別分布、シェア%、ナイジェリア、2022年

- 図 8:

- ナイジェリアの経済活動別国内総生産(GDP)成長率、カグラ%、2017年~2022年

- 図 9:

- 卸売物価上昇率, %, ナイジェリア, 2017 - 2022年

- 図 10:

- 消費者物価上昇率, %, ナイジェリア, 2017 - 2022年

- 図 11:

- Eコマース産業の商品総額(gmv)(米ドル)(ナイジェリア、2017年~2027年

- 図 12:

- Eコマース産業の商品総額(GMV)における部門別シェア(ナイジェリア、2022年

- 図 13:

- ナイジェリア製造業の粗付加価値(GVA)(現在価格), 米ドル, 2017 - 2022年

- 図 14:

- 製造業の粗付加価値額(GVA)における部門別シェア(シェア%)(ナイジェリア、2022年

- 図 15:

- ナイジェリアの運輸・倉庫業の国内総生産(GDP)額, 米ドル, 2017 - 2022年

- 図 16:

- 運輸・貯蔵部門の国内総生産(GDP)、GDPに占める割合(ナイジェリア)、2017-2022年

- 図 17:

- ナイジェリアの輸出額, 米ドル, 2017 - 2022年

- 図 18:

- ナイジェリアの輸入額, 米ドル, 2017 - 2022年

- 図 19:

- 燃料タイプ別燃料価格(米ドル/リットル)(ナイジェリア、2017年~2022年

- 図 20:

- トラック輸送の営業費用-営業費用要素別内訳(%)(ナイジェリア、2022年

- 図 21:

- ナイジェリアのトラック保有台数:タイプ別シェア(2022年

- 図 22:

- ナイジェリアにおける物流実績ランキング(2010-2023年

- 図 23:

- ナイジェリアにおける貨物輸送部門のモーダルシェア、トンキロ別シェア(2022年

- 図 24:

- ナイジェリアにおける貨物輸送部門のモーダルシェア、トン当たりシェア(2022年

- 図 25:

- ナイジェリアの国別籍船の海上輸送能力、船型別載貨重量トン数(dwt)、2017年~2022年

- 図 26:

- 定期船連結性指数、2006年第1四半期を100とした場合、2017年~2022年

- 図 27:

- 定期船二国間接続指数(ナイジェリア), 2021

- 図 28:

- 港湾定期船の接続性指数(2006年第1四半期を100とした場合)(ナイジェリア、2022年

- 図 29:

- ナイジェリアの港内における船舶の滞在時間の中央値(日)(2018~2021年

- 図 30:

- ナイジェリアに寄港した船舶の平均年齢(年)、ナイジェリア、2018年~2021年

- 図 31:

- ナイジェリアに入港する船舶の平均総トン数、総トン数(gt)、ナイジェリア、2018年~2021年

- 図 32:

- ナイジェリアに寄港した船舶の平均貨物積載量、1隻あたりの載貨重量トン数(DWT)、ナイジェリア、2018年~2021年

- 図 33:

- 入港船舶のコンテナ船1隻当たりの平均コンテナ積載量(20フィート換算単位(teus))、ナイジェリア、2018年~2021年

- 図 34:

- ナイジェリアのコンテナ港湾取扱量、20フィート換算単位(teus)、2016年~2020年

- 図 35:

- ナイジェリア、2018年~2021年における同国港への船舶入港総数、寄港回数

- 図 36:

- 道路貨物輸送サービスの価格動向(米ドル/トンキロ)(ナイジェリア、2017年~2022年

- 図 37:

- 鉄道貨物輸送サービスの価格動向(米ドル/トンキロ)(ナイジェリア、2017年~2022年

- 図 38:

- 航空貨物輸送サービスの価格動向(米ドル/トンkm)、ナイジェリア、2017年~2022年

- 図 39:

- ナイジェリアにおける海上・内陸水運貨物輸送サービスの価格動向(米ドル/トンkm)(2017年~2022年

- 図 40:

- ナイジェリアにおけるパイプライン貨物輸送サービスの価格動向(米ドル/トンkm)(2017年~2022年

- 図 41:

- ナイジェリアの道路輸送取扱貨物量(トン)、2017年~2029年

- 図 42:

- 鉄道輸送による貨物取扱量(トン)、ナイジェリア、2017年~2029年

- 図 43:

- 航空輸送による貨物取扱量(トン)、ナイジェリア、2017年~2029年

- 図 44:

- ナイジェリアにおける海上・内陸水運の取扱貨物量(トン):2017~2029年

- 図 45:

- パイプライン輸送による貨物取扱量(トン)、ナイジェリア、2017年~2029年

- 図 46:

- 道路の長さ(km)、ナイジェリア、2017年~2022年

- 図 47:

- 路面カテゴリー別道路延長シェア(%)、ナイジェリア、2022年

- 図 48:

- 道路分類別道路延長シェア(%)、ナイジェリア、2022年

- 図 49:

- 鉄道の長さ(km)、ナイジェリア、2017年~2022年

- 図 50:

- 主要港におけるコンテナ取扱量、20フィート換算単位(TEU)、ナイジェリア、2022年

- 図 51:

- 主要空港における貨物取扱重量(トン)(ナイジェリア、2022年

- 図 52:

- ナイジェリアの運輸・物流市場規模(米ドル)、2017年~2029年

- 図 53:

- ナイジェリアのエンドユーザー産業別貨物・物流市場規模(米ドル):2017年~2029年

- 図 54:

- ナイジェリアのエンドユーザー産業別貨物・物流市場シェア(%)(2017-2029年

- 図 55:

- 農林水産業の物流市場規模(米ドル)(ナイジェリア), 2017-2029

- 図 56:

- 農林水産業物流市場の成長率(%)(ナイジェリア:2017年~2029年

- 図 57:

- ナイジェリアの建設物流市場規模(米ドル), 2017-2029

- 図 58:

- 建設物流市場の成長率, %, ナイジェリア, 2017-2029

- 図 59:

- ナイジェリアの製造業ロジスティクス市場規模, 米ドル, 2017-2029

- 図 60:

- 製造業ロジスティクス市場の成長率, %, ナイジェリア, 2017-2029

- 図 61:

- 採掘産業(石油・ガス、鉱業、採石業)の物流市場規模, 米ドル, ナイジェリア, 2017-2029

- 図 62:

- 採掘産業(石油・ガス、鉱業、採石)物流市場の成長率(%)、ナイジェリア、2017年~2029年

- 図 63:

- 流通貿易(卸売業および小売業)物流市場の金額, 米ドル, ナイジェリア, 2017-2029

- 図 64:

- 流通貿易(卸売業および小売業)物流市場の成長率, %, ナイジェリア, 2017-2029

- 図 65:

- その他のエンドユーザー物流市場の金額(米ドル)、ナイジェリア、2017-2029年

- 図 66:

- その他のエンドユーザー物流市場の成長率, %, ナイジェリア, 2017-2029

- 図 67:

- ナイジェリアの物流機能別貨物・物流市場規模(米ドル)(2017~2029年

- 図 68:

- ナイジェリアのロジスティクス機能別貨物・ロジスティクス市場シェア(%)、2017-2029年

- 図 69:

- ナイジェリアの宅配便・エクスプレス・小包市場の仕向け地タイプ別金額(米ドル)(2017-2029年

- 図 70:

- 宅配便・エクスプレス・小包市場の仕向け地タイプ別シェア(%)、ナイジェリア、2017-2029年

- 図 71:

- ナイジェリア国内宅配便・エクスプレス・小包市場の金額(米ドル)、2017-2029年

- 図 72:

- ナイジェリアの国内宅配便・エクスプレス・小包市場の取扱個数、小包個数、2017-2029年

- 図 73:

- ナイジェリア:国内宅配便・エクスプレス・小包市場のエンドユーザー産業別シェア(%)、2022年対2029年

- 図 74:

- 国際宅配便・エクスプレス・小包市場の金額(米ドル)、ナイジェリア、2017-2029年

- 図 75:

- 国際宅配便・エクスプレス・小包市場の取扱個数、小包数(ナイジェリア)、2017-2029年

- 図 76:

- 国際宅配便・エクスプレス・小包市場のエンドユーザー産業別シェア(%)(ナイジェリア、2022年対2029年

- 図 77:

- ナイジェリアの輸送手段別貨物輸送市場規模(米ドル)、2017-2029年

- 図 78:

- ナイジェリアにおける貨物輸送市場の輸送手段別シェア(%)(2017-2029年

- 図 79:

- 航空貨物輸送市場の金額(米ドル)、ナイジェリア、2017年~2029年

- 図 80:

- 航空貨物輸送市場のエンドユーザー産業別シェア(%)(ナイジェリア、2022年対2029年

- 図 81:

- ナイジェリアの海上・内陸水運貨物輸送市場規模(米ドル)、2017年~2029年

- 図 82:

- ナイジェリアのエンドユーザー産業別海上・内陸水運貨物輸送市場シェア(%)(2022/2029年

- 図 83:

- その他の貨物輸送市場の金額(米ドル)、ナイジェリア、2017年~2029年

- 図 84:

- ナイジェリア:貨物輸送市場におけるその他部門のエンドユーザー産業別シェア(%)(2022年対2029年

- 図 85:

- ナイジェリアの輸送手段別貨物輸送量市場(米ドル)、2017-2029年

- 図 86:

- ナイジェリアの輸送手段別貨物輸送市場規模(米ドル)、2017-2029年

- 図 87:

- ナイジェリアの輸送形態別貨物輸送市場シェア(%)(2017-2029年

- 図 88:

- 航空貨物輸送市場の金額(米ドル)、ナイジェリア、2017年~2029年

- 図 89:

- 航空貨物輸送量市場, トンキロ, ナイジェリア, 2017 - 2029年

- 図 90:

- 航空貨物輸送市場のエンドユーザー産業別シェア(%)(ナイジェリア、2022年対2029年

- 図 91:

- ナイジェリアのパイプライン貨物輸送市場規模(米ドル)、2017~2029年

- 図 92:

- ナイジェリアのパイプライン貨物輸送量市場(トンキロ):2017~2029年

- 図 93:

- パイプライン貨物輸送市場のエンドユーザー産業別シェア(%)(ナイジェリア、2022年対2029年

- 図 94:

- 鉄道貨物輸送市場の金額(米ドル)、ナイジェリア、2017年~2029年

- 図 95:

- 鉄道貨物輸送量, トンキロ, ナイジェリア, 2017 - 2029年

- 図 96:

- 鉄道貨物輸送市場のエンドユーザー産業別シェア(%)(ナイジェリア、2022年対2029年

- 図 97:

- ナイジェリアの道路貨物輸送市場規模, 米ドル, 2017 - 2029年

- 図 98:

- ナイジェリアの道路貨物輸送量市場, トンキロ, 2017 - 2029年

- 図 99:

- ナイジェリアの道路貨物輸送市場におけるエンドユーザー産業別シェア(%)、2022年対2029年

- 図 100:

- ナイジェリアの海上・内陸水運貨物輸送市場規模(米ドル)、2017~2029年

- 図 101:

- ナイジェリアの海上・内陸水路貨物輸送市場規模(トンキロ):2017年~2029年

- 図 102:

- ナイジェリアのエンドユーザー産業別海上・内陸水路貨物輸送市場シェア(%)(2022/2029年

- 図 103:

- 温度管理別倉庫・保管市場の金額(米ドル)(ナイジェリア、2017年~2029年

- 図 104:

- 温度管理別倉庫・保管市場の金額シェア(%)(ナイジェリア、2017年~2029年

- 図 105:

- 非温度管理倉庫・貯蔵市場の金額(米ドル)(ナイジェリア、2017年~2029年

- 図 106:

- ナイジェリアの非温度管理倉庫・保管市場規模(平方フィート):2017年~2029年

- 図 107:

- ナイジェリア:非温度管理下の倉庫保管市場のエンドユーザー産業別シェア(%)(2022年対2029年

- 図 108:

- 温度管理された倉庫保管市場の金額(米ドル)(ナイジェリア、2017年~2029年

- 図 109:

- 温度管理された倉庫・保管市場の規模(平方フィート)、ナイジェリア、2017年~2029年

- 図 110:

- ナイジェリアの温度管理された倉庫・保管庫市場におけるエンドユーザー産業別シェア(%)(2022年対2029年

- 図 111:

- ナイジェリアの運輸・ロジスティクス市場におけるその他サービス部門の金額(米ドル)(2017~2029年

- 図 112:

- 戦略的移籍の回数で最も活発な企業数(ナイジェリア)(2017-2023年

- 図 113:

- 最も採用された戦略(ナイジェリア、2017年~2023年

- 図 114:

- 主要メーカーのシェア, %, ナイジェリア, 2022

ナイジェリアの貨物・物流産業セグメント

農業、漁業、林業、建設業、製造業、石油・ガス業、鉱業・採石業、卸売業・小売業、その他はエンドユーザー産業別セグメントとしてカバーされている。 クーリエ、エクスプレス、小包、フレイトフォワーディング、貨物輸送、倉庫保管はロジスティクス機能別のセグメントとしてカバーされている。

- ナイジェリアは、アフリカ諸国の中でも比較的インフラ網が発達しており、国土の広範囲をカバーしている。ナイジェリア政府は、いくつかの交通プロジェクトで官民パートナーシップの利用拡大を提唱している。2020年、ナイジェリアはアフリカのインフラ開発指数(AIDI)で23.27ポイントを獲得し、24位にランクされた。この指数は、アフリカ大陸全体のインフラ整備の状況を示している。

- 貨物・物流市場は、宅配便、エクスプレス、小包市場の取扱量に牽引され、レビュー期間中に急速に発展してきた。2022年現在、ナイジェリアのロジスティクス新興企業間の比較として、2016年にナイジェリア(ラゴス)で立ち上げられたロジスティクス企業Kobo360は、国内の他のロジスティクス企業と比較して従業員数が最も多かった。従業員数は260人を超え、次いでEden Lifeが86人、Sendboxが68人だった。

- 市場に参入する企業が増えるにつれ、物流コストはわずかながら減少している。例えば、2020年のナイジェリアの物流コスト総額は691億米ドルとなり、2019年の719億米ドルから減少した。同年、アフリカの物流コスト総額は3,442億米ドルを記録した。

| エンドユーザー業界 | |

| 農業、漁業、林業 | |

| 工事 | |

| 製造業 | |

| 石油とガス、鉱業と採石業 | |

| 卸売業と小売業 | |

| その他 |

| 物流機能 | |||||||||

| |||||||||

| |||||||||

| |||||||||

| |||||||||

| 他のサービス |

市場の定義

- 貨物・物流 - 道路、鉄道、海上、航空、パイプラインといった輸送手段の1つ以上を通じて、国内(国内)または国境を越えて(国際)、商品(原材料または完成品、固形物と液体の両方を含む)を原産地から目的地まで輸送するための、貨物輸送(貨物輸送)、代理店を通じての貨物輸送の手配(貨物フォワーディング)、倉庫・保管(温度管理または非温度管理)、宅配便、エクスプレス、小包(国内または国際)、およびその他の付加価値サービスへの外部支出(または外部委託)は、貨物・ロジスティクス市場を構成する。

- クロストレード - 第三国で登録された車両により、異なる2国間で行われる国際貨物輸送。第三国とは、荷積み/荷降ろし国および荷積み/荷降ろし国以外の国を指す。

- カボタージュ - ある国で登録された車両による貨物輸送が、他の国の国土内で行われること。

- エンドユーザー - 貨物・ロジスティクス市場は、石油・ガス、鉱業・採石業、建設業、製造業、卸売・小売業、農業、漁業・林業などの主要エンドユーザーに基づいて分析される。

- 宅配便、エクスプレス、小包 - 70kg未満の非パレタイズ貨物/小包。これには普通貨物、速達貨物、延着貨物が含まれますが、郵便物は考慮されません。

- 国内貨物輸送 - 国内貨物輸送には、国内におけるすべての貨物活動が含まれ、州間および州内の両方の貨物フローが含まれる。

- 国際貨物輸送 - 国際貨物輸送とは、国境を越えた貨物の輸送または流れを指す。

- 貨物輸送 - 荷送人と運送業者間の貨物輸送の手配を主な業務とする事業所。

研究方法論

モルドー・インテリジェンスは、すべてのレポートにおいて4段階の手法に従っている。

- ステップ-1:主要な変数を特定する: ロバストな予測手法を構築するため、ステップ-1で特定した変数と要因を、入手可能な過去の市場数値と照らし合わせて検証する。反復プロセスを通じて、市場予測に必要な変数が設定され、これらの変数に基づいてモデルが構築される。

- ステップ-2:市場モデルの構築 予測年度の市場規模予測は名目ベースである。インフレは価格設定の一部ではなく、各国の平均販売価格(ASP)は予測期間を通じて一定に保たれている。

- ステップ-3 検証と最終決定: この重要なステップでは、調査対象市場の一次調査専門家の広範なネットワークを通じて、すべての市場数値、変数、アナリストの呼び出しを検証する。回答者は、調査対象市場の全体像を把握するために、レベルや機能を超えて選ばれる。

- ステップ-4:研究成果 シンジケート・レポート、カスタム・コンサルティング、データベース、サブスクリプション・プラットフォーム