ミャンマー包装市場の分析

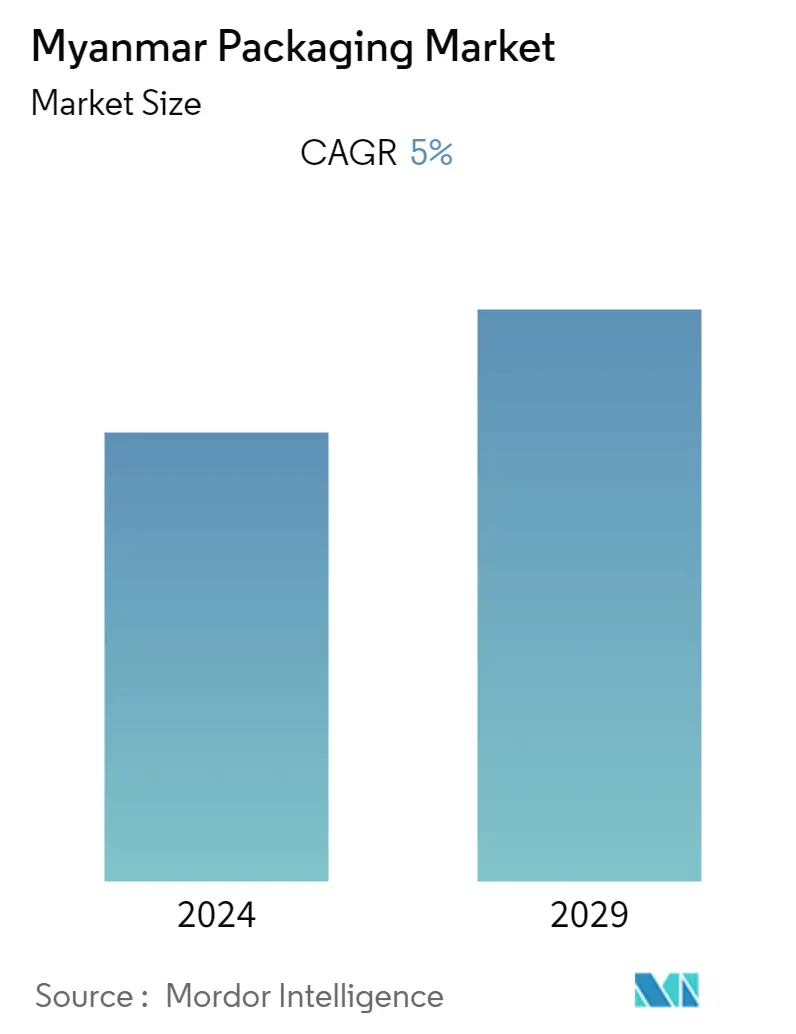

ミャンマーの包装市場は、予測期間2021~2026.の間に5%のCAGRで成長すると予想されている。食品、飲料、ハウスホールドケミカルなどのエンドユーザー産業からの需要の増加が市場の成長を牽引している。

- ミャンマーは、世界の2大新興市場の間に位置する戦略的立地から優位性を得ている:インドと中国に挟まれた戦略的立地である。1日約3.60米ドルという低い最低賃金、税制優遇措置、経済特区の恩恵により、この地域は衣料品や付加価値の高い食品・飲料の生産といった製品の製造業者にとって魅力的な目的地となっている。

- ミャンマーの農業はGDPの30%を占め、生鮮食品の輸出が増加している。商務省によると、2019-2020会計年度の10月1日から4月3日までのミャンマーの農産物輸出額は、2018-2019会計年度の対応期間の17.5億米ドルから21.6億米ドルに上昇し、4.06億米ドルの増加となった。これにより、農業用紙・板紙包装に関連する包装・物流産業への投資が促進される可能性が高い。

- ミャンマーのEコマース産業は萌芽期にある。インターネットの普及は主にスマートフォンを介して推進され、国の総人口の約4,000万人が携帯電話を使用し、約80%がスマートフォンにアクセスしています。インターネット普及率の増加、デジタル経済を後押しするデジタル経済開発委員会(DEDC)の形成のような政府の取り組みとともに、全国の中流階級の人口増加により、国全体で電子商取引の成長を加速し、主に電子商取引業界で使用される段ボール包装をサポートします。

- 関税はミャンマーから輸出されるすべての商品に対してゼロであり、また様々な国で輸入関税がゼロであるため、包装業界のグローバル企業にとって製造工場を設置するのに魅力的な場所となっている。

ミャンマー包装市場の動向

食品・飲料業界における需要の高まり

- 外資系企業の投資環境が改善され、中産階級が増加していることから、ミャンマーはKFC、Gloria Jeans Coffee、Café Amazon、Coffee Bean Tea Leaf、Swensens、Burger King、Dominosなどのブランドを含む外資系食品ブランドにとって魅力的なデスティネーションになりつつある。これにより、レストランで使用される紙コップ、紙ボウル、紙袋の需要が高まると予想される。

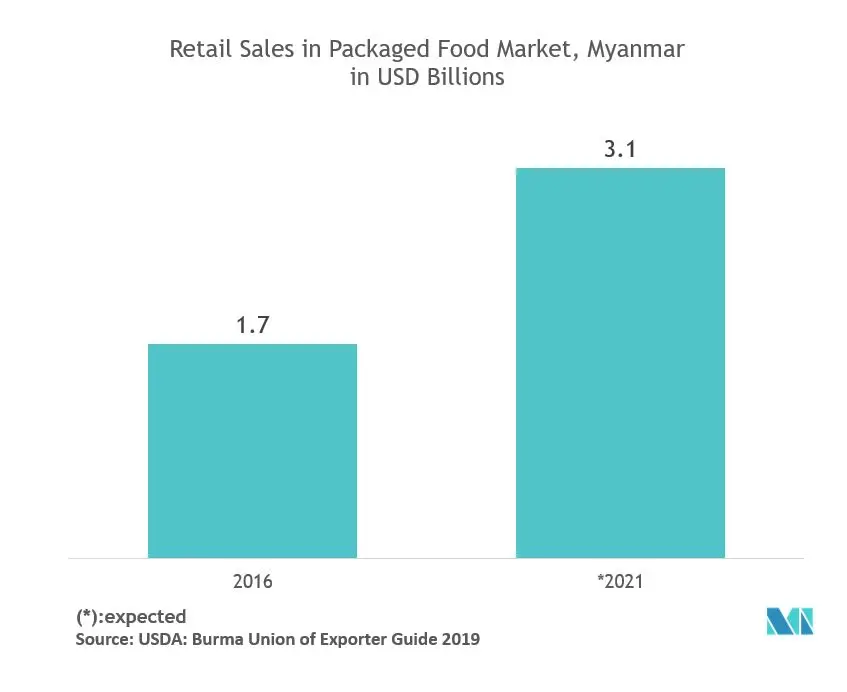

- ミャンマーの一人当たりGDPは2014年から2019年にかけて急速な伸びを示し、食品・飲料販売の成長を後押ししている。バーやレストランの数は、特にマンダレーやヤンゴンのような大都市で増加しており、ミャンマー国民やほとんどのビジネス駐在員は賑やかなナイトライフを頻繁に楽しんでいる。可処分所得の増加と楽観的な消費者心理は、食品・飲料販売、ひいては包装業界の成長にとって重要な原動力となるだろう。

- 食品加工業界では、2019年6月まで、食品・飲料企業が29,118社登録されており、これは製造業全体の57%にあたる。食品加工業は主にインスタントラーメン、コーヒー、紅茶、すぐに食べられる伝統食品、ベーカリー製品で構成されている。

- ビール、スピリッツ、ソフトドリンクを含む飲料の国内生産は、主に外国直接投資の注入により急成長している。

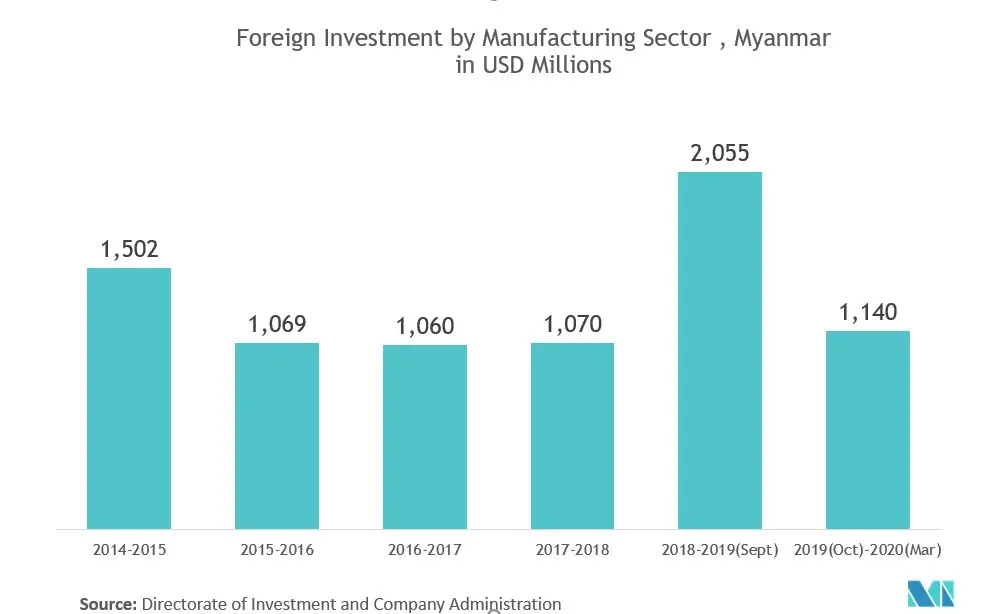

FDIによる製造業への投資拡大

- この地域は、特に製造業、運輸・通信部門においてFDIによる投資の継続的な増加を目の当たりにした。製造部門は、ミャンマー国内市場の著しい成長だけでなく、東南アジア諸国の戦略的市場やインド、中国への直接アクセスにより、ビジネスチャンスが拡大している。このため、同地域では段ボールや重包装の需要が高まっている。

- 実質GDPの成長、消費の増加、未開拓の市場機会のため、多くのパッケージング企業が直接投資や合弁事業を通じてミャンマーに投資している。例えば、2016年、Daibochi Plastic and Packaging Industry Bhdは、ミャンマーのヤンゴンに生産施設を設立し、国内で軟包装製品を製造、販売、流通させるだけでなく、輸出するために、Myanmar Smart Pack Industrial Company Ltd(MSP)との合弁会社の60%の株式に対して2900万リンギットを投資することを発表し、施設の生産能力、品質、効率を向上させるために、3年間の資本支出に約2360万リンギットを投資した。

- 建設用化学薬品と農業用殺虫剤に対する需要のさらなる増加が、この地域における化学産業への投資を促進している。例えば、2018年にはBASFがミャンマーに初の製造工場を開設し、地元市場向けの化学品を生産する。 ドイツを拠点とする化学会社Evonikもミャンマーへの投資を検討している。これらの投資は、同地域の化学産業パッケージ需要をさらに押し上げるだろう。

ミャンマー包装業界の概要

ミャンマーの包装業界は適度な競争があり、複数のプレーヤーで構成されている。経済全体の技術進歩とともに、包装用途の需要が高まる中、多くの外資系企業がさまざまなエンドユーザー産業で事業拠点を拡大することで、市場での存在感を高めている。

- 2019年9月 - Daibochi Berhadは、2020会計年度に多国籍消費者ブランドの顧客向けにいくつかの新しい持続可能なフレキシブル包装ソリューションを商品化することを目標としている。

- 2019年4月 - Can-One Bhdの子会社であるCan-One International Sdn Bhdは、公開買付によりKian Joo Can Factory Bhdの株式95.88%を取得することを発表した。2016年、Kian Jooはミャンマーのヤンゴン近郊のティラワ経済特区に約2,300万米ドルを投資して2工場を建設していた。

ミャンマー包装市場のリーダー

-

Daibochi Packaging [Myanmar] Co.,Ltd.

-

Oji Myanmar Packaging Co., Ltd.

-

Can-One Berhad

-

Ball Corporation

-

Double Packing Myanmar Co., Ltd

- *免責事項:主要選手の並び順不同

ミャンマー包装業界のセグメント化

当レポートでは、ミャンマーの包装市場市場の完全な背景分析(経済および経済における各部門の貢献度の評価、市場概要、主要セグメントの市場規模予測、市場セグメントの新興動向、市場ダイナミクス、エンドユーザー産業など)を掲載しています。

| 材料 | プラスチック |

| 紙・板紙 | |

| 金属 | |

| ガラス | |

| 製品の種類 | ペットボトル・容器 |

| ポーチ&バッグ | |

| 金属缶 | |

| ガラス瓶・容器 | |

| その他の製品タイプ | |

| エンドユーザー産業 | 飲料 |

| 食べ物 | |

| 製薬およびヘルスケア | |

| 化粧品およびトイレタリー | |

| 家庭用化学薬品 | |

| その他のエンドユーザー産業 |

ミャンマーの包装市場に関する調査FAQ

現在のミャンマーの包装市場規模はどれくらいですか?

ミャンマーの包装市場は、予測期間(2024年から2029年)中に5%のCAGRを記録すると予測されています

ミャンマーの包装市場の主要プレーヤーは誰ですか?

Daibochi Packaging [Myanmar] Co.,Ltd.、Oji Myanmar Packaging Co., Ltd.、Can-One Berhad、Ball Corporation、Double Packing Myanmar Co., Ltdは、ミャンマーの包装市場で活動している主要企業です。

このミャンマーのパッケージング市場は何年間を対象としていますか?

このレポートは、2019年、2020年、2021年、2022年、2023年のミャンマー包装市場の歴史的市場規模をカバーしています。また、レポートは、2024年、2025年、2026年、2027年、2028年、2029年のミャンマー包装市場規模も予測しています。

私たちのベストセラーレポート

Popular Packaging Reports

Other Popular Industry Reports

ミャンマー包装産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年のミャンマーのパッケージング市場シェア、規模、収益成長率の統計。ミャンマーのパッケージング分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。