モバイルウォレット市場分析

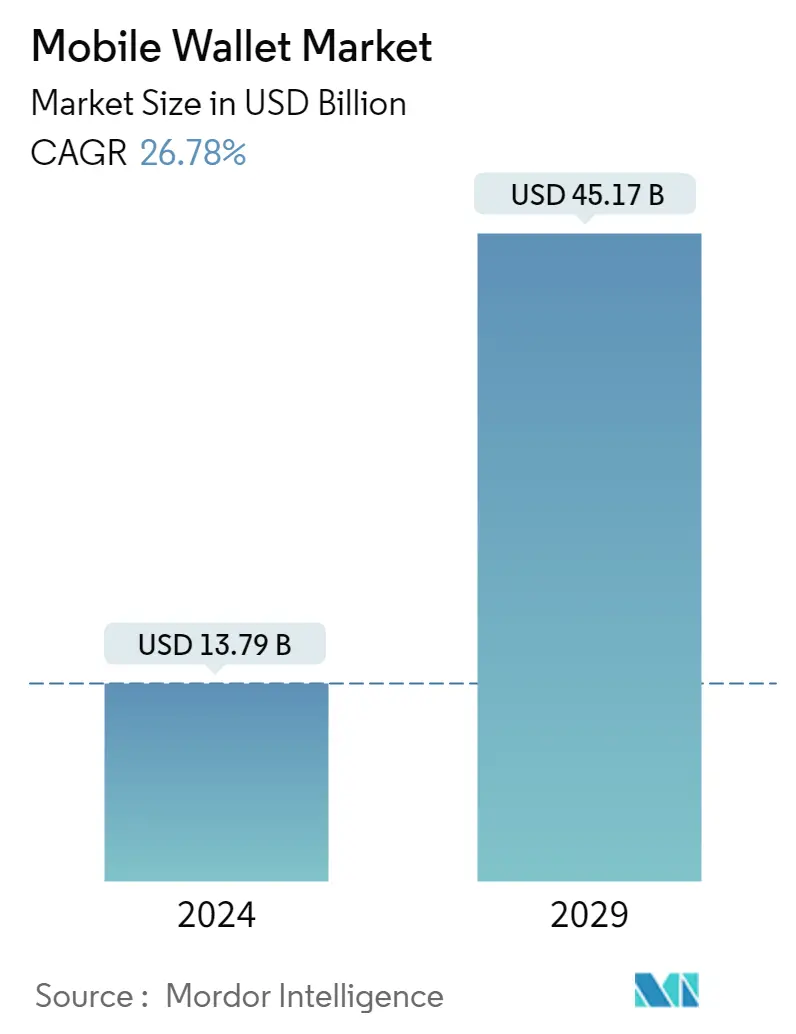

モバイルウォレットの市場規模は、2024時点でUSD 13.79 billionと推定され、2029までにはUSD 45.17 billionに達し、予測期間中(2024~2029)に26.78%のCAGRで成長すると予測されている。

長年にわたり、現金からデビットカード、オンライン取引に至るまで、支払い方法はますます合理化されてきました。さらに、Paypal などの e コマース手法の出現により、モバイル ウォレットの主要な導入が始まりました。それ以来、デジタルウォレットの概念は進化し、従来の物理的なデジタルウォレットに取って代わりました。最近の新型コロナウイルス感染症の流行により、デジタル決済サービスの利用増加により市場は大幅な成長が見込まれています。長年にわたり、スマートフォン業界では、NFC、5G の導入、生体認証、暗号化、AI など、提供される機能の面で急速な技術進歩が見られ、ユーザーへのスマートフォンの普及が進んでいることからも明らかです。スマートフォンの費用対効果によりスマートフォンユーザーの増加が勢いを増している金融業界をはじめ、さまざまな業界の成長を活かします。

- さらに、e コマースや m コマースなどのプラットフォームは、ユーザーの変化に重要な役割を果たしています。ユーザーが自分の財布に銀行情報を入力できるようにし、クレジットカードやデビットカードの代わりに携帯電話を支払い方法として使用できるようにするとともに、トークン化などのテクノロジーを活用してセキュリティをユーザー側で処理できるようにすることで、ショッピングなどの金銭取引を実行するときの習慣を改善します。そして本質的に盗難のリスクを排除します。

- 近距離無線通信、音波支払い、MST 支払いは、サービス組織や販売組織が 1 つの場所に限定されずに柔軟な方法で金銭取引を行うことを可能にするモバイル POS ソリューションの例です。販売業者がモビリティを実行できるようにします。大手小売店で明らかなように、ユーザー エクスペリエンスを向上させながら、フード トラックや展示会などのビジネスを強化しています。減少する歩行者をサポートするために mPOS テクノロジーを採用。たとえば、NFC は、Apple Pay、Samsung Pay、Google Pay などの主要なモバイル ウォレットの背後にあるテクノロジーを強化しています。

- さらに、モバイル決済システムは、スマートウォッチやリングなどのウェアラブル技術の使用により、スマートフォンやタブレットの範囲を超えて拡大しています。ベンダーは現在、トランザクションのセキュリティを確保し、データプライバシーに対する懸念に対抗するために、ブロックチェーンなどの破壊的テクノロジーの可能性を活用しながら、IoTを採用しています。たとえば、Apple Inc. は、モバイル ウォレットを通じて非接触型決済、個人間決済、交通カードなどのサービスを提供し、Apple Watch と呼ばれるスマートウォッチで Apple Pay を提供しています。

- 市場は新型コロナウイルス感染症(COVID-19)のパンデミックの恩恵を受けた。政府の法律と渡航制限により、業界関係者はほとんどのオフィスを一時的に閉鎖し、商習慣の変更を余儀なくされました。たとえば、NICE はハイブリッドおよび在宅勤務の勤務体制を採用し、スタッフの出張を制限しました。ほとんどの主要な市場参加者は、パンデミックが自社にとってリスクであることを認識しており、その影響については確信が持てなかったにもかかわらず、パンデミック期間を通じて収益の増加を経験しました。モバイル決済とデジタル取引はパンデミックによって世界的に推進されました。これにより、電子商取引セクターの新しい市場、ビジネス、製品カテゴリへの拡大が加速されました。

モバイル・ウォレットの市場動向

プロキシミティ・ペイメントが最速の市場成長を遂げる

- 市場には、NFC、UHF、MST、位置情報決済など、さまざまな近接型決済ベースのモバイル・ウォレットがあるが、中でも近距離無線通信、QR、磁気セキュア伝送が市場を牽引する主要技術となっている。

- NFCソリューションは、ユーザーが携帯電話を通じて既存の決済カードをシームレスに統合することを可能にし、決済サービスの有効化によって利便性と確実なセキュリティが付加される。また、トークン化を活用することで、ウェアラブルを介した非接触決済も可能になる。また、自動販売機との統合も可能だ。

- また、処理手数料が低いため、小売業者はコストと業務の効率化を達成し、顧客との関係改善に活用できるデータ機会とロイヤルティを得ることができる。例えば、アップル社、グーグル社、サムスン社など、主要なモバイル・ウォレット・ベンダーはすべて、自社のモバイル・ウォレットでNFC技術を利用している。

- さらに、この傾向は若いユーザーの間で技術が普及するにつれて先細りしていくだろう。特にZ世代は、消費力を得るにつれて成長を促進すると予想される。ベビーブーマー世代は、デジタルの総導入数の増加に伴い、モバイル・ウォレットに引き寄せられ続けるだろう。

- インドのような新興市場では、ほとんどのスマートフォンにNFC技術は搭載されておらず、代わりにインド国家決済公社(National Payments Corporation of India)がQRコードに基づいて開発した統合決済インターフェース(UPI)に頼っている。

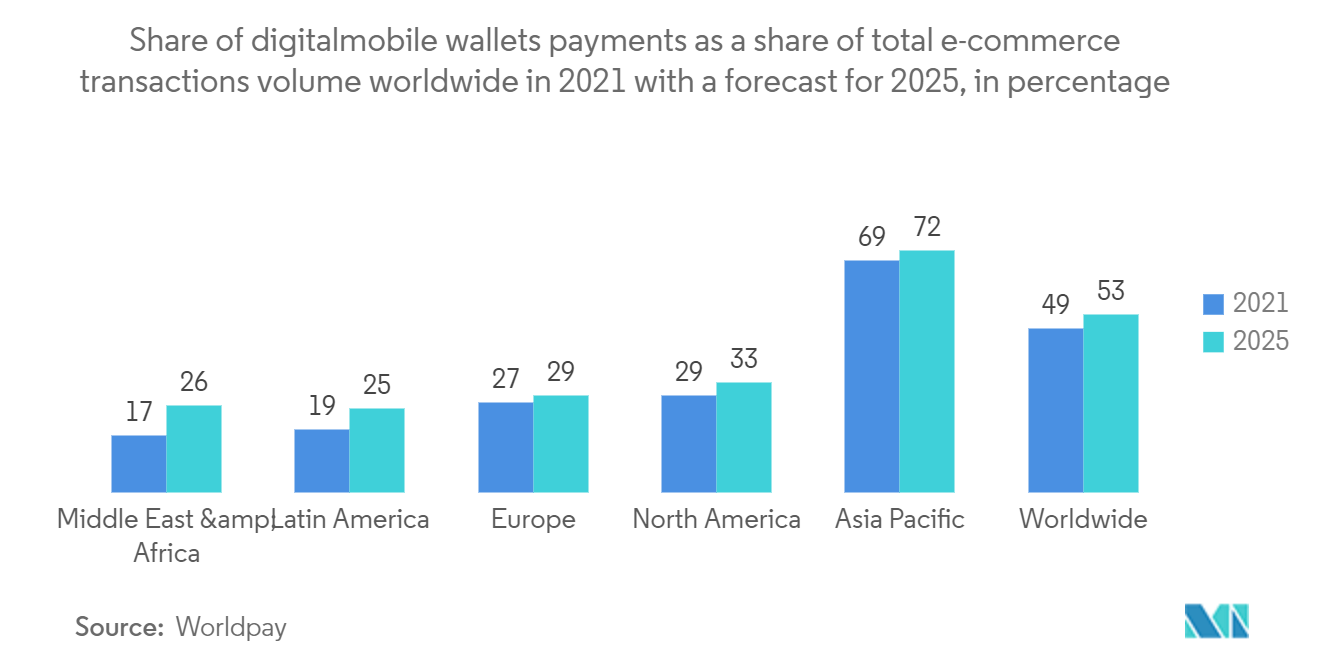

- さらに、アップルペイ、グーグルペイ、その他の重要なモバイル決済プロバイダーが提供する代替手段のおかげで、デジタルウォレットの受け入れは昨年も間違いなく続いた。デジタル・ウォレットの誕生は、個人はもちろん、最近ではあらゆる種類の企業にとって、より良く、より実用的で、摩擦のない支払い手続きを提供する上で不可欠なものとなっている。そのため、今年までにデジタルウォレットを使って買い物をするユーザーは世界で44億人に達し、電子商取引での決済全体の52%を占めると予測されている。さらに、今年中に全世界で16億人の消費者がPOS決済の30%をデジタルウォレットで行うことになる。

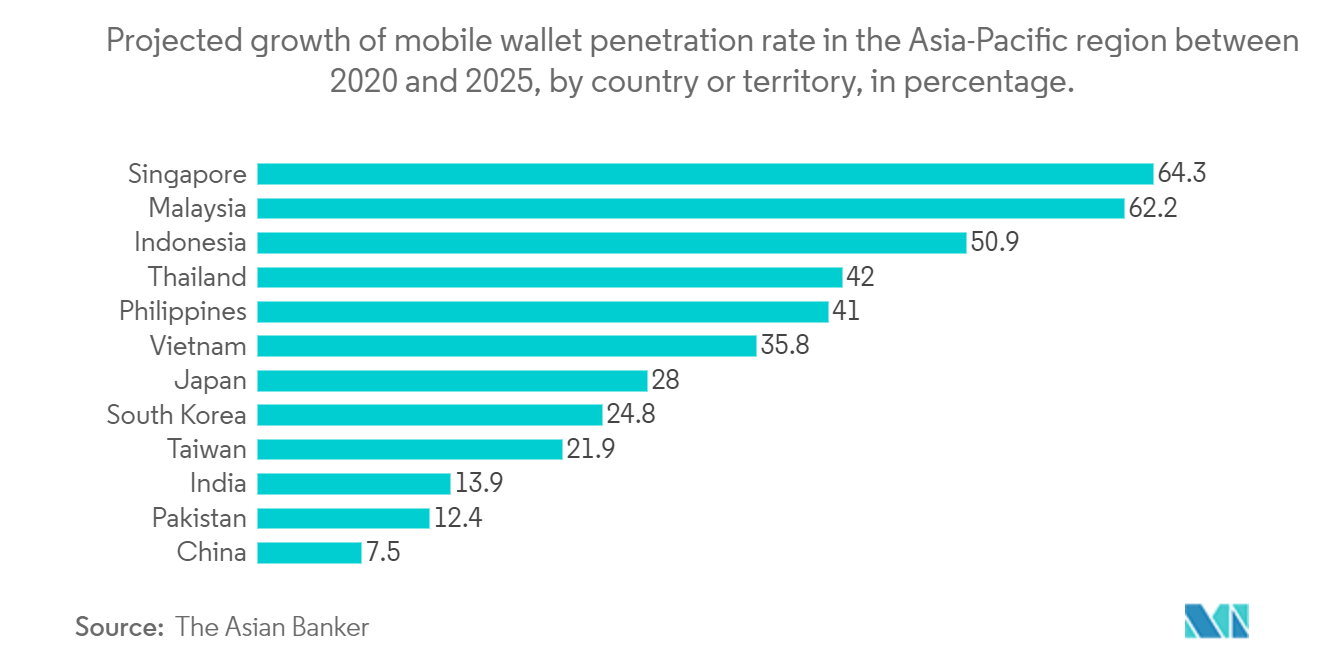

アジア太平洋地域が最速の市場成長を遂げる

- 中国は最近まで、フィンテック企業を活用して国全体でキャッシュレス決済を可能にするなど、常にモバイル経済の主要プレーヤーだった。東南アジアは、その力強い経済成長とスマートフォンの普及率の増加により、上昇傾向にある。

- また、伝統的に現金に依存してきた経済が、ライドレンタル、送金会社、フィンテックスタートアップ、銀行など、この地域の多くのベンダーを活用し、東南アジアの人々にスマートフォンを通じた電子財布、マイクロローン、インシュアテック商品へのアクセス向上を提供している。例えば、フォーブスによると、インドネシアは世界で最もモバイル・ファーストな国のひとつであり、インターネット・ユーザーの95%がモバイル・ユーザーであると報告されている。

- グーグル、テマセク、ベイン・アンド・カンパニーのレポートによると、東南アジアのデジタル決済業界は、総取引額が2019年の6,000億米ドルから2025年には1兆1,000億米ドルに成長し、電子財布が2019年に220億米ドル、2025年に1,140億米ドルを占めると予測されている。

- 現在、中国のスマートフォン利用率は59.9%と世界で最も高い。インドが43.5%で続いている。これらの国では電子財布の利用が広がっている。電子財布は、主にアリペイ(Alipay)とウィーチャット(WeChat)という主要プレーヤーが推進するモバイル・アプリケーションを通じて、暗号化、生体認証、トークン化、デバイス認証を組み合わせ、未来の可能性を再定義している。

- モバイルコマースやデジタルウォレットの普及に伴い、非接触型決済の受け入れも拡大している。最近の調査によると、世論調査対象となった3,000人の消費者のうち半数近くが、スターバックス(49%)、マクドナルド(43%)、ウォルマート(41%)の店頭でスマートフォンを使って支払いを行っている。ほとんどの非接触型決済は、アプリベースやデジタルウォレット決済ではなく、近距離無線通信(NFC)技術を搭載したハードウェアによって行われる。これには、NFC機能を備えたカードリーダーや携帯電話が含まれる。NFC POS(販売時点情報管理)端末のインフラは小売業者が購入してセットアップする必要があり、NFC と決済データの両方を含むスマートデバイスであるソフトPOSシステムにはない追加コストが発生する。

モバイル・ウォレット業界の概要

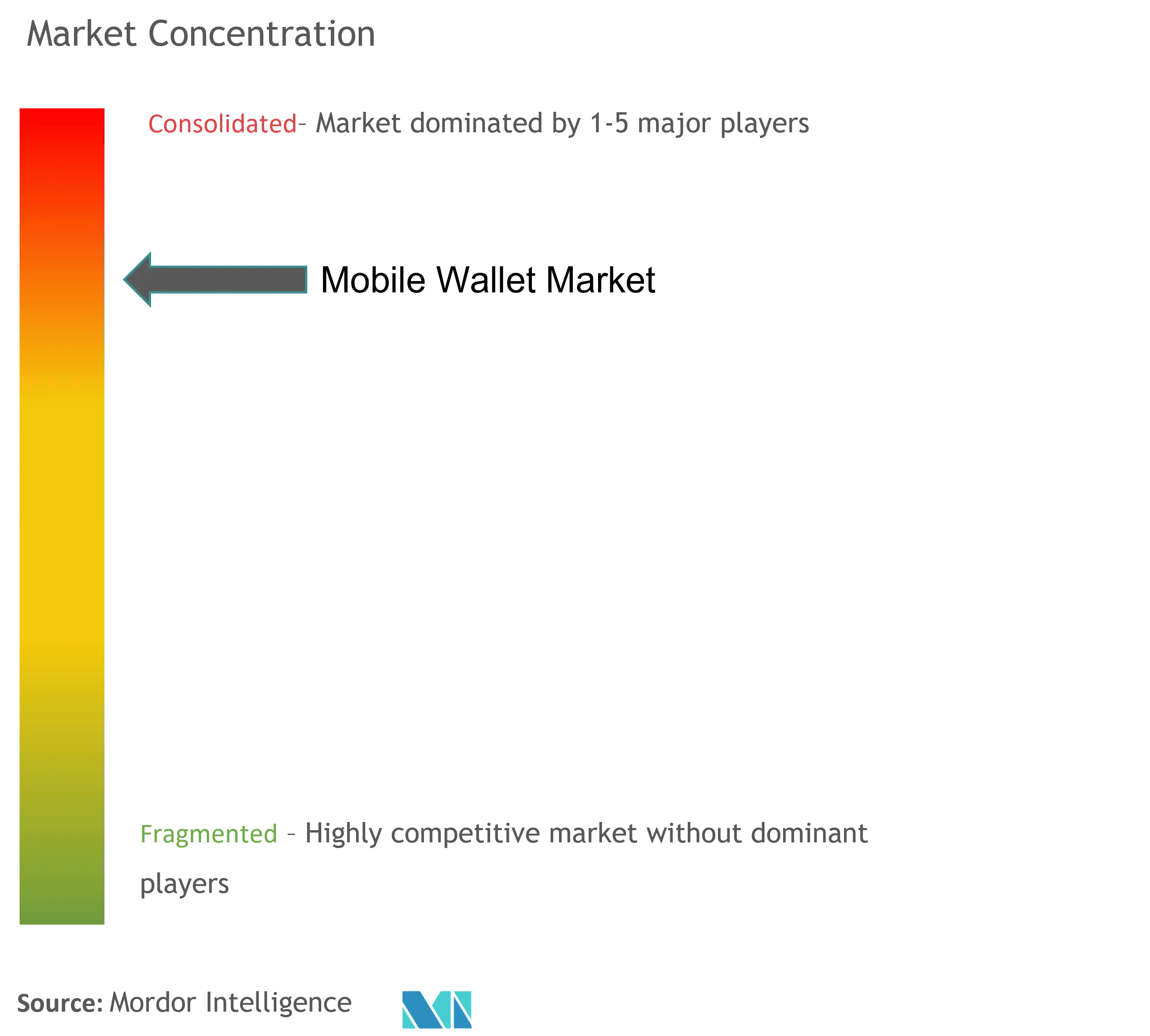

モバイルウォレット市場は競争が激しく、複数の主要プレーヤーで構成されている。市場シェアの面では、現在、少数の大手プレーヤーが市場を支配している。突出した市場シェアを持つこれらの大手企業は、海外における顧客基盤の拡大に注力している。これらの企業は、市場シェアと収益性を高めるために、戦略的協業イニシアチブと買収を活用している。

2022年9月には、アント・グループが運営するAlipay+と、グローバルなクロスボーダー決済企業であるThunesが提携し、後者の欧州の顧客や加盟店がアジア企業のモバイルウォレットを通じて支払いを受け付けられるようになる。韓国のKakaoPay、マレーシアのTouch 'n Go、フィリピンのBoost、中国のAlipayなどが、今回の提携でサポートされるアジアのモバイルウォレットに含まれる。

2022年6月、サウジアラビアを拠点とする大手通信・デジタルサービスプロバイダーであるモビリーと、デジタルP2P決済の最先端を行くグローバル企業であるマネーグラム・インターナショナル社との提携により、モビリーペイでマネーグラムの業界をリードする国際送金機能が利用できるようになった。この提携により、何百万人ものサウジアラビアの消費者がモビリーペイのモバイルウォレットを使って即座に国際送金を行うことになる。

モバイル・ウォレット市場のリーダー

-

Apple Inc

-

Google LLC

-

Tencent

-

PayPal

-

Samsung Electronics

- *免責事項:主要選手の並び順不同

モバイル・ウォレット市場ニュース

- 2022年10月:デジタル決済とバンキング技術の開発会社であるi2c Inc.はこのほど、SHAREPayの導入と、中東、アフリカ、アジアにおけるショッピングセンター、コミュニティ、小売、レジャーのリーダーであるMajid Al Futtaim社との提携を発表した。このソリューションのコンポーネントは、地域トップのロイヤリティ・プログラム「SHARE by Majid Al Futtaimであり、ユーザーはワンタップで「支払い、獲得、ポイント交換を行うことができる。

- 2022年9月:韓国でのキャッシュレス旅行を共同で推進する試みとして、アジア各国の大手モバイル決済プロバイダーが、韓国におけるアリペイ+越境デジタル決済ソリューションの統合を発表した。この提携により、東南アジアと香港の大手モバイル決済会社は、アリペイを通じて韓国で初めてサービスを利用できるようになる。

モバイル・ウォレット業界のセグメンテーション

モバイルウォレットは、デジタルウォレットやeウォレットとも呼ばれ、ユーザーが店舗やオンラインで商品を購入する際に、利便性を高め、さらなる売上を生み出すためのシームレスなソリューションを提供するモバイルテクノロジーを指します。モバイル・ウォレットは、クレジットカードやデビットカードなどの決済カードやポイントカードなどの情報を携帯電話に保存し、機密情報のセキュリティを確保する仮想の財布である。

モバイルウォレット市場は、決済モード(近接、遠隔)、アプリケーション(モバイルコマース、送金、マイクロペイメント、小売、レストラン、公共交通機関)、地域(北米(米国、カナダ)、欧州(ドイツ、英国、フランス、スペイン、欧州のその他)、アジア太平洋(中国、日本、インド、オーストラリア、アジア太平洋のその他)、中南米(ブラジル、メキシコ、アルゼンチン、中南米のその他)、中東・アフリカ(UAE、サウジアラビア、アラブ首長国連邦、アラブ首長国連邦、アラブ首長国連邦、アラブ首長国連邦、アラブ首長国連邦、アラブ首長国連邦、アラブ首長国連邦、アラブ首長国連邦、アラブ首長国連邦、アラブ首長国連邦)により区分される。アフリカ(UAE、サウジアラビア、南アフリカ、MEAのその他地域)。市場規模および予測は、上記のすべてのセグメントについて金額(百万米ドル)で提供されている。

| 支払い方法 | 近接 (NFC、音波ベースの支払い、磁気安全伝送 (MST) 支払い、クイック レスポンス (QR) コード支払い) | ||

| リモート支払い (インターネット支払い、SMS 支払い、キャリア決済、モバイル バンキング) | |||

| 応用 | モバイルコマース | ||

| 送金 | |||

| マイクロペイメント | |||

| 小売り | |||

| レストラン | |||

| 公共交通機関 | |||

| 地理 | 北米 | アメリカ | |

| カナダ | |||

| ヨーロッパ | ドイツ | ||

| イギリス | |||

| フランス | |||

| スペイン | |||

| ヨーロッパの残りの部分 | |||

| アジア太平洋地域 | 中国 | ||

| 日本 | |||

| インド | |||

| オーストラリア | |||

| 残りのアジア太平洋地域 | |||

| ラテンアメリカ | ブラジル | ||

| メキシコ | |||

| アルゼンチン | |||

| ラテンアメリカの残りの地域 | |||

| 中東とアフリカ | アラブ首長国連邦 | ||

| サウジアラビア | |||

| 南アフリカ | |||

| 残りの中東およびアフリカ | |||

モバイルウォレット市場調査FAQ

モバイルウォレット市場の規模はどれくらいですか?

モバイルウォレット市場規模は、2024年に137億9,000万米ドルに達し、26.78%のCAGRで成長し、2029年までに451億7,000万米ドルに達すると予想されています。

現在のモバイルウォレット市場規模はどれくらいですか?

2024 年のモバイルウォレット市場規模は 137 億 9,000 万米ドルに達すると予想されています。

モバイルウォレット市場の主要プレーヤーは誰ですか?

Apple Inc、Google LLC、Tencent、PayPal、Samsung Electronicsは、モバイルウォレット市場で活動している主要企業です。

モバイルウォレット市場で最も急速に成長している地域はどこですか?

アジア太平洋地域は、予測期間(2024年から2029年)にわたって最も高いCAGRで成長すると推定されています。

モバイルウォレット市場で最大のシェアを誇るのはどの地域ですか?

2024 年には、北米がモバイルウォレット市場で最大の市場シェアを占めます。

このモバイルウォレット市場は何年を対象にしており、2023年の市場規模はどれくらいでしょうか?

2023 年のモバイルウォレット市場規模は 108 億 8,000 万米ドルと推定されています。このレポートは、2019年、2020年、2021年、2022年、2023年のモバイルウォレット市場の過去の市場規模をカバーしています。また、レポートは、2024年、2025年、2026年、2027年、2028年、2029年のモバイルウォレット市場規模も予測します。

私たちのベストセラーレポート

Popular Digital Commerce Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

モバイルウォレット業界レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年のモバイル ウォレット市場シェア、規模、収益成長率の統計。モバイルウォレット分析には、2029年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。