MEAパイプライン・メンテナンス市場の分析

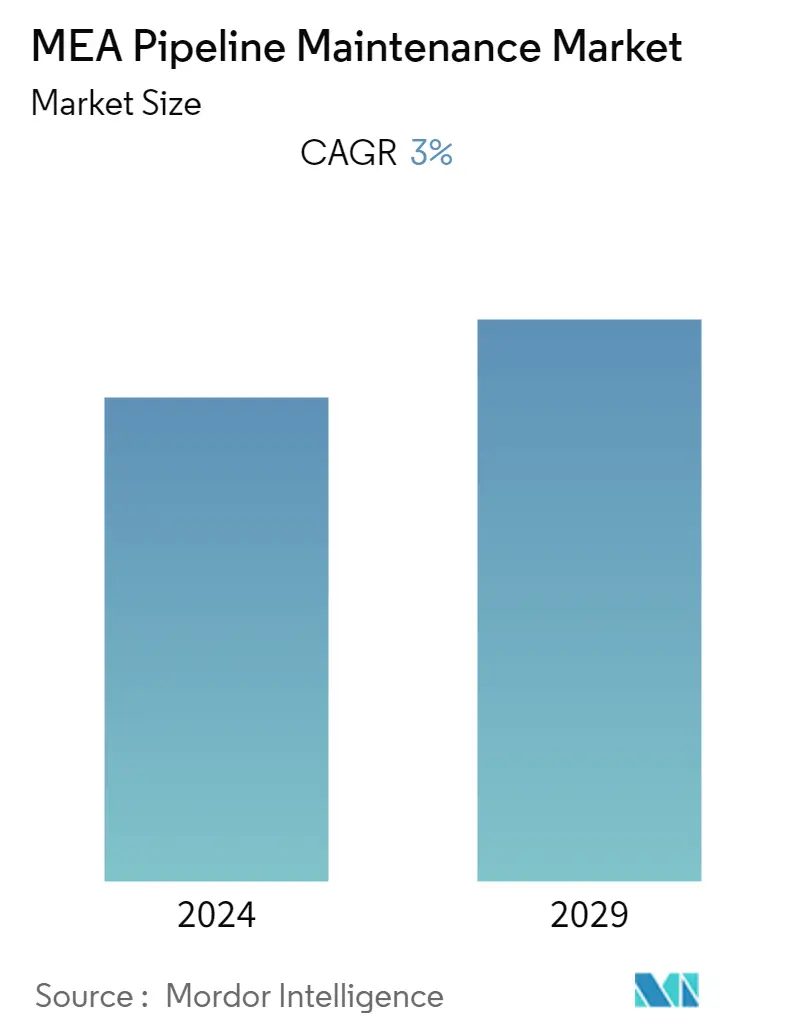

中東・アフリカのパイプラインメンテナンス市場は、予測期間中に3.0%以上のCAGRを記録すると予測されています。

市場は2020年のCOVID-19によってマイナスの影響を受けた。現在、市場は流行前のレベルに達している。

- 中期的には、国内天然ガス需要の増加、パイプラインインフラの老朽化、非従来型埋蔵量開発による石油・ガス生産の増加が、調査対象市場の成長を牽引すると予想される。

- 一方、建設コストの高騰やプロジェクト実施の遅れが市場の成長を抑制する可能性もある。

- とはいえ、オフショア探査・生産プロジェクトの増加は、パイプライン産業がより成長するための道を開いているため、予測期間中、市場プレーヤーにとって絶好の機会を生み出すと予想される。

MEAパイプラインメンテナンス市場の動向

養豚部門が市場で大きなシェアを占める

- 予測期間中、ピギングセグメントが大きな市場シェアを占めると予想される。2021年には、ピギングセグメントが市場の大きなシェアを占めており、この主張は成長すると予想される。さらに、石油輸送としてのパイプラインの用途は1859年にさかのぼる。灯油のような精製製品の需要が増加したため、生産井戸が増え、製品を市場に輸送する必要性が高まった。

- 2つのパイプラインピギングサービスのアプリケーションは、新しいパイプラインと古いパイプラインです。新しいパイプラインの建設中、パイプラインの各セクションは、ライン充填段階の前に、インテリジェントで実用的なピギングツールを使用してピグされなければなりません。古いパイプラインの場合、オペレーターは、しばらく後にプラグ可能なセクションでピギングを実施する必要があります。この間隔は、国によって大きく異なり、各国の規制機関に依存する。

- パイプライン・ピギング市場の主要な推進要因の一つは、新規パイプラインの開発である。2014年の石油価格危機以来、歴史的に石油・ガス上流産業に依存してきた主要国は、生産された原油の消費者を見つける問題に直面している。

- 非在来型埋蔵量からの生産は広く成長を目撃しており、パイプライン・ピグ装置ビジネスに大きな機会をもたらしている。非従来型の海洋埋蔵量からの石油・ガス採掘は、ビチューメン、水、二酸化炭素などの高濃度の不純物の生成につながり、パイプライン・システムの完全性を脅かす。このため、パイプラインのピギング・サービスに対する要求が高まり、中東・アフリカ全域でパイプラインの修理・保守サービスの利用が求められるようになる。

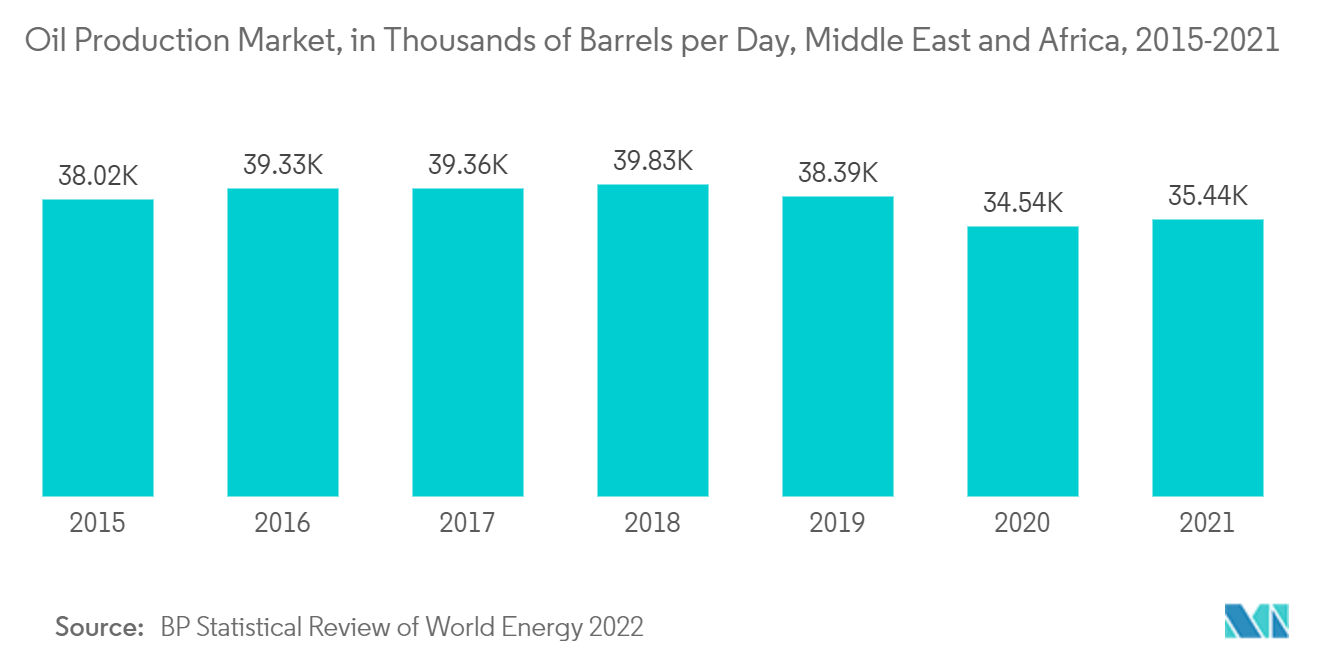

- 世界の石油消費量は2021年に日量530万バレル増加したが、2019年のレベルを下回る日量370万バレルにとどまった。

- したがって、上記の点から、パイプライン保守サービスへの投資の増加が予測期間中の市場を牽引することになる。

サウジアラビアはパイプライン・メンテナンス市場で最も急成長している地域

- 世界エネルギー統計によると、サウジアラビアは世界第2位の原油生産国であり、2022年に世界で生産される原油総量の約12.90%を占めている。また、世界最大の原油輸出国のひとつでもある。さらにサウジアラビアは、2020年にはベネズエラに次いで世界第2位の確認埋蔵量を占める。

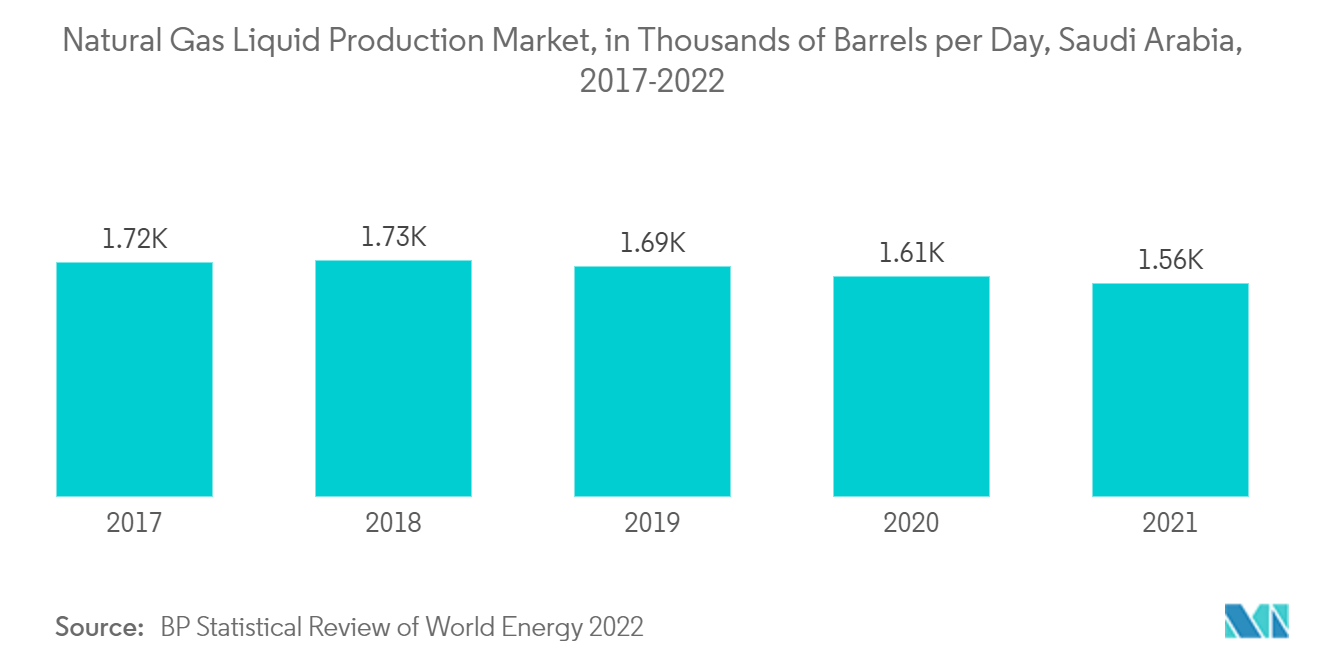

- 世界エネルギー統計によると、サウジアラビアでは2021年に天然ガス液化生産量が2010年比0.3%増の日量1560千バレルに達する。

- 2021年現在、国営石油会社サウジアラムコは、90以上のパイプラインと12,000マイルの原油および石油製品パイプラインを国内全域で運営しており、これらすべてが生産地域と処理施設、輸出ターミナル、消費センターを結んでいる。

- 同国には広範な天然ガス配給ネットワークがある。1975年に建設されたマスター・ガス・システム(MGS)は、天然ガスを随伴・非随伴油田から天然ガス処理プラントへ輸送し、NGLを分離する。NGLはその後、ジュアイマ、ヤンブ、シェイバ油田プラントの分留プラントに輸送される。

- 天然ガスの需要、特に石油化学プラントへの原料供給が、ここ数年のMGSの拡大を牽引してきた。同国の天然ガス消費量の増加に牽引され、MGSの開発は今後数年間は不可欠である。さらに、MGSのいくつかの増設が計画または建設段階にある。拡張計画には、東西石油パイプラインに沿って約250マイルの天然ガスラインを設置することが含まれている。このパイプラインは、ヤンブーのプラント、サウジアラビア中部の天然ガスライン、リヤドとシェドグム天然ガスプラントを結ぶパイプラインにガスを輸送する。

- 加えて、サウジアラビアには世界第5位のシェールガス埋蔵量があると推定されている。このため、北米の非在来型埋蔵量開発を再現できる大きな可能性を秘めており、パイプライン・メンテナンス市場に大きなチャンスをもたらすと期待されている。

- 以上のことから、サウジアラビアは予測期間中、パイプライン・メンテナンス市場で大きな市場成長が見込まれる。

MEAパイプライン・メンテナンス業界の概要

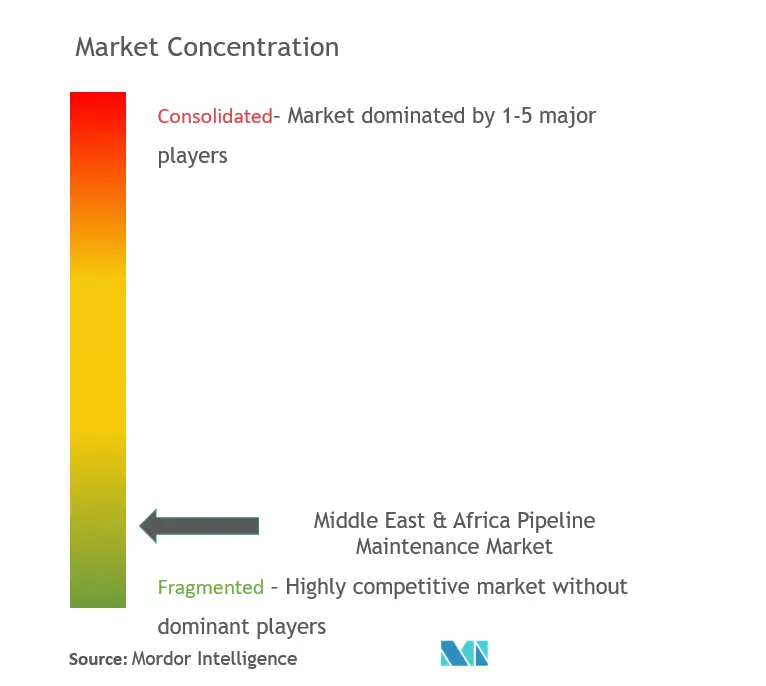

中東・アフリカのパイプライン・メンテナンス市場は細分化されている。同市場の主要企業(順不同)には、OLEUM Process Pipeline Services、Arabian Pipes Company、Frontier Pipeline Services、Rezayat Group、Southern Engineering Co.Ltd.などである。

MEAパイプラインメンテナンス市場のリーダー

-

OLEUM Process & Pipeline Services

-

Arabian Pipes Company

-

Rezayat Group

-

Frontier Pipeline Services

-

Southern Engineering Co. Ltd.

- *免責事項:主要選手の並び順不同

MEAパイプラインメンテナンス市場ニュース

- 2022年8月:Seplat Petroleum Development Companyが、新しいAmukpe-Escravosパイプラインを通じて原油の商業注入を開始。このパイプラインは、セプラット・エナジーの主要資産から生産される原油の輸出ルートとして、より信頼性が高く安全なものとなることが期待されている。

- 2022年2月:アラムコは、BlackRock Real AssetsとHassana Investment Companyが率いるコンソーシアムと、サウジアラビアのガスパイプラインネットワークに関わる155億米ドルのリース&リースバック契約を締結したと発表。

MEAパイプライン・メンテナンス産業のセグメント化

パイプライン・ネットワークは、資源や物資の輸送手段として機能している。 しかし、最も頻繁に輸送されるのは、液体石油、天然ガス、バイオ燃料など、エネルギー分野で使用される物資である。石油・ガス分野では、パイプライン・インフラは、原油を精製所に、精製品を市場に輸送する上で極めて重要である。パイプライン・メンテナンス市場は、サービスタイプ、展開場所、地域によって区分される。サービスタイプ別では、ピギング、フラッシング&ケミカルクリーニング、パイプライン修理&メンテナンス、乾燥、その他に区分される。配備場所別では、市場は陸上と海洋に区分される。また、主要地域におけるパイプラインメンテナンス市場の市場規模や予測もカバーしています。各セグメントの市場規模と予測は収益に基づいて行われています。

| ピギング |

| フラッシングと薬液洗浄 |

| パイプラインの修理とメンテナンス |

| 乾燥 |

| その他 |

| 陸上 |

| オフショア |

| アラブ首長国連邦 |

| アルジェリア |

| ナイジェリア |

| サウジアラビア |

| 残りの中東とアフリカ |

| サービスの種類 | ピギング |

| フラッシングと薬液洗浄 | |

| パイプラインの修理とメンテナンス | |

| 乾燥 | |

| その他 | |

| 導入場所 | 陸上 |

| オフショア | |

| 地理 | アラブ首長国連邦 |

| アルジェリア | |

| ナイジェリア | |

| サウジアラビア | |

| 残りの中東とアフリカ |

よく寄せられる質問

現在のMEAパイプラインメンテナンス市場規模は?

MEAパイプラインメンテナンス市場は予測期間中(2024-2029年)にCAGR 3%を記録すると予測

MEAパイプライン・メンテナンス市場の主要プレーヤーは?

OLEUM Process Pipeline Services、Arabian Pipes Company、Rezayat Group、Frontier Pipeline Services、Southern Engineering Co.Ltd.が、MEAパイプライン・メンテナンス市場で事業を展開している主要企業である。

このMEAパイプライン・メンテナンス市場は何年を対象としているのか?

本レポートでは、MEAパイプラインメンテナンス市場の2020年、2021年、2022年、2023年の過去の市場規模を調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年のMEAパイプラインメンテナンス市場規模を予測しています。

最終更新日:

Mordor Intelligence™ Industry Reportsが作成した、2024年のMEAパイプラインメンテナンス市場のシェア、規模、収益成長率に関する統計です。MEAのパイプラインメンテナンスの分析には、2024年から2029年までの市場予測展望と過去の概要が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手できます。