中東・アフリカのチョコレート市場分析

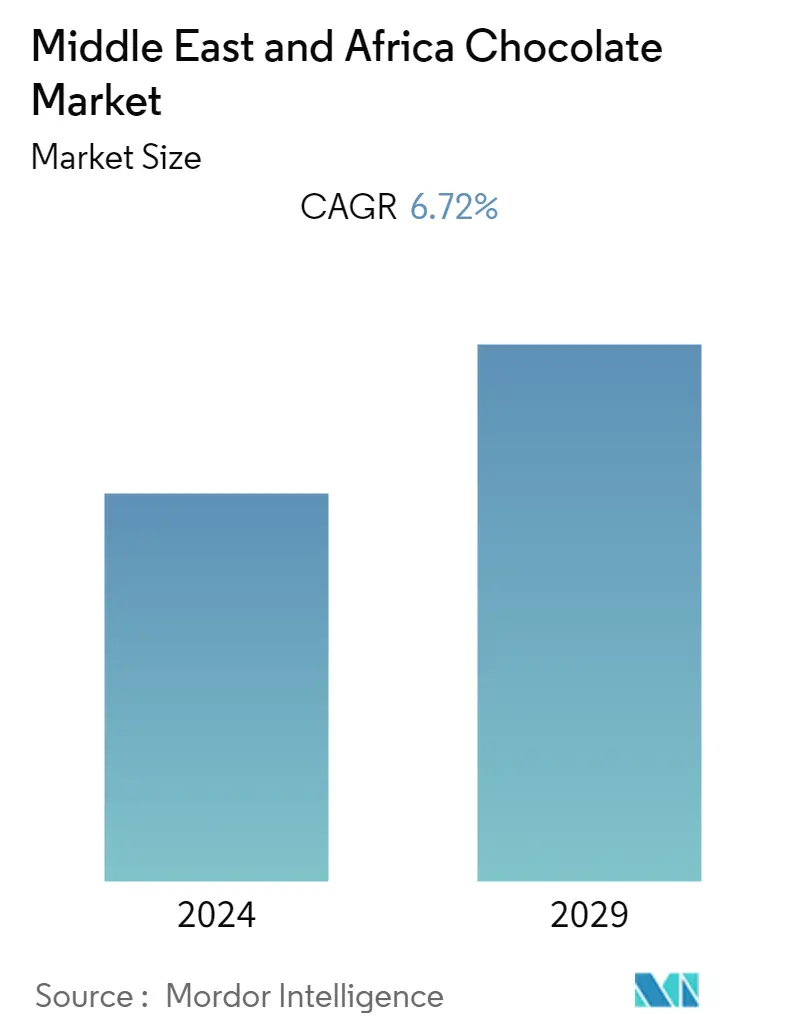

中東・アフリカのチョコレート市場は、今後5年間で年平均成長率6.72%を記録すると予測されている。

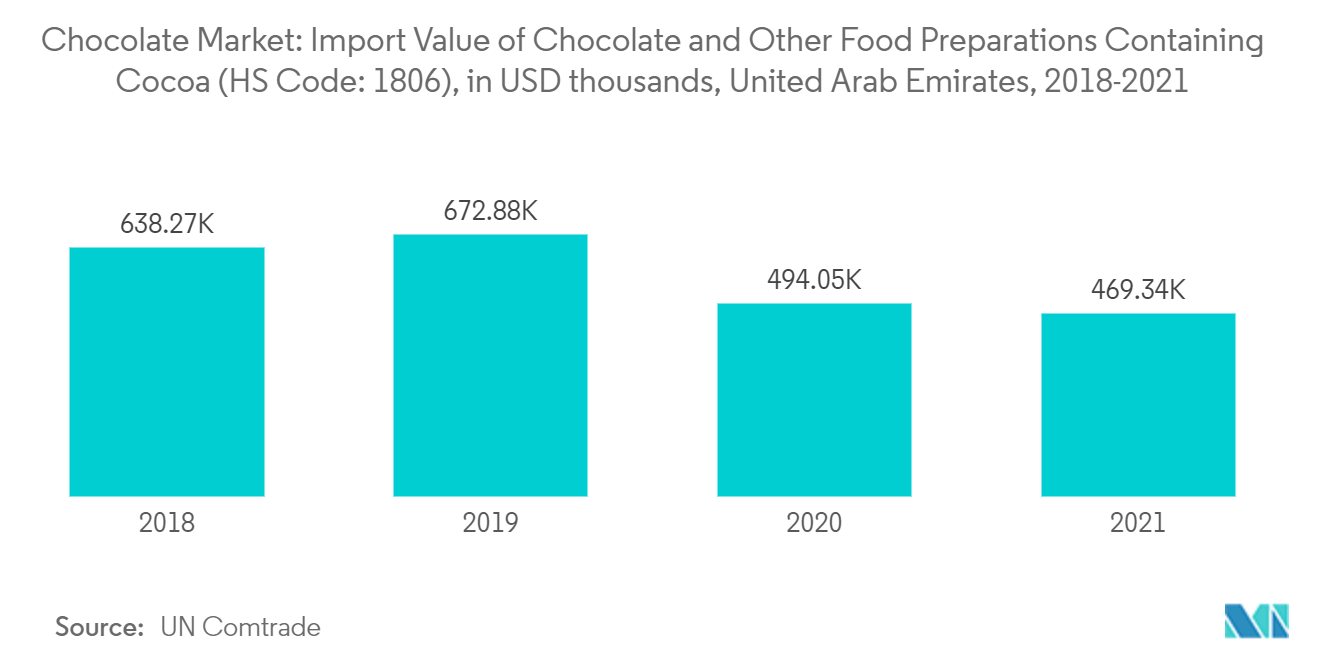

同地域では、チョコレートやチョコレートベースの製品は、コンビニエンスストアや専門店を通じて販売されることが多い。アラブ首長国連邦と中東諸国の大半は、国内生産よりもBarry Callebaut、Ferrero、Lindtといった主要海外ブランドからの輸入に頼っている。近代的な小売業の発展も、中東におけるチョコレートの需要を押し上げた。さらに、中東やアラブ首長国連邦、サウジアラビア、ナイジェリアなどのアフリカ諸国には多くの外国人居住者がおり、この地域のチョコレート需要の増加に貢献している。このため、適切な流通網が中東諸国における対処可能な市場を改善するのに役立つため、輸入チョコレートはこの地域で大きな機会を有している。

職人技を駆使したチョコレートへの需要の高まりがこの地域の需要を牽引しており、いくつかの企業が店舗を構え、ブランドの宣伝に活用している。品質重視の傾向にあるため、カカオ豆本来の風味が特に重視されている。このセグメントの製品は、新鮮なカカオ豆を使って調理され、小規模のショコラティエによってチョコレートに刻まれる。持続可能性認証とシングルオリジンによるプレミアム・ココア市場は、市場全体の成長を加速させる。この発展の原動力となっているのは、健康志向と、より高級な製品を求める動きである。消費者がチョコレートの品質を重視するようになったのは、この地域の安価なチョコレートにまつわる健康への懸念の高まりと、高級カカオの人気の急上昇によるものである。そのため、消費者は自分たちの要求を満たすチョコレート製品により高いお金を払うことを望んでいる。

中東・アフリカのチョコレート市場動向

カウントラインとプレミアム・ダークチョコレートが主要市場シェアを占める

カウントライン・チョコレートは、スナックとして食べたり外出先で食べたりできるように設計されているため、その利便性から10代や25歳以下の消費者に最も人気がある。アラブ首長国連邦地域におけるカウントライン・チョコレートの消費の増加は、市場成長を刺激している。アラブ首長国連邦は、顧客の間食の嗜好の変化と相まって、国内企業に加えて国際的なチョコレート企業の増加により、チョコレートの最も潜在的な市場の一つとして台頭してきているからである。また、「マルチパックや「ミニファンサイズなど、多様な形態で販売される製品もある。便利で持続可能なパッケージと魅力的なオファーも、予測期間中のチョコレート市場を牽引している。

ダークチョコレートには強力な抗酸化物質が含まれている。最も優れたフラボノールのひとつはエピカテキンと呼ばれるものである。植物にはフラボノールと呼ばれる化合物があり、炎症を抑え、フリーラジカルがもたらす細胞の損傷から守ってくれる。カカオ含有量の高いチョコレートには、有益なフラボノールがより多く含まれている。多くの研究で指摘されているメリットのほとんどは、カカオ70%以上のチョコレートに関係している。また、例えば、学術誌『Appetite』に掲載された研究によると、チョコレート、特にダークチョコレートを週に1回以上摂取している人は、糖尿病の有病率が低く、4~5年後に糖尿病にかかる可能性が低いことがわかった。糖尿病でない成人908人と糖尿病患者45人を対象とした調査によると、ダークチョコレートの摂取が週1回以下の人は、頻繁に摂取する人に比べて糖尿病になる確率が2倍高かった。このような利点から、消費者はダーク・チョコレートを使用していると謳う製品に惹かれている。したがって、これらの要因がこの地域の市場を牽引している。

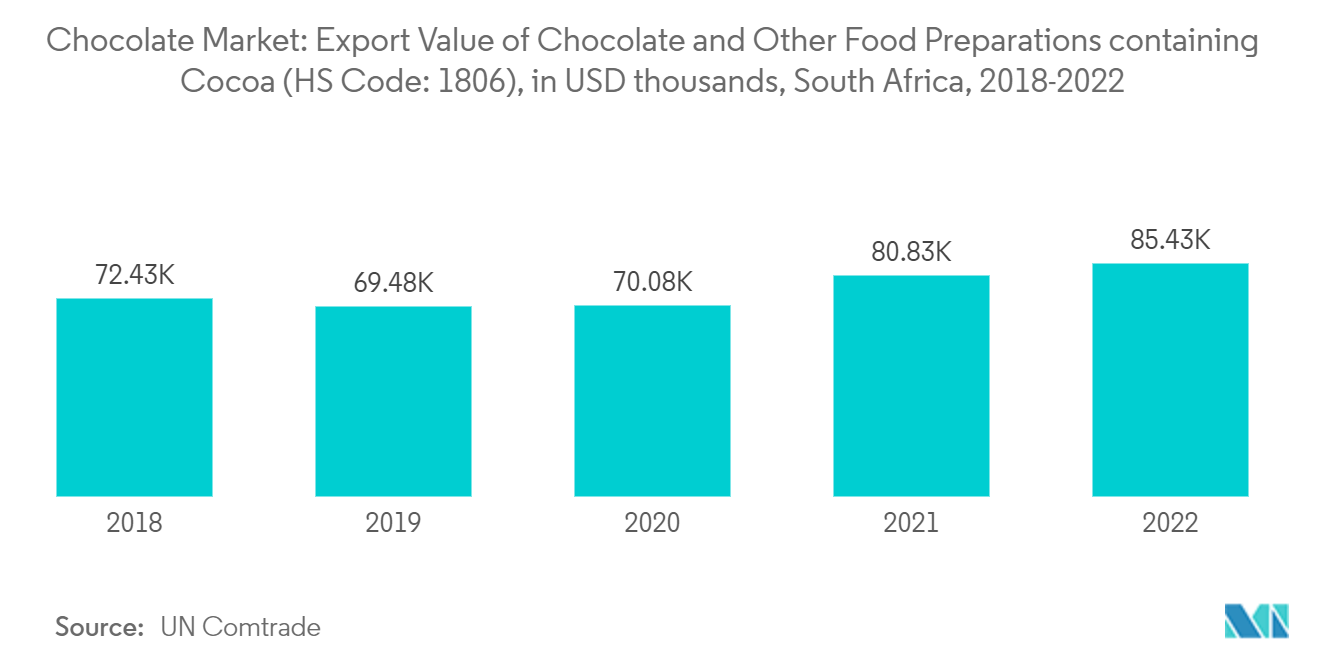

最も成長著しい国、南アフリカ

南アフリカは急成長を記録しており、中東・アフリカのチョコレート市場全体の売上に貢献している。例えば、IFIC(国際食品情報評議会)によると、2021年のアフリカの年間カカオ生産量は約44億トンである。南アフリカにおけるチョコレート市場の売上成長の大部分は、ハイパーマーケットやスーパーマーケットなどの量販店によるものである。消費者意識の高まりや中間所得層の可処分所得の増加、製品の革新、より幅広い消費者層にリーチするためのメーカーによる販路開拓などは、予測期間中に南アフリカのチョコレート市場の売上を押し上げると予想される主な要因の一部である。消費者の消費意欲の高まりやマーケティング・販促活動の活発化により、高級チョコレートの需要が増加している。また、ギフトを贈る傾向が強まっているため、箱入りの詰め合わせの売上が急速に増加している。さらに、プレミアム・シリーズは、アーモンド、ラズベリー・チャンク、アルコールなど他の素材と組み合わされ、そのパッケージはより洗練された雰囲気を表現している。スーパーマーケットやハイパーマーケットでは、高価格のプレミアム・チョコレート製品に割引を提供しており、これがさらに売上を押し上げると予想される。したがって、上記のすべての要因が中東・アフリカのチョコレート市場を牽引している。

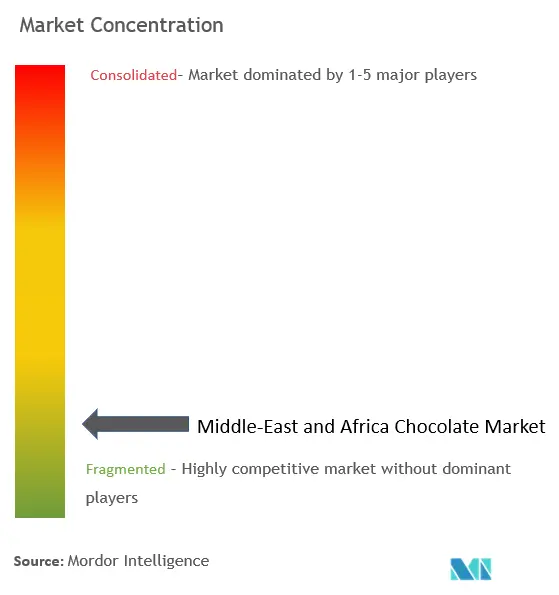

中東・アフリカのチョコレート産業概要

中東・アフリカのチョコレート市場は非常に断片化されており、世界中の様々な企業がこの地域で市場シェアを握っている。中東・アフリカのチョコレート市場は競争が激しく、世界的プレーヤーと地域的プレーヤーの両方が大きな存在感を示している。調査対象となった市場の有力企業は、入手しやすさを向上させ、革新的な製品を発売することで、若い消費者の間で高価格帯のチョコレートに対する購買意欲を高めることに熱心である。各社はまた、より多くの消費者層にアプローチするため、流通チャネルの拡大にも注力している。新製品のイノベーション、パートナーシップ、MA、事業拡大は、調査対象市場の企業が好む主要な戦略的アプローチである。Mars Incorporated、Lindt Sprungli AG、Nestleは、中東・アフリカのチョコレート市場で最も活発な企業である。ここ数年、新興国での市場プレゼンス拡大と製品革新が主要企業の主要成長戦略となっている。

中東・アフリカのチョコレート市場リーダー

Nestle S.A.

Mondelez International Inc.

Tiger Brands Limited

Chocoladefabriken Lindt & Sprüngli AG

Mars Incorporated

- *免責事項:主要選手の並び順不同

中東・アフリカのチョコレート市場ニュース

- 2022年3月、バリー・カレボーはアラブ首長国連邦で「カカオバリーブランドのホールフルーツチョコレートのラインを発売した。この製品は従来のダークチョコレートよりも砂糖が40%少なく、100%純粋なカカオの果実から作られている。同社は、エクアドルの地元カカオ農家と密接に協力するCabosse Naturals社と提携し、この製品に使用するアップサイクル・カカオ果肉と皮を調達した。

- 2022年2月、ドバイを拠点とする職人気質のチョコレート・ブティック、メイド・バイ・ツーは、艶出し高級チョコレートのコレクションを発売した。この製品ラインは、芸術、形、デザインに影響を受けており、斬新なフレーバー、鮮やかな色彩、手の込んだ職人技が特徴である。

- 2021年10月、バリー・カレボーはアラブ首長国連邦のドバイ、ブルジュ・ハリファのふもとに新しいチョコレート・アカデミーを開校した。この新しい場所と施設は、シェフや職人がその能力と才能を発揮し、発展させるための創造的なプラットフォームとして機能する。このような施設は世界中に24カ所ある。この動きは、チョコレート市場においてプレミアム製品や新しい品種に対する消費者の嗜好の変化が見られる中、イノベーションを推進することを目的としている。

中東・アフリカのチョコレート産業区分

チョコレートは、カカオ豆を焙煎して粉末にした液体、固体、ペースト状のもので、そのまま食べることも、他の食事の風味付けの材料として使うこともできる。中東・アフリカのチョコレート市場は、タイプ、製品、流通チャネル、地域によって区分される。タイプ別では、市場はダークチョコレート、ミルク/ホワイトチョコレートに区分される。製品別では、市場はソフトライン/セルフライン、ボックス入りアソートメント、カウントライン、季節限定チョコレート、成型チョコレート、その他の製品タイプに区分される。流通チャネル別では、市場はスーパーマーケット/ハイパーマーケット、専門小売店、コンビニエンスストア/食料品店、オンライン小売店、その他の流通チャネルに区分される。地域別では、南アフリカ、サウジアラビア、アラブ首長国連邦、中東・アフリカ地域が含まれる。各セグメントについて、市場規模と予測は金額(単位:百万米ドル)に基づいて行われています。

| ダークチョコレート |

| ミルク/ホワイトチョコレート |

| ソフトライン/セルフライン |

| 箱入り詰め合わせ |

| カウントライン |

| 季節のチョコレート |

| 成形チョコレート |

| その他の製品タイプ |

| スーパーマーケット/ハイパーマーケット |

| 専門店 |

| コンビニ/食料品店 |

| オンライン小売店 |

| その他の流通チャネル |

| 南アフリカ |

| サウジアラビア |

| アラブ首長国連邦 |

| 残りの中東およびアフリカ |

| 製品 | ダークチョコレート |

| ミルク/ホワイトチョコレート | |

| タイプ | ソフトライン/セルフライン |

| 箱入り詰め合わせ | |

| カウントライン | |

| 季節のチョコレート | |

| 成形チョコレート | |

| その他の製品タイプ | |

| 流通経路 | スーパーマーケット/ハイパーマーケット |

| 専門店 | |

| コンビニ/食料品店 | |

| オンライン小売店 | |

| その他の流通チャネル | |

| 地理 | 南アフリカ |

| サウジアラビア | |

| アラブ首長国連邦 | |

| 残りの中東およびアフリカ |

MEAチョコレート市場調査FAQ

現在の中東・アフリカのチョコレート市場規模はどれくらいですか?

中東およびアフリカのチョコレート市場は、予測期間(6.72%年から2029年)中に6.72%のCAGRを記録すると予測されています

中東とアフリカのチョコレート市場のキープレーヤーは誰ですか?

Nestle S.A.、Mondelez International Inc.、Tiger Brands Limited、Chocoladefabriken Lindt & Sprüngli AG、Mars Incorporatedは、中東およびアフリカのチョコレート市場で活動する主要企業です。

この中東とアフリカのチョコレート市場は何年まで対象になりますか?

レポートは、中東およびアフリカのチョコレート市場の歴史的な市場規模を2019年、2020年、2021年、2022年、2023年までカバーしています。レポートはまた、中東およびアフリカのチョコレート市場の年間規模を予測します:2024年、2025年、2026年、2027年、2028年そして2029年。

最終更新日:

中東・アフリカのチョコレート産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年の MEA チョコレート市場シェア、規模、収益成長率の統計。 MEA におけるチョコレートの分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。