メキシコの貨物・物流市場規模

|

|

調査期間 | 2017 - 2029 |

|

|

市場規模 (2024) | USD 1.361億ドル |

|

|

市場規模 (2029) | USD 1.714億ドル |

|

|

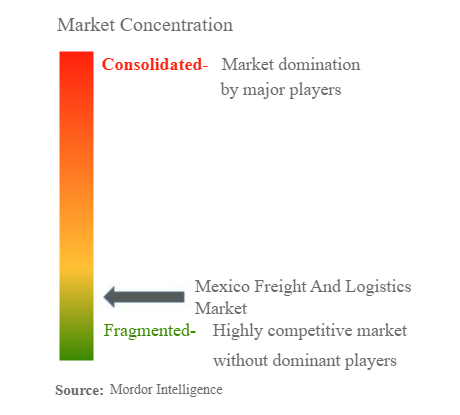

市場集中度 | 低い |

|

|

物流機能別シェアNo.1 | 貨物輸送 |

|

|

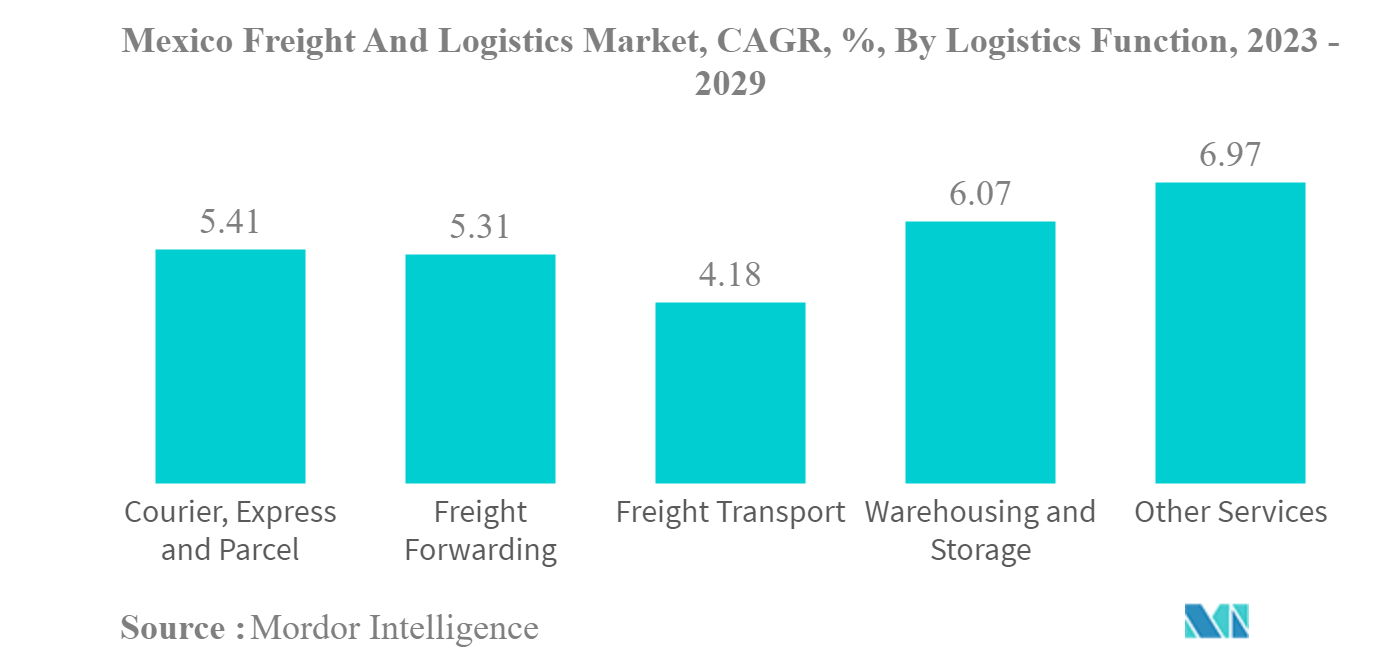

CAGR(2024 - 2029) | 4.72 % |

|

|

物流機能別で急成長 | 倉庫保管と保管 |

主要プレーヤー |

||

|

||

|

*免責事項:主要選手の並び順不同 |

メキシコの貨物および物流市場分析

メキシコの貨物・物流市場規模は、4.72%年に1,361億1,000万米ドルと推定され、2029年までに1,714億米ドルに達すると予測されており、予測期間(2024年から2029年)中に4.97%のCAGRで成長します。

国境を越えた貿易量の増加

- メキシコの輸送サービス産業の成長により、メキシコからの輸出はかなりの競争力を持つようになった。2022年の輸出額は5,909億3,000万米ドルに達し、メキシコの輸出総額の81.2%を占める北米自由貿易協定(NAFTA)加盟国との貿易拡大につながった。また、NAFTAはメキシコの貿易関係を強固なものにし、メキシコからの輸出の84%は米国とカナダに輸出されている。その結果、メキシコの貨物産業の大部分は道路貨物で占められており、2022年のモーダルシェア(トン数)は54.9%であった。

- メキシコの海上輸送は、経済と国際貿易を発展させる重要な柱のひとつである。2021年4月、メキシコの港湾で取り扱われたコンテナ貨物量は約608.5千TEUであった。これは、2020年4月に報告された処理能力と比較して、約15.2%の増加を示している。

- 航空貨物は2017年から2021年にかけて急増し、年平均成長率(CAGR)4.39%を記録した。 2021年には、メキシコシティからグアダラハラへのルートがメキシコ国内航空貨物の主要ルートとなり、約26,227トンの貨物を輸送した。第2位はティフアナからメキシコシティへの路線で、約1万トンの航空貨物を輸送した。2021年には、51,600トンを超える航空貨物がメキシコシティとロサンゼルスの間で輸送され、ラテンアメリカ諸国における国際航空貨物輸送ルートとして最も重要なルートとなった。次点はメキシコシティ-フランクフルト間で、約3万2100トンの貨物が輸送された。

メキシコの貨物・物流市場の動向

運輸・倉庫部門のGDPへの寄与は、この間減少している。

- 2020年第2四半期、メキシコの運輸・郵便・倉庫部門の国内総生産(GDP)は、COVID-19のパンデミックにより史上最悪の落ち込みに見舞われた。運輸・郵便・保管部門はパンデミック中、メキシコ経済で最も打撃を受けた部門であり、一部旅行等の制限により2020年のGDP寄与度は前年同期比18.98%減少した。しかし、同部門は2021年にGDP寄与度で前年比1.32%の成長を記録し、徐々に回復し始めた。

- 製造業は2021年、原材料不足、世界的な物流のボトルネック、原材料費の高騰により困難に直面し、トラック輸送業界の成長に影響を与えた。消費回復の遅れとCOVID-19患者の増加は、トラック運送業にさらに影響を与えた。しかし2022年には、製造業はすべての部門で加速度的な成長を遂げた。中間財・資本財の輸入、機械・設備への固定投資、生産水準、製造財の輸出はすべて、2021年の同時期と比べて大幅に増加した。

- 運輸・倉庫部門の2022年第3四半期のGDPは1兆8,400億MXN(0.094兆米ドル)で、前期比0.62%増、前年同期比21.3%増となった。インフラ・通信・運輸省と官民セクターは、2022年にメキシコ国内の鉄道、高速道路、橋の建設と近代化、交通安全対策の改善のため、道路・鉄道インフラに約7680億MXN(393億8000万米ドル)を投資した。

__Share___of_GDP__Mexico__2017-2022.png)

本レポートで取り上げているその他の主要業界動向

- メキシコの人口と経済パフォーマンスの概要

- 不確実性の中でのメキシコ経済の強化

- 農業、漁業、林業、小売・卸売業が最も急成長している産業である。

- メキシコのインフレ率上昇、政府が税金と関税を変更

- メキシコの電子商取引、2022年には減少に転じる

- メキシコ生産へのシフトが生産を押し上げる

- メキシコ輸出に重要な自動車販売

- メキシコの輸入拡大が期待できそう

- 燃料価格の高騰

- 燃料価格高騰で損失に直面するトラック運送会社

- 市場を支配する大型トラックタイプ

- 北米諸国に遅れをとるメキシコのLPIランキング

- フレイトライナーはメキシコ有数のトラック製造・輸出業者

- 陸上輸送は国内における貨物輸送の主要形態である。

- バルク貨物および一般貨物の取扱量が増加

- 盛んなメキシコの海上輸送

- メキシコ港湾の効率改善

- 2023年の運賃は減少の見込み

- メキシコは鉄道への投資を増やしている

- メキシコ政府、世界接続のためのインフラ整備に注力

メキシコの貨物・物流産業の概要

メキシコの貨物・ロジスティクス市場は細分化されており、上位5社で17.65%を占めている。この市場の主要プレーヤーは、ドイツポストDHLグループ、フェデックス、グルーポ・メキシコ・フェロメックス、ソリスティカ、トラクシオンである(アルファベット順)。

メキシコ貨物・物流市場のリーダーたち

Deutsche Post DHL Group

FedEx

Grupo Mexico Ferromex

Solistica

Traxion

Other important companies include Accel Logística, Aeromexico Cargo, Agility Public Warehousing Company K.S.C.P., C.H Robinson, DB Schenker, DSV A/S (De Sammensluttede Vognmænd af Air and Sea), Estafeta Mexicana, S.A. de C.V., Grupo FH, Grupo SID, Grupo TMM, Grupo Transportes Monterrey (GTM), Hellmann Worldwide Logistics, Kuehne + Nagel, Nippon Express, Penske Logistica, Ryder Systems, SEKO Logistics, TIBA Group, Transportes Lar-Mex, Transportes Marva SA de CV, Tresguerras.

*免責事項:主要選手の並び順不同

メキシコの貨物・物流市場ニュース

- 2023年12月 :日本通運ホールディングス株式会社は、シルクウェイスト航空株式会社と、航空貨物輸送における協力関係の更なる発展と促進に関する覚書を締結しました。

- 2023年12月 :日本通運ホールディングス(株)は、Cargo-Partner Group Holding AGおよびその子会社との間で、中・東欧を主要な事業拠点としてグローバルな物流サービスを提供する複数の子会社の株式を取得することに合意しました。

- 2023年11月 :ヘルマン・ワールドワイド・ロジスティクスとフィンランドの新興企業ログモアは、「ヘルマン・スマートQRと名付けられたパッシブ・ダイナミックQRデータ・トラッカーを共同で発売。温度、湿度、光、衝撃を測定し、測定ごとに新しいQRコードを生成する。

メキシコの貨物・物流市場レポート - 目次

エグゼクティブサマリーと主な調査結果

レポートオファー

1. 導入

1.1. 研究の前提条件と市場の定義

1.2. 研究の範囲

1.3. 研究方法

2. 主要な業界トレンド

2.1. 人口動態

2.2. 経済活動別のGDP分布

2.3. 経済活動別のGDP成長率

2.4. インフレーション

2.5. 経済的実績とプロフィール

2.6. 運輸・倉庫部門のGDP

2.7. 輸出動向

2.8. 輸入動向

2.9. 燃料価格

2.10. トラック輸送の運営コスト

2.11. タイプ別のトラック輸送隊の規模

2.12. 物流実績

2.13. 主要トラックサプライヤー

2.14. モーダルシェア

2.15. 海上艦隊の耐荷重能力

2.16. 定期船輸送の接続

2.17. ポートコールとパフォーマンス

2.18. 貨物価格の動向

2.19. 貨物トン数の推移

2.20. インフラストラクチャー

2.21. 規制の枠組み(道路と鉄道)

2.21.1. メキシコ

2.22. 規制の枠組み(海と空)

2.22.1. メキシコ

2.23. バリューチェーンと流通チャネルの分析

3. 市場セグメンテーション (米ドルでの金額と量での市場規模、2029 年までの予測、および成長見通しの分析を含む)

3.1. エンドユーザー業界

3.1.1. 農業、漁業、林業

3.1.2. 工事

3.1.3. 製造業

3.1.4. 石油とガス、鉱業と採石業

3.1.5. 卸売業と小売業

3.1.6. その他

3.2. 物流機能

3.2.1. 宅配便、速達、小包

3.2.1.1. 宛先タイプ別

3.2.1.1.1. 国内

3.2.1.1.2. 国際的

3.2.2. 貨物輸送

3.2.2.1. 交通手段別

3.2.2.1.1. 空気

3.2.2.1.2. 海と内陸水路

3.2.2.1.3. その他

3.2.3. 貨物輸送

3.2.3.1. 交通手段別

3.2.3.1.1. 空気

3.2.3.1.2. パイプライン

3.2.3.1.3. レール

3.2.3.1.4. 道

3.2.3.1.5. 海と内陸水路

3.2.4. 倉庫と保管

3.2.4.1. 温度制御による

3.2.4.1.1. 非温度管理

3.2.4.1.2. 温度管理済み

3.2.5. 他のサービス

4. 競争環境

4.1. 主要な戦略的動き

4.2. 市場シェア分析

4.3. 会社の風景

4.4. 会社概要 (グローバルレベルの概要、市場レベルの概要、中核事業セグメント、財務、従業員数、主要情報、市場ランク、市場シェア、製品とサービス、および最近の動向の分析を含む)。

4.4.1. Accel Logística

4.4.2. Aeromexico Cargo

4.4.3. Agility Public Warehousing Company K.S.C.P.

4.4.4. C.H Robinson

4.4.5. DB Schenker

4.4.6. Deutsche Post DHL Group

4.4.7. DSV A/S (De Sammensluttede Vognmænd af Air and Sea)

4.4.8. Estafeta Mexicana, S.A. de C.V.

4.4.9. FedEx

4.4.10. Grupo FH

4.4.11. グルーポ メキシコ フェロメックス

4.4.12. Grupo SID

4.4.13. Grupo TMM

4.4.14. Grupo Transportes Monterrey (GTM)

4.4.15. Hellmann Worldwide Logistics

4.4.16. Kuehne + Nagel

4.4.17. Nippon Express

4.4.18. Penske Logistica

4.4.19. Ryder Systems

4.4.20. SEKO Logistics

4.4.21. Solistica

4.4.22. TIBA Group

4.4.23. Transportes Lar-Mex

4.4.24. Transportes Marva SA de CV

4.4.25. Traxion

4.4.26. Tresguerras

5. 貨物および物流業界の CEO 向けの重要な戦略的質問

6. 付録

6.1. グローバルな概要

6.1.1. 概要

6.1.2. ポーターのファイブ・フォース・フレームワーク

6.1.3. グローバルバリューチェーン分析

6.1.4. 市場ダイナミクス (市場推進要因、制約、機会)

6.2. 出典と参考文献

6.3. 表と図のリスト

6.4. 主な洞察

6.5. データパック

6.6. 用語集

6.7. 為替レート

表と図のリスト

- 図 1:

- 男女別人口分布(数)(メキシコ)、2017-2029年

- 図 2:

- 開発地域別人口分布(メキシコ、2017年~2029年

- 図 3:

- 人口密度、人口/平方キロメートル、メキシコメキシコ、2017年-2029年

- 図 4:

- 最終消費支出の国内総生産(GDP)シェア(現在価格)、GDPに占める割合、メキシコ、2017年~2022年

- 図 5:

- 最終消費支出, 前年比成長率(%), メキシコ, 2017 - 2022年

- 図 6:

- 主要都市別人口分布(メキシコ、2022年

- 図 7:

- 国内総生産(GDP)の経済活動別分布、シェア%(メキシコ、2022年

- 図 8:

- メキシコの経済活動別国内総生産(GDP)成長率、CAGR%、2017年~2022年

- 図 9:

- 卸売物価上昇率, %, メキシコ, 2017 - 2022年

- 図 10:

- 消費者物価上昇率, %, メキシコ, 2017 - 2022年

- 図 11:

- eコマース産業の商品総額(gmv)、米ドル、メキシコ、2017年~2027年

- 図 12:

- Eコマース産業の商品総額(GMV)における部門別シェア(メキシコ、2022年

- 図 13:

- 製造業の粗付加価値(GVA)(現行価格)、米ドル、メキシコ、2017年~2022年

- 図 14:

- 製造業の粗付加価値額(GVA)における部門別シェア(シェア%)(メキシコ、2022年

- 図 15:

- 輸送・貯蔵部門の国内総生産(GDP)の金額(米ドル)、メキシコ、2017年~2022年

- 図 16:

- 輸送・貯蔵部門の国内総生産(GDP)、GDPに占める割合、メキシコ、2017-2022年

- 図 17:

- 輸出額, 米ドル, メキシコ, 2017 - 2022

- 図 18:

- 輸入額, 米ドル, メキシコ, 2017 - 2022

- 図 19:

- 燃料タイプ別燃料価格(米ドル/リットル)(メキシコ、2017年~2022年

- 図 20:

- トラック輸送の事業費-事業費要素別内訳, %, メキシコ, 2022年

- 図 21:

- メキシコのトラック保有台数:タイプ別シェア(2022年

- 図 22:

- 物流実績ランキング(メキシコ):2010-2023年

- 図 23:

- 主要トラックサプライヤー・ブランドの市場シェア:シェア%(メキシコ、2022年

- 図 24:

- 貨物輸送部門のモーダルシェア、トンキロ別シェア(メキシコ、2022年

- 図 25:

- 貨物輸送部門のモーダルシェア、トン当たりシェア(メキシコ、2022年

- 図 26:

- メキシコの国別籍船の海上輸送能力、船型別載貨重量トン数(dwt)、2017年~2022年

- 図 27:

- 定期船連結性指数、2006年第1四半期を100とした場合、2017年~2022年

- 図 28:

- 定期船2国間接続指数(メキシコ、2021年

- 図 29:

- 港湾定期船接続指数(2006年第1四半期を100とした場合)(メキシコ、2022年

- 図 30:

- メキシコの港湾区域内で船舶が費やした時間の中央値(日)、メキシコ、2018年~2021年

- 図 31:

- メキシコに寄港した船舶の平均年齢(年)(メキシコ、2018年~2021年

- 図 32:

- メキシコに入港する船舶の平均総トン数、総トン数(gt)、メキシコ、2018年~2021年

- 図 33:

- メキシコに寄港した船舶の平均貨物積載量、1隻あたりの載貨重量トン数(dwt)、メキシコ、2018年~2021年

- 図 34:

- 入港船舶のコンテナ船1隻当たりの平均コンテナ積載量(20フィート換算単位(teus))、メキシコ、2018年~2021年

- 図 35:

- コンテナ港の処理能力、20フィート換算単位(teus)、メキシコ、2016年~2020年

- 図 36:

- 同国港湾への船舶入港総数、寄港回数、メキシコ、2018年~2021年

- 図 37:

- 道路貨物輸送サービスの価格動向(米ドル/トンkm)(メキシコ、2017年~2022年

- 図 38:

- 鉄道貨物輸送サービスの価格動向(米ドル/トンキロ)(メキシコ、2017年~2022年

- 図 39:

- 航空貨物輸送サービスの価格動向(米ドル/トンキロ)(メキシコ、2017年~2022年

- 図 40:

- 海上・内陸水路貨物輸送サービスの価格動向(米ドル/トンkm)(メキシコ、2017年~2022年

- 図 41:

- パイプライン貨物輸送サービスの価格動向(米ドル/トンkm)(メキシコ、2017年~2022年

- 図 42:

- メキシコの道路運送取扱貨物トン数(2017年~2029年

- 図 43:

- 鉄道輸送による貨物取扱量(トン)、メキシコ、2017年~2029年

- 図 44:

- 航空輸送による貨物取扱量(トン)、メキシコ、2017年~2029年

- 図 45:

- メキシコの海運・内陸水運取扱貨物トン数(2017年~2029年

- 図 46:

- パイプライン輸送による貨物取扱量(トン)、メキシコ、2017年~2029年

- 図 47:

- 道路の長さ(km)、メキシコ、2017年~2022年

- 図 48:

- 路面カテゴリー別道路延長シェア(%)(メキシコ、2022年

- 図 49:

- 道路分類別道路延長シェア(%)、メキシコ、2022年

- 図 50:

- 鉄道の長さ(km)、メキシコ、2017年~2022年

- 図 51:

- 主要港湾におけるコンテナ取扱量、20フィート換算単位(teus)、メキシコ、2022年

- 図 52:

- 主要空港における貨物取扱重量(トン)(メキシコ、2022年

- 図 53:

- 貨物・物流市場の金額(米ドル)(メキシコ、2017年~2029年

- 図 54:

- メキシコのエンドユーザー産業別貨物・物流市場規模(米ドル)(2017~2029年

- 図 55:

- 貨物・物流市場のエンドユーザー産業別シェア, %, メキシコ, 2017-2029

- 図 56:

- 農林水産業の物流市場規模(米ドル)(メキシコ、2017年~2029年

- 図 57:

- 農林水産業物流市場の市場成長率(%)(メキシコ、2017年~2029年

- 図 58:

- 建設ロジスティクス市場の金額(米ドル)(メキシコ、2017年~2029年

- 図 59:

- 建設ロジスティクス市場の成長率, %, メキシコ, 2017-2029

- 図 60:

- 製造ロジスティクス市場の金額(米ドル)、メキシコ、2017-2029年

- 図 61:

- 製造ロジスティクス市場の成長率, %, メキシコ, 2017-2029

- 図 62:

- 採掘産業(石油・ガス、鉱業、採石業)ロジスティクス市場の金額(米ドル)、メキシコ、2017年~2029年

- 図 63:

- 採掘産業(石油・ガス、鉱業、採石)物流市場の成長率(%)(メキシコ、2017年~2029年

- 図 64:

- 流通貿易(卸売・小売)物流市場の金額(米ドル)、メキシコ、2017年~2029年

- 図 65:

- 流通貿易(卸売業および小売業)物流市場の成長率, %, メキシコ, 2017-2029

- 図 66:

- その他のエンドユーザー物流市場の金額(米ドル)(メキシコ、2017年~2029年

- 図 67:

- その他のエンドユーザー物流市場の成長率, %, メキシコ, 2017-2029

- 図 68:

- ロジスティクス機能別貨物・ロジスティクス市場規模(米ドル)(メキシコ、2017年~2029年

- 図 69:

- ロジスティクス機能別貨物・ロジスティクス市場シェア(%)、メキシコ、2017-2029年

- 図 70:

- 宅配便・エクスプレス・小包市場の仕向け地タイプ別金額(米ドル)(メキシコ、2017年~2029年

- 図 71:

- 宅配便・エクスプレス・小包市場の仕向け地タイプ別金額シェア(%)(メキシコ、2017-2029年

- 図 72:

- 国内宅配便、エクスプレス、小包市場の金額(米ドル)、メキシコ、2017-2029年

- 図 73:

- 国内宅配便・エクスプレス・小包市場の取扱個数、小包数(メキシコ)、2017-2029年

- 図 74:

- 国内宅配便・エクスプレス・小包市場のエンドユーザー産業別シェア(%)(メキシコ、2022年対2029年

- 図 75:

- 国際宅配便、エクスプレス、小包市場の金額(米ドル)、メキシコ、2017-2029年

- 図 76:

- 国際宅配便・エクスプレス・小包市場の取扱個数、小包数(メキシコ)、2017-2029年

- 図 77:

- 国際宅配便・エクスプレス・小包市場のエンドユーザー産業別シェア(%)(メキシコ、2022年対2029年

- 図 78:

- メキシコの輸送手段別貨物輸送市場規模(米ドル)、2017-2029年

- 図 79:

- 貨物輸送市場の輸送手段別シェア(%)(メキシコ、2017-2029年

- 図 80:

- 航空貨物輸送市場の金額(米ドル)、メキシコ、2017年~2029年

- 図 81:

- 航空貨物輸送市場のエンドユーザー産業別シェア(%)(メキシコ、2022年対2029年

- 図 82:

- 海上・内陸水運貨物輸送市場の金額(米ドル)(メキシコ、2017年~2029年

- 図 83:

- 海上・内陸水運貨物輸送市場のエンドユーザー産業別シェア(%)(メキシコ、2022年対2029年

- 図 84:

- その他の貨物輸送市場の金額(米ドル)(メキシコ、2017年~2029年

- 図 85:

- フレイトフォワーディング市場のその他セグメントのエンドユーザー産業別シェア(メキシコ、2022年対2029年

- 図 86:

- メキシコの輸送手段別貨物輸送量市場(米ドル)、2017-2029年

- 図 87:

- メキシコの輸送手段別貨物輸送市場規模(米ドル)、2017-2029年

- 図 88:

- メキシコの輸送形態別貨物輸送市場シェア(%)(2017-2029年

- 図 89:

- 航空貨物輸送市場の金額(米ドル)、メキシコ、2017年~2029年

- 図 90:

- 航空貨物輸送市場規模(トンキロ):メキシコ、2017年~2029年

- 図 91:

- 航空貨物輸送市場のエンドユーザー産業別シェア(%)(メキシコ、2022年対2029年

- 図 92:

- パイプライン貨物輸送市場の金額(米ドル)、メキシコ、2017~2029年

- 図 93:

- パイプライン貨物輸送量市場(トンキロ):メキシコ、2017年~2029年

- 図 94:

- パイプライン貨物輸送市場のエンドユーザー産業別シェア(%)(メキシコ、2022年対2029年

- 図 95:

- 鉄道貨物輸送市場の金額(米ドル)、メキシコ、2017年~2029年

- 図 96:

- メキシコの鉄道貨物輸送市場規模(トンキロ):2017年~2029年

- 図 97:

- 鉄道貨物輸送市場のエンドユーザー産業別シェア(%)(メキシコ、2022年対2029年

- 図 98:

- 道路貨物輸送市場の金額(米ドル)、メキシコ、2017年~2029年

- 図 99:

- メキシコの道路貨物輸送量市場(トンキロ):2017年~2029年

- 図 100:

- 道路貨物輸送市場のエンドユーザー産業別シェア(%)(メキシコ、2022年対2029年

- 図 101:

- 海上・内陸水路貨物輸送市場の金額(米ドル)(メキシコ、2017年~2029年

- 図 102:

- メキシコの海上・内陸水路貨物輸送市場規模(トンキロ):2017年~2029年

- 図 103:

- 海上・内陸水路貨物輸送市場のエンドユーザー産業別シェア(%)(メキシコ、2022年対2029年

- 図 104:

- 温度管理別倉庫・保管市場の金額(米ドル)(メキシコ、2017年~2029年

- 図 105:

- 温度管理別倉庫・保管市場の金額シェア(%)(メキシコ、2017-2029年

- 図 106:

- 非温度管理倉庫・貯蔵市場の金額(米ドル)(メキシコ、2017年~2029年

- 図 107:

- 非温度管理倉庫・貯蔵市場の数量(平方フィート)、メキシコ、2017年~2029年

- 図 108:

- 非温度管理倉庫・貯蔵市場のエンドユーザー産業別シェア(%)(メキシコ、2022年対2029年

- 図 109:

- 温度管理された倉庫・貯蔵市場の金額(米ドル)(メキシコ、2017年~2029年

- 図 110:

- 温度管理された倉庫および保管庫市場の数量(平方フィート):メキシコ、2017年~2029年

- 図 111:

- 温度管理された倉庫・保管庫市場のエンドユーザー産業別シェア(%)(メキシコ、2022年対2029年

- 図 112:

- 運輸・ロジスティクス市場のその他サービス部門の金額(米ドル)(メキシコ、2017年~2029年

- 図 113:

- 戦略的移籍の回数で最も活発な企業数(メキシコ、2017年~2023年

- 図 114:

- 最も採用された戦略(メキシコ、2017年~2023年

- 図 115:

- 主要メーカーの金額シェア(%)(メキシコ、2022年

メキシコの貨物・物流産業のセグメント化

農業、漁業、林業、建設業、製造業、石油・ガス業、鉱業・採石業、卸売業・小売業、その他はエンドユーザー産業別セグメントとしてカバーされている。 クーリエ、エクスプレス、小包、フレイトフォワーディング、貨物輸送、倉庫保管はロジスティクス機能別のセグメントとしてカバーされている。

- メキシコの輸送サービス産業の成長により、メキシコからの輸出はかなりの競争力を持つようになった。2022年の輸出額は5,909億3,000万米ドルに達し、メキシコの輸出総額の81.2%を占める北米自由貿易協定(NAFTA)加盟国との貿易拡大につながった。また、NAFTAはメキシコの貿易関係を強固なものにし、メキシコからの輸出の84%は米国とカナダに輸出されている。その結果、メキシコの貨物産業の大部分は道路貨物で占められており、2022年のモーダルシェア(トン数)は54.9%であった。

- メキシコの海上輸送は、経済と国際貿易を発展させる重要な柱のひとつである。2021年4月、メキシコの港湾で取り扱われたコンテナ貨物量は約608.5千TEUであった。これは、2020年4月に報告された処理能力と比較して、約15.2%の増加を示している。

- 航空貨物は2017年から2021年にかけて急増し、年平均成長率(CAGR)4.39%を記録した。 2021年には、メキシコシティからグアダラハラへのルートがメキシコ国内航空貨物の主要ルートとなり、約26,227トンの貨物を輸送した。第2位はティフアナからメキシコシティへの路線で、約1万トンの航空貨物を輸送した。2021年には、51,600トンを超える航空貨物がメキシコシティとロサンゼルスの間で輸送され、ラテンアメリカ諸国における国際航空貨物輸送ルートとして最も重要なルートとなった。次点はメキシコシティ-フランクフルト間で、約3万2100トンの貨物が輸送された。

| エンドユーザー業界 | |

| 農業、漁業、林業 | |

| 工事 | |

| 製造業 | |

| 石油とガス、鉱業と採石業 | |

| 卸売業と小売業 | |

| その他 |

| 物流機能 | |||||||||

| |||||||||

| |||||||||

| |||||||||

| |||||||||

| 他のサービス |

市場の定義

- 貨物・物流 - 道路、鉄道、海上、航空、パイプラインといった輸送手段の1つ以上を通じて、国内(国内)または国境を越えて(国際)、商品(原材料または完成品、固形物と液体の両方を含む)を原産地から目的地まで輸送するための、貨物輸送(貨物輸送)、代理店を通じての貨物輸送の手配(貨物フォワーディング)、倉庫・保管(温度管理または非温度管理)、宅配便、エクスプレス、小包(国内または国際)、およびその他の付加価値サービスへの外部支出(または外部委託)は、貨物・ロジスティクス市場を構成する。

- クロストレード - 第三国で登録された車両により、異なる2国間で行われる国際貨物輸送。第三国とは、荷積み/荷降ろし国および荷積み/荷降ろし国以外の国を指す。

- カボタージュ - ある国で登録された車両による貨物輸送が、他の国の国土内で行われること。

- エンドユーザー - 貨物・ロジスティクス市場は、石油・ガス、鉱業・採石業、建設業、製造業、卸売・小売業、農業、漁業・林業などの主要エンドユーザーに基づいて分析される。

- 宅配便、エクスプレス、小包 - 70kg未満の非パレタイズ貨物/小包。これには普通貨物、速達貨物、延着貨物が含まれますが、郵便物は考慮されません。

- 国内貨物輸送 - 国内貨物輸送には、国内におけるすべての貨物活動が含まれ、州間および州内の両方の貨物フローが含まれる。

- 国際貨物輸送 - 国際貨物輸送とは、国境を越えた貨物の輸送または流れを指す。

- 貨物輸送 - 荷送人と運送業者間の貨物輸送の手配を主な業務とする事業所。

研究方法論

モルドー・インテリジェンスは、すべてのレポートにおいて4段階の手法に従っている。

- ステップ-1:主要な変数を特定する: ロバストな予測手法を構築するため、ステップ1で特定した変数と要因を、入手可能な過去の市場数値と照らし合わせて検証する。反復プロセスを通じて、市場予測に必要な変数が設定され、これらの変数に基づいてモデルが構築される。

- ステップ-2:市場モデルの構築 予測年度の市場規模予測は名目ベースである。インフレは価格設定の一部ではなく、各国の平均販売価格(ASP)は予測期間を通じて一定に保たれている。

- ステップ-3 検証と最終決定: この重要なステップでは、調査対象市場の一次調査専門家の広範なネットワークを通じて、すべての市場数値、変数、アナリストの呼び出しを検証する。回答者は、調査対象市場の全体像を把握するために、レベルや機能を超えて選ばれる。

- ステップ-4:研究成果 シンジケート・レポート、カスタム・コンサルティング、データベース、サブスクリプション・プラットフォーム