メキシコの自動車用エンジンオイル市場規模

|

|

調査期間 | 2015 - 2026 |

|

|

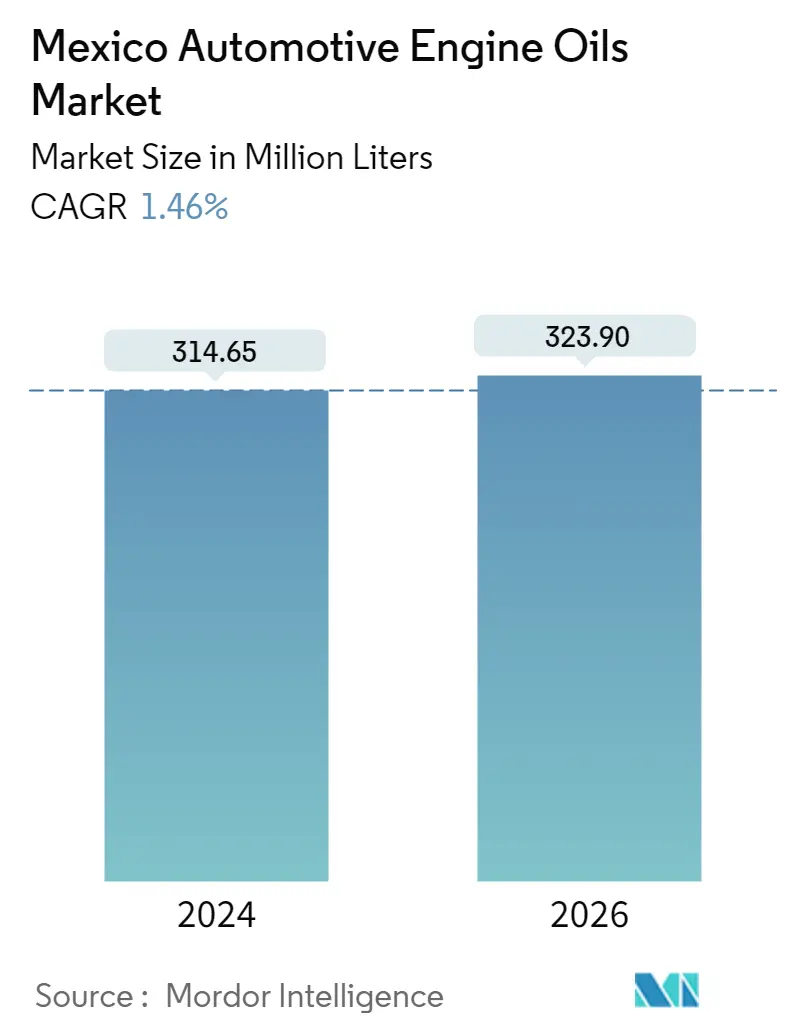

市場規模 (2024) | 3億1.465万リットル |

|

|

市場規模 (2026) | 3億2.390万リットル |

|

|

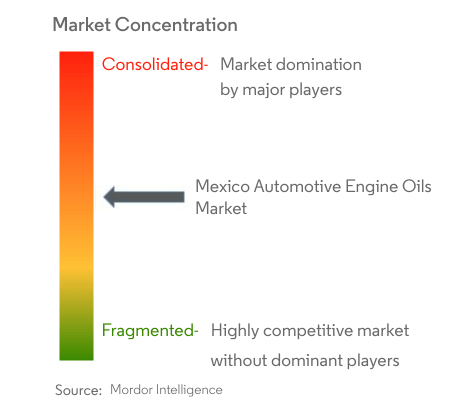

市場集中度 | 高い |

|

|

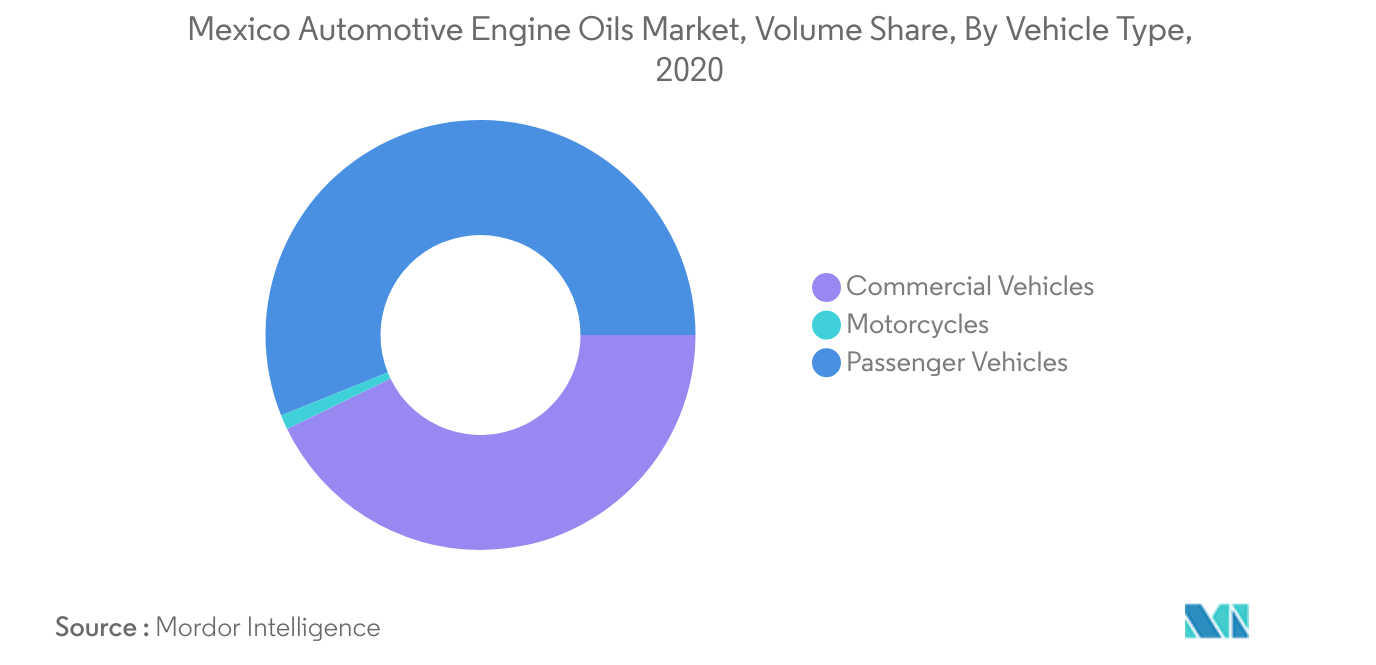

車種別トップシェア | 乗用車 |

|

|

CAGR(2024 - 2026) | 1.46 % |

|

|

車種別の急成長 | オートバイ |

主要プレーヤー |

||

|

|

||

|

*免責事項:主要選手の並び順不同 |

メキシコの自動車エンジンオイル市場分析

メキシコの自動車エンジンオイル市場規模は、1.46%年に3億1,465万リットルと推定され、2026年までに3億2,390万リットルに達すると予測されており、予測期間(2024年から2026年)中に2.92%のCAGRで成長します。

- 車両タイプ別の最大セグメント - 乗用車 メキシコの乗用車人口とそのサービス要件の割合が最も高いのは、最も高いセグメントであると考えられます。部門のエンジン オイル消費量。

- 車両タイプ別の最速セグメント - オートバイ 新型コロナウイルス感染症以降、メキシコにおけるストリート バイクとオフロード バイクの販売が急激に増加新型コロナウイルス感染症の流行により、二輪車部門のエンジン オイル消費が増加する可能性があります。

車種別最大セグメント:乗用車

- メキシコのエンジンオイル消費量は、2015年から2017年にかけて10.19%増加した。

- この成長は、車両台数の増加と鉱物性エンジンオイルの低いドレイン間隔によってもたらされた。2017年から2019年にかけて、エンジンオイル消費量は、ドレンインターバルが高いAPI SNおよびSMグレードの化学合成油の使用量の増加により、0.11%のわずかな減少を見た。しかし、カナダや米国とは異なり、この期間の化学合成エンジンオイルの普及率は著しく低かった。エンジンオイル消費量は、COVID-19の流行により、2019~2020年にかけてさらに14.26%減少した。

- メキシコ政府が新たなエンジンオイル基準を公表する見込みであり、エンジンの小型化傾向と相まって、同国のエンジンオイル消費量の回復に悪影響を及ぼす可能性がある。その結果、エンジンオイル消費量は2021~2026年の間にCAGR 2.92%を記録する可能性が高い。

メキシコ自動車用エンジンオイル産業概要

メキシコの自動車用エンジンオイル市場は適度に統合されており、上位5社で63.64%を占めている。この市場の主要プレーヤーは、Bardahl、BP PLC (Castrol)、ExxonMobil Corporation、Roshfrans、Royal Dutch Shell Plcである(アルファベット順)。

メキシコ自動車用エンジンオイル市場のリーダー

Bardahl

BP PLC (Castrol)

ExxonMobil Corporation

Roshfrans

Royal Dutch Shell Plc

*免責事項:主要選手の並び順不同

メキシコ自動車エンジンオイル市場ニュース

- 2022年1月 4月1日付で、エクソンモービル・コーポレーションは、エクソンモービル・アップストリーム・カンパニー、エクソンモービル・プロダクト・ソリューションズ、エクソンモービル・ロー・カーボン・ソリューションズの3つの事業ラインに沿って組織化された。

- 2021年10月 :バルボリンとカミンズは、長年にわたるマーケティングおよび技術提携契約をさらに5年間延長。カミンズ社は、同社の大型ディーゼルエンジンおよび発電機向けにバルボリンのエンジンオイル「プレミアム・ブルーを推奨・販売促進し、グローバルな販売網を通じてバルボリン製品を販売する。

- 2021年6月 :トタルエナジーズとステランティス・グループは、異なるセグメントにわたる協力のためのパートナーシップを更新。プジョー、シトロエン、DSオートモービルズとのパートナーシップ更新に加え、新たな協力関係はオペル、ボクスホールにも拡大。このパートナーシップには、潤滑油の開発と革新、ステランティス・グループ車両へのファーストフィル、クオーツ潤滑油の推奨、トタルエナジー社が運営する充電ステーションの共同利用などが含まれる。

メキシコ自動車用エンジンオイル市場レポート -目次

1. 概要と主要な調査結果

2. 導入

2.1. 研究の前提条件と市場の定義

2.2. 研究の範囲

2.3. 研究方法

3. 主要な業界動向

3.1. 自動車産業の動向

3.2. 規制の枠組み

3.3. バリューチェーンと流通チャネルの分析

4. 市場セグメンテーション

4.1. 車種別

4.1.1. 商用車

4.1.2. オートバイ

4.1.3. 乗用車

4.2. 製品グレード別

5. 競争環境

5.1. 主要な戦略的動き

5.2. 市場シェア分析

5.3. 会社概要

5.3.1. Bardahl

5.3.2. BP PLC (Castrol)

5.3.3. Chevron Corporation

5.3.4. ExxonMobil Corporation

5.3.5. Mexicana de Lubricantes S.A. de C.V.

5.3.6. Raloy

5.3.7. Roshfrans

5.3.8. Royal Dutch Shell Plc

5.3.9. TotalEnergies

5.3.10. Valvoline Inc.

6. 付録

6.1. 付録-1 参考資料

6.2. 付録-2 表と図の一覧

7. 潤滑油の CEO に対する重要な戦略的質問

表と図のリスト

- 図 1:

- メキシコの自動車保有台数, 台数, 2015 - 2026年

- 図 2:

- メキシコの商用車人口・台数(2015年~2026年

- 図 3:

- メキシコの二輪車人口・台数(2015年~2026年

- 図 4:

- メキシコの乗用車人口・台数(2015年~2026年

- 図 5:

- メキシコ自動車用エンジンオイル市場:自動車タイプ別数量(リットル)、2015-2026年

- 図 6:

- メキシコ自動車用エンジンオイル市場:自動車タイプ別数量シェア(%)、2020年

- 図 7:

- メキシコ自動車用エンジンオイル市場:数量(リットル)、商用車、2015-2026年

- 図 8:

- メキシコ自動車用エンジンオイル市場:商用車、製品タイプ別数量シェア(%)、2020年

- 図 9:

- メキシコ自動車用エンジンオイル市場:二輪車(リットルベース)、2015-2026年

- 図 10:

- メキシコの二輪車用自動車エンジンオイル市場:製品タイプ別シェア(%):2020年

- 図 11:

- メキシコ自動車用エンジンオイル市場:乗用車(リットル)、2015-2026年

- 図 12:

- メキシコ自動車用エンジンオイル市場:乗用車/製品タイプ別数量シェア(%):2020年

- 図 13:

- メキシコ自動車用エンジンオイル市場:製品グレード別数量シェア(%):2020年

- 図 14:

- メキシコ自動車用エンジンオイル市場、最も活発な企業、戦略的移転件数別、2018年~2021年

- 図 15:

- メキシコ自動車用エンジンオイル市場:最も採用された戦略(2018~2021年

- 図 16:

- メキシコ自動車エンジンオイル市場シェア(%):主要メーカー別、2019年

メキシコ自動車用エンジンオイル産業セグメント化

| 車種別 | |

| 商用車 | |

| オートバイ | |

| 乗用車 |

市場の定義

- 車両タイプ - 乗用車、商用車、二輪車が自動車用エンジンオイル市場の対象となる。

- 製品タイプ - この研究では、エンジンオイルを考慮に入れている。

- サービス・リフィル - サービス/メンテナンスの補充は、各車種のエンジンオイル消費量を計算する際に考慮される。

- 工場充填 - この研究では、新しく生産された自動車の最初の潤滑油充填を考慮に入れている。

研究方法論

Mordor Intelligenceは、すべてのレポートで4段階の方法論に従います。

- ステップ1:キー変数の特定: 特定の製品セグメントと国に関連する定量化可能な主要変数(業界および外部)は、デスクトップ調査と文献レビューに基づいて、関連する変数と要因のグループから選択されます。主要な専門家の入力。これらの変数は、回帰モデリング(必要に応じて)によってさらに確認されます。

- ステップ2:市場モデルを構築する: 堅牢な予測手法を構築するために、ステップ1で特定された変数と要因は、利用可能な歴史的市場数に対してテストされます。反復的なプロセスを通じて、市場予測に必要な変数が設定され、これらの変数を基にモデルが構築されます。

- ステップ3:検証して最終化する: この重要なステップでは、市場調査の専門家の広範なネットワークを介して、すべての市場数値、変数、アナリストの呼び出しが検証されます。回答者は、調査対象市場の包括的な画像を生成するために、レベルと機能を横断して選択されます。

- ステップ4:研究成果: シンジケートレポート、カスタムコンサルティングアサインメント、データベース&サブスクリプションプラットフォーム。