海洋防汚塗料市場の分析

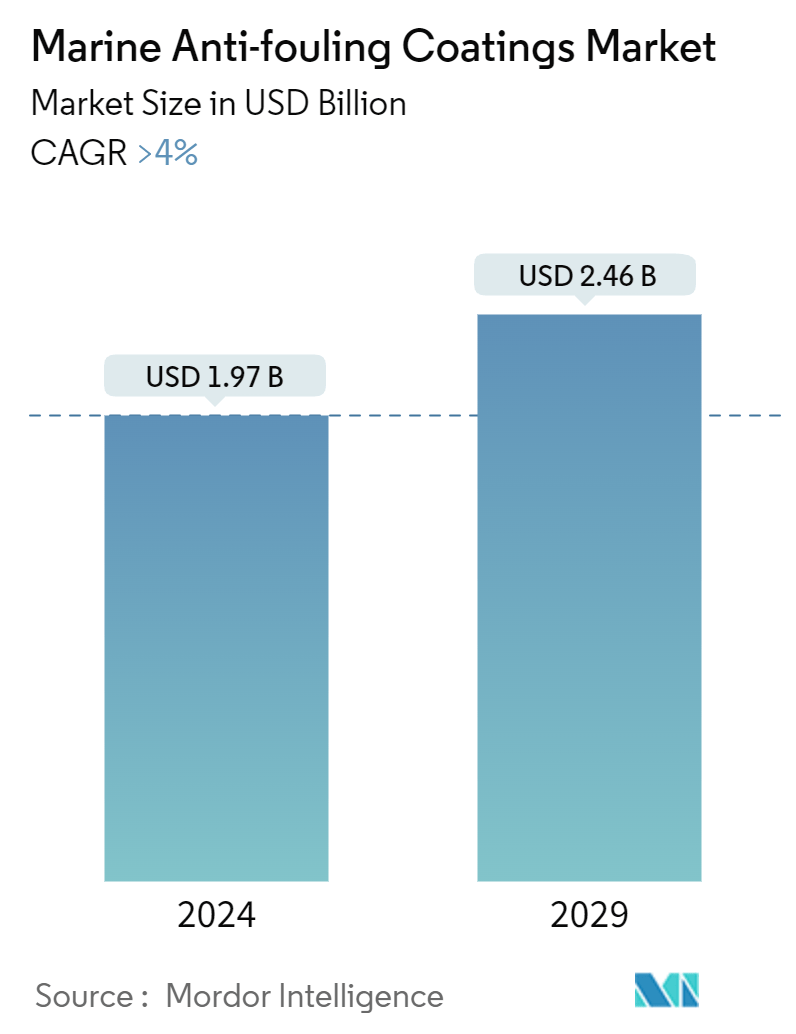

海洋防汚塗料市場の市場規模はUSD 1.97 billion(2024)と推定され、2029までにはUSD 2.46 billionに達し、予測期間中(2024~2029)に4%を超えるCAGRで成長すると予測されている。

2020年に発生したCOVID-19は、世界的な封鎖、サプライチェーンと製造の断絶、生産停止を引き起こし、これらすべてが市場に悪影響を与えた。しかし、2021年半ばには状況が好転し始め、予測期間の残りの期間、市場は上昇傾向を再開することができた。

- 市場が拡大しているのは、レジャーボートやクルーズ船の製造が増え、船の修理やメンテナンスの仕事が増え、石油・ガス産業が買い増しをしているからである。

- その一方で、政府の規制が厳しく、高品質で長持ちする製品を購入する人が増えているため、調査対象市場の成長は鈍化している。

- しかし、人々は高級品により多くのお金を費やすようになっており、新しいコーティングとアプリケーション技術は、予測期間中に調査した市場に機会を開くと思われる。

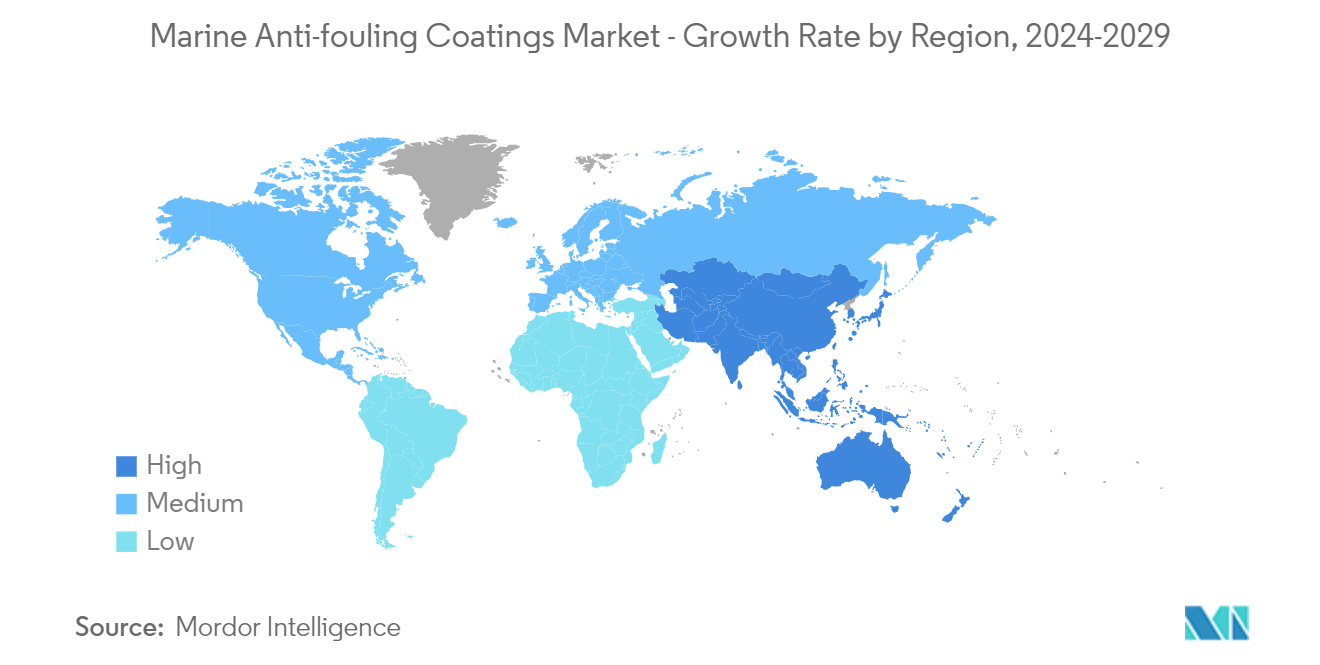

- 造船業界からの需要が増加しているため、アジア太平洋地域が市場を支配している。

海洋防汚塗料の市場動向

市場を支配する船体塗料セグメント

- 船底防汚塗料の用途は、調査した市場の大半を占めている。これは、貨物船や旅客船などの海洋船舶や海洋掘削の数が増加しているためである。

- ほとんどの防汚船底塗料は、船やヨットの水中にある部分に塗られる。これにより、船体に付着している部分に生物や微生物が繁殖するのを防ぐことができる。コーティングは見栄えを良くし、長持ちさせる。また、それ自体で汚れを落とすことができたり、落書きに耐えたりといった利点もある。

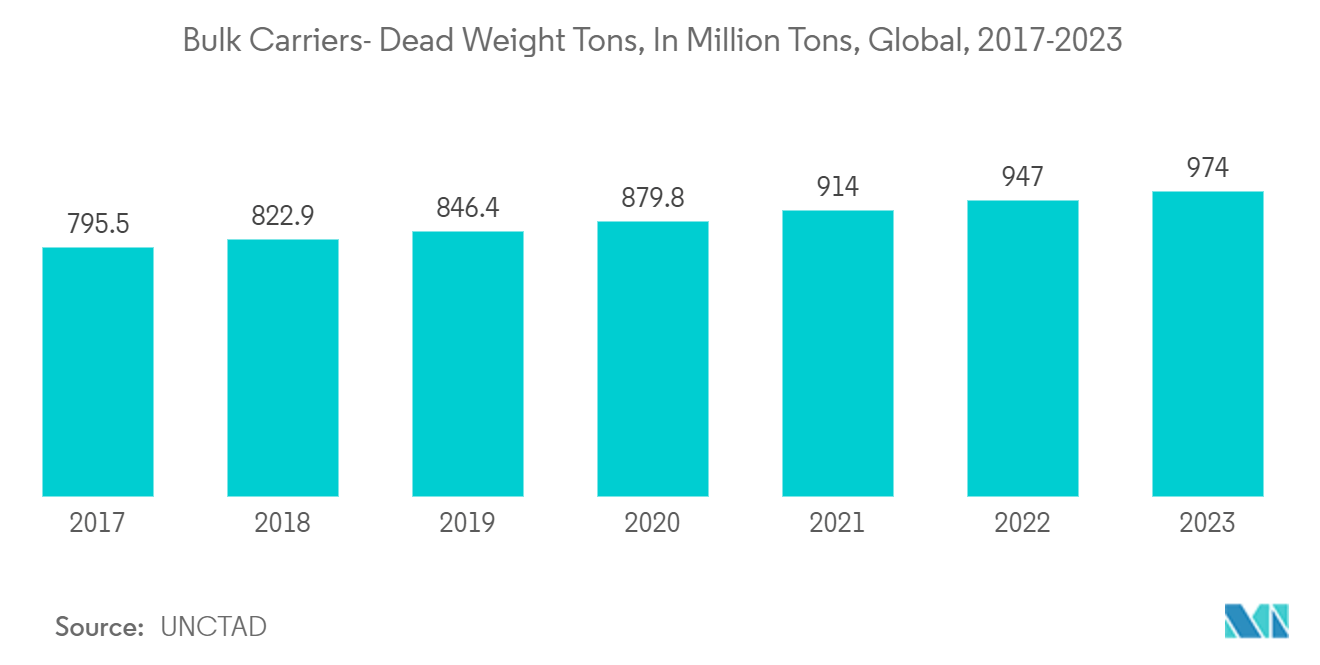

- 国連貿易開発会議の統計によると、2023年1月の世界の船舶総数は、少なくとも100総トン(gt)以上の船舶が約10万5500隻で、そのうち1000gt以上の船舶は5万6500隻だった。ばら積み貨物船、石油タンカー、貨物船が全体の大半(20%)を占めている。船隊が増えれば、腐食から守り、よく固着する船底防汚塗料の需要も増えるだろう。

- UNCTADの統計によると、2023年の世界のトン数の半分強はアジア企業が所有し、次いでヨーロッパが38%、北米が5%となっている。

- 2022年には、中国、韓国、日本が世界の全船舶の約93%を建造すると予想されている。UNCTADの統計によると、船舶リサイクルの86%はバングラデシュ、インド、パキスタンによって行われている。

- 経済分析局によると、米国の水運産業は2022年第1~3四半期に540億米ドル近くを経済にもたらした。これは前年の同時期の増加額より約35%多い。

- このような世界的な傾向から、造船業界は成長を続けており、防汚船底塗料の需要は今後数年で増加すると予想される。

アジア太平洋地域が市場を支配する

- アジア太平洋地域が世界市場シェアを独占アジア太平洋地域は世界最大の船舶生産・修繕地域であり、小型ボート、フェリー、曳船、漁船、タグボートから石油産業用船舶、ばら積み貨物船、旅客船、貨物船、コンテナ船まで、さまざまな種類の船舶に対する高い需要に対応している。

- アジア太平洋地域では、日本、中国、韓国などが主要な船舶生産国である。同時に、この地域の他のさまざまな国にも大規模な造船所が存在する。

- 国連貿易開発会議の統計によると、2023年の世界の船舶数の50%以上をアジア太平洋地域が占めている。同地域の船舶保有数は、全10万5,500隻のうち約5万2,750隻以上である。

- 中国、韓国、日本は造船の中心地と考えられており、造船の約93%がこの3カ国で行われている。それとは別に、船舶のリサイクルは2021年にパキスタン、バングラデシュ、日本でほとんど行われた。

- さらに、工業・情報技術省(MIIT)は、2023年においても中国が引き続き世界の造船大国であると報告している。例えば、2023年には、中国の新規受注、造船生産量、手持ち受注がそれぞれ世界の造船市場シェアの50.2%、66.6%、55%を占めた。さらに、2023年の中国の造船生産量は4,232万重量トン(載貨重量トン)で、前年比11.8%増となった。

- 中国工程院の調査によると、2023年の中国の造船完成量は前年比約12%増の4,232万載貨重量トンとなり、他のすべての国の合計を上回った。

- したがって、生産に向けた大量発注が、予測期間中、この地域で最も速いペースで造船業界からの防汚塗料需要を促進する可能性がある。

船舶用防汚塗料産業の概要

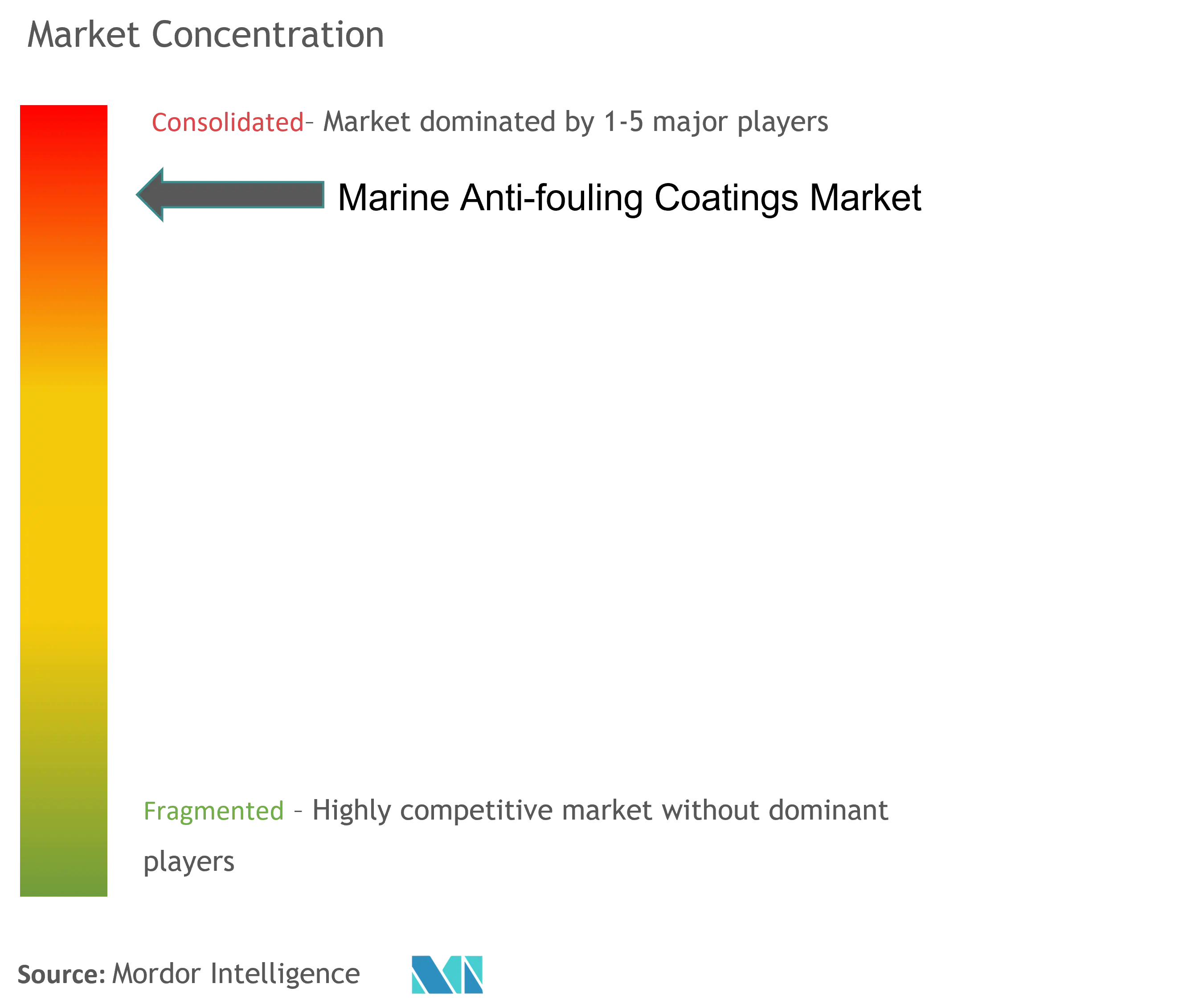

海洋防汚塗料市場はその性質上統合されており、少数のプレーヤーが市場需要のかなりの部分を占めている。市場の主要プレーヤーには、PPG Industries Inc.、Akzo Nobel NV、Hempel A/S、Jotun、BASF SEなどがある(順不同)。

海洋防汚コーティング市場のリーダーたち

-

PPG Industries Inc.

-

Jotun

-

BASF SE

-

Hempel A/S

-

Akzo Nobel NV

- *免責事項:主要選手の並び順不同

海洋防汚コーティング市場ニュース

- 2024年3月PPGインダストリーズ社は、船舶の性能、排出削減、持続可能性に重点を置いて開発された銅フリーの防汚塗料、PPGネクセオン810を発売した。最大10%の出力向上と、防汚性能の向上により最大15%の運航効率向上が可能。

- 2023年10月Hempel A/Sは、革新的なコーティングソリューションに対する需要の増加に対応するため、張家港に最新鋭の防汚塗料生産施設を開設した。

- 2023年4月AkzoNobelおよびPhilipsと共同で、UV-C光技術を利用した船底を清浄に保つ先駆的な防汚ソリューションの開発に貢献。

- 2022年12月:防汚バイオテクノロジー「セレクトープの開発元であるI-Tech ABと、世界的なスペシャリティケミカル企業であるランクセス(LANXESS)は、セレクトープと殺生物剤「SEA NINEファミリーを配合した防汚コーティング剤の海事産業向けテストに成功したと発表しました。防汚コーティング剤メーカーは、このコーティング製剤を使用することで、最初の研究開発を行うことなく、既に市販されている殺生物剤の新しい組み合わせを試すことができる。

- 2022年11月:アクゾノーベルNVは、アクゾノーベルのヨットコーティング事業から、船やボートの船体に塗布することで、清潔で滑らかな船体を維持することができる、新しい殺生物剤フリー(B-Free)ファウリングコントロール製品群の発売を発表した。この新製品は殺生物剤を含まないため、海洋生態系に優しい。また、滑らかな表面は船体の効率を高め、二酸化炭素排出量の削減にもつながる。

船舶用防汚塗料産業のセグメント化

防汚塗料とは、船体に付着して船の性能や耐久性を損ない、動きにくくする水中生物の繁殖を食い止めるために、船やボートの船体の外側(船外層)に塗られる塗料の一種である。また、金属を劣化させ弱くしたり、漁船の船体を通過する水の流れを良くする可能性のある金属船体の腐食に対するバリアとしても機能する。

海洋防汚塗料市場は、タイプ、用途、地域によって区分される。タイプ別では、銅系、自己研磨系、ハイブリッド系、その他(有機金属系、シラン系)に区分される。用途別では、船底塗料、タンク塗料、その他の用途(ヨット、船舶)に区分される。また、主要地域27カ国における船舶用防汚塗料の市場規模および予測もカバーしている。各セグメントについて、市場規模と予測は金額(米ドル)ベースで行った。

| 銅ベース |

| セルフポリッシュ(銀ベース) |

| ハイブリッド |

| その他のタイプ(有機金属、シラン) |

| 船体コーティング |

| タンクコーティング |

| その他の用途(ヨットおよび船舶) |

| アジア太平洋 | 中国 |

| インド | |

| 日本 | |

| 韓国 | |

| タイ | |

| ベトナム | |

| インドネシア | |

| マレーシア | |

| その他のアジア太平洋地域 | |

| 北米 | アメリカ合衆国 |

| カナダ | |

| メキシコ | |

| ヨーロッパ | ドイツ |

| イギリス | |

| フランス | |

| イタリア | |

| スペイン | |

| ロシア | |

| 北欧諸国 | |

| 七面鳥 | |

| その他のヨーロッパ | |

| 南アメリカ | ブラジル |

| アルゼンチン | |

| コロンビア | |

| 南米のその他の地域 | |

| 中東およびアフリカ | サウジアラビア |

| 南アフリカ | |

| ナイジェリア | |

| アラブ首長国連邦 | |

| カタール | |

| エジプト | |

| その他の中東およびアフリカ |

| タイプ別 | 銅ベース | |

| セルフポリッシュ(銀ベース) | ||

| ハイブリッド | ||

| その他のタイプ(有機金属、シラン) | ||

| アプリケーション別 | 船体コーティング | |

| タンクコーティング | ||

| その他の用途(ヨットおよび船舶) | ||

| 地理別 | アジア太平洋 | 中国 |

| インド | ||

| 日本 | ||

| 韓国 | ||

| タイ | ||

| ベトナム | ||

| インドネシア | ||

| マレーシア | ||

| その他のアジア太平洋地域 | ||

| 北米 | アメリカ合衆国 | |

| カナダ | ||

| メキシコ | ||

| ヨーロッパ | ドイツ | |

| イギリス | ||

| フランス | ||

| イタリア | ||

| スペイン | ||

| ロシア | ||

| 北欧諸国 | ||

| 七面鳥 | ||

| その他のヨーロッパ | ||

| 南アメリカ | ブラジル | |

| アルゼンチン | ||

| コロンビア | ||

| 南米のその他の地域 | ||

| 中東およびアフリカ | サウジアラビア | |

| 南アフリカ | ||

| ナイジェリア | ||

| アラブ首長国連邦 | ||

| カタール | ||

| エジプト | ||

| その他の中東およびアフリカ | ||

海洋防汚塗料市場に関する調査FAQ

海洋防汚塗料市場の規模は?

海洋防汚塗料市場規模は2024年に19.7億米ドルに達し、年平均成長率4%以上で成長し、2029年には24.6億米ドルに達すると予測される。

現在の海洋防汚塗料市場規模は?

2024年、海洋防汚コーティング市場規模は19.7億ドルに達すると予想される。

海洋防汚コーティング市場の主要プレーヤーは?

PPG Industries Inc.、Jotun、BASF SE、Hempel A/S、Akzo Nobel NVが海洋防汚塗料市場で事業を展開している主要企業である。

海洋防汚塗料市場で最も急成長している地域は?

アジア太平洋地域は、予測期間(2024-2029年)に最も高いCAGRで成長すると推定される。

海洋防汚塗料市場で最大のシェアを占める地域は?

2024年には、アジア太平洋地域が海洋防汚塗料市場で最大の市場シェアを占める。

この海洋防汚塗料市場は何年をカバーし、2023年の市場規模は?

2023年の海洋防汚塗料市場規模は18億9000万米ドルと推定される。本レポートでは、2019年、2020年、2021年、2022年、2023年の海洋防汚塗料市場の過去の市場規模を調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年の海洋防汚塗料市場規模を予測しています。

最終更新日:

海洋防汚塗料産業レポート

Mordor Intelligence™ Industry Reportsが作成した2024年の海洋防汚塗料市場シェア、規模、収益成長率の統計。海洋防汚塗料の分析には、市場予測展望2029年と過去の概要が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手できます。