マレーシアEコマース市場分析

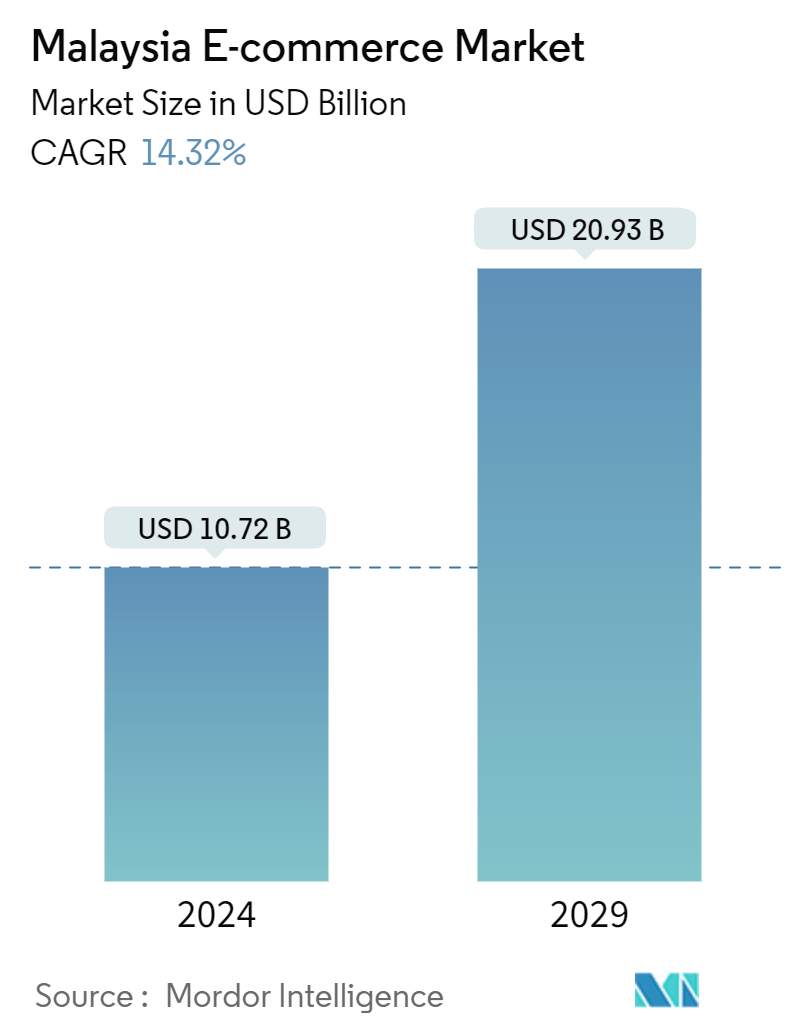

マレーシアのEコマース市場規模は2024年にUSD 10.72 billionと推定され、2029年にはUSD 20.93 billionに達し、予測期間中(2024-2029)に14.32%のCAGRで成長すると予測されている。

- Eコマース市場は、インターネットの普及、発展途上国でのアクセス、スマートフォンの利用、技術の進歩、急速な都市化によって成長を遂げている。

- 市場拡大に拍車をかけている主な要因は、家電、ファッション・アパレル、パーソナルケア産業である。家電、パーソナルケア、ファッション・アパレル分野への多額の投資が、成長の可能性を広げている。

- マレーシア統計局によると、2023年にはマレーシアのほぼすべての個人が携帯電話を通じてインターネットにアクセスしている。さらに、約38%のユーザーがノートパソコンからインターネットを利用しており、13%が別のモバイル機器を利用していると回答している。

- デジタル経済の育成に積極的なマレーシア政府の姿勢は、重要な役割を果たしている。デジタル自由貿易地域(DFTZ)や国家電子商取引戦略ロードマップのようなイニシアチブは、マレーシアの電子商取引市場への国内外のプレーヤーの参入を促すのに役立っている。これらの政策は、規制プロセスを合理化するだけでなく、電子商取引事業者にインセンティブを与え、市場の成長とイノベーションを促進した。

- 政府は電子商取引に対する支援策を実施している。例えば、2023年10月、PIKOMとeコマース・マレーシアは、TikTok Shopのための慎重かつ前向きな戦略を支持し、業界団体やeコマース・イネイブラーとの積極的な話し合いの重要性を強調した。その焦点は、地元の政策と、地元のプレーヤーが倫理的にデジタル市場で成功するためのワークショップ、トレーニング、プラットフォーム・ツールを提供することによって、外国人ではなく地元のクリエイターやeコマース・ファシリテーターのスキルを開発することにあった。

- Eコマース企業は、効果的で使いやすいアプリケーションを通じて、既存および今後のオムニチャネル戦略を展開する上で、モバイルコマース(Mコマース)の重要性と必要性を認識している。予測期間中、5Gの展開は、マレーシア全土の消費者向けウェブサイトからのモバイルトラフィックを増加させる主要な原動力になると予想される。

- マレーシアの商業犯罪捜査局(CCID)によると、2023年9月までにマレーシアでは8,800件以上の電子商取引詐欺が記録されている。詐欺の粘り強さが市場の拡大を妨げ、購入者の信頼を損ねた。

マレーシアEコマース市場動向

政府のイニシアチブがデジタル・ソリューションの導入を後押し

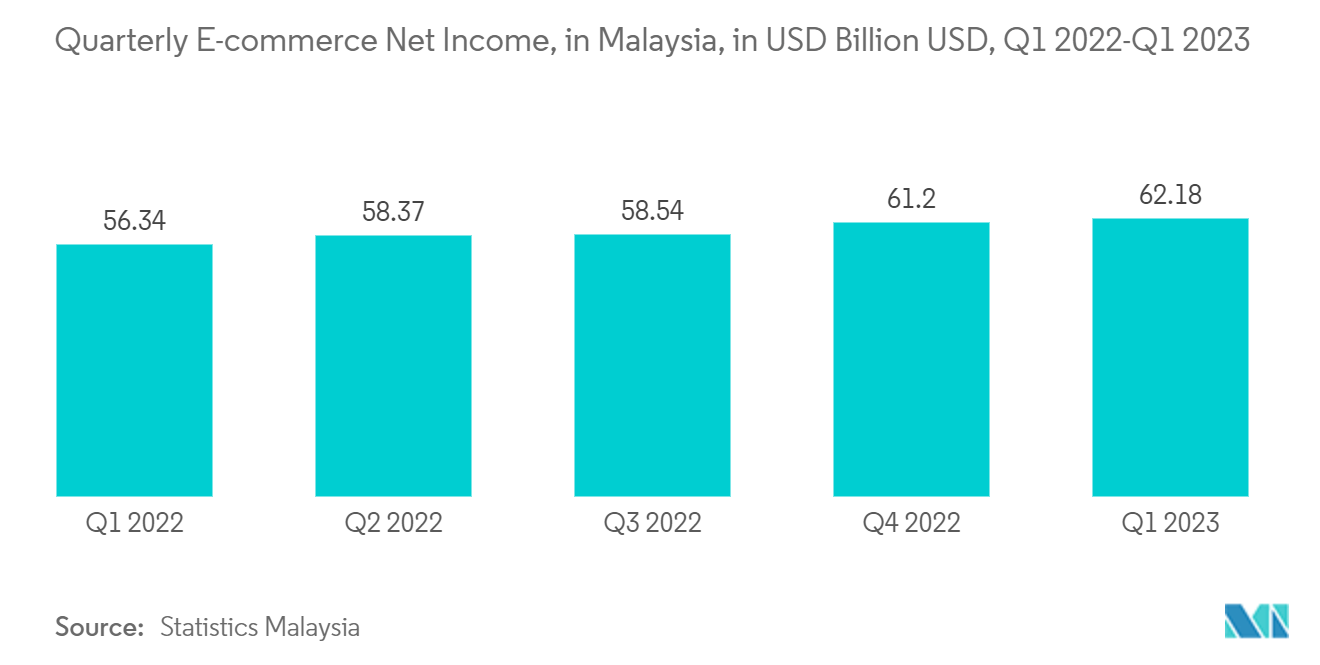

- マレーシア政府もEコマースの台頭を認めている。2023年第1四半期、マレーシアにおけるeコマースの純利益は2,910億MYR(約621億8,000万米ドル)を突破し、前四半期の約2,870億MYR(約612億米ドル)から増加した。同国のEコマースの四半期純利益は、ここ数年着実に増加している。

- 前述の要因は、政府が地元の零細・中小企業(MSME)を後押しするための支援を約束している包括性を促進する手段とみなされている。さらに、国境を越えた電子商取引を容易にし、MSMEの市場を拡大するために、デジタル自由貿易区が設立された。

- マレーシア財務省の報告によると、デジタル部門はマレーシアのGDPに1兆1,620億米ドル貢献している。2025年までに50万人以上の新規雇用が創出されると予想されている。政府は民間セクターと積極的に協力し、消費者にデジタルサービスの導入を促し、インセンティブや支援を通じて中小企業を支援している。

- 政府は8つのポイントからなる行動計画を発表した。いくつかの選択肢には、既存の経済的インセンティブを再構築し、消費者保護、クロスボーダー、e-フルフィルメントなどの非関税障壁を削減することが含まれる。その他の戦略としては、選ばれたeコマース企業に的を絞った資金を提供することや、グローバルeコマースを後押しするために地元ブランドを紹介することなどがある。

- デジタル経済の青写真は、2030年までに実行される電子商取引などの分野におけるマレーシアのデジタル変革の計画を概説している。デジタルの利用を奨励し、スキルの成長を促進し、デジタル資源を改善し、有利な規制環境を確立するための計画と行動を示している。同計画は、マレーシアのデジタル経済を推進し、同国を電子商取引とデジタル・イノベーションの重要なハブとして確立することを意図している。

コンシューマー・エレクトロニクスの成長が期待される

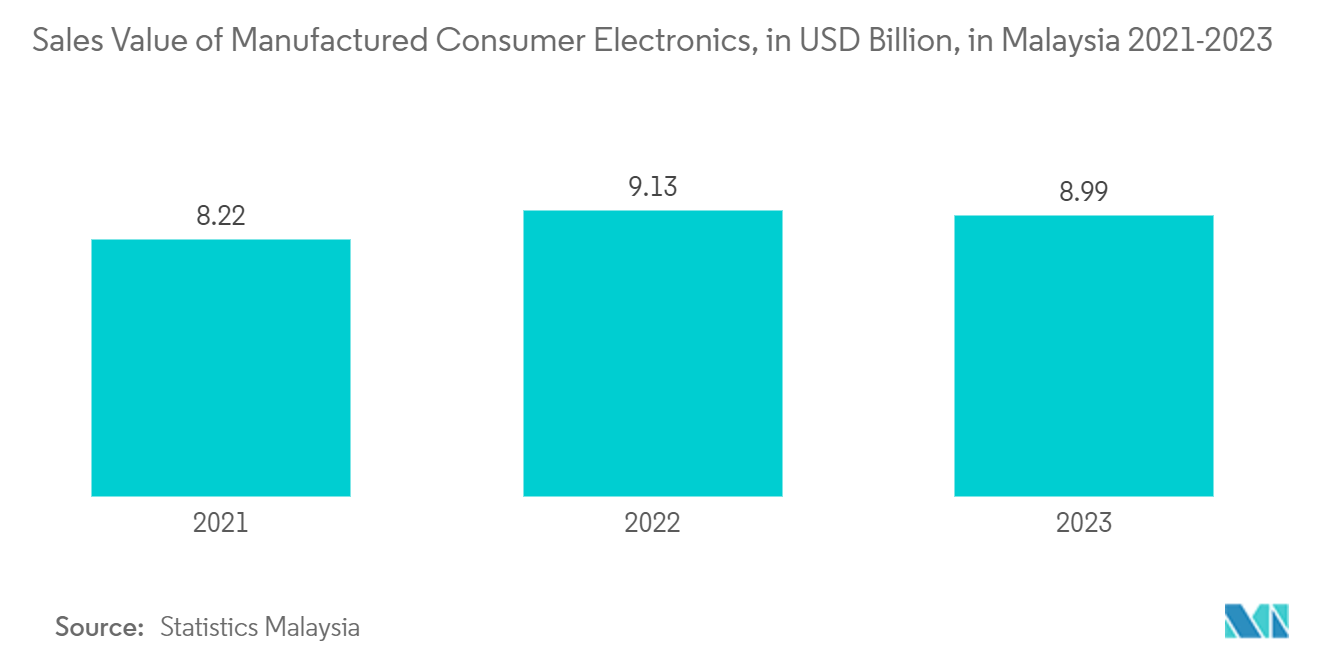

- マレーシア統計局によると、マレーシアで生産された家電製品の販売額は約422.1億MYR(89.9億米ドル)であった。製造された家電製品の販売額は年々変動している。とはいえ、より多くの一般個人がオンラインで商品を購入するようになったため、電子商取引は極めて重要なものとなっている。

- テクノロジーは、家電製品を活用することで個人の生活を向上させることができる。インダストリー4.0の出現は、革新的な消費者製品の開発を加速させ、IoT、AR、VR、AIなどの最先端技術を組み込んだスマート消費財への需要を高めている。

- コンシューマー・エレクトロニクス市場を後押しする要因には、技術の進歩、顧客の嗜好の変化、手頃な価格で使い勝手が良く効果的な商品へのニーズの高まりなどがある。コンシューマー・エレクトロニクスには、スマートフォン、家電製品、コンピューター、ノートパソコン、テレビ、ゲーム機、ウェアラブルなどが含まれる。コンシューマー・エレクトロニクスの分野で製品の発売が増えるにつれて、それらの商品を購入するためのeコマースも普及している。

- 国内消費者による消費財分野での高級品重視の高まりは、高品質のヘッドフォンや大画面スマートテレビのニーズを高めると予想される。この傾向は、現在の市場規模の伸びを、小売店の足元の伸びよりも押し上げると予想される。

マレーシアEコマース産業概要

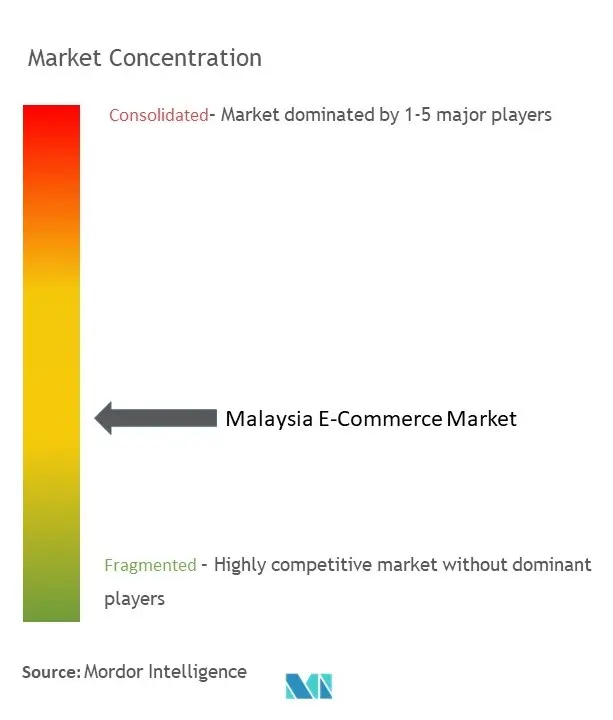

マレーシアのeコマース市場の競争は、大手企業が数社あるため、中程度である。市場は半固体化している。ローカルブランドとグローバルブランドの数が増加しており、市場競争が激化している。

- 2024年1月ファッションとライフスタイルのEコマース・プラットフォームを展開するZALORAは、カスタマー・サポートを向上させるため、シンガポール、マレーシア、フィリピン、インドネシア、香港、台湾でAIを活用したカスタマーサービス用チャットボットを導入した。Forethoughtと共同で開発されたこのチャットボットは、生成AIを活用して顧客からの問い合わせを管理する。自然言語処理を用いて的確な回答を提供し、言語間の移行をスムーズに行うことができる。

- 2023年10月Lazadaは「Sustainable Seller Acceleration Camp 2023を実施し、インドネシアの中小企業を支援した。このプログラムでは、企業が持続可能な慣行を取り入れ、資金調達の機会を得るための包括的なトレーニングを提供した。

マレーシアEコマース市場リーダー

Shopee Pte. Ltd.

Lazada Group

Lelong.my

Zalora Group

Astro GS Shop Sdn Bhd

- *免責事項:主要選手の並び順不同

マレーシアEコマース市場ニュース

- 2024年5月マレーシアとアマゾンは、マレーシア企業からの需要の高まりを受けて、越境ECの発展を向上させるための提携を強化した。その目的は、越境ECを促進し、マレーシアのブランドオーナーがアマゾンでビジネスを立ち上げるのをサポートし、より多くのマレーシアのブランドや製品を米国の顧客に紹介することである。

- 2024年2月アジアのファッションエキスパートとして知られるZALORAは、ファッション衣料、アクセサリー、ビューティーアイテム、伝統的な服装にスポットを当てることを約束し、魅力的な体験を提供するZALORAYA 2024キャンペーンを発表した。マレーシアの多様で豊かな文化を紹介し、インドネシアの2つのブランド、リア・アトリエとエンバラをフィーチャーしている。これらのブランドは好評を博しており、様々なデザインや文化的要素を独自に取り入れ、お祭りに国際的な雰囲気を吹き込むことで、マレーシアやシンガポールの市場を魅了することが期待されている。

マレーシアのEコマース産業セグメンテーション

Eコマースには、企業間取引(B2B)と企業消費者間取引(B2C)、およびこれらの活動をサポートする組織内取引が含まれる。この調査では、市場の重要な要因、根本的な成長の影響要因、主要な市場ベンダーを追跡し、予測期間の推定値と成長率を提供しています。また、COVID-19が市場に与える全体的な影響についても調査しています。

マレーシアのeコマース市場は、B2C eコマース(美容・パーソナルケア、家電、ファッション・アパレル、食品・飲料、家具・家庭、その他(玩具、DIY、メディアなど))とB2B eコマースで区分されます。市場規模および予測は、上記のすべてのセグメントについて金額(米ドル)ベースで提供されている。

| 市場セグメンテーション - アプリケーション別 | 美容とパーソナルケア |

| 家電 | |

| ファッションとアパレル | |

| 食品・飲料 | |

| 家具と家 | |

| その他(おもちゃ、DIY、メディアなど) |

| 2017年から2027年までの市場規模 |

| B2C eコマース | 市場セグメンテーション - アプリケーション別 | 美容とパーソナルケア |

| 家電 | ||

| ファッションとアパレル | ||

| 食品・飲料 | ||

| 家具と家 | ||

| その他(おもちゃ、DIY、メディアなど) | ||

| B2B eコマース | 2017年から2027年までの市場規模 |

マレーシアEコマース市場調査FAQ

マレーシアのEコマース市場の規模は?

マレーシアのEコマース市場規模は2024年に107億2000万米ドルに達し、年平均成長率14.32%で2029年には209億3000万米ドルに達すると予測されている。

現在のマレーシアのEコマース市場規模は?

2024年、マレーシアのEコマース市場規模は107億2000万米ドルに達すると予想される。

マレーシアEコマース市場の主要プレーヤーは?

Shopee Pte.Ltd.、Lazada Group、Lelong.my、Zalora Group、Astro GS Shop Sdn BhdがマレーシアEコマース市場で事業を展開する主要企業である。

このマレーシアのEコマース市場は何年をカバーし、2023年の市場規模は?

2023年のマレーシアEコマース市場規模は91.8億米ドルと推定される。本レポートでは、マレーシアのEコマース市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年の各年について調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年のマレーシアEコマース市場規模を予測しています。

マレーシアのEコマース市場を支えている政府の取り組みは?

a) 国家電子商取引戦略ロードマップ b) 電子商取引の成長倍増を目指す c) 越境電子商取引を促進するデジタル自由貿易地域(DFTZ)。

マレーシアのEコマース市場を支えている政府の取り組みは?

a) 国家電子商取引戦略ロードマップ b) 電子商取引の成長倍増を目指す c) 越境電子商取引を促進するデジタル自由貿易地域(DFTZ)。

最終更新日:

マレーシアEコマース産業レポート

世界のEコマース市場は、小売、旅行、ホスピタリティなど、さまざまな分野における消費者需要の急増が原動力となり、著しい上昇を遂げている。食品から高級品に至るまで、デジタル・チャネルを通じた商品の販売によって浮き彫りにされたこの拡大成長は、消費者の買い物習慣と事業運営に革命をもたらしている。持続可能性に焦点を当て、紙製包装資材のような環境に優しい慣行へのシフトは、環境に配慮した製品を求める消費者の嗜好と一致している。市場の進化を支えているのは、技術の進歩とモバイル機器の普及であり、オンライン・ショッピングをより身近なものにしている。Mordor Intelligence™の業界レポートでは、市場シェア、市場規模、収益成長率に関する洞察を提供しています。このダイナミックな環境は、変化する消費者ニーズや技術進歩に対応したイノベーションの機会を数多く提供しています。Mordor Intelligence™では、マレーシアのeコマース分析と市場予測をまとめたレポートのPDFを無料でダウンロードしていただけます。