マレーシアデータセンター建設市場分析

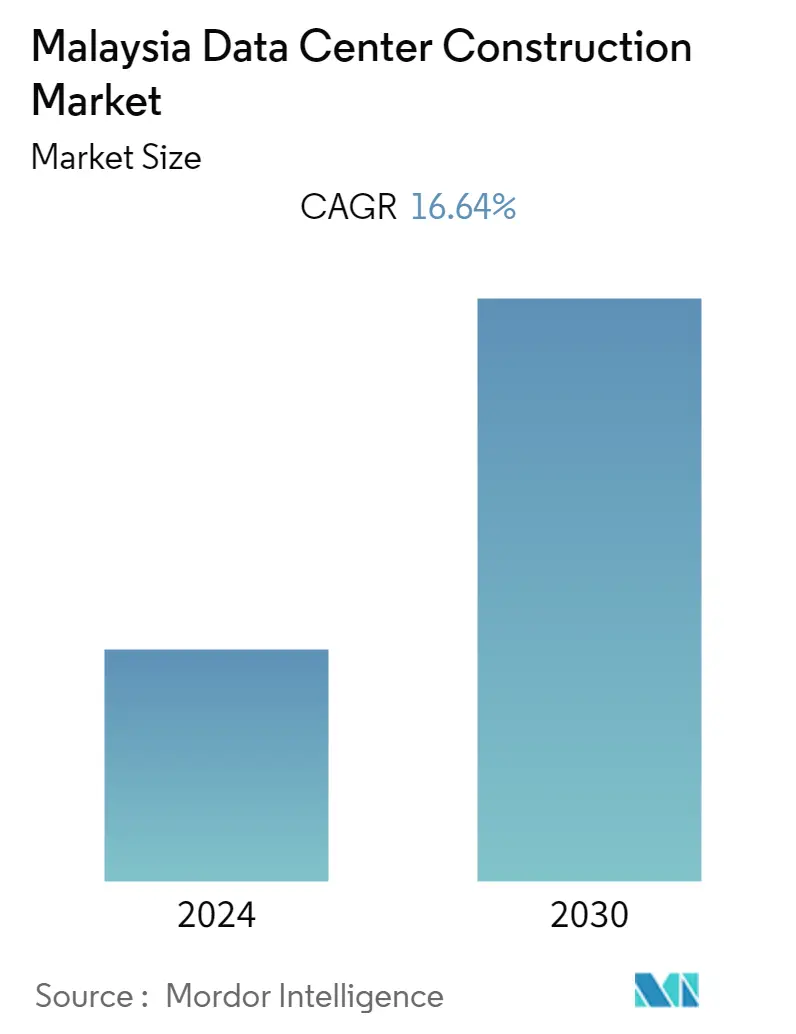

マレーシアのデータセンター建設市場規模は、2024時点でUSD 2.80 billionと推定され、2030までにはUSD 6.60 billionに達し、予測期間中(2024~2030)に15.03%の年平均成長率で成長すると予測されている。

- 建設中のIT負荷容量:マレーシアデータセンター建設市場の今後のIT負荷容量は、2029年までに1358MWに達すると予測される。

- 建設中の高床スペース マレーシアの床面積は2029年までに770万平方フィートに増加すると予想される。

- 計画中のラック:2029年までに設置されるラックの総数は388,017ユニットに達する見込みである。サイバージャヤ・クアラルンプールが2029年までに最大数のラックを設置する見込み。

- 計画中の海底ケーブル:マレーシアを結ぶ海底ケーブルシステムは23近くあり、その多くが建設中である。2025年にサービス開始が予定されている海底ケーブルのひとつがSeaMeWe-6で、マレーシアのモリブから陸揚げされ、総延長は19200キロメートルに及ぶ。

マレーシアのデータセンター建設市場動向

IT・通信セグメントが大きな市場シェアを獲得する見込み

- マレーシアは電気通信分野で長期にわたる交渉の局面を迎えている。ここでの両者とは、政府とマレーシアの大手通信事業者である:Maxis Berhad、Celcom Axiata Berhad、Digi Telecommunications、U Mobileである。これら4社は最近、政府所有の5G機関DNBへの少なくとも51%の出資を希望しているため、政府の5Gアクセス提供の見直しを要求している。

- データセンターなどのデジタル・インフラの整備は、5Gアプリケーションを実現する上で中心的な役割を果たす。これに伴い、様々な投資家が5G開始のための契約を結んでいる。例えば、2022年11月、マレーシアの通信会社CelcomとDiGiは合併契約を承認した。両社が完全に合併すれば、新会社は2,000万人以上の加入者を抱えるマレーシア最大級の通信事業者となる。

- 通信事業者向けのデータセンター投資では、最近、国営通信会社テレコム・マレーシアの事業部門であるTM ONEが、外国事業者の需要増に対応するため、ジョホールバルのデータセンター開発に最大3億MYR(7,094万米ドル)を投資した。この施設は現在、中核データセンターとして建設されている。マレーシアでは5Gの普及が進んでおり、データフローは飛躍的に増加し、コロケーションの必要性が高まっている。

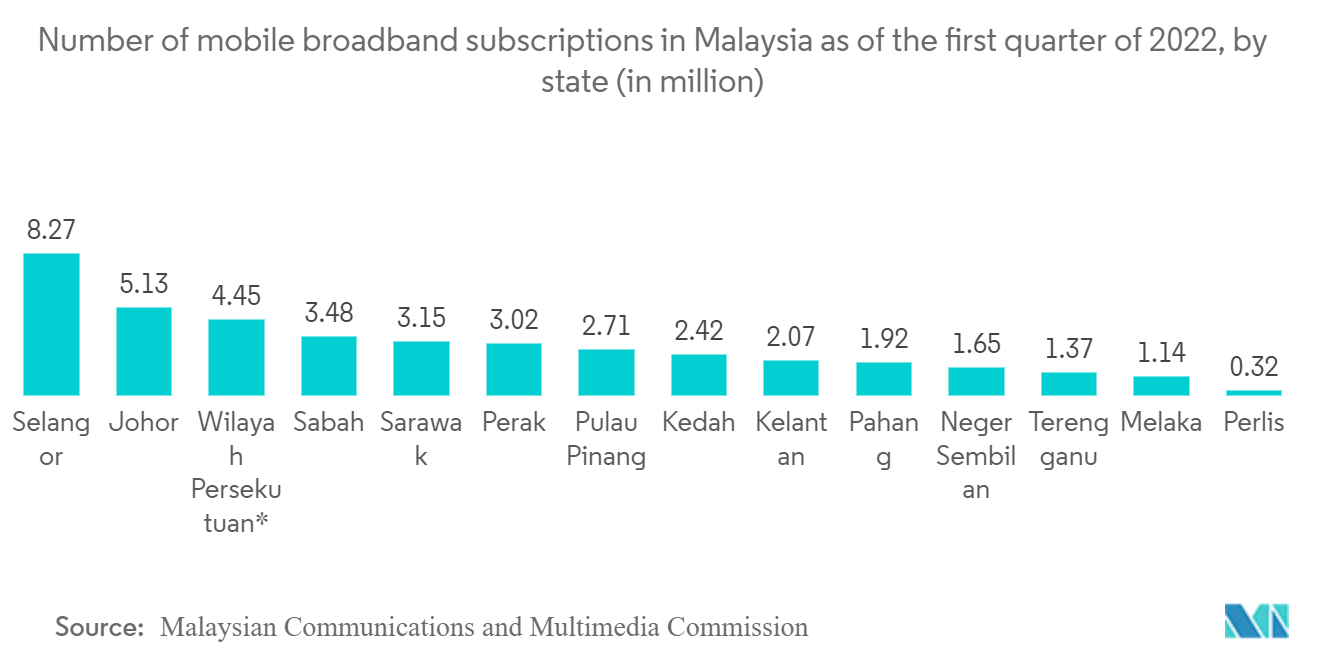

- また、マレーシア通信マルチメディア委員会によると、モバイルブロードバンドの契約数は増加している。2022年第1四半期、セランゴール州は800万件を超え、モバイル・ブロードバンド契約数が最も多い州となった。契約数の増加により、データセンターへの依存度が高まることが予想される。

パートナー企業の増加、インダストリー4.0技術の成長がマレーシアのデータセンターを押し上げる要因に

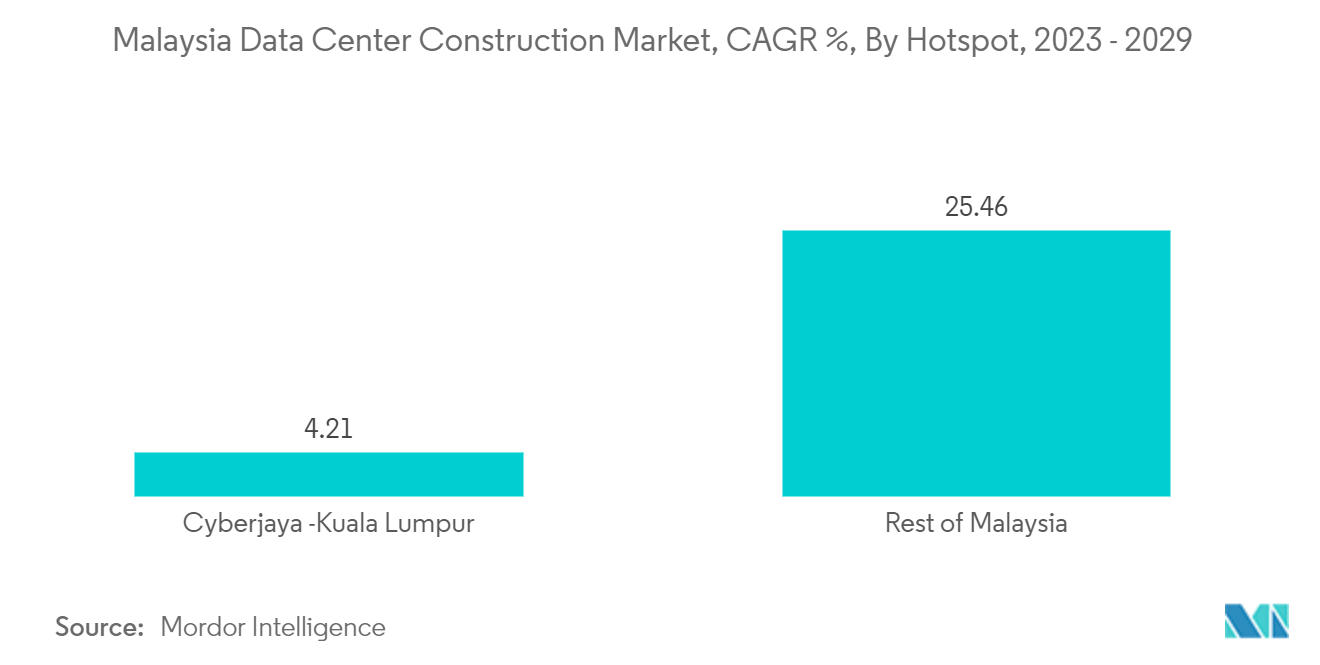

- サイバージャヤ・クアラルンプールのホットスポットは、4.21%の成長率が予測される重要なホットスポットである。これらの地域は主にマルチメディア・スーパー・コリドー(Multimedia Super Corridor)の下で検討されており、現在はマレーシア・デジタル(Malaysia Digital)として、マレーシアのデジタル経済への企業、人材、投資を奨励・誘致する新たな国家戦略構想として刷新されている。

- サイバージャヤは主要都市であり、ほとんどのデータセンターがコロケーション施設ソリューションを提供している。同市には広大な土地があり、業界関係者にとって理想的な立地となっている。2022年までに二酸化炭素排出量を21%以上削減することが期待されている。CyberviewはDiGi Telecommunications Sdn Bhdと提携し、サイバージャヤのRekaScapeに5G OpenLabを開設し、インターネットの速度を向上させた。5Gオープンラボでは、イノベーターや学者が、ライブで制御された環境で、5Gの超高速、広帯域、超低遅延接続の恩恵を受けるテストケースやプロトタイプを試すことができた。

- クアラルンプール(KL)は市場シェアで2位を占めており、その成長転換戦略には次世代デジタル産業への軸足が含まれている。保険サービスから先端技術イノベーターに至るまで、著名な多国籍企業は、インダストリー4.0技術と情報通信技術(ICT)人材プールを活用して、アジア太平洋地域の「高価値、高インパクトの中心的事業モデルをKLに移転している。サイバージャヤ・クアラルンプールのホットスポットで、市場はさらに成長すると予想される。

マレーシアのデータセンター建設業界の概要

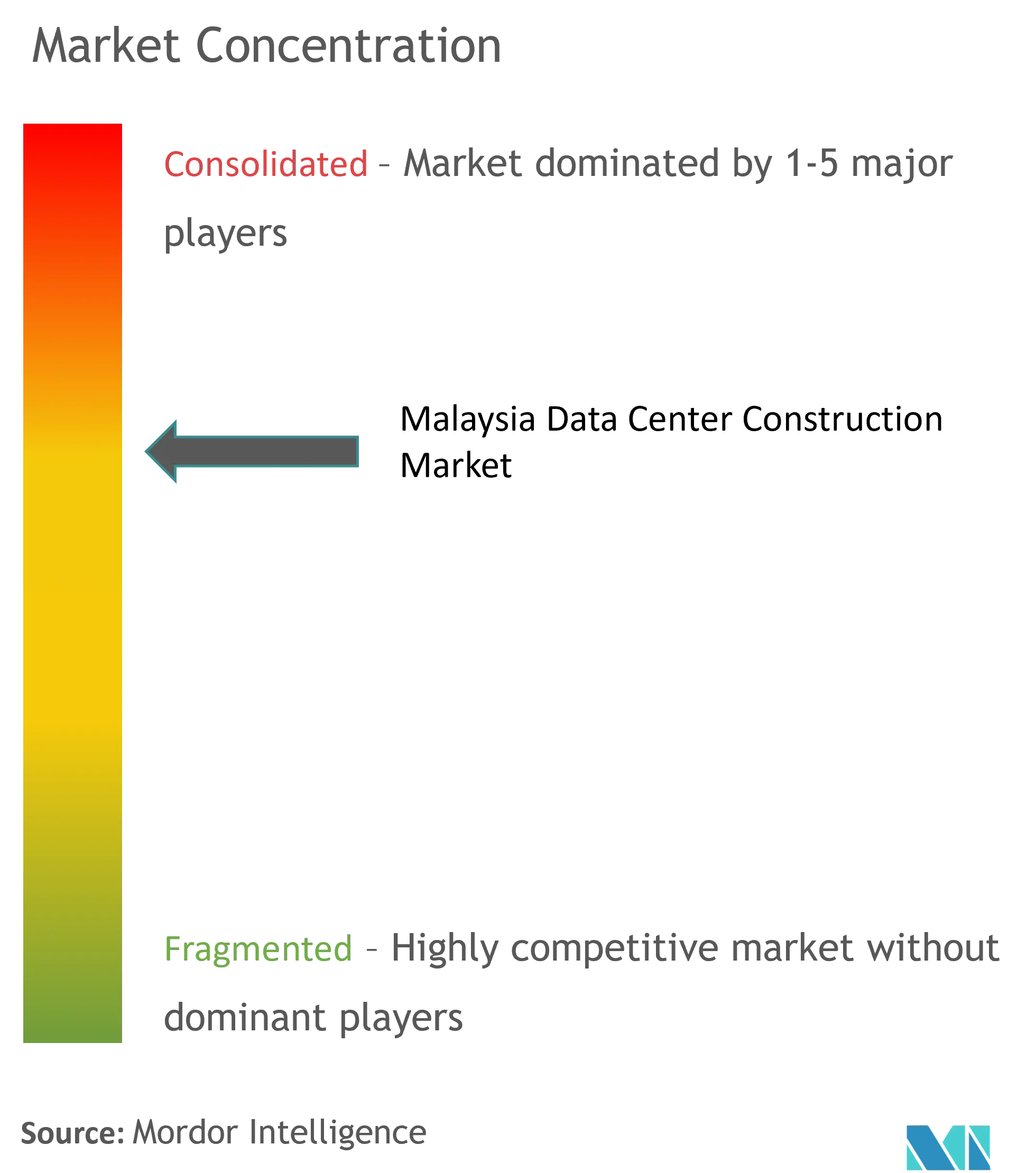

マレーシアのデータセンター建設市場は、iCore Technology Sdn.Bhd.、B-barcelona Consulting, and PTE.LTD、富士通株式会社、Powerware Systems、AVO Technology Sdn.Bhd.である。

2023年6月、ブリッジ・データ・センターは686エーカーの4-IRムランティ・パーク内にあるMY03キャンパスを拡張し、クラウドやIT、通信エンドユーザーの要件をサポートするため、48MWのIT負荷容量を持つことを発表した。この投資により、市場のベンダーにチャンスが生まれる。

2023年7月、シングテルはシンガポール政府首脳の国賓訪問を受け、マレーシアのジョホール州にデータセンターを開発すると発表した。これにより、同市場のベンダーにビジネスチャンスが生まれると期待されている。

マレーシアデータセンター建設市場のリーダー

-

iCore Technology Sdn.

-

Fujitsu Ltd

-

B-barcelona Consulting, PTE. LTD

-

Powerware Systems

-

AVO Technology Sdn. Bhd

- *免責事項:主要選手の並び順不同

マレーシアデータセンター建設市場ニュース

- 2022年10月:ZenlayerはMegaportと合弁会社を設立し、世界的なプレゼンスの強化と拡大を図る。このパートナーシップは、ネットワーク接続の改善、リアルタイムのプロビジョニング、オンデマンドのプライベート接続などの強化されたサービスを世界中の顧客に提供することを目的としている。

- 2022年9月:NTTは、サイバージャヤに6番目のデータセンターを建設開始すると発表した。NTTは当初、サイバージャヤ6(CBJ6)としても知られる6番目のデータセンターに5,000万米ドル以上を投資する予定。さらに、CBJ6とCBJ5の設備負荷は合計22MWとなり、合わせて20万平方フィートの容量となる。

マレーシアのデータセンター建設産業セグメント

データセンター(DC)とは、アプリケーションやサービスを構築、実行、提供し、それらのアプリケーションやサービスに関連するデータを保管、管理するために使用されるITインフラを保有する物理的な部屋、建物、施設のことである。データセンター建設では、既存のDC施設建設時に発生した資本支出を追跡し、また今後のDC施設に基づく将来の資本支出を推定している。

マレーシアのデータセンター建設市場は、ティアタイプ別(ティア1・2、ティア3、ティア4)、データセンター規模別(小規模、中規模、大規模、メガ)、インフラ別(冷却インフラ(空冷、液冷、蒸発冷却)、電力インフラ(UPSシステム、発電機、配電盤(PDU)、ラック・キャビネット、サーバー、ネットワーク機器、物理セキュリティインフラ、設計・コンサルティングサービス、その他インフラ)、エンドユーザー別(IT・通信、BFSI、IT・通信機器、BFSI、その他)に分類されている。通信、BFSI、政府、ヘルスケア、その他エンドユーザー)。市場規模および予測は、上記すべてのセグメントについて米ドル建てで提供されています。

| ティア 1 と 2 |

| ティア3 |

| 階層 4 |

| 小さい |

| 中くらい |

| 大きい |

| メガ |

| 大規模 |

| 冷却インフラ | 空冷 |

| 液体ベースの冷却 | |

| 気化冷却 | |

| 電力インフラ | UPSシステム |

| 発電機 | |

| 配電ユニット (PDU) | |

| ラックとキャビネット | |

| サーバー | |

| ネットワーク機器 | |

| 物理的なセキュリティインフラストラクチャ | |

| 設計およびコンサルティングサービス | |

| その他のインフラストラクチャ |

| ITと通信 |

| BFSI |

| 政府 |

| 健康管理 |

| その他のエンドユーザー |

| 階層タイプ | ティア 1 と 2 | |

| ティア3 | ||

| 階層 4 | ||

| データセンターの規模 | 小さい | |

| 中くらい | ||

| 大きい | ||

| メガ | ||

| 大規模 | ||

| インフラストラクチャー | 冷却インフラ | 空冷 |

| 液体ベースの冷却 | ||

| 気化冷却 | ||

| 電力インフラ | UPSシステム | |

| 発電機 | ||

| 配電ユニット (PDU) | ||

| ラックとキャビネット | ||

| サーバー | ||

| ネットワーク機器 | ||

| 物理的なセキュリティインフラストラクチャ | ||

| 設計およびコンサルティングサービス | ||

| その他のインフラストラクチャ | ||

| エンドユーザー | ITと通信 | |

| BFSI | ||

| 政府 | ||

| 健康管理 | ||

| その他のエンドユーザー | ||

よく寄せられる質問

現在のマレーシアのデータセンター建設市場規模はどれくらいですか?

マレーシアのデータセンター建設市場は、予測期間(16.64%年から2029年)中に16.64%のCAGRを記録すると予測されています

マレーシアのデータセンター建設市場の主要企業は誰ですか?

iCore Technology Sdn.、Fujitsu Ltd、B-barcelona Consulting, PTE. LTD、Powerware Systems、AVO Technology Sdn. Bhd は、マレーシアのデータセンター建設市場で事業を展開している主要企業です。

このマレーシアのデータセンター建設市場は何年を対象としていますか?

このレポートは、マレーシアのデータセンター建設市場の歴史的市場規模を2019年、2020年、2021年、2022年、2023年までカバーしています。また、レポートはマレーシアのデータセンター建設市場規模を2024年、2025年、2026年、2027年、2028年、2029年と予測しています。。

最終更新日:

Mordor Intelligence™ Industry Reports が作成した、2024 年のマレーシアのデータセンター建設市場シェア、規模、収益成長率の統計。マレーシアのデータセンター建設分析には、2024 年から (2024 年から 2030 年まで) の市場予測見通しと過去の概要が含まれています。 この業界分析のサンプルを無料のレポート PDF としてダウンロードできます。