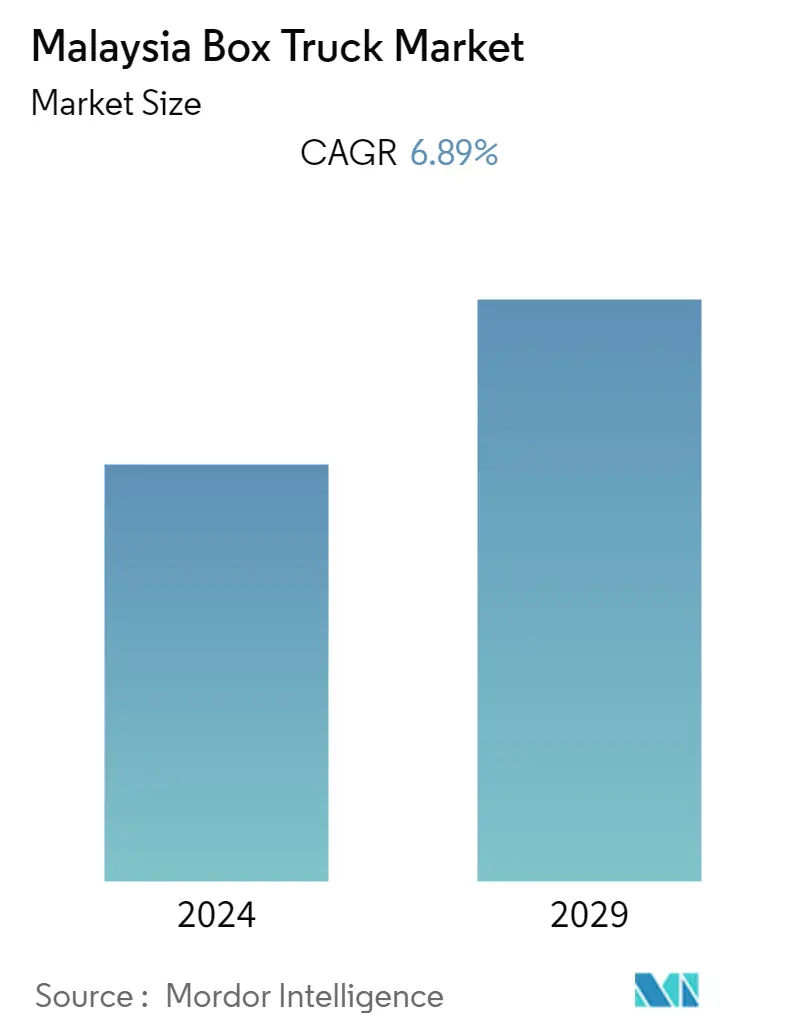

マレーシアのボックストラック市場規模

| 調査期間 | 2019 - 2029 |

| 推定の基準年 | 2023 |

| 予測データ期間 | 2024 - 2029 |

| 歴史データ期間 | 2019 - 2022 |

| CAGR | 6.89 % |

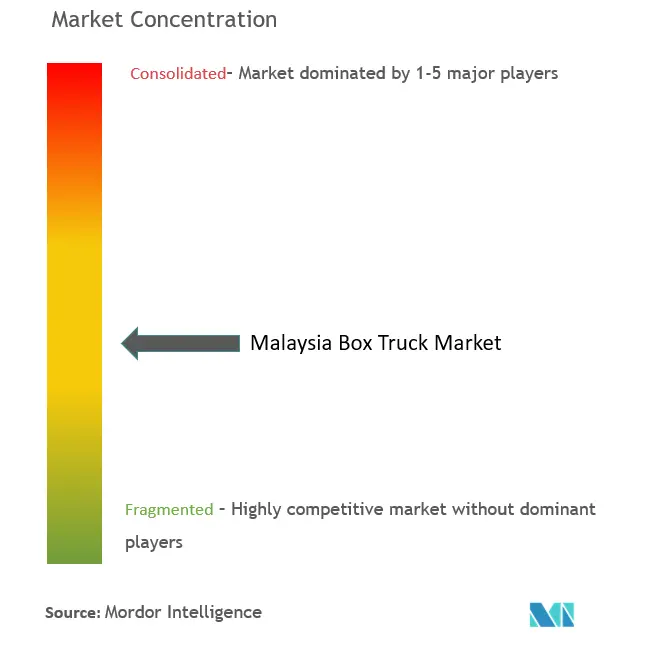

| 市場集中度 | 中くらい |

*免責事項:主要選手の並び順不同 |

何かお手伝いできることはありますか?

マレーシアのボックストラック市場分析

マレーシアのボックストラック市場規模は6.89%億ドル。予測期間中にCAGR 6.89%を記録しながら、57.8億米ドルの値に達すると予想される。

長年にわたり、箱型トラックの需要は着実に増加してきたが、2020年のCOVID-19の大流行時には、管理団体による貿易制限のために市場は減少した。マレーシア全土で、食品・飲料、ラストワンマイル配送産業は安定した後退に見舞われ、ボックストラックの需要を減少させた。

さらに、2021年以降、市場はロックダウンと主要依存産業が回復する回復を目撃し、マレーシアのボックストラックに対する強い需要を示しました。長期的には、食品配送サービスやラストワンマイルの電子商取引に対する需要の増加により、マレーシアのボックストラック市場はより高い成長率を記録すると予想される。

COVID-19後の食品配達サービスの高い需要のおかげで、冷蔵ボックストラックの需要は安定した成長を目撃している。これらの冷蔵ボックストラックは、マレーシア全土の食品・飲料産業におけるいくつかの用途で、保冷製品の輸送に役立っている。

これらの要因を考慮すると、ボックストラックの需要はマレーシアの予測期間中に高い成長率を目撃すると予想される。

マレーシアのボックストラック市場動向

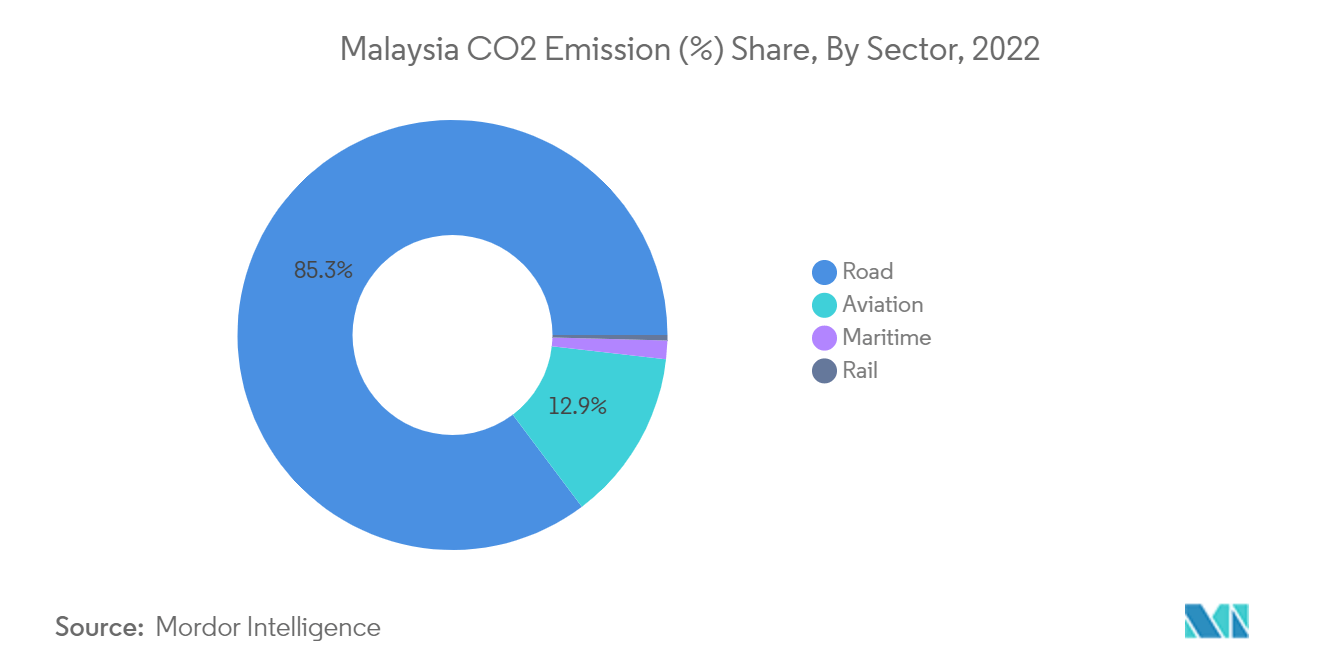

持続可能な輸送への需要が需要を牽引

二酸化炭素排出量の増加と気候変動は、マレーシア政府にとって潜在的な課題となっている。運輸部門は温室効果に大きく寄与し、CO2排出の原因となっている。運輸部門からの二酸化炭素排出を最小限に抑えるためには、低炭素排出あるいはゼロ炭素排出の技術を大規模に展開する必要がある。

顧客の嗜好が電気自動車にシフトしていることは、将来の脱炭素化にとって明らかな兆候であり、同時に充電ステーションにとっても決定的なことである。しかし、電気自動車の普及は、消費者の行動、インフラ、特定の地域クラスターなど、さまざまな属性に左右される。マレーシアの主要な輸送産業と公益事業において、このセクターは電動パワートレインを搭載した箱型トラックの需要減少に明らかな役割を果たしている。

プレーヤーは持続可能な輸送を目指す姿勢を維持しており、これがマレーシアのグリーン経済を推進し、同様に電動ボックストラック需要に貢献している。例えば。

- 2022年12月、GreenPower Motor Inc.はGemilang International Ltd.(GML)との戦略的提携を発表した。(GML)と戦略的提携を結び、アジア、欧州、中東全域のフリート顧客の需要を満たすため、グリーンパワーのEVスターカーゴとEVスターシャーシを使用したクラス4トラックとバンの共同開発を行うことを発表した。アジアでは、マレーシアを含むすべての国をターゲットとしている。

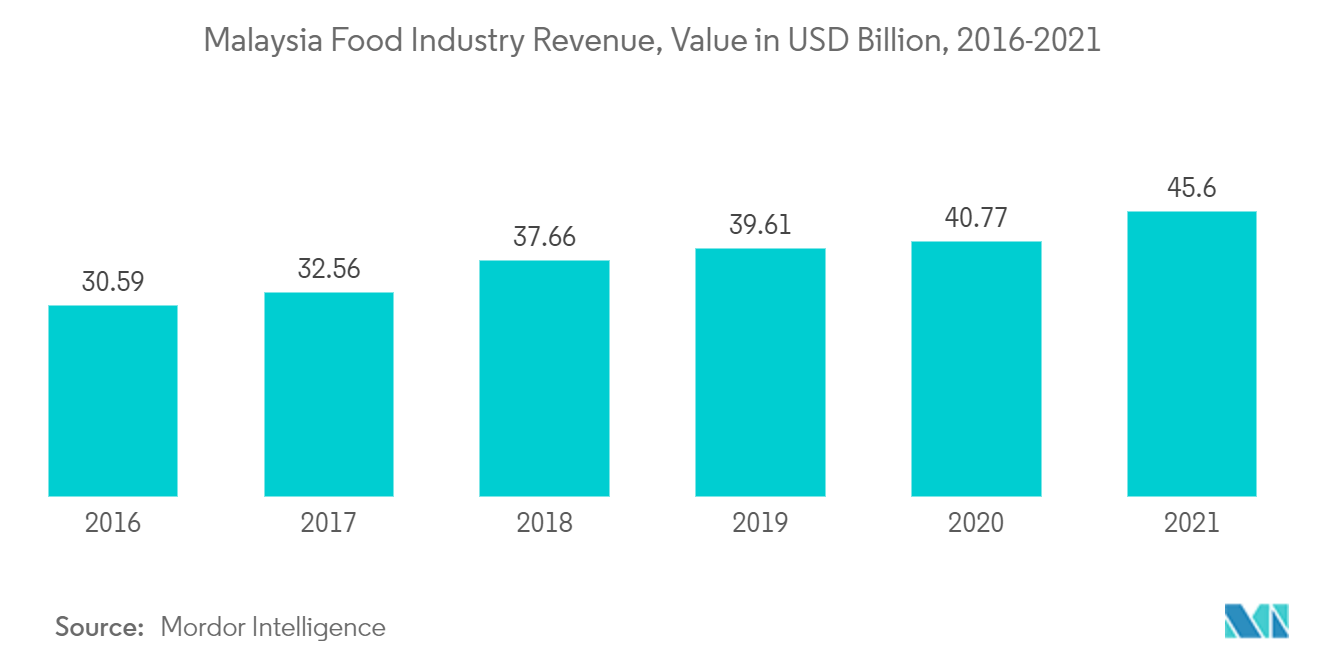

長期需要を促進する食品産業

マレーシアの食品加工部門はGDPの約10%を占め、経済全体を押し上げる重要な要素のひとつとなっている。この食品加工は、すべての加工工場で箱型トラックによって輸送・配送される主要原材料の使用を伴う。

COVID-19の間、業界は、人々が食品加工需要に悪影響を共鳴外食を避けるために深刻な被害を受けた。また、マレーシア全土の箱型トラック需要を故意に停止させた封鎖措置の中で、施設は停止した。

さらに、中期的には、業界はシナリオから回復しているため、マレーシアの食品施設全体で食品、原材料の配達の増加に伴い、ボックストラックの需要を支援している。また、ボックストラックは、食品業界におけるコールドチェーン物流のための巨大な需要を目撃している。国家のコールドチェーン・ロジスティクス・ビジネスは、肉、魚介類、生鮮食品のような腐りやすい食料品に対する高い需要によって煽られている。

理想的な温度を保つことの重要性、特にポストハーベストや生産後の温度に敏感な品目のために、マレーシアでは冷蔵ボックストラックの採用とともにコールドチェーンの利用が拡大している。ハラールサプライチェーン基盤の特徴のひとつは、ハラール製品のハラール認証を維持するための温度管理の使用である。このため、ハラール食肉加工中の温度低下は業界にとって深刻な問題である。温度管理倉庫は、ある施設から別の施設へのコールドチェーン食品の輸送にこれらの冷蔵ボックストラックを使用することで、マレーシアのハラール物流部門に付加価値サービスを提供しており、そのため、今後数年間は健全な成長が見込まれている。

マレーシアのボックストラック産業概要

市場は主にトラックメーカーとエンジニアリング設計会社の建設的提携によって牽引されており、この提携の下で、両社は共同でトラックのシャーシ上にボックス構造を改修する。

さらに、Wong Brothers Refrigeration Sdn Bhd., Chop Yong Cheong (CYC) 等を含む主要プレーヤーは、トラックのシームレスな供給を維持するために、Tata Motors, UD Trucks, Isuzu, Traton 等を含む主要トラックメーカーとの共同パートナーシップを求めている。さらに、主要な最終用途産業は、食品配達、ラスト・マイル・サービスなどを含む彼らのビジネスを遂行するために、箱型トラックの主要サプライヤーとの長期的協力を求めている。

マレーシアのボックストラック市場のリーダー

-

Tata Motors Limited

-

Traton Group

-

UD Truck Corp.

-

Chop Yong Cheong (CYC)

-

Wong Brothers Refrigeration Sdn Bhd.

*免責事項:主要選手の並び順不同

マレーシアのボックストラック市場ニュース

- 2022年8月:大手物流サービス会社Swift Haulage Bhdは、Volvo Trucks Malaystoと電気商用車導入に関する国際協力とMoUを発表。

- 2021年12月Swift Haulage Bhdは、同国における事業運営の拡大と強化を発表。同社は、同国での物流事業を推進するため、施設と倉庫を拡張する計画を発表した。

Table of Contents

1. 導入

1.1 研究の前提条件

1.2 研究の範囲

2. 研究方法

3. エグゼクティブサマリー

4. 市場力学

4.1 市場の推進力

4.2 市場の制約

4.3 ポーターズファイブフォース分析

4.3.1 新規参入の脅威

4.3.2 買い手/消費者の交渉力

4.3.3 サプライヤーの交渉力

4.3.4 代替品の脅威

4.3.5 競争の激しさ

5. 市場セグメンテーション (市場規模、金額単位 10 億米ドル)

5.1 車両の種類

5.1.1 冷蔵

5.1.2 非冷蔵

5.2 推進タイプ

5.2.1 ICエンジン

5.2.2 電気の

5.3 アプリケーションタイプ

5.3.1 食べ物の出前

5.3.2 ラストマイル配送

5.3.3 その他

6. 競争環境

6.1 ベンダーの市場シェア

6.2 会社概要(トラックメーカー)※

6.2.1 Isuzu Motors Ltd.

6.2.2 Tata Motors Limited

6.2.3 Mitsubishi Fuso Truck and Bus Corporation

6.2.4 UD Trucks Corp.

6.2.5 Traton Group

6.2.6 EMAC Power Ltd.

6.2.7 Hino Motors, Ltd.,

6.2.8 Swift Haulage Bhd.

6.2.9

6.3 会社概要(改修会社)*

6.3.1 チョップ・ヨンチョン (CYC)

6.3.2 A-Plus マニュファクチャリング SDN BHD

6.3.3 JK シェルキス オフショア SDN BHD

6.3.4 ウォン ブラザーズ リフレクション SDN BHD.

6.3.5 NCE オート トレーディング Sdn Bhd.

6.3.6 TRK バンコク インダストリー アンド エクスポーター株式会社

6.3.7

7. 市場機会と将来のトレンド

マレーシアのボックストラック産業セグメント

ボックス・トラックは、通常、他のタイプのトラックよりも大きくてかさばるバラ荷の輸送に使用されるキューブ・バンです。これらのトラックには、箱、カートン、木箱などが含まれる。

マレーシアのボックストラック市場は、タイプ、推進力、用途で区分される。タイプ別では、市場は冷蔵と非冷蔵で区分される。推進力タイプ別では、市場はICエンジンと電気に区分される。用途ベースでは、市場はフードデリバリー、ラストマイルデリバリー、その他に区分される。当レポートでは、上記のすべてのセグメントについて、マレーシアのボックストラック市場の市場規模および予測(金額ベース:10億米ドル)を提供しています。

| 車両の種類 | ||

| ||

|

| 推進タイプ | ||

| ||

|

| アプリケーションタイプ | ||

| ||

| ||

|

Frequently Asked Questions

現在のマレーシアのボックストラック市場規模はどれくらいですか?

マレーシアのボックストラック市場は、予測期間(6.89%年から2029年)中に6.89%のCAGRを記録すると予測されています

マレーシアのボックストラック市場の主要プレーヤーは誰ですか?

Tata Motors Limited、Traton Group、UD Truck Corp.、Chop Yong Cheong (CYC)、Wong Brothers Refrigeration Sdn Bhd. は、マレーシアのボックストラック市場で事業を展開している主要企業です。

このマレーシアのボックストラック市場は何年を対象としていますか?

このレポートは、2019年、2020年、2021年、2022年、2023年のマレーシアのボックストラック市場の歴史的な市場規模をカバーしています。レポートはまた、2024年、2025年、2026年、2027年、2028年、2029年のマレーシアのボックストラック市場の規模を予測します。

マレーシアのボックストラック産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年のマレーシアのボックス トラック市場シェア、規模、収益成長率の統計。マレーシアのボックストラック分析には、2024年から2029年までの市場予測見通しと過去の概要が含まれています。得る この業界分析のサンプルを無料のレポート PDF としてダウンロードできます。