ロンドンのデータセンター市場分析

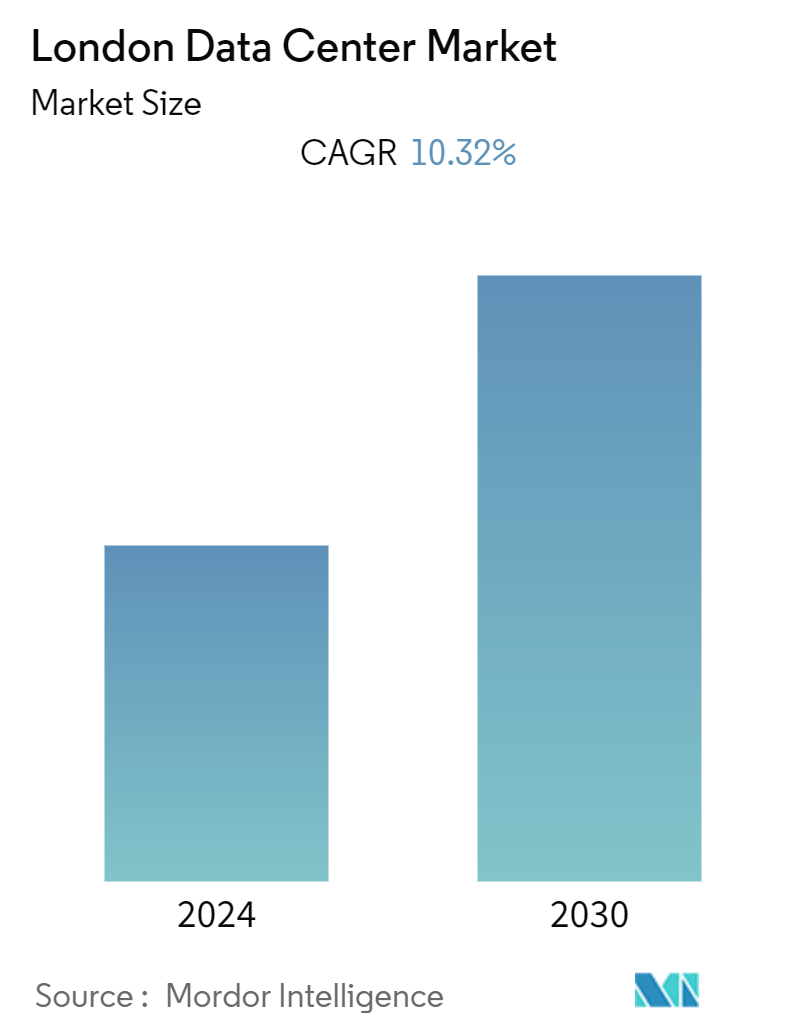

ロンドンデータセンター市場は予測期間中に年平均成長率10.32%を記録すると予想される。

市場拡大を牽引すると予想される主な要因は、エネルギー効率の高いデータセンターに対する需要の高まり、コロケーションサービスやマネージドサービスプロバイダーによる多額の投資、ハイパースケールデータセンターの建設拡大などである。また、ビッグデータ、クラウドコンピューティング、モノのインターネット(IoT)の発展により、企業は事業継続性を維持するために新たなデータセンターに投資することが可能になった。

- さらに、セキュリティ、運用効率、モビリティの向上、帯域幅に対するニーズの高まりにより、産業発展の繁栄が見込まれている。ソフトウェアベースのデータセンターは、より高度な自動化を提供することで産業の成長を後押しする。

- ロンドンは英国のデータセンター建設市場の成功に大きな影響を与える。ロンドンは、英国が世界で最も重要なデータセンター・クラスターの1つの本拠地であることを意味する。ロンドンはヨーロッパを支配しており、この地域には多くのデータセンターがある。データセンター業界は要求の厳しい顧客から利益を得ており、それが技術力と運用能力の共進化につながっている。ロンドンは世界的な金融・経済の重要拠点である。ロンドンにトップクラスの金融セクターがあり、トップクラスのデータセンター建設産業があるのは偶然ではない。

- 同市場では、地理的プレゼンスを拡大し、市場での地位を高めるために、ベンダーによるさまざまな拡大活動、提携、協力関係が目撃されている。例えば、コロケーション企業のテレハウスは2022年3月、ロンドン・ドックランズに5つ目のデータセンターを開設し、同社最大のグローバル施設になるとしている。同社はテレハウス・サウス施設に2億7,300万米ドルを投資し、1万2,000平方メートルのコロケーション・スペースと18MWのITインフラ用電力容量を提供する予定である。

- さらに、データセンターが国の経済に貢献することで、政府は新たなデータセンター建設プレーヤーがイギリス地域に参入するよう、新たな政策を打ち出すと予想される。例えば、イギリス政府のデジタル戦略報告書によると、データセンターはインターネットをサポートすると述べている。データセンターはインターネット経済を支えており、国内総生産(GDP)の16%近く、雇用の10%、英国輸出全体の24%を占めている。既存のデータセンターの年間GVA貢献は3億6,000万米ドルから3億9,600万米ドルと推定されるが、新しいデータセンターはそれぞれ4億9,200万米ドルから5億4,000万米ドルである。これらは、同市の市場を牽引すると予想される。

- さらに、さまざまな行政サービスに対するデジタルトランスフォーメーションの導入が増加していることも、ロンドン市のデータセンター建設市場を牽引すると予想される。例えば、過去10年間で、自動化やAIなど、公共サービスのデジタル変革が大きく進んだ。One Login for Government150、ソーシャル・ケア・システムにおけるデータ活用、内務省(HO)のFuture Borders and Immigration改革などは、政府によるデジタル先進化のほんの一例に過ぎない。内務省によるビザや電子渡航認証など、自動化の機会も調査されている。

- その反面、データセンターは非常に電力を消費する。デジタル活動を専用の施設に集約することは、ITがオフィス内のサーバールームに収容される従来の運用モデルよりもはるかに効率的であるにもかかわらず、である。その結果、エネルギーコストは売上高のかなりの部分を占める。この業界はすでに気候変動協定を結んでおり、電力と一次エネルギーの消費量の公表を義務づけている。しかし、CCL(気候変動課徴金)割引は、イギリスとライバル市場(特にヨーロッパ)との間で広がる電気料金の格差に部分的にしか取り組んでいない。

ロンドンのデータセンター市場動向

メガサイズデータセンターが大きなシェアを占める見込み

- メガ・データセンターまたはハイパースケール・データセンターは、大量のデータを処理し、さまざまなアプリケーションをサポートするために設計されている。これらのアプリケーションには、ITおよび通信サービス、政府サービス、ヘルスケア、eコマース、メディアおよびエンターテイメントなどが含まれます。メガデータセンターのスケーラビリティにより、企業や組織は増大するニーズに合わせて迅速かつ効率的に容量を追加することができる。これらのデータセンターはクラウド・コンピューティングにおいても重要な役割を果たしており、企業はどこにいても簡単にデータを保存し、アクセスすることができる。全体として、メガデータセンターは現代経済を支えるデジタルインフラの重要な構成要素であり、企業や消費者が接続と生産性を維持するために必要な容量と信頼性を提供しています。

- メガ・データ・センターは、コンピューター・システムを収容するために大量の電力を使用する大規模な産業オペレーションである。こうしたデータセンターの規模と数が拡大するにつれ、業界のシンクタンクはその規模と密度に関する基準を提案してきた。電気通信産業協会の「データセンター向け通信インフラ基準は、シングルテナントのエンタープライズ・データセンターやマルチテナントのインターネット・ホスティング・データセンターなど、データセンターやコンピュータールームの通信インフラに関する最低要件を規定しています。さらに、Uptime Instituteは、データセンターの階層分類基準を提供しています。この基準では、基本的な容量からフォールト・トレラントまでの4つの階層が定義されており、冗長性、電力、冷却に関する要件が含まれています。

- ロンドンのメガデータセンターの一例として、英国ロンドンE1W 2DA, Wapping LaneのPrinces Court 1-2にあるColt London City Data Centerがあります。しかし、多くの大企業がセキュリティ上の理由からデータセンターの場所や詳細を秘密にすることを選択しているため、ロンドンには公表されていないメガデータセンターの例が他にもあるかもしれない。また、「メガデータセンターの定義はさまざまで、何をもって「メガデータセンターとするかについての厳密なガイドラインはありませんが、一般的には、データセンターの規模が10万平方フィートを超え、電力使用効率(PUE)が1.2未満の場合、「メガデータセンターとみなされます。

- 欧州のデータセンターに関するいくつかの国際的・地域的な基準や規制。欧州委員会が提案したFit for 55法制パッケージのエネルギー効率指令には、データセンターの持続可能性報告要件が含まれています。

- さらに、電気通信産業協会の「データセンターのための電気通信インフラ基準は、シングルテナントのエンタープライズ・データセンターやマルチテナントのインターネット・ホスティング・データセンターなど、データセンターやコンピュータルームの電気通信インフラに関する最低要件を規定している。また、Uptime InstituteやEN-50600、ISO-22237 Information Technology - Data center facilities and infrastructuresが定めた規格もあり、これらはデータセンターの設計や運用に関するさまざまな経路や階層ごとのソリューションを定義している。

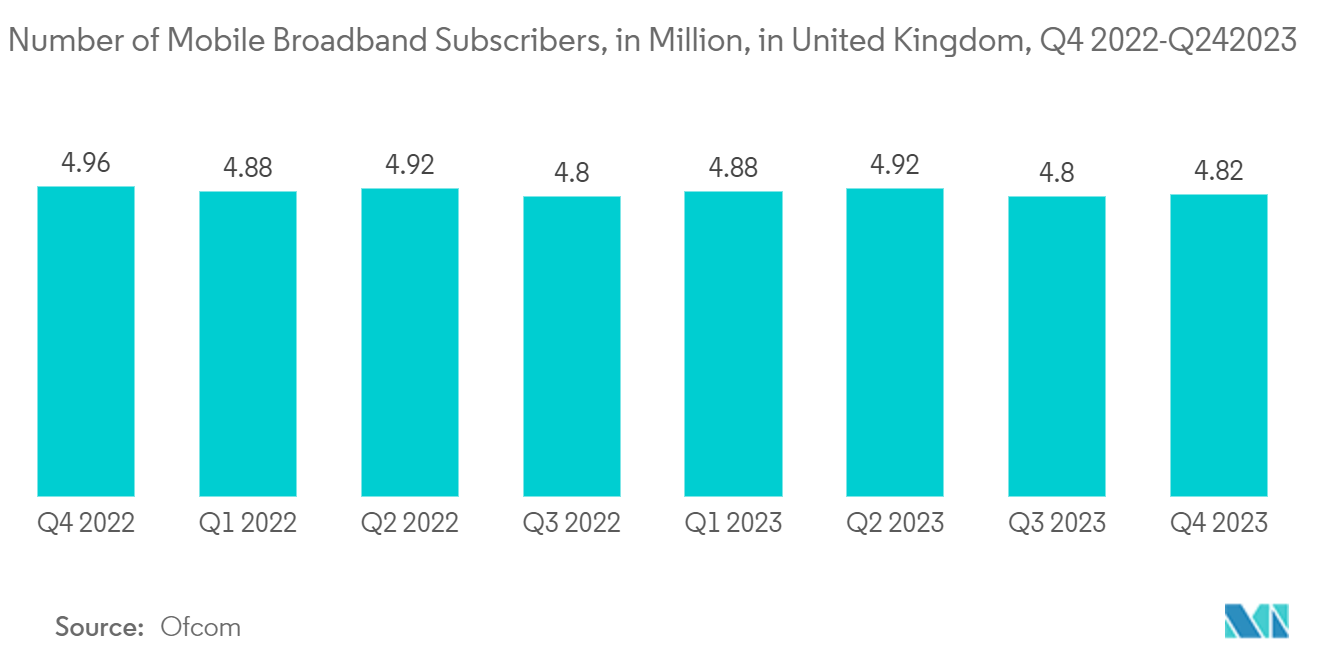

- Ofcomによると、英国(UK)のモバイル・ブロードバンド加入者数は、2023年の最終四半期末までに482万人に達した。2012年初頭から2023年末までの間に、英国のモバイル・ブロードバンド・ユーザー数は441万人から2015年には556万人に変動した。

- モバイル・ブロードバンド・アプリケーションに関して、メガ・データセンターは、移動中のユーザーのシームレスな接続を可能にする上で重要な役割を果たすことができる。データセンターは、データを保存・処理するための集中ハブとして機能し、異なるデバイスやネットワーク間での効率的かつ高速なデータ転送を可能にする。

リテール・コロケーションセンターが大きなシェアを占める見込み

- リテール・コロケーションとは、顧客がデータセンター内の賃貸スペース(ケージオフエリア内のラックスペースなど)を借りることである。経済性やメンテナンスの容易さなど様々な利点があるため、一般的に中小企業はリテール・コロケーションを好む。データセンターを所有することは、土地の賃貸料がかかるため、現実的な選択肢ではありません。また、コロケーション・センターのメンテナンスは予算外の場合が多い。

- リテール・コロケーション市場を牽引しているのは、発展途上国からのコロケーション・サービスに対する需要の高さだろう。ホールセール・コロケーション・サービスと比較すると、リテール・コロケーション・サービスは、1カ所または複数の拠点でより少ないコンピューティング・パワーを必要とする企業に非常に適しており、地域や世界の顧客に利益をもたらす。小売コロケーション市場は、予測期間中に大きく成長すると予想される。小売データセンターの電力供給には通常約100kWのエネルギーが必要だが、ホールセール顧客は事業規模が大きいため、通常100kW以上を必要とする。セキュリティ設備、カスタマーサポート、冷却設備など、多くの設備はコロケーション・サプライヤーが提供する。

- 通常、リテール顧客は接続性を維持するために多くのパートナーを持つ。そのため、通信速度の速い多様な通信事業者が必要となる。さらに、リテール・データセンター・プロバイダーはホールセール・プロバイダーよりも多くの顧客と取引しているため、その施設では通常、多数のネットワークやサービスを提供している。リテール・プロバイダーは、技術支援、マネージド・サービス、ネットワーク監視のために、スマートハンドやリモートハンドなどのさまざまなサービスを提供しています。そのため、問題解決はサービス・チケットを発行するだけで済む。このようなサービスは、災害の起こりやすい地域から離れた場所に遠隔操作可能なデータセンターを設置するなど、他のさまざまな利点の活用にも役立つ。このリモートハンドの技術により、さまざまな州の税制優遇措置を利用することができる。

- 100%グリーン・データセンターなど、多くの新技術がリテール・コロケーションに導入されている。Aruba SPAは100%グリーンなデータセンター施設を建設した。この施設では、地下を流れる川を利用してタービン、ソーラーパネルを回し、冷却用に地下水を地上に汲み上げている。相互接続性へのニーズも高まっており、リテール・コロケーションへの需要が高まっている。コロケーション・サービスの大手プロバイダーは、23万もの相互接続の可能性を提供していることが確認されている。中小企業の多くは経済の大部分を占めている。そのような中小企業は、ITスタッフやオペレーションもこの規模に含まれるため、ユーティリティ用のスペースの一部しか確保できない。

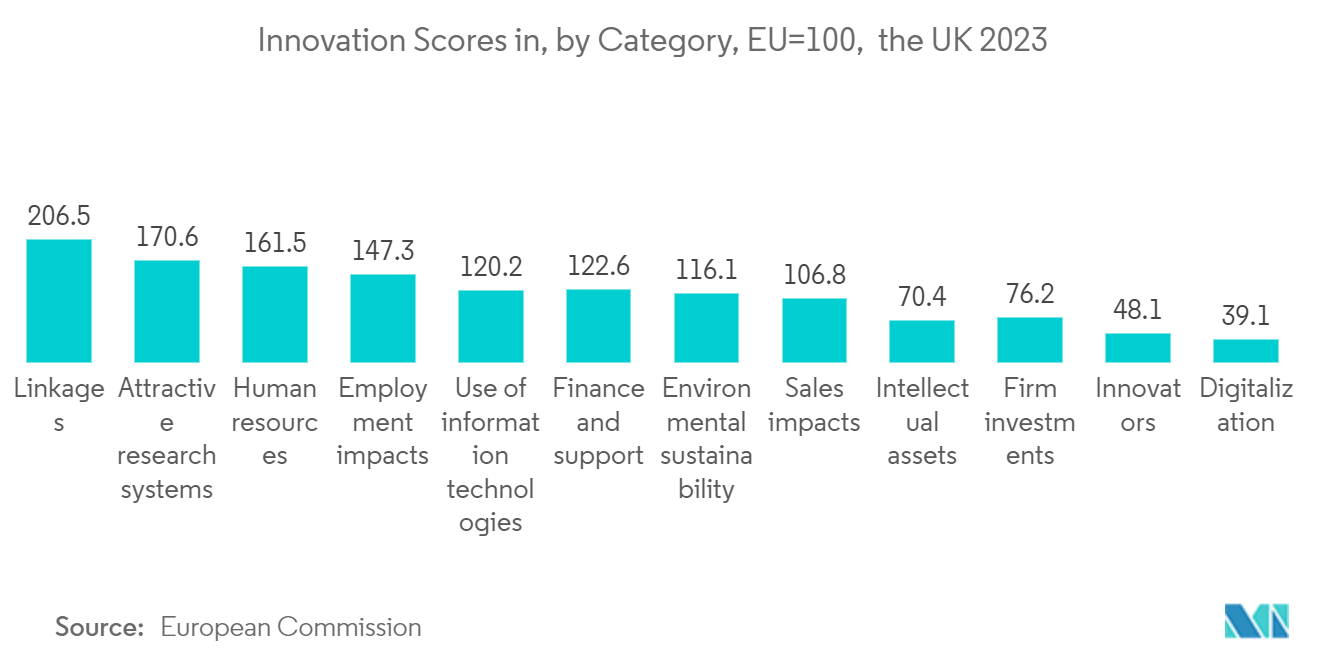

- 欧州委員会によると、英国のデジタル化におけるイノベーション・スコアは39.10点だった。リテール・コロケーション施設は老朽化したため、顧客はこうした施設から離れ、他の新しいマルチテナント型データセンター・プロバイダーを探すことを選択している。小売コロケーション施設が顧客を失うと、顧客離れの指標に現れる。実際、公共データセンター企業は四半期ごとに解約指標を報告しており、解約率が高いほど、より多くの顧客が離れていることを意味する。

ロンドンのデータセンター業界概要

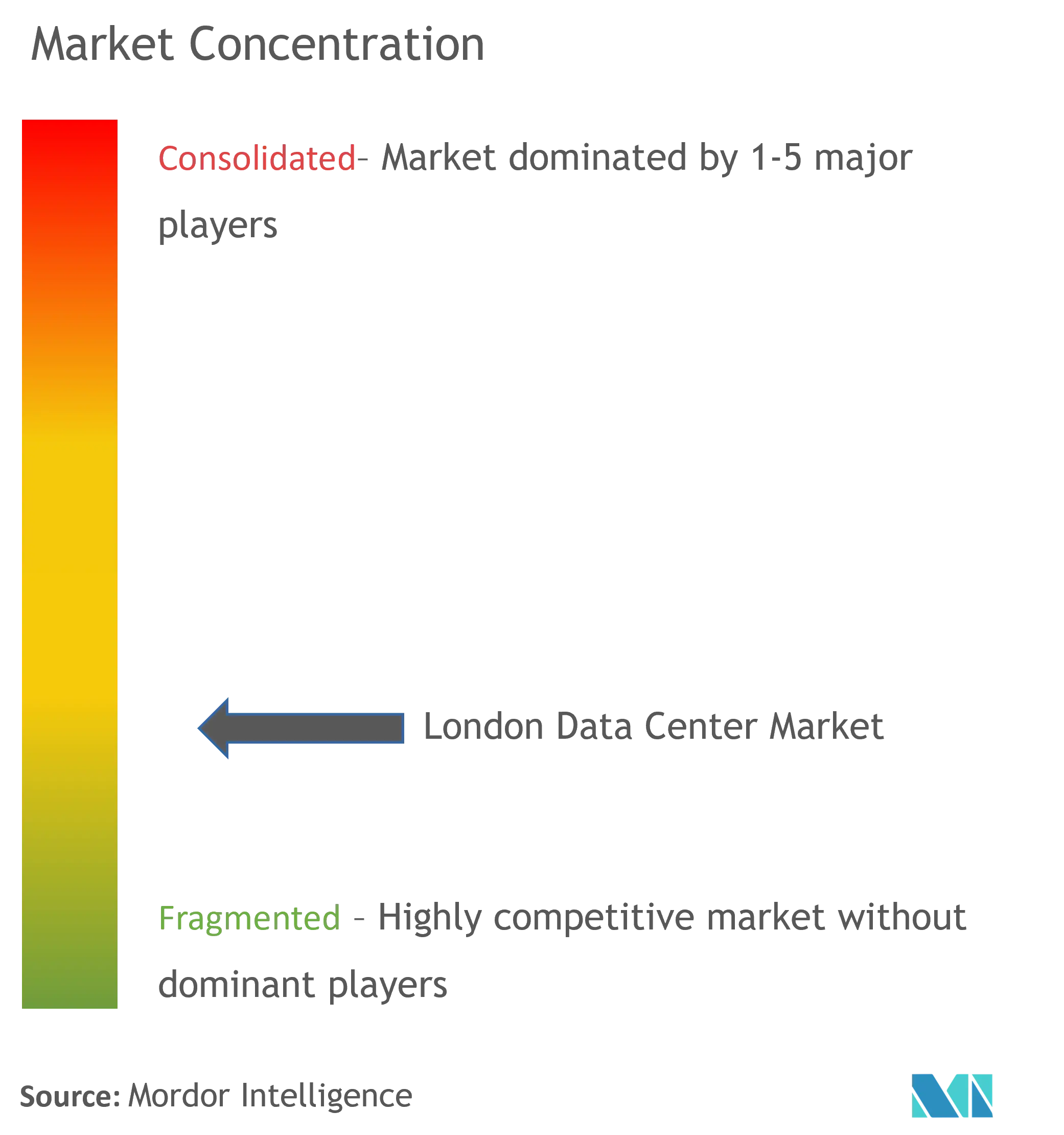

ロンドンのデータセンター市場は、Colt Technology Services Group Limited、Digital Realty Trust Inc.、Equinix, Inc.、NTT Ltd.など多くのプレーヤーで半固体化している。各社は戦略的パートナーシップや製品開発に継続的に投資し、市場シェアを大きく伸ばしている。同市場における最近の動きをいくつか紹介する:。

2023年2月、コルト・データセンター・サービス(Colt DCS)はロンドンで新しいデータセンター複合施設の起工式を行った。起工式では、ロンドン4キャンパスの着工が発表された。ヘイズに位置するこの敷地には、合計57MWの2つの建物が建設される。5階建ての建物には、30,000平方メートル(322,900平方フィート)に広がる18のデータホールが設置される。同社にとって英国で最も重要な拠点となる。

2023年1月、ハイパースケール・データセンター・キャンパスの世界的大手運営会社であるヴァンテージ・データ・センターズは、ロンドンに48MW、5億英ポンドのキャンパスを建設すると発表した。また、既存のカーディフにも40メガワットのデータセンターを建設しました。ヴァンテージのロンドン・キャンパスは、ロンドン北西部のデータセンター・コミュニティとして知られるノースアクトンのPowerGateneighborhoodにある約5エーカー(2ヘクタール)の敷地に位置し、最終的には2つの24メガワットの多層階データセンターで合計43万平方フィート(4万平方メートル)になる予定です。最初の拠点は、ヴァンテージのEMEAにおける11番目のキャンパスで、2024年後半にハイパースケールの顧客やクラウドプロバイダーに門戸を開く予定だ。

ロンドンのデータセンター市場リーダー

-

Colt Technology Services Group Limited

-

Digital Realty Trust Inc.

-

Equinix, Inc.

-

NTT Ltd

-

Kao Data Ltd

- *免責事項:主要選手の並び順不同

ロンドンデータセンター市場ニュース

- 2024年3月-エネルギー管理とオートメーションのデジタルトランスフォーメーションのフロントランナーであるシュナイダーエレクトリックは、エヌビディアとの協業を発表した。このパートナーシップは、データセンターのインフラを強化し、エッジ人工知能(AI)とデジタルツイン技術における革命的な飛躍の舞台を整えることを目的としている。

- 2024年6月 - 持続可能なデジタルインフラへのコミットメントで世界的に知られ、GLPキャピタル・パートナーズ(以下、GCP)のデータセンター・プラットフォームとしての役割を担うエイダ・インフラストラクチャーは、ニューアム戦略開発委員会から計画承認を取得しました。この承認は、ロンドン最大級のデータセンター・キャンパス設立への道を開くものです。エイダにとって英国における最高峰のプロジェクトとなる210MWのドックランズ・データセンター・キャンパスは、持続可能性、安全性、セキュリティに重点を置いて綿密に設計されており、AIワークロードの高まる需要に対応できるよう準備されています。

ロンドン・データセンター産業セグメント

データセンターとは、アプリケーションやサービスの構築、実行、提供、およびそれらのアプリケーションやサービスに関連するデータの保存や管理に使用されるITインフラを保有する物理的な部屋、建物、施設のことである。

ロンドンのデータセンター市場は、DC規模(小、中、大、巨大、メガ)、ティアタイプ(ティア12、ティア3、ティア4)、吸収(利用型(コロケーションタイプ(リテール、ホールセール、ハイパースケール)、エンドユーザー(クラウドIT、通信、メディアエンターテイメント、政府、BFSI、製造、eコマース))、非利用型)で区分される。市場規模および予測は、上記のすべてのセグメントについて、量(MW)ベースで提供されている。

| 小さい |

| 中くらい |

| 大きい |

| 大規模 |

| メガ |

| ティア1とティア2 |

| ティア3 |

| ティア4 |

| 利用 | コロケーションタイプ | 小売り |

| 卸売 | ||

| ハイパースケール | ||

| エンドユーザー | クラウドとIT | |

| 通信 | ||

| メディアとエンターテイメント | ||

| 政府 | ||

| BFSI | ||

| 製造業 | ||

| 電子商取引 | ||

| その他のエンドユーザー | ||

| 未使用 | ||

| DC サイズ | 小さい | ||

| 中くらい | |||

| 大きい | |||

| 大規模 | |||

| メガ | |||

| ティアタイプ | ティア1とティア2 | ||

| ティア3 | |||

| ティア4 | |||

| 吸収 | 利用 | コロケーションタイプ | 小売り |

| 卸売 | |||

| ハイパースケール | |||

| エンドユーザー | クラウドとIT | ||

| 通信 | |||

| メディアとエンターテイメント | |||

| 政府 | |||

| BFSI | |||

| 製造業 | |||

| 電子商取引 | |||

| その他のエンドユーザー | |||

| 未使用 | |||

ロンドンデータセンター市場 市場調査 よくある質問

現在のロンドン・データセンターの市場規模は?

ロンドンデータセンター市場は予測期間中(2024年~2029年)にCAGR 10.32%を記録すると予測

ロンドン・データセンター市場の主要プレーヤーは?

Colt Technology Services Group Limited、Digital Realty Trust Inc.、Equinix, Inc.、NTT Ltd.、Kao Data Ltd.がロンドン・データセンター市場で事業を展開している主要企業である。

ロンドンのデータセンター市場は何年をカバーしているのか?

本レポートでは、ロンドンデータセンター市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年の各年について調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年のロンドンデータセンター市場規模を予測しています。

最終更新日:

ロンドンデータセンター市場産業レポート

Mordor Intelligence™ Industry Reportsが作成した2024年ロンドンデータセンター市場シェア、規模、収益成長率の統計。ロンドンデータセンターの分析には、2024年から2030年までの市場予測展望と過去の概観が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手。