日本半導体ダイオード市場分析

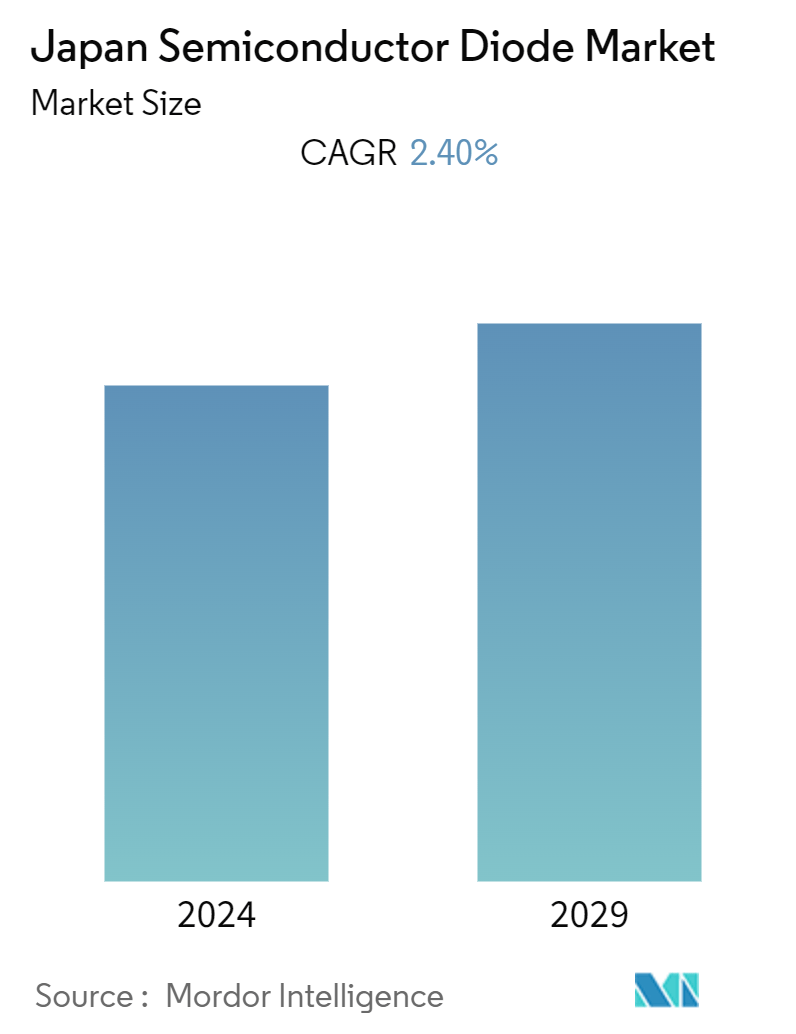

日本の半導体ダイオード市場は、予測期間中に2.40%のCAGRを記録すると予想される。

レーザーダイオードの性能の進化と価格の変化が市場を牽引すると予想される。技術の進歩により、レーザは技術的な器具から市場の多様なアプリケーションで使用されるように進化した。レーザーダイオードは、最も広く利用されているレーザー技術であり、単純な半導体デバイスである。レーザーダイオードの平均出力が著しく向上するにつれて、ワットあたりの平均価格は指数関数的に低下し、さまざまな用途で費用対効果の高い選択肢となっています。材料加工と光センシングは、レーザーダイオードの市場で急速に発展している分野の一例であり、多くの新たな用途が登場している。

- しかし、技術の進歩や価格競争の激化により、既存製品のシェア低下や次世代通信向けの新製品開発の遅れが生じており、期待される収益を確保することが難しくなっている。例えば、ルネサスエレクトロニクスはLD(レーザーダイオード)やPD(フォトダイオード/デテクタ)事業から撤退し、化合物半導体製品を生産していた滋賀工場の生産ラインを閉鎖した。

- 今日、日本は、持続可能で環境に優しいLEDランプの採用を支援するため、市場で新しく革新的なLEDランプを開発している。例えば、広島大学の自然科学研究機構基礎研究開発センターの研究チームは、2022年1月28日、米国化学会誌ACS Sustainable Chemistry Engineeringに研究成果を発表した。

- さらに、商業・住宅インフラ、小売店、病院、公共の場が増加する中、さまざまな地方自治体がLEDランプを使った街の美化に複数の取り組みを行い、国内でのLEDランプの普及を促進している。

- 例えば、日本では2022年8月、三重県桑名市の観光施設「なばなの里で、天の川銀河をテーマにしたカラフルなイルミネーションが開催され、伝統的な和傘が点在した。この「サマーイルミネーションは、夕暮れ時、施設内の大きな池に、長さ約130メートル、幅約8メートルの「天の川を構成する星々がLED電球で表現され、来場者を魅了した。

- さらに、オスラムは2022年6月、台湾のLedtech社が、同社の新しいインテリジェント空気清浄機BioLEDの除菌機能として、高性能OSLON UV 3636 UV-C LEDを採用したと発表した。オスラムのOSLON UV-C LEDは、コンパクトで信頼性が高く、UV-Cを生成する従来のランプに代わる、より環境に優しいオプションをリーズナブルな価格で提供します。

日本半導体ダイオード市場動向

LEDが大きな市場シェアを占めると予想される

- 急速な都市化と工業化により、エネルギー需要は増加している。炭素ベースのエネルギー技術を長期にわたって固定化することを回避するための相当な機会が存在する。日本は、その広大な再生可能エネルギーの可能性とともに、再生可能エネルギーに関する重要な知識と専門技術をすでに有している。イルミネーションは、国家の貿易、連結性、安全性、教育を促進し、発展への最も基本的な原動力のひとつである。エネルギーをより効率的に利用するため、日本はLED革命に取り組んでいる。

- 日本政府は、電力部門におけるエネルギー効率への関心を高めている。電力部門は、気候変動やその他の環境問題の原因となる温室効果ガスの排出に大きく寄与しているからだ。政府が電力部門のエネルギー効率に取り組む主な方法のひとつは、エネルギー効率の高い照明システムなど、電力部門におけるエネルギー効率の高い技術や慣行の使用を奨励することである。

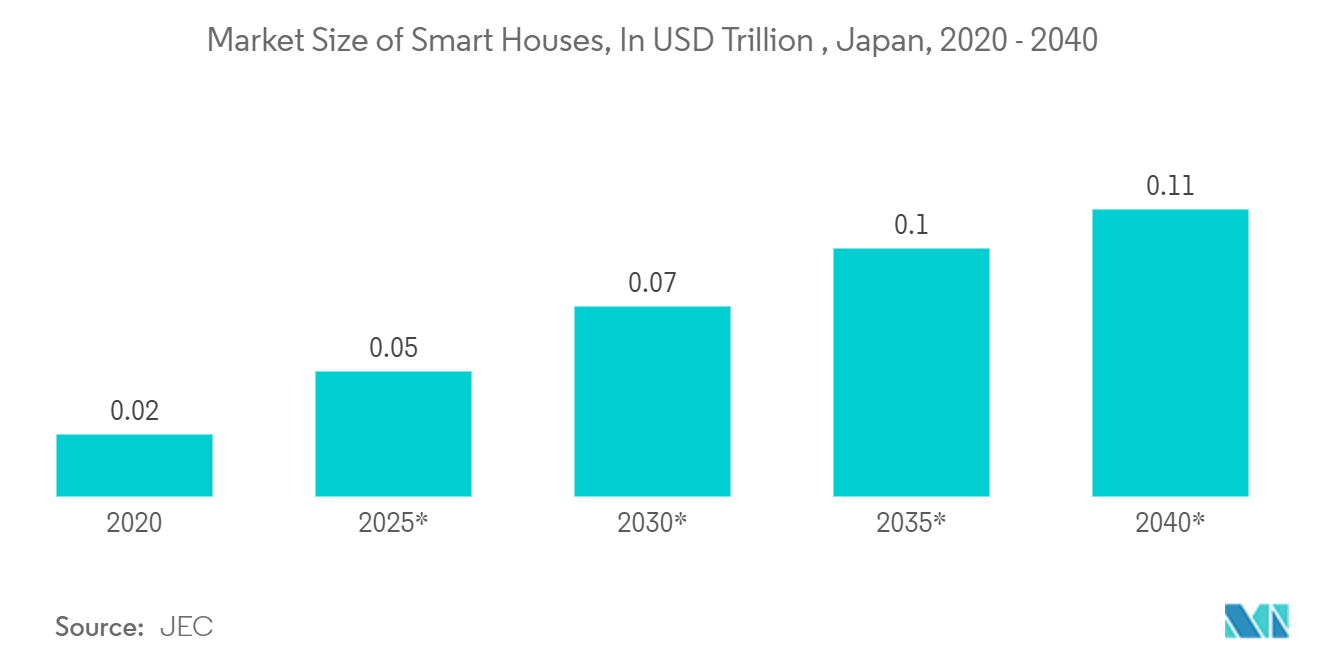

- メンテナンスコストを最小限に抑えた高効率照明システムに対するニーズの高まり、様々な色の照明の組み合わせが可能なLEDランプの入手のしやすさ、従来のランプに比べてLEDランプの平均寿命が延びていること、複数のエンドユーザーセグメントへの統合が進んでいることなどが、LED市場の成長を後押ししている。これは、蛍光灯技術と比較して、LED照明システムは、家庭、オフィス、都市におけるインテリジェントで応答性の高い生活環境を構築するためのスマート制御との統合がはるかに容易であるためである。

- 2022年4月、シグニファイとDHLサプライチェーンは倉庫向けに設計されたスマート照明ソリューションを設計・実装した。両社は、DHLサプライチェーンテクノロジーセクターのサイトで、シグニファイのインターアクトインダストリー接続照明システムとマネージドサービスを試験的に導入した。このパートナーシップにより、同社はDHLの従来の蛍光灯T5ランプを約800台のDay-Brite CFI FBYエネルギー効率の高いLEDハイベイ照明器具に交換した。

- さらに2022年11月、シグニファイ社は2つの新しいポータブル・スマートランプを発売し、スマートWi-Fi照明の製品レンジを拡大した:フィリップス・スマートLEDスクワイアと「フィリップス・スマートLEDヒーローである。このポータブルテーブルランプは、Philips WiZappや音声コントロールを使って、どこからでも遠隔操作することができる。また、既存のWi-Fiネットワークで動作するすべてのスマートホームシステムと互換性がある。

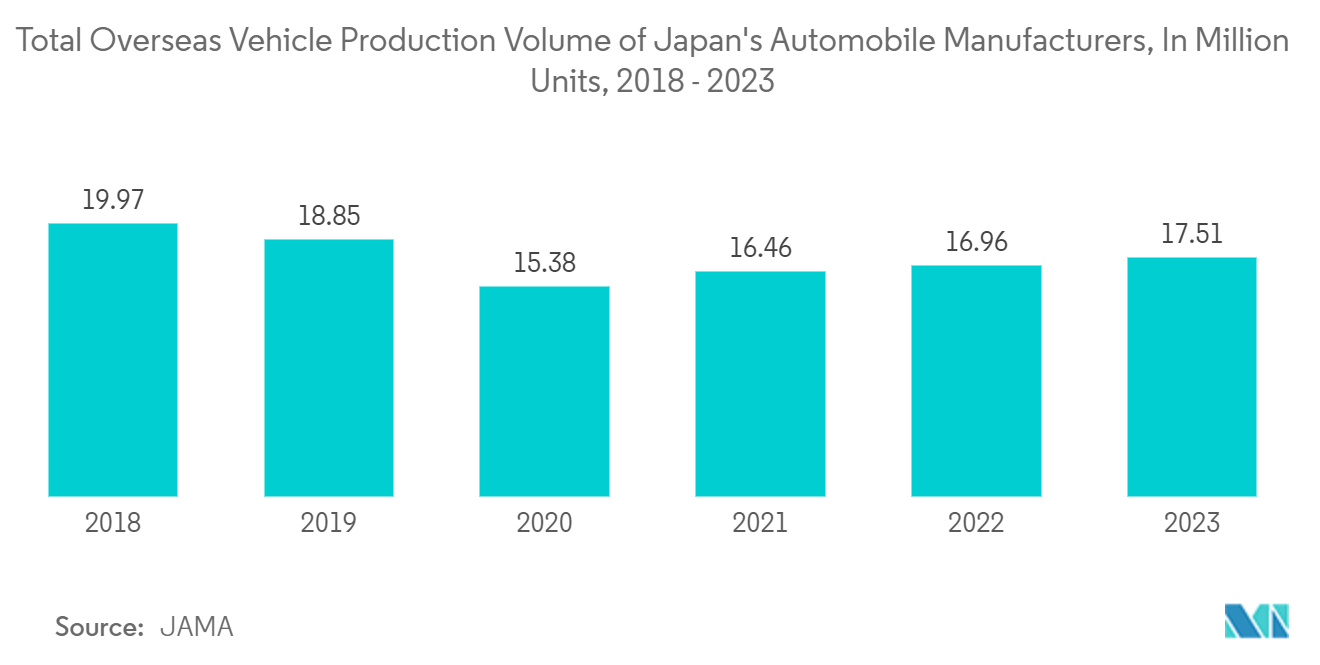

自動車が市場を牽引

- LEDライトは白熱灯よりも0.2秒早く点灯し、急停車時の事故防止に役立つため、自動車のテールランプとしても広く使われている。また、LEDライトの発色はドライバーにとって非常に有益である。白熱灯とは異なり、LEDライトはより目立つ鮮やかな色を発し、点灯の速さと相まって、道路上でのドライバーの安全確保に役立っている。

- さらに、LEDライトは性能が良く、軽量で、スペースを取らないなど、多くの利点がある。ヘッドライトやテールライトだけでなく、ダッシュボードやバックミラーにもLEDライトが採用されるようになっている。また、高性能自動車用ライトの使用に関して、国ごとに異なる厳格な政府規則があることも、市場の前向きな成長見通しを生み出している。

- LiDARは、自律走行システムや先進運転支援システム(ADAS)を可能にする重要な3Dセンシング技術として台頭してきた。パルスレーザダイオードは、車載用振幅変調LiDARシステムに使用されている。周波数変調連続波(FMCW)LiDARは、物体の距離と速度に関する正確な情報を提供するCWレーザーダイオードとレーダー信号処理方法を包含する新たな技術動向です。

- そのため、車載用LiDARの出荷台数は今後大幅に増加すると予想される。従来のADASセンサーに比べ、LiDARは見逃しや誤警告の可能性が低く、より安全性が高い。ゴールドマン・サックスによると、HMI、LiDAR、レーダー、カメラ、V2X、マッピング、組み込み制御など、あらゆる自動車部品技術の中で、LiDARは自動車サプライヤーにとって最も高い可能性を提供すると予想されている。

- さらに、自動車環境でレーザーダイオードを採用するには、自動車メーカーの高い動作要件を満たす必要がある。例えば、レーザダイオードを組み込んだヘッドライトは-40~+80度で動作しなければならない。また、強い振動や高湿度に対する耐性を証明する必要もある。このような要件は、技術の進歩とともに対応されつつある。

日本半導体ダイオード産業概要

日本の半導体ダイオード市場は細分化されており、複数の多国籍企業の参入により、予測期間中に競争が激化すると予想される。各ベンダーは、地域の要件を満たすためにカスタマイズされたソリューションポートフォリオの開発に注力している。市場に参入している主要企業には、Central Semiconductor Corporation、Diodes Incorporated、Hitachi Power Semiconductor Device Ltd、Infineon Technologies AG、Littelfuse Inc.、MACOM Technology Solutions、NXP Semiconductors NV、ON Semiconductor Corporation、Renesas Electronics Corporation、Rohm Semiconductor、Semtech Corporation、Vishay Intertechnology Inc.などがある。

- 2023年1月 - 日亜化学工業株式会社は、業界標準のセラミック製ハイパワー3535サイズLEDポートフォリオにNVSW719ACとNVSW219C-V2を追加することを発表しました。NVSW719ACは、最先端の技術により、照明デザインの可能性を広げる全く新しいLEDであり、NVSW219C-V2は、ドームレス構造により比類のない色均一性を実現します。

- 2022年5月 - オムロン株式会社は、大容量家庭用蓄電システム向けの高圧直流継電器「G9KBを2022年5月11日にグローバルで発売すると発表した。G9KBは、大容量化した家庭用蓄電システムの直流電流を安全に低減する。また、製品の小型化により、再生可能エネルギーの普及促進にも一役買います。

日本半導体ダイオード市場リーダー

-

Central Semiconductor Corporation

-

Diodes Incorporated

-

Hitachi Power Semiconductor Device Ltd.

-

Infineon Technologies AG

-

Littelfuse Inc.

- *免責事項:主要選手の並び順不同

日本半導体ダイオード市場ニュース

- 2023年1月 - 日亜化学工業株式会社(以下、日亜という)とインフィニオン・テクノロジーズ社(以下、インフィニオンという)は、高精細度(HD)アダプティブ・ドライビング・ビーム・アプリケーション向けの業界初の完全集積型マイクロLEDライトエンジンを発表しました。µPLSライトエンジンは、日亜独自の自社製LEDチップ、マイクロLED技術、インフィニオンの統合LEDドライバICを使用し、パルス幅変調(PWM)制御で16,384個のマイクロLEDを個別に駆動する。

- 2022年5月 - オスラムはOSRAM LED Guardian TRUCK FLAREシグナルを発表。TRUCK FLAREは、アンバーの点滅ライト機能を備え、少なくとも15時間の連続点灯が可能で、警告灯として使用できる。警告灯の三角形の基本的な反射とは対照的に、LED警告灯はかなり遠くからでも見える。道路上の危険な状況を車両に知らせるために、積極的に点滅させることができる。

日本半導体ダイオード産業セグメント

ダイオードは、一方向の電流に対する抵抗が理想的にゼロであるのに対し、他方向の抵抗が理想的に無限である電子部品である。ダイオードは、回路に使用されるダイオードの特性や種類によって用途が異なるバルブの役割を果たします。

日本の半導体ダイオード市場は、タイプ別(ツェナーダイオード、ショットキーダイオード、レーザーダイオード、発光ダイオード、小信号ダイオード、その他のタイプ)、エンドユーザー産業別(通信、家電、自動車、コンピュータ&コンピュータ周辺機器、その他のエンドユーザー産業)に区分されている。市場規模および予測は、上記すべてのセグメントについて金額(米ドル)ベースで提供される。

| タイプ別 | ツェナーダイオード |

| ショットキーダイオード | |

| レーザーダイオード | |

| 発光ダイオード | |

| 小信号ダイオード | |

| その他のタイプ | |

| エンドユーザー業界別 | コミュニケーション |

| 家電 | |

| 自動車 | |

| コンピュータおよびコンピュータ周辺機器 | |

| その他のエンドユーザー産業 |

日本半導体ダイオード市場調査 よくある質問

現在の日本の半導体ダイオード市場規模は?

日本の半導体ダイオード市場は予測期間中(2024-2029年)にCAGR 2.40%を記録すると予測

日本半導体ダイオード市場の主要プレーヤーは?

セントラルセミコンダクター株式会社、Diodes Incorporated、株式会社日立パワーセミコンダクターデバイス、Infineon Technologies AG、Littelfuse Inc.が日本の半導体ダイオード市場で事業を展開している主要企業である。

日本の半導体ダイオード市場は何年をカバーするのか?

本レポートでは、日本半導体ダイオード市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年の各年について調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年の日本半導体ダイオード市場規模を予測しています。

私たちのベストセラーレポート

Popular Semiconductors Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

日本半導体ダイオード産業レポート

Mordor Intelligence™ Industry Reportsが作成した、2024年の日本の半導体ダイオード市場のシェア、規模、収益成長率の統計です。日本の半導体ダイオードの分析には、2024年から2029年までの市場予測展望と過去の概要が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手できます。