日本のマットレス市場分析

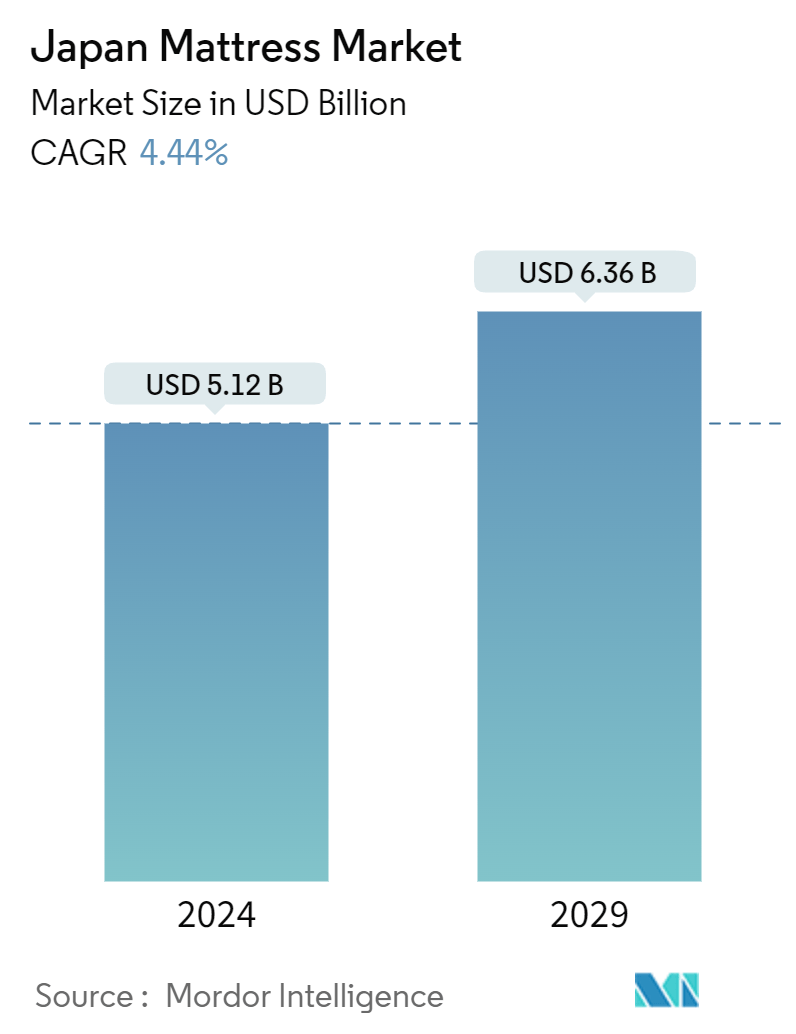

日本のマットレス市場規模は2024年にUSD 5.12 billionと推定され、2029年にはUSD 6.36 billionに達し、予測期間中(2024-2029)に4.44%のCAGRで成長すると予測される。

日本はマットレス生産の重要な中心地となり、その売上高は第4位にランクされている。市場は主に、裁量所得の増加と生活様式の変化に影響を受けている。住宅、ホテル、医療といった構造化された小売・消費部門の成長は、日本におけるマットレスの需要を高めている。

パンデミック初期の困難にもかかわらず、マットレス業界は大きく成長した。特に高品質マットレスの需要が大幅に増加し、成長率は40%に達した。パンデミックは、高品質のマットレスに投資する必要性への意識を高めた。マットレスは睡眠の質を向上させるだけでなく、耐久性に優れ、比類のないサポートを提供するため、顧客の健康にも長期的なメリットをもたらす可能性があった。これにより、痛みや不快感を防ぐことができる。

若い消費者、特に「デジタル・ネイティブ(つまりミレニアル世代)は、古い世代よりもオンラインでマットレスを購入することに抵抗がない。ショールーム料金や手数料を省くことで、消費者に直接販売するブランドはコストを削減し、中間業者を排除することができる。マットレスの購入に関して、83%の人が最も重要なのは寝心地とサポートだと答えている。次いで57%がサイズ/厚さ。次に56%が「構造/素材、40%が「評判、31%が「保証、29%が「カスタマイズ、16%が「技術/革新となっている。

新しいマットレス素材や工法は、マットレス業界を一変させた。人気のマットレス素材には、メモリーフォーム、ラテックス、ハイブリッドマットレスなどがある。環境に優しい製品に対する需要の高まりに応えるため、マットレスメーカーはオーガニックコットン、天然ラテックス、植物由来のフォームなど、持続可能な素材を模索している。

2023年、マットレスと睡眠体験の世界的大手メーカーであるサータ・シモンズLLCは、最新製品であるiComfort ECOを発表した。この最新バージョンは、iComfortの特徴である快適性、サポート性、冷却性はそのままに、より持続可能な素材を採用しました。

日本のマットレス市場動向

都市化の進展が市場の成長を牽引

- 日本はマットレス分野での売上高で第4位となった。消費者が環境にやさしく、技術的に進歩したマットレスを求めるようになったためである。

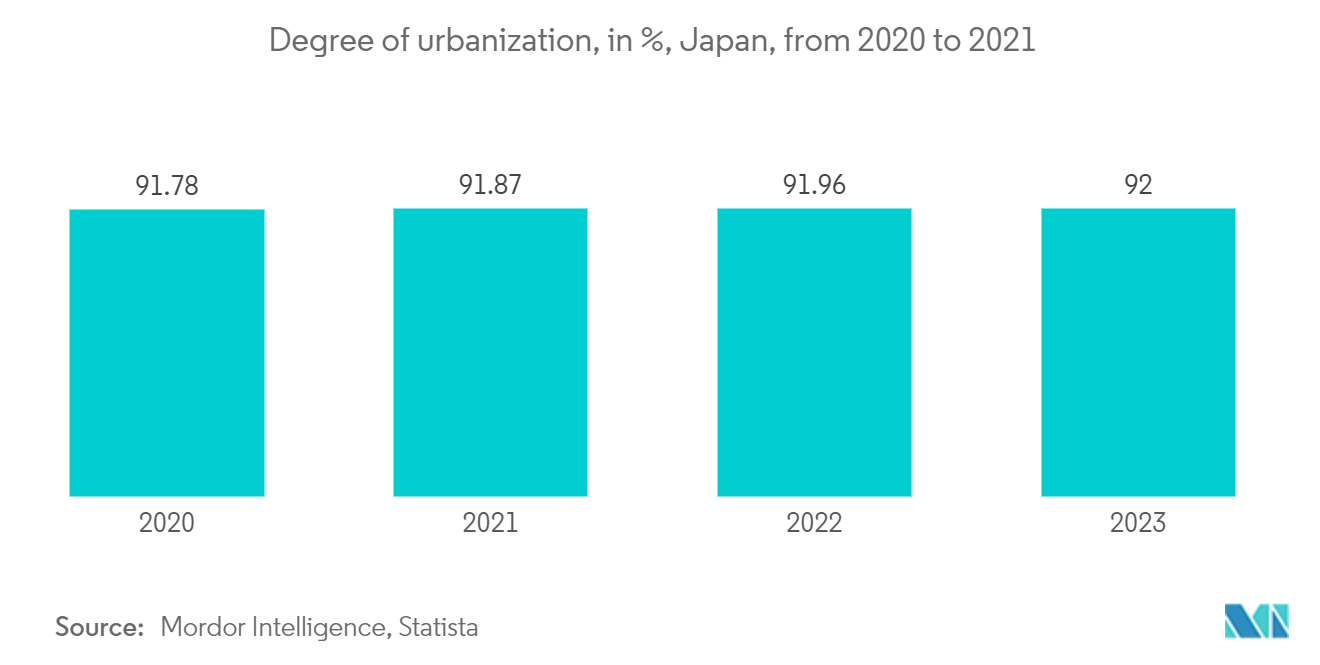

- 人口の91.7%が都市部に居住しているため、マットレスを含む寝室用家具に対する需要はかなり過剰である。マットレスの輸入は年々着実に増加しており、マットレス製品の市場と消費が拡大していることを示している。寝室用家具の総売上の約35%はマットレス販売によるものである。

- 背中の痛みや関節の不快感など、睡眠に関連する一般的な問題に対処するため、人間工学に基づいたサポート、アライメント、ツボ緩和を提供するマットレスの設計にますます注目が集まっている。さらに、マットレス業界は人口動態の変化やライフスタイルの選択にも影響を受けている。

日本における高齢化人口の増加が需要を牽引

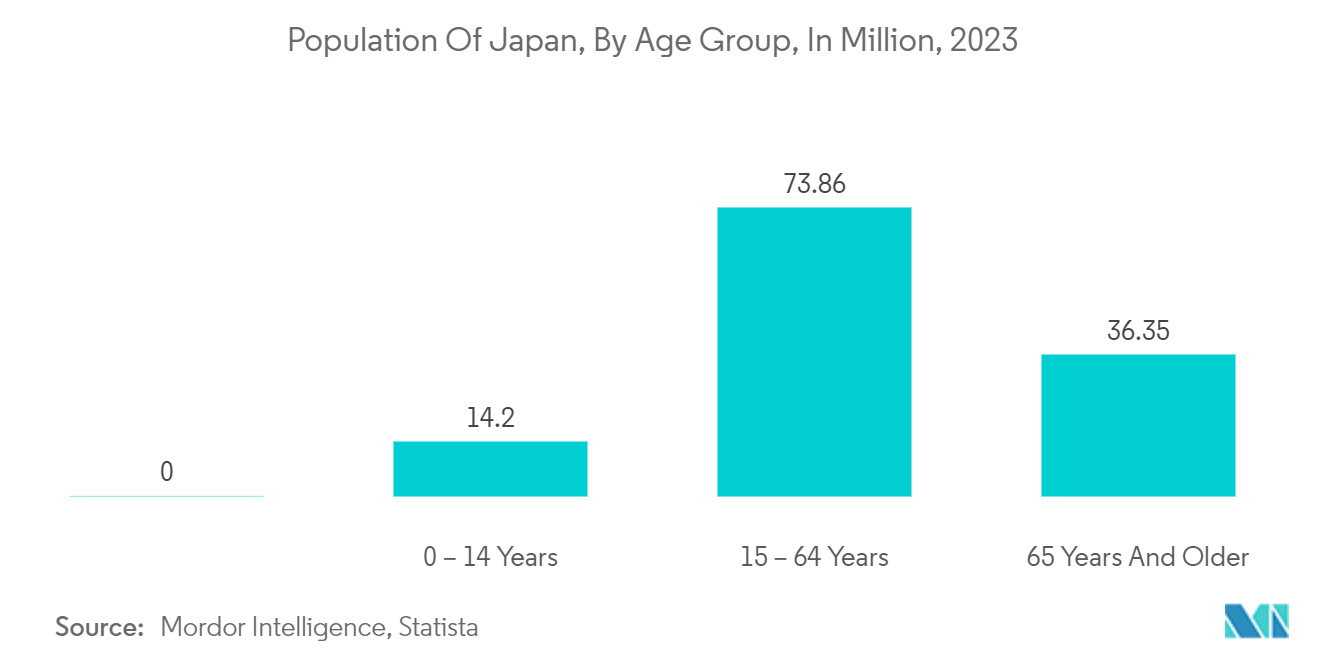

- 総務省が発表したデータによると、65歳以上の高齢者人口は年間22,000人増加し、3,623万6,000人となった。これは全人口の29.0%を占め、75歳以上は69万1000人増の1936万1000人で、日本の高齢者の53.4%を占める。

- その結果、高齢者専用のマットレスのニーズが高まっている。高齢者はより多くのサポート、体圧緩和、自由に動き回れることを必要としている。背骨のアライメントを整え、体圧を軽減し、動きを妨げないような機能を備えたベッドを作ることで、急速に拡大する市場セグメントを開拓するチャンスがある。

日本のマットレス産業の概要

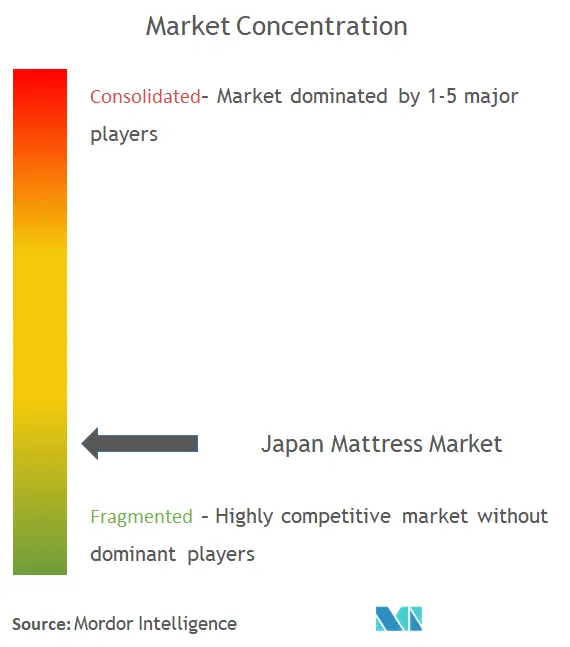

日本のマットレス市場は、国内外から多くの企業が参入しているため、半固体化している。日本のマットレス市場は多くの企業がマイナーなシェアを占めている。市場で事業を展開する主要企業は、日本のマットレス市場で大きなシェアを獲得するために戦略的な動きを見せている。

例えば、2023年、日本に本社を置く株式会社ニトリは、日本のマットレス市場に参入する予定である。Ltd.は現在、国内外に800以上の拠点を展開しており、2032年までに3,000拠点まで拡大する積極的な意向を示している。スマートマットレスの採用や新しいマットレスへのアップグレードにより、業界内の競争は激化している。

日本のマットレス市場リーダー

Simmons co. Ltd.

Sleep Select co. Ltd.

Tokyo Spring Industry Co. Ltd.

Airweave

Nishikawa

- *免責事項:主要選手の並び順不同

日本マットレス市場ニュース

- 2023年6月シモンズ株式会社熊本ショールーム をオープン。最新のベッドやマットレスの展示に加え、顧客が理想のマットレスを選べる測定システム「Matlabを導入。3Dカメラによる「姿勢レポートや、寝心地やサポート力を向上させる「おすすめマットレスの提案も行う。

- 2023年5月テンピュール・シーリー・インターナショナル(テンピュール・シーリー)とマットレス・ファーム・グループ(マットレス・ファーム)は、米国最大のマットレス専門小売店であるマットレス・ファームを約40億米ドルで買収する計画を発表。

日本のマットレス産業セグメント

マットレスは、横たわる人を支えるための大きな、通常は長方形のパッドである。ベッドとして、またはベッドの一部としてベッドフレームの上で使用するように設計されている。マットレスは、都市化が進むにつれて最も広く求められる製品のひとつである。

日本のマットレス市場は、タイプ別、流通チャネル別、エンドユーザー別に区分される。タイプ別では、スプリングマットレス、メモリーフォームマットレス、ラテックスマットレス、その他マットレスに細分化される。流通チャネル別では、市場はオンラインとオフラインに細分化される。エンドユーザー別では、商業用と住宅用に細分化されている。 本レポートでは、上記のすべてのセグメントについて、金額(米ドル)ベースの市場規模と予測を提供しています。

| スプリングマットレス |

| 低反発マットレス |

| ラテックスマットレス |

| その他のマットレス |

| オンライン |

| オフライン |

| 居住の |

| コマーシャル |

| タイプ別 | スプリングマットレス |

| 低反発マットレス | |

| ラテックスマットレス | |

| その他のマットレス | |

| 流通チャネル別 | オンライン |

| オフライン | |

| エンドユーザー別 | 居住の |

| コマーシャル |

日本マットレス市場調査FAQ

日本のマットレス市場の規模は?

日本のマットレス市場規模は、2024年には51.2億ドルに達し、年平均成長率4.44%で成長し、2029年には63.6億ドルに達すると予測される。

現在の日本のマットレス市場規模は?

2024年、日本のマットレス市場規模は51.2億ドルに達すると予想される。

日本マットレス市場のキープレイヤーは?

シモンズ株式会社(株)シモンズ、(株)スリープセレクト、東京バネ工業(株)Ltd.、Sleep Select Co.Ltd.、Sleep Select co. Ltd.、東京スプリング工業株式会社、エアウィーヴ、西川が日本のマットレス市場で事業を展開している主要企業である。

この日本マットレス市場は何年をカバーし、2023年の市場規模は?

2023年の日本マットレス市場規模は48.9億米ドルと推定される。本レポートでは、日本マットレス市場の2020年、2021年、2022年、2023年の過去の市場規模を調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年の日本マットレス市場規模を予測しています。

最終更新日:

日本マットレス産業レポート

Mordor Intelligence™ Industry Reportsが作成した、2024年の日本のマットレス市場のシェア、規模、収益成長率の統計。日本マットレスの分析には、2029年までの市場予測展望と過去の概要が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手できます。