市場規模 の 日本食品甘味料 産業

| 調査期間 | 2019 - 2029 |

| 推定の基準年 | 2023 |

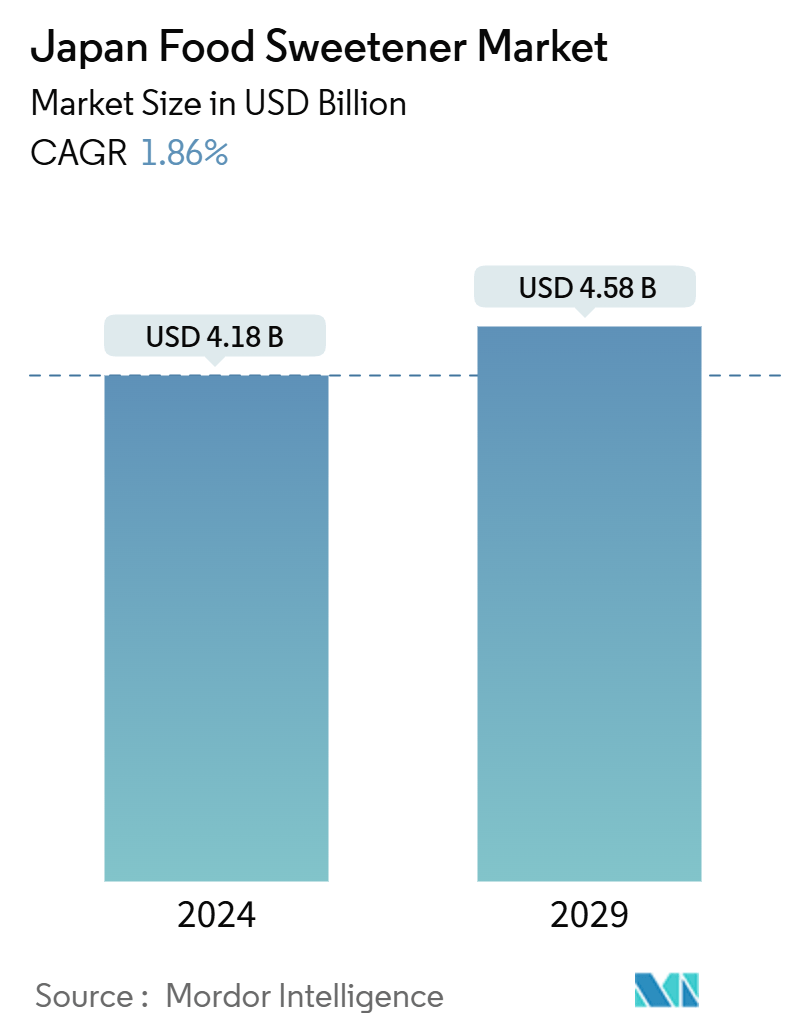

| 市場規模 (2024) | USD 41億8000万米ドル |

| 市場規模 (2029) | USD 45億8000万ドル |

| CAGR(2024 - 2029) | 1.86 % |

| 市場集中度 | 低い |

主要プレーヤー.webp)

*免責事項:主要選手の並び順不同 |

コロナウイルスがこの市場とその成長にどのような影響を与えたかを反映したレポートが必要ですか?

日本の食品甘味料市場分析

日本の食品甘味料市場規模は2024年に41.8億米ドルと推定され、予測期間中(2024-2029年)の年平均成長率は1.86%で、2029年には45.8億米ドルに達すると予測される。

日本では、食品・飲料メーカーがダイエット・コーラ、ジュース、ヨーグルト、アイスクリーム、穀物系デザートなどの製品に低カロリー甘味料を取り入れるケースが増えている。Frembassyが2023年1月に発表したところによると、日本の消費者の13%は低糖質の選択肢を好み、8.3%は無添加またはオーガニック表示の製品を選んでいる。キシリトール、ブドウ糖、ソルビトールなどの砂糖代替食品は、さまざまな分野で消費が拡大している。これには、ベーカリー、菓子、肉製品、飲料、スープ、ソース、ドレッシング、乳製品、デザートが含まれる。このような増加は、消費者の意識の高まり、砂糖消費を対象とする政府規制、および健康に焦点を当てた数多くの食品にこれらの代用品が組み込まれていることに後押しされている。さらに、日本におけるステビア市場は、ダイエット食品に対する消費者の意識の高まりと、過体重、肥満、糖尿病患者の人口層の増加によって支えられている。厚生労働省などの規制当局が消費者向け製品に砂糖代替物を認可した後、食品・飲料企業は、その低カロリー含有量と血糖値へのプラス効果に引かれて、これらの添加物を急速に採用した。その顕著な例が、日本の味の素株式会社による新しいノンカロリー甘味料である「アドバンテームの米国規制当局による承認で、砂糖や高フルクトース・コーンシロップの代替品として様々な食品や飲料に使用できるようになった。Cargill, Incorporated、味の素株式会社、The Archer-Daniels-Midland Company、Tate Lyle PLCなどの主要市場プレーヤーは、競争力を確保するために新製品を発表している。例えば、テート&ライルPLCは2022年11月、ショ糖の70%の甘味度と同様の時間プロファイルを持ち、ゼロカロリーを誇る甘味料Erytesse Erythritolを発表した。この甘味料は飲料、乳製品、ベーカリー製品、製菓に適した汎用性があり、日本だけでなく世界的に販売されている