インドネシアの軟包装市場分析

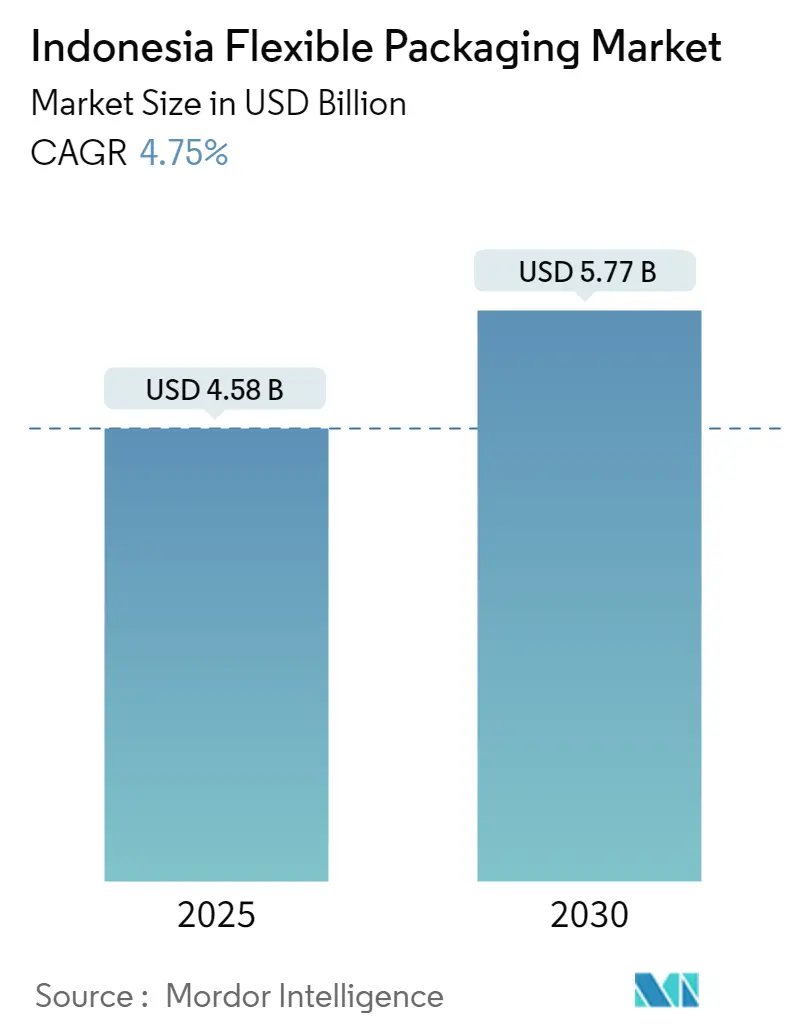

インドネシアのフレキシブルパッケージング市場規模は、2025年に45.8億米ドルと推定され、予測期間中(2025-2030年)の年平均成長率は4.75%で、2030年には57.7億米ドルに達すると予測されている。

- フレキシブル包装は、製品包装に経済的でカスタマイズ可能なソリューションを提供する。食品・飲料、パーソナルケア、医薬品などの業界は、その汎用性から恩恵を受けている。その人気は、効率性と費用対効果に起因している。インドネシアでは、軽量包装への需要の高まり、持続可能性に対する消費者の意識の高まり、保存期間と製品保護を強化する技術の進歩といった要因が軟包装市場を牽引している。

- 軟包装の様々な形状やサイズへの適応性は、費用対効果や輸送の容易さと相まって、市場の成長を後押ししている。インドネシアの産業界がますます環境に優しいソリューションを優先するようになり、消費者が利便性を求めるようになるにつれ、軟包装市場は拡大に向かっている。インドネシアのフレキシブル・パッケージング市場は、単層プラスチックから多層、高バリア性、リサイクル可能な素材へと移行しつつあるインドネシアの持続可能性の旅において極めて重要である。この市場を牽引しているのは、急増する人口と手頃な価格のパッケージングに対する需要の高まりである。また、現地の食品、飲料、製薬業界からも影響を受けている。

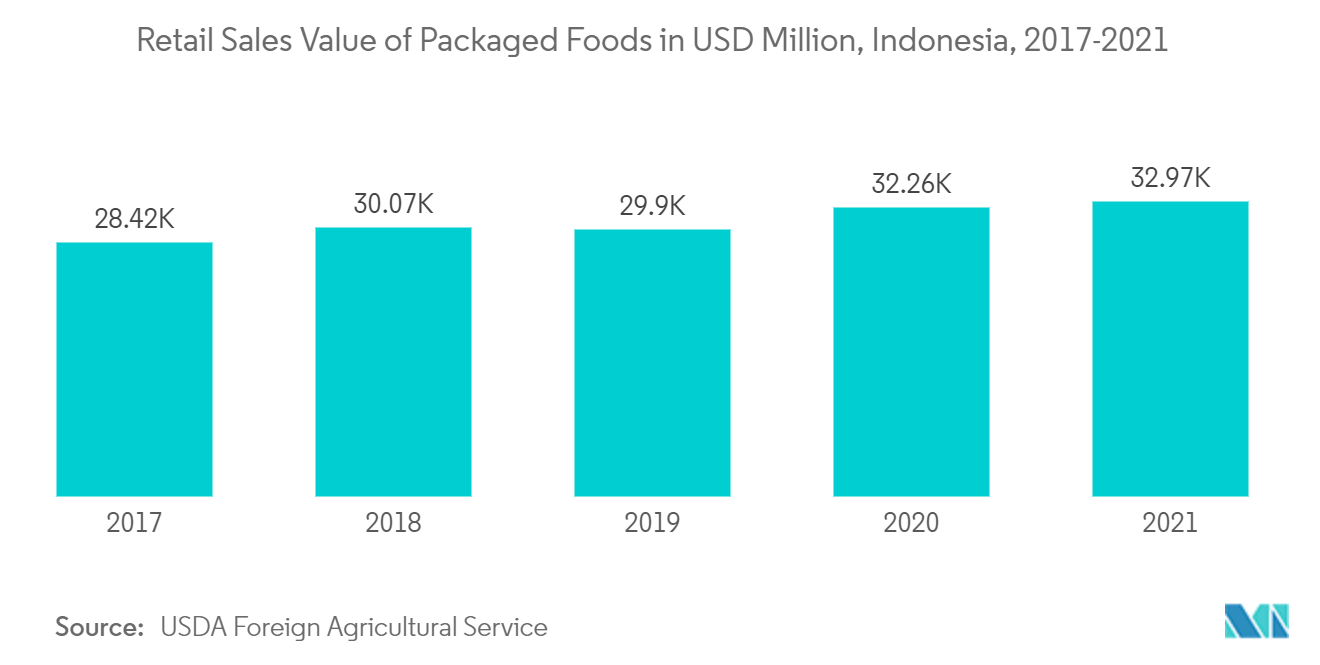

- インドネシアの食品・飲料産業は経済成長の要である。Permata Bank Economic Researchの報告によると、この産業は一貫してインドネシアの製造業を強化してきた。2023年の食品・飲料製造業の稼働率は前期の74.6%から75.0%に上昇し、産業活動の上昇を反映している。食品・飲料の製造が活発化するにつれて、軟包装の需要も増加すると予想される。

- インドネシアではパーソナルケア製品の需要が高まっており、製品の美観を高め、品質を保持し、賞味期限を延長する軟包装のニーズが高まっている。革新的な軟包装デザインは消費者を魅了し、小袋やパウチなどの製品の量販を押し上げている。

- インドネシアの経済成長と、便利なシングルサーブ食品への嗜好の高まりが、軟包装の生産に拍車をかけている。これを受けて、市場ベンダーは生産能力を拡大している。急成長しているインドネシアのメーカー、プトラ・ナガ・インドタマ社は、既存顧客と新規顧客の両方とのビジネスを強化するため、最先端の機械に投資している。

- 経済協力開発機構(OECD)と国連食糧農業機関(FAO)のデータによると、2030年までにインドネシアにおける生鮮乳製品の一人当たり消費量は約3.82キログラムに達する。多くのインドネシア人にとって乳製品は日常的な主食ではないが、新鮮な牛乳、チーズ、ヨーグルトなどの製品は、特に中間所得層の家庭で人気が高まっている。消費量の増加に伴い、乳製品用に調整されたフレキシブル包装の需要も増加すると予想される。

- プラスチック・パッケージング・ソリューションは、製造、小売、ヘルスケアなど、さまざまな分野で応用されている。特にヘルスケア分野は、そのバリア性、保存期間の延長、耐久性からプラスチック包装を採用している。しかし、使い捨てプラスチックや持続不可能な慣行が環境に与える影響に対する意識の高まりから、消費者はエコロジカル・フットプリントに配慮した製品を求めるようになっている。このような消費者心理の変化は、市場の成長に課題を投げかけている。

- 進化を続けるインドネシア市場では、持続可能性と利便性が重視されるようになり、軟包装のトレンドが再構築されつつある。全国の企業は、持続可能な先進的ソリューションへの投資、リサイクル素材の活用、排出量削減を実現する製造プロセスの採用などに取り組んでおり、市場拡大の道を開いている。

- 例えば、PT Charoen Pokphand Indonesia (CPI) Flexible Packagingは、BOBSTと共同で、2019年の設立以来、毎年10%の成長軌道を描いている。BOBSTは、基材加工、印刷、コンバーティング機器の一流サプライヤーであり、ラベル、軟包装、段ボール業界を含む多様な業界に対応している。このパートナーシップは極めて重要であり、oneECG(拡張色域)技術は主要な推進力として際立っている。この技術により、CPIは高品質のフレキシブル・パッケージングを一貫して迅速に提供できるようになり、同時にコストを削減し、持続可能性を高めることができます。 PTヒマラヤ・ウェルネス社は、持続可能な包装を優先している。包装のフットプリントを最小限に抑えることに尽力している同社は、革新的な素材を通じて環境に優しいフォーマットと構造を採用しています。同社の製品開発プロセスは、炭素と環境への影響を削減することに重点を置いている。同社は、製品ラインナップの50%をPVCからリサイクル可能なPETに移行しており、PVCからの完全撤退を目指し、全製品を環境に優しい代替品に置き換えている。

インドネシア軟包装市場の動向

包装用フィルムが著しい成長を遂げる

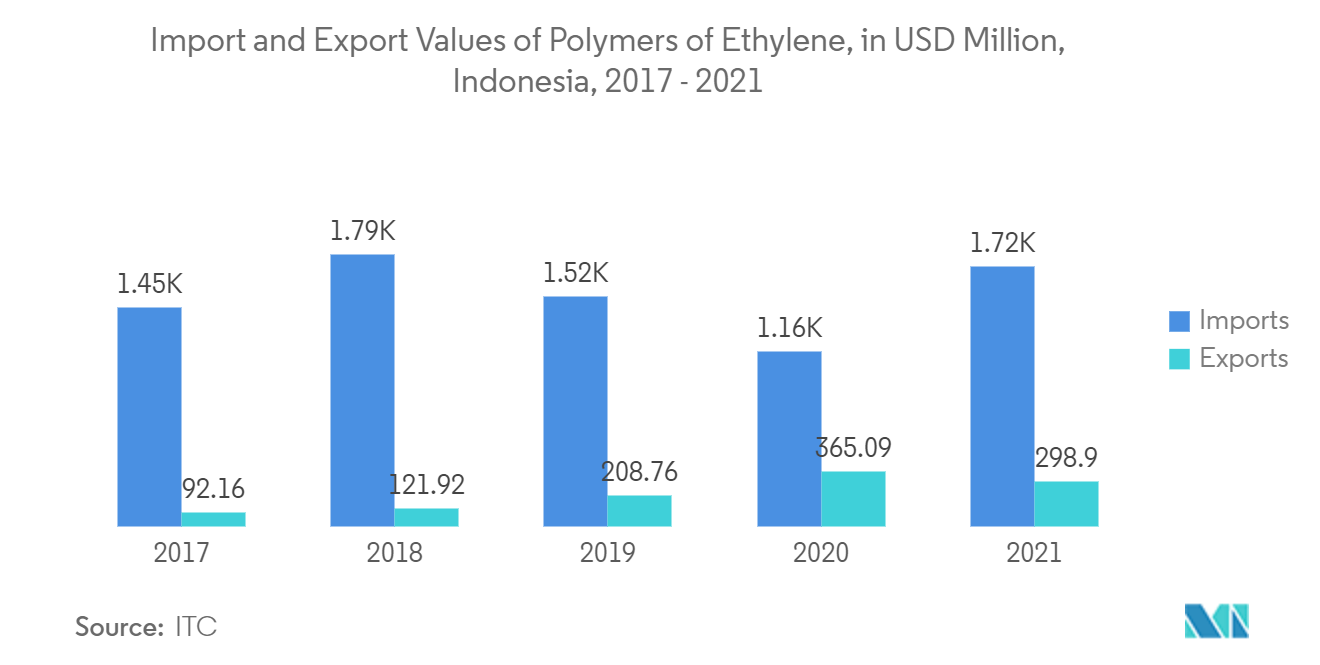

- 石油から製造されるポリエチレン系熱可塑性プラスチックには、高密度ポリエチレン(HDPE)とポリエチレン高密度(PEHD)がある。HDPEはその優れた汎用性から、最も広く使用されているプラスチックである。飲料ボトル、シャンプーなどの化粧品、家庭用品などは、HDPEの一般的な用途のひとつである。HDPEは、シリアルボックスのライナーや、食料品店やパンで見かける薄いプラスチック製野菜袋を作る。このような重要な材料特性は、PE製品に対する需要を生み出し、国内のフレキシブル・パッケージングに大きく貢献している。

- BoPETフィルムは、良好な剛性、滑らかな表面、良好な耐薬品性と耐摩耗性を有する。そのため、加工が容易で理想的な酸素バリア性を実現するために好まれている。BoPETをプライムしたフィルムは、インク、接着剤、アルミ蒸着との接着性が向上する。

- さらに、これらのフィルムは、持続可能なエネルギー、ヘルスケアと衛生、食品と飲料、自動車、消費者向け電子機器など、さまざまな産業で応用されている。これらのエンドユーザー産業の中でも、BOPPフィルムは食品を酸化から守り、保存期間を長く保つことができるため、包装産業でラミネーションの表面フィルムとして広く使用されている。

- BOPPフィルムは透明な二軸延伸ポリプロピレンフィルムで、フレキシブルパッケージングやその他の用途向けに、高い性能、魅力的な外観、変換の容易さを提供するよう設計されている。これらのフィルムは、CPPよりも高い引張強度と改善された剛性、低い伸び、高い引張強度、優れたガスバリア性、低いヘイズなど、数多くの特性を有している。また、BOPPフィルムは、厳しい食品包装要件のため、食品材料の包装に大きく採用されている。パッケージは、最終消費まで食品の栄養特性を保護するのに役立ちます。

- ポリ塩化ビニル(PVC)フィルムは、硬質および軟質の薄い熱可塑性フィルムで、粘着性、透明性、耐穿孔性に優れている。用途に応じて、剛性または柔軟性を示し、透明、着色、光沢仕上げが可能です。その汎用性の高さから、これらのフィルムは医薬品や食品・飲料の包装に使用されている。さらに、フレキシブルPVCフィルムの消費量は、その強度、透明性、加工性、低原料コストのため、外食用クラングラップ、食肉や調理済み食品の真空包装、シュリンクスリーブとしての需要により増加している。

- 利点については、PVCフィルムは包装された食品に影響を与えないこと、クリングフィルムとして使用された場合、流通中の細菌感染を防ぐことで汚染から守ること、食品の保存期間を延ばすのに役立つ酸素と水のバリア品質が食品包装業界で好まれている。

食品産業が大きなシェアを占める

- COVID-19パンデミックに関連した市場の変動は2021年を通して物流上の課題を生み出し、包装資材の必要性を阻害した。しかし、インドネシアの包装セクターは重要な市場を経験し、ここ数年で食品用軟包装の大きな発展を示している。これは、ユニークな出荷包装を必要とする電子商取引の成長に見られるかもしれない。さらに、賞味期限の長い冷凍食品が急増している。

- フレキシブル・パッケージング・ソリューションの需要は、インドネシアでは主にミレニアル世代の顧客が牽引している。これらの製品は主に持ち運びができ、耐久性があり、軽量であるように設計されているため、軟包装はこうした製品を包装するのに適した選択肢である。

- インドネシアではここ数年、ベーカリーやシリアル・バー、短納期の調理済み食品、コーヒーやホット・チョコレートのスティックやパウチ、脱水・乾燥食品(インスタント・スープ、グレービーソースやソース・パック、米、フード・ミックス)、スナック菓子やナッツ、スパイス食品、チョコレートや菓子、アイスクリームのノベルティ、クッキー(ビスケット)、ケーキ、チップスなどのベーカリー製品への支出が大幅に増加している。

- 食品業界では、スタンドアップガセットやピローパウチなどの軟包装商品がよく使われている。ピローパウチも、食品、飲料、乳製品産業での使用が増加し、大きな伸びを見せている。製品の普及にプラスの影響を与える本質的な品質には、低コスト、優れた密封性、費用対効果の高い輸送などがある。

インドネシア軟包装産業概要

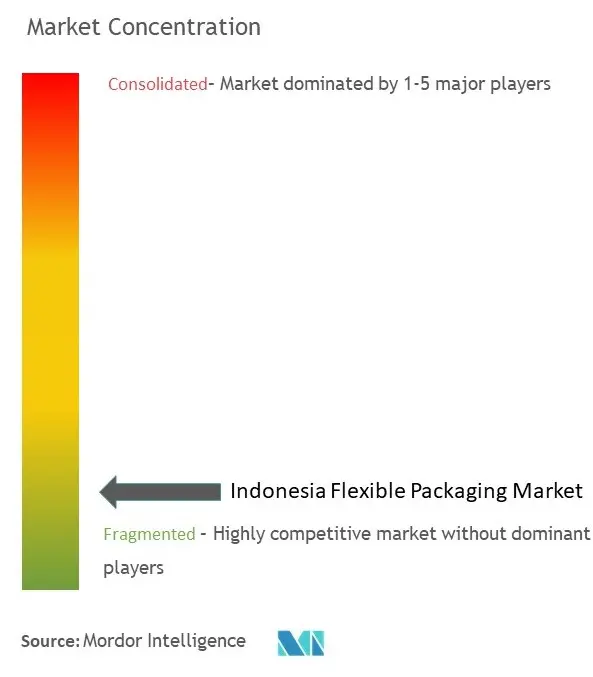

企業集中率は予測期間中により高い成長を記録すると予想される。企業集中率は、予測期間中に大きく成長すると予想される。しかし、製品開発サイクルが短く、撤退障壁が比較的高いことが、この市場の企業に影響を与えている。全体として、競争上のライバルは多いと予想される。

- 2022年10月、PT ePacFlexible Packagingはフレキシブルパウチの広範な製品ラインに加え、平底パウチ包装の提供を発表した。同社は業界をリードするパウチ機器メーカーであるトタニとの提携を拡大し、顧客に最高品質の完成品を提供している。

- 2022年6月、著名なパッケージングメーカーであるPT Trias Sentosa Tbk (TRST)は、二軸延伸ポリプロピレン(BOPP)とキャストポリプロピレン(CPP)、2つの新しい機械が2022年第4四半期に稼動することを発表した。TRSTは、新機械の導入により、今期の売上高が改善すると見込んでいる。投資総額はそれぞれ4,000万米ドルと800万米ドル。同社によると、BOPPに接続することで、毎年3万トンの生産量が追加されることになる。一方、CPPエンジンは年間約15,000トンの増産となる。拡張された生産能力は合計で年間45,000トンとなり、2022年第4四半期に操業を開始する予定である。

インドネシア軟包装市場のリーダー

PrimaJaya Eratama

PT ePac Flexibles Indonesia

PT Indonesia Toppan Group

PT Dinakara Putra

PT Artec Package Indonesia

- *免責事項:主要選手の並び順不同

インドネシア軟包装市場ニュース

- 2022年9月-日本の繊維メーカーである東洋紡は、インドネシアにポリエステル包装用フィルム工場を建設する計画を発表した。環境に優しいフィルム製品に対する需要の高まりに対応するため、工場は東洋紡とインドネシアのフィルムメーカーPT Trias Sentosa(Trias)が設立した合弁会社Pt Trias Toyobo Astria(TTA)に設置される。このプロジェクトには東洋紡績から約100億円(7,100万米ドル)が投資され、2024年初頭の着工を予定している。同社によると、この投資によりTTAの生産能力が増強され、2025年後半には稼動する見込みである。

- 2022年5月-無菌包装における高品質な製品とソリューションを提供する業界リーダーの一社であるLamipak社は、1億6,000万英ポンド(1億9,304万米ドル)を投資し、インドネシアで2番目の工場となる新しいインドネシア包装工場を建設した。この工場は、同社にとって初の海外工場進出となるだけでなく、同国で無菌包装を生産する初めての工場となる。

インドネシア軟包装産業のセグメント化

フレキシブル・パッケージングとは、形状を容易に変えることができる包装、または包装のあらゆる部分のことである。フレキシブルパッケージングの製品タイプには、袋、パウチ、フィルム、ラップなどがあり、非硬質材料を使用して製造され、より経済的でカスタマイズ可能なオプションを可能にしている。

この調査では、インドネシアにおける軟包装製品の需要を追跡している。樹脂の生産から製品の消費、リサイクルに至るサプライチェーン全体を調査し、主要トレンド、開発、代替品の役割などを理解している。主要製品には、包装フィルム(PE、BOPET、CPP BOPP、PVC)、バッグ、パウチなどが含まれる。また、全体的な需要に基づいて、インドネシアにおける軟包装製品の主要なエンドユーザー(食品、飲料、医薬品・医療、家庭用品・パーソナルケア)を分析している。さらに、COVID-19がエコシステムに与える全体的な影響についても分析している。市場規模および予測は、上記のすべてのセグメントについて、金額ベース(10億米ドル)で提供されている。

インドネシア軟包装市場調査FAQ

インドネシアの軟包装市場の規模は?

インドネシアのフレキシブルパッケージング市場規模は、2025年には45.8億米ドルに達し、年平均成長率4.75%で成長し、2030年には57.7億米ドルに達すると予測されている。

現在のインドネシア軟包装市場規模は?

2025年には、インドネシアのフレキシブルパッケージング市場規模は45.8億米ドルに達すると予測されている。

インドネシア軟包装市場の主要企業は?

PT ePac Flexibles Indonesia、PT Indonesia Toppan Group、PT Dinakara Putra、PT Artec Package IndonesiaおよびPT.Primajaya Eratamaがインドネシア・フレキシブル包装市場で事業を展開している主要企業である。

このインドネシアのフレキシブル包装市場は何年を対象とし、2024年の市場規模は?

2024年のインドネシアフレキシブルパッケージング市場規模は43.6億米ドルと推定される。本レポートでは、インドネシアのフレキシブル包装市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年、2024年の各年について調査しています。また、2025年、2026年、2027年、2028年、2029年、2030年のインドネシアフレキシブルパッケージング市場規模を予測しています。

最終更新日:

インドネシア軟包装産業レポート

モルドーインテリジェンスは、詳細な市場調査とコンサルティングサービスを通じて、軟包装業界の包括的な分析を提供しています。当社の広範なレポートは、フレキシブル包装の全セグメントをカバーしています。これにはフレキシブル包装材料、フレキシブルプラスチック包装、フレキシブルフィルム包装技術が含まれます。分析では、インドネシアの多様な産業景観にわたる様々なフレキシブル包装ソリューションを取り上げています。特に、フレキシブル食品包装アプリケーションとフレキシブルパウチ製品の需要増に注目している。

特に持続可能なフレキシブルパッケージングとリサイクル可能なフレキシブルパッケージングのイノベーションに焦点を当てています。本レポートでは、最先端のフレキシブルパッケージング技術とフレキシブルパッケージングシステムを検証している。また、複数のセクターにわたる多様なフレキシブルパッケージング用途についても調査しています。フレキシブルパッケージング製品とフレキシブルバッグパッケージングに関する分析は、意思決定者に実用的なインテリジェンスを提供します。レポートPDFはダウンロード可能で、最先端のフレキシブルパッケージングソリューションや新たなビジネスチャンスなど、インドネシアのダイナミックなパッケージング業界の最新動向に関する詳細な洞察を提供しています。