インドのクイックサービスレストラン市場規模

|

|

調査期間 | 2017 - 2029 |

|

|

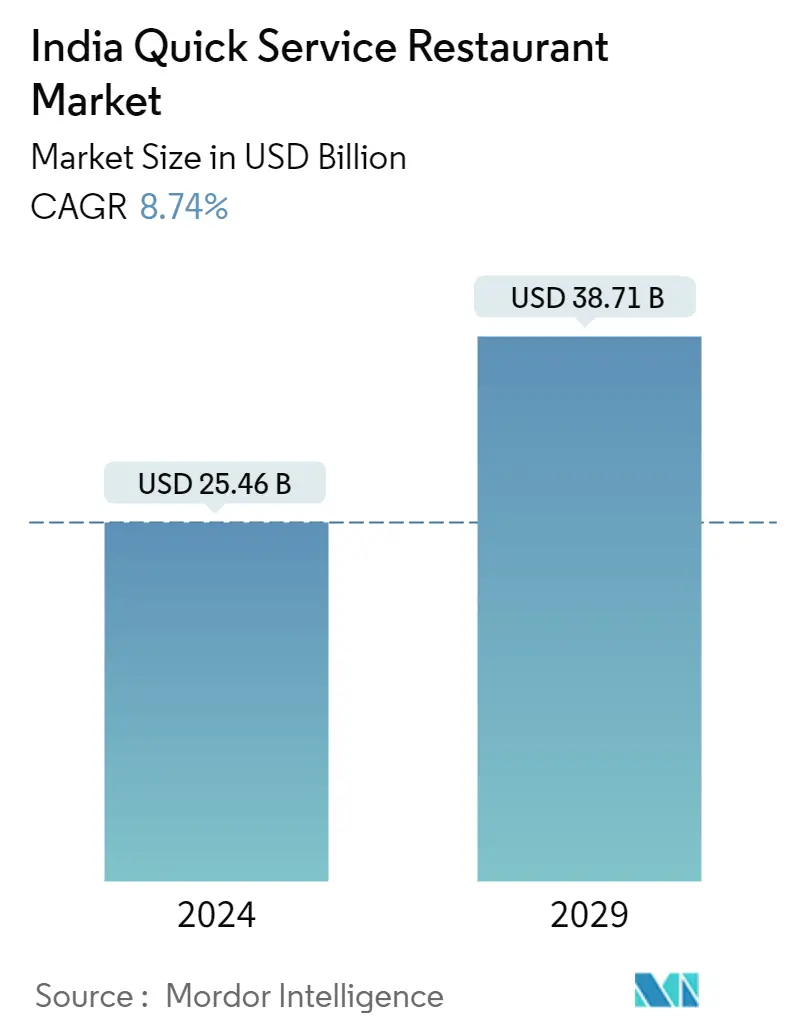

市場規模 (2024) | USD 254億6.000万ドル |

|

|

市場規模 (2029) | USD 387.1億ドル |

|

|

市場集中度 | 低い |

|

|

料理別シェアNo.1 | 肉料理 |

|

|

CAGR(2024 - 2029) | 8.74 % |

|

|

最も急成長している料理別 | ピザ |

主要プレーヤー |

||

|

||

|

*免責事項:主要選手の並び順不同 |

インドのクイックサービスレストラン市場分析

インドのクイックサービスレストラン市場規模は、8.74%年に254億6,000万米ドルと推定され、2029年までに387億1,000万米ドルに達すると予測されており、予測期間(2024年から2029年)中に8.93%のCAGRで成長します。

肉料理が最大の料理である。

- クイック・サービス・レストラン(QSR)向けのプラットフォームは、安全で衛生的、かつカスタマイズ可能な注文を提供するようになった。ハンバーガーは、イート・アット・ホーム・オーダーの迅速な配達と、常にスマートな食生活を送るミレニアル世代により、満足度の高いインスタント食品となった。さらに、チキンウィング、ナゲット、ミートボール、ポップコーン、ハンバーガーといったチキン製品への高い需要が、過去3~4年間に国内での売上を押し上げた。このため、QSRセグメント全体では、2017年から2022年にかけて販売額が43.2%増加した。

- 料理の種類別では、ピザが最も急速に成長すると予測され、予測期間2023~2029年のCAGRは金額ベースで11.21%と予測される。注文数は急速に増加しており、2021年には約1億2,000万枚のピザに達し、そのため売上は今後数年間で大きく伸びると予測される。しかし、市場はDomino'sとPizza Hutが独占しており、両社合わせて70%以上のシェアを占めている。30分以内のオンライン・フード・デリバリーという新技術と、デリバリーに使用されるオーブンバッグが消費者の関心を集めている。

- 店舗タイプ別では、独立系店舗が1日当たりの注文数と商品のコストの増加により、予測期間2023~2029年のCAGRは金額ベースで9.13%と最も急成長すると予測される。アウトレットの約90%は独立型で、市場や街角にあり、消費者に簡単にアクセスできる。独立型店舗の商品コストはチェーン店よりも30~40%低く、消費者の関心を集めている。

インドのクイックサービスレストラン市場動向

KFC、マクドナルド、ドミノを筆頭に、世界のファーストフードブランドがインドで人気を集める

- QSRレストランの数は2020年から2021年にかけて51,761店増加した。この増加は、直営店とフランチャイズチェーン店を持つ世界的ファストフードの増加によるもので、全国での足跡を伸ばすのに役立っている。KFCやDomino's Pizzaのようなグローバル・ファストフード・ブランドは、フランチャイズ店の大半を国内で展開している。例えば、2022年現在、KFCは複数のフランチャイジーオーナーとともに335店舗を展開しており、一方、Jubilant FoodWorks Limitedはインドで1,300店舗を展開するDomino's Pizzaのフランチャイジーである。

- クイックサービス部門は肉料理が主で、ベーカリーやハンバーガーがこれに続く。インドにおけるQSR店舗数の増加は、2021年から2022年までの前年比成長率が8.41%のプラスであることを示している。これは、国民の食肉消費の増加に起因している。一人当たりの肉消費量は、2019年の6.15kgから2022年には6.82kgに増加している。ほとんどのファーストフード店では、チキンナゲット、チキンロリーポップ、チキンバーガー、チキン春巻きなど、肉を使った標準的なメニューを提供しているのが一般的だ。

- ファストフードへの消費支出の増加により、1店舗当たりの注文数が多いため店舗数が増加しており、2022年には1日平均177店に達する。人気のファストフード・アイテムは、チキンロール、チーズボール、ハンバーガー、ピザ、フライドポテト、デザート、パブ・バジ、ペリペリチキン・ウィングである。クイック・サービス・レストランの人気が高まっているのは、若者が頻繁にファーストフードを食べる傾向にあるためである。人気のファーストフードチェーンには、ハルディラムズ、ニルラズ、ピザハットなどがある。注文数の増加に伴い、予測期間中に店舗数は0.29%増加すると予測される。

本レポートで取り上げているその他の主要業界動向

- インド人は食費のかなりの部分をファーストフードに費やし、フライドポテト、ピザ、サンドイッチ、ハンバーガー、ラップ/ロールパン、ガーリックブレッドが最も人気のある料理である。

インドクイックサービスレストラン産業概要

インドのクイックサービスレストラン市場は細分化されており、上位5社で5.13%を占めている。この市場の主要プレーヤーは、Coffee Day Enterprises Limited、Doctor's Associate, Inc.、Jubilant FoodWorks Limited、McDonald's Corporation、Yum!Brands, Inc.である(アルファベット順)。

インドクイックサービスレストラン市場リーダー

Coffee Day Enterprises Limited

Doctor's Associate, Inc.

Jubilant FoodWorks Limited

McDonald's Corporation

Yum! Brands, Inc.

Other important companies include Graviss Foods Private Limited, Restaurant Brands Asia Limited, Tata Starbucks Private Limited, Wow! Momo Foods Private Limited.

*免責事項:主要選手の並び順不同

インドクイックサービスレストラン市場ニュース

- 2023年1月 :ジュビラント・フードワークスは、中期的な見通しを発表した。同社は今後12-18ヶ月でインドにドミノ250店舗を900クローの設備投資でオープンする予定。

- 2023年1月 :ポパイズはシーフードメニューに新しいシュリンプロールを導入。

- 2022年12月 同社は、オンラインとオフラインの小売店で注文可能なイタリアン・グルメ・ピザの新メニューの発売を発表。

インドのクイックサービスレストラン市場レポート-目次

エグゼクティブサマリーと主な調査結果

レポートオファー

1. 導入

1.1. 研究の前提条件と市場の定義

1.2. 研究の範囲

1.3. 研究方法

2. 主要な業界トレンド

2.1. アウトレット数

2.2. 平均注文額

2.3. 規制の枠組み

2.4. メニュー分析

3. 市場セグメンテーション (米ドル建ての市場規模、2029 年までの予測、成長見通しの分析を含む)

3.1. 料理

3.1.1. パン屋

3.1.2. バーガー

3.1.3. アイスクリーム

3.1.4. 肉料理

3.1.5. ピザ

3.1.6. その他の QSR 料理

3.2. 出口

3.2.1. 連鎖したアウトレット

3.2.2. 独立したアウトレット

3.3. 位置

3.3.1. レジャー

3.3.2. 宿泊

3.3.3. 小売り

3.3.4. スタンドアロン

3.3.5. 旅行

4. 競争環境

4.1. 主要な戦略的動き

4.2. 市場シェア分析

4.3. 会社の風景

4.4. 会社概要 (世界レベルの概要、市場レベルの概要、中核事業セグメント、財務、従業員数、主要情報、市場ランク、市場シェア、製品とサービス、および最近の動向の分析を含む)。

4.4.1. Coffee Day Enterprises Limited

4.4.2. Doctor's Associate, Inc.

4.4.3. Graviss Foods Private Limited

4.4.4. Jubilant FoodWorks Limited

4.4.5. McDonald's Corporation

4.4.6. Restaurant Brands Asia Limited

4.4.7. Tata Starbucks Private Limited

4.4.8. Wow! Momo Foods Private Limited

4.4.9. Yum! Brands, Inc.

5. 食品サービスの CEO のための重要な戦略的質問

6. 付録

6.1. グローバルな概要

6.1.1. 概要

6.1.2. ポーターのファイブ・フォース・フレームワーク

6.1.3. グローバルバリューチェーン分析

6.1.4. マーケットダイナミクス (DRO)

6.2. 出典と参考文献

6.3. 表と図のリスト

6.4. 主な洞察

6.5. データパック

6.6. 用語集

表と図のリスト

- 図 1:

- クイックサービス・レストランの店舗数(インド):2017年~2029年

- 図 2:

- クイックサービスレストランの平均注文金額(米ドル)、インド、2017年~2029年

- 図 3:

- インドのクイックサービス・レストラン市場、金額、米ドル、2017年~2029年

- 図 4:

- クイックサービスレストランのフードサービス市場規模(料理別)(米ドル)(インド、2017年~2029年

- 図 5:

- クイックサービスレストランのフードサービス市場における料理別の金額シェア(%)(インド、2017年 vs 2023年 vs 2029年

- 図 6:

- ベーカリー・フードサービス市場の金額(米ドル)、インド、2017年~2029年

- 図 7:

- ベーカリー外食市場の店舗別シェア(%)、インド、2022年vs2029年

- 図 8:

- ハンバーガーフードサービス市場の金額(米ドル)、インド、2017年~2029年

- 図 9:

- ハンバーガー外食市場の店舗別シェア(%)(インド、2022年対2029年

- 図 10:

- アイスクリームのフードサービス市場規模、米ドル、インド、2017年~2029年

- 図 11:

- アイスクリームのフードサービス市場における店舗別シェア(%)(インド、2022年対2029年

- 図 12:

- 肉料理外食市場の金額(米ドル)(インド、2017年~2029年

- 図 13:

- 肉料理外食市場の店舗別シェア(%)(インド、2022年対2029年

- 図 14:

- ピザのフードサービス市場規模、米ドル、インド、2017年~2029年

- 図 15:

- ピザのフードサービス市場における店舗別シェア(%)、インド、2022年対2029年

- 図 16:

- その他の中華料理の外食市場規模(米ドル)(インド、2017年~2029年

- 図 17:

- その他の中食外食市場の店舗別シェア(%)(インド、2022年対2029年

- 図 18:

- クイックサービスレストランのアウトレット別外食市場規模(米ドル)(インド、2017年~2029年

- 図 19:

- クイックサービスレストランのフードサービス市場における店舗別シェア(%)(インド、2017年 vs 2023年 vs 2029年

- 図 20:

- チェーン店経由のクイックサービス・レストラン市場規模(米ドル)(インド、2017年~2029年

- 図 21:

- 外食チェーン店の料理別シェア(%)(インド、2022年対2029年

- 図 22:

- 独立店舗経由のクイックサービス・レストラン市場規模(米ドル)(インド、2017年~2029年

- 図 23:

- 独立系外食産業の料理別シェア(%)(インド、2022年対2029年

- 図 24:

- クイックサービスレストランのフードサービス市場規模(所在地別)(米ドル)(インド、2017年~2029年

- 図 25:

- クイックサービスレストランのフードサービス市場における場所別シェア(%)(インド、2017年 vs 2023年 vs 2029年

- 図 26:

- レジャーロケーション別クイックサービスレストラン市場規模(米ドル)(インド、2017年~2029年

- 図 27:

- レジャー・フードサービス市場の料理別シェア(%)(インド、2022年対2029年

- 図 28:

- クイックサービス・レストランの宿泊施設別市場規模(米ドル)(インド、2017年~2029年

- 図 29:

- 宿泊施設フードサービス市場の料理別シェア(%)(インド、2022年対2029年

- 図 30:

- クイックサービスレストランの店舗別市場規模(米ドル)(インド、2017年~2029年

- 図 31:

- 小売フードサービス市場の料理別シェア(%)(インド、2022年対2029年

- 図 32:

- クイックサービス・レストランの独立型店舗経由の市場規模(米ドル)(インド、2017年~2029年

- 図 33:

- 独立型フードサービス市場の料理別シェア(%)(インド、2022年対2029年

- 図 34:

- クイックサービス・レストランの旅行場所別市場規模(米ドル)(インド、2017年~2029年

- 図 35:

- 旅行用フードサービス市場の料理別シェア(%)(インド、2022年対2029年

- 図 36:

- 戦略的移籍の回数で最も活発な企業数(インド、2019年~2023年

- 図 37:

- 最も採用されている戦略(インド、2019年~2023年

- 図 38:

- 主要メーカーのシェア(%)(インド、2022年

インド・クイックサービス・レストラン業界のセグメンテーション

ベーカリー、ハンバーガー、アイスクリーム、肉料理、ピザは料理別セグメント。 アウトレット別のセグメントとして、チェーン店、独立系アウトレットをカバー。 立地別では、レジャー、宿泊、小売、単独、旅行が対象となる。

- クイック・サービス・レストラン(QSR)向けのプラットフォームは、安全で衛生的、かつカスタマイズ可能な注文を提供するようになった。ハンバーガーは、イート・アット・ホーム・オーダーの迅速な配達と、常にスマートな食生活を送るミレニアル世代により、満足度の高いインスタント食品となった。さらに、チキンウィング、ナゲット、ミートボール、ポップコーン、ハンバーガーといったチキン製品への高い需要が、過去3~4年間に国内での売上を押し上げた。このため、QSRセグメント全体では、2017年から2022年にかけて販売額が43.2%増加した。

- 料理の種類別では、ピザが最も急速に成長すると予測され、予測期間2023~2029年のCAGRは金額ベースで11.21%と予測される。注文数は急速に増加しており、2021年には約1億2,000万枚のピザに達し、そのため売上は今後数年間で大きく伸びると予測される。しかし、市場はDomino'sとPizza Hutが独占しており、両社合わせて70%以上のシェアを占めている。30分以内のオンライン・フード・デリバリーという新技術と、デリバリーに使用されるオーブンバッグが消費者の関心を集めている。

- 店舗タイプ別では、独立系店舗が1日当たりの注文数と商品のコストの増加により、予測期間2023~2029年のCAGRは金額ベースで9.13%と最も急成長すると予測される。アウトレットの約90%は独立型で、市場や街角にあり、消費者に簡単にアクセスできる。独立型店舗の商品コストはチェーン店よりも30~40%低く、消費者の関心を集めている。

| 料理 | |

| パン屋 | |

| バーガー | |

| アイスクリーム | |

| 肉料理 | |

| ピザ | |

| その他の QSR 料理 |

| 出口 | |

| 連鎖したアウトレット | |

| 独立したアウトレット |

| 位置 | |

| レジャー | |

| 宿泊 | |

| 小売り | |

| スタンドアロン | |

| 旅行 |

市場の定義

- フルサービス・レストラン - 顧客がテーブルに着席し、サーバーに注文を伝え、テーブルで料理を提供するフードサービス施設。

- クイックサービス・レストラン - 顧客に利便性とスピードを提供し、低価格で料理を提供するフードサービス施設。客は通常、自分で料理を取り分け、テーブルまで運ぶ。

- カフェ&バー - フードサービス業の一種で、アルコール飲料の提供を許可されたバーやパブ、軽食や軽食を提供するカフェ、紅茶やコーヒーの専門店、デザートバー、スムージーバー、ジュースバーなどが含まれる。

- クラウドキッチン - 商業用厨房を利用し、デリバリーまたはテイクアウト用の食品を調理することのみを目的とする外食産業。

研究方法論

モルドー・インテリジェンスは、すべてのレポートにおいて4段階の手法に従っている。

- ステップ-1:主要な変数を特定する: ロバストな予測手法を構築するため、ステップ1で特定した変数と要因を、入手可能な過去の市場数値と照らし合わせて検証する。反復プロセスを通じて、市場予測に必要な変数が設定され、これらの変数に基づいてモデルが構築される。

- ステップ-2:市場モデルの構築 予測年度の市場規模は名目ベース。平均受注額についてはインフレ率を考慮し、各国の予測インフレ率に従って予測している。

- ステップ-3 検証と最終決定: この重要なステップでは、市場の数字、変数、アナリストの呼びかけはすべて、調査対象市場の一次調査専門家の広範なネットワークを通じて検証される。回答者は、調査対象市場の全体像を把握するため、レベルや機能を超えて選ばれる。

- ステップ-4:研究成果 シンジケート・レポート、カスタム・コンサルティング、データベース、サブスクリプション・プラットフォーム