インドの紙・板紙包装市場の分析

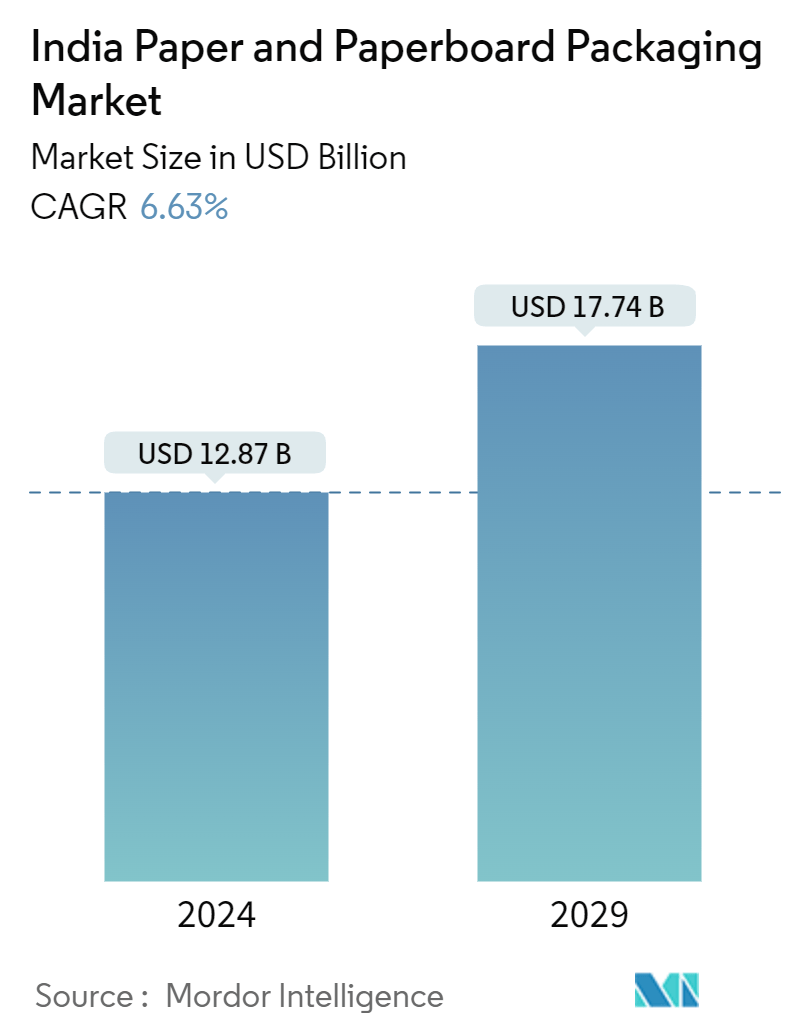

インドの紙・板紙パッケージング市場規模は、2024年にUSD 12.87 billionと推定され、2029年にはUSD 17.74 billionに達し、予測期間中(2024~2029)に6.63%のCAGRで成長すると予測されている。

- 過去10年間、紙製パッケージング業界は、基材選択のシフト、世界市場の拡大、所有者ダイナミクスの進化、プラスチックからの脱却を目指す政府主導の取り組みなどにより、著しい成長を遂げてきた。持続可能性や環境への配慮が重視される中、インドでは紙・板紙パッケージングの様々なイノベーションによって業界のトレンドが形成される態勢が整っている。

- 紙をベースとした包装、特に食品保存用包装の最近の進歩は注目に値する。その代表的な例が、生鮮食品の輸送用として人気が高まっている段ボール包装である。細菌を効果的に除去するためには、段ボールの層は高温で接着しなければならない。さらに、この溝付き段ボールはリサイクル可能なため、二次汚染のリスクを最小限に抑えながら繰り返し使用することができる。

- 近年、多くのメーカーが無菌紙パッケージを採用している。このプロセスでは、食品とその包装を高温の過酸化水素浴で殺菌する。このような無菌紙を使用することで、牛乳、コーヒー、生鮮食品などが汚染されず、長期間新鮮な状態を保つことができる。この傾向を反映して、業界各社は堆肥化可能な包装の開発にますます投資している。

-

- 例えば、Pakkaは2023年10月、Pakkaの持続可能性のビジョンを共有する日付ベースの食品メーカーであるBrawny Bear社と提携し、インド初の堆肥化可能な軟包装を発表した。この発売はパッカにとって重要な成果を強調するものであり、700億米ドルを超える評価額を誇るインドの広大なパッケージング業界にとって極めて重要な瞬間である。

- 紙製包装が人気を集めるにつれ、インドの製紙工場はキャリーバッグやわら半紙のようなニッチ製品に多角化するために設備投資を増やすことで対応している。2023年12月、Andhra Paper社はバリアコート製品を生産し、設備の近代化に投資した。APL社は自社の強みを生かし、市場の需要に合わせて製品構成を調整した。キャリーバッグやストローペーパーなどのニッチ製品を積極的に開発・導入し、カップストックやファーマプリント、高BFバージンクラフトなどの付加価値製品も提供しています。

- 紙製包装は、完全にリサイクル可能で、コスト効率が高く、一般的に多くのプラスチックよりも環境に優しいという数多くの利点を誇っている。業界データでは、複数の組織がプラスチックベースのパッケージから、紙や袋をベースとした製品のような持続可能なオプションに移行しており、顕著なシフトが見られます。しかし、湿気に弱い、生産時のエネルギー消費量が多い、輸送時のフットプリントが大きいなど、紙パッケージに関連する環境上の課題を認識することは極めて重要である。

インドの紙・板紙パッケージ市場の動向

段ボール包装が大きな市場シェアを占めると予想される

- 段ボール箱は、その耐久性と柔軟性により、電子商取引の梱包には欠かせないものです。これらの箱は、衝撃を吸収し、圧縮に耐えるフルート状の構造化された内部によって、優れた製品保護を提供します。これにより、サイズや感度に関係なく、製品が無傷で届くことを保証します。Eコマースの梱包には、さまざまなサイズ、色、重量の段ボール箱が使用されています。

- 段ボール箱は、梱包の破損によるEコマース分野での返品を大幅に削減します。頑丈な構造と保護クッションにより、配送中の破損リスクを最小限に抑え、商品が無傷で顧客の手元に届くことを保証します。商品を誤った取り扱いや環境要因から守ることで、段ボール箱は全体的な顧客体験を向上させ、返品や交換の減少につながっている。

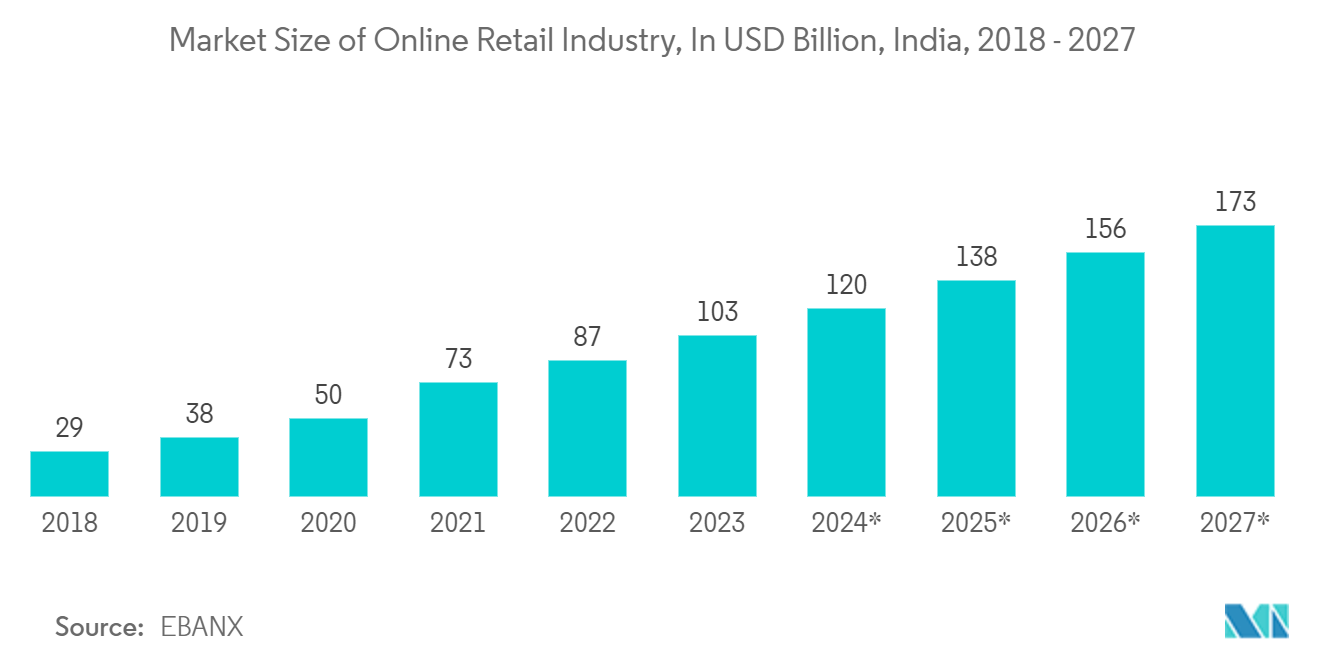

- インド・ブランド・エクイティ財団(IBFC)によると、Eコマース産業の成長はインドのビジネスを変革し、B2B、D2C、C2C、C2Bといった様々なセグメントを開拓した。D2C、B2B、C2Cといったセグメントは近年著しい成長を遂げている。インドのD2C市場は、2027年までに600億米ドルに達すると予測されている。

-

- 段ボール箱のリサイクル性は持続可能性の目標に合致しており、環境意識の高い消費者にアピールし、ブランドの評判を高めている。段ボールはインドのeコマースサプライチェーンに不可欠な要素であり、コスト効率の高いソリューションを提供すると同時に、製品の返品に関連する課題に対処しています。

-

- これらの段ボール箱は、電子機器から衣料品まで幅広い製品に対応できるようカスタマイズでき、安全な輸送を保証します。また、積み重ね可能な設計により、倉庫や配送車の保管スペースを最適化し、eコマース企業の物流業務を強化している。

食品と飲料は著しい成長が見込まれる

- 紙と板紙による包装は、ベーカリーやスナック菓子など、インドの食品産業の様々な分野で極めて重要なものとなっている。板紙管は、特にスパイス、紅茶、スナック菓子のような乾燥商品の包装において、いくつかの利点を提供します。その円筒形は、効率的な保管と輸送を可能にし、棚スペースを最大化し、無駄を最小限に抑えます。

- 板紙チューブは、鮮やかな印刷やラベリングでカスタマイズすることができ、ブランドの認知度や消費者へのアピールを高めることができます。環境に優しくリサイクル可能な特性を持つこれらのパッケージング・ソリューションは、現代企業の持続可能性の目標に合致し、環境意識の高い消費者にアピールします。

- 食品メーカー、特に著名なFMCGブランドは、食品包装におけるプラスチックの使用を減らし、環境に優しい新素材を採用するという野心的な目標を掲げている。その結果、インドでは紙ベースの包装材が人気を集めている。

- 紙と板紙の包装は、レストランやファーストフードチェーンなどの外食店のニーズに合致している。インドの若者の間でファストフードの需要が高まっていることから、特にピザやケーキのような水分の多いものや油分の多いものに対する効果的な包装ソリューションの需要が急増している。

- 2023年3月31日現在、インドでは393都市に1,816店舗のドミノ・ピザが出店している。ホワイトラインチップボードやソリッドブリーチサーフェスボードを含む板紙は、ピザのような製品の包装に不可欠な耐油性を提供します。これらの素材は湿気や油分からピザを守り、輸送や保管中もピザが新鮮なままであることを保証します。

- カナダ農業食糧省のニュースによると、インドの高繊維質朝食製品は2023年に3億米ドルの市場価値を生み出した。朝食用シリアルや高繊維質スナック菓子のようなヘルシーなパッケージ食品は、環境に優しいソリューションを提供しながら鮮度を確保し、栄養価を保持する紙や板紙のパッケージから利益を得ている。

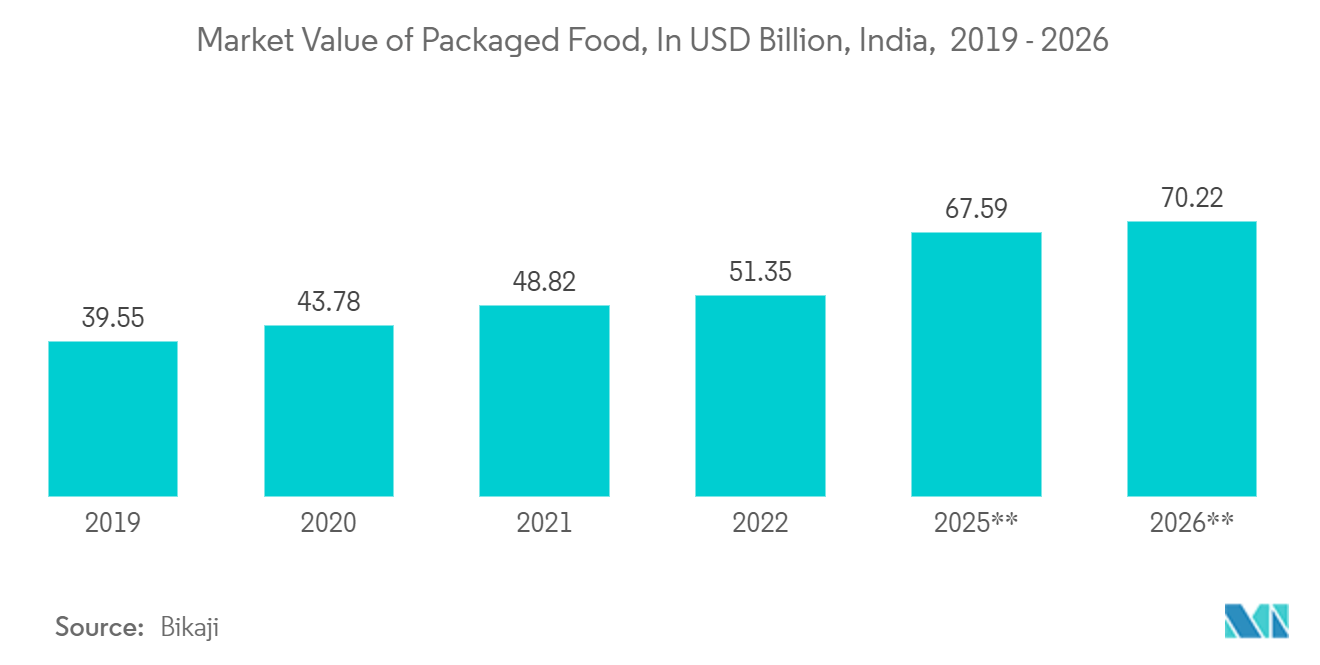

- Bikajiによると、2022年のインドにおける包装食品の推定市場価値は513.5億米ドルであった。これは前年に比べて増加した。包装食品の市場価値は増加し、2026年には702億2,000万米ドルに達するだろう。

-

- 包装食品に対する需要の増加は、持続可能でリサイクル可能な、環境に優しい包装ソリューションに対する並行したニーズを促している。紙と板紙は生分解性で再生可能な素材であるため、持続可能性への関心の高まりからプラスチックよりも好まれるようになっている。

インドの紙・板紙パッケージング産業の概要

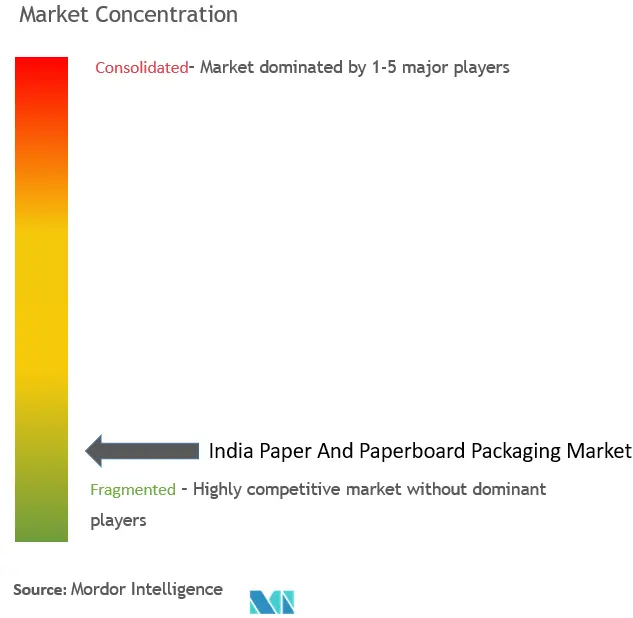

インドの紙パッケージング業界は断片化されており、多くの企業が存在する。包装用途の需要増加に伴い、多くの企業が生産設備や製品ポートフォリオを増やすことで市場での存在感を高めている。この市場の大手企業には、WestRock Company、Trident Paper Box Industries、TGI Packaging Pvt. Ltd、Kapco Packaging、Avon Pacfo Services LLPなどがある。

インドの紙・板紙パッケージ市場のリーダー

-

Trident Paper Box Industries

-

TGI Packaging Pvt. Ltd.

-

Kapco Packaging

-

OJI India Packaging Pvt. Ltd

-

Westrock India (Westrock Company)

- *免責事項:主要選手の並び順不同

インド紙・板紙包装市場ニュース

- 2024年1月:ITC FoodsのビスケットシリーズであるITC Sunfeast Farmliteは、100%外装紙袋パッケージの新商品Sunfeast Farmlite Digestive Biscuit Family Packを発売した。EコマースプラットフォームFlipkartで800gのSKUで販売される。

- 2024年1月Ansa Folding Carton(AFC)は、Rich Printers Private Limited(RPL)の戦略的株式を11億7,000万インドルピー(1,417万米ドル)で取得した。この買収により、AFCはインドで5つの紙器製造工場を運営することになり、国内最大級の医薬品紙器メーカーとなる。

- 2023年12月インドステイト銀行(SBI)は、アーメダバードに拠点を置く紙ベースのパッケージング・ソリューションを専門とするCanpac Trends Private Limitedに4億9,990万インドルピー(605万米ドル)を投資した。この紙パッケージング業界への戦略的参入は、SBIがこの業界の成長の可能性と収益性を認識していることを示すもので、資本増強を目的としている。

インドの紙・板紙パッケージング産業のセグメンテーション

この調査では、ジュース、牛乳、シリアルなどの食品・飲料製品の包装に頻繁に使用される紙器、段ボール箱などの紙・板紙包装製品の需要を追跡調査している。板紙包装には数多くの等級がある。板紙は、紙器などの容器に最もよく使われる素材である。板紙を製造するには、パルプ化、漂白、精錬、シート成形、乾燥、カレンダー加工、巻き取りが必要である。

インドの紙製包装産業は、エンドユーザー産業別(段ボール包装[加工食品、生鮮食品、飲料、パーソナルケア&化粧品、家庭用品、eコマース、その他のエンドユーザー産業(輸送&物流、ヘルスケア、耐久消費財など)]、紙器[食品&飲料、パーソナルケア&化粧品、家庭用品、eコマース、その他のエンドユーザー産業(輸送&物流、ヘルスケア、耐久消費財など)]、紙器[紙器包装、紙器包装、その他のエンドユーザー産業(輸送&物流、ヘルスケア、耐久消費財など)])に区分される。飲料、パーソナルケア&化粧品、ヘルスケア&医薬品、タバコ、電気&金物、その他エンドユーザー産業(玩具、アパレル、自動車、家庭用など)]、液体紙パック[牛乳、ジュース、エナジードリンク、その他エンドユーザー産業(バターミルク、クリーム、スムージーなどの乳製品など)]。)])、地域別(東、西、北、南)。本レポートでは、上記のすべてのセグメントについて、市場予測および金額(米ドル)規模を提供しています。

| 段ボール包装 | 加工食品 |

| 新鮮な農産物 | |

| 飲料 | |

| パーソナルケア・化粧品 | |

| 家庭のケア | |

| 電子商取引 | |

| その他のエンドユーザー産業(運輸・物流、ヘルスケア、耐久消費財など) | |

| 折りたたみカートン | 食品・飲料 |

| パーソナルケア・化粧品 | |

| ヘルスケア・医薬品 | |

| タバコ | |

| 電気・ハードウェア | |

| その他のエンドユーザー産業(玩具、アパレル、自動車、家庭用品など) | |

| 液体用カートン | 牛乳 |

| ジュース | |

| エナジードリンク | |

| その他のエンドユーザー産業(バターミルク、クリーム、スムージーなどの乳製品) |

| 東 |

| 西 |

| 北 |

| 南 |

| エンドユーザー業界別 | 段ボール包装 | 加工食品 |

| 新鮮な農産物 | ||

| 飲料 | ||

| パーソナルケア・化粧品 | ||

| 家庭のケア | ||

| 電子商取引 | ||

| その他のエンドユーザー産業(運輸・物流、ヘルスケア、耐久消費財など) | ||

| 折りたたみカートン | 食品・飲料 | |

| パーソナルケア・化粧品 | ||

| ヘルスケア・医薬品 | ||

| タバコ | ||

| 電気・ハードウェア | ||

| その他のエンドユーザー産業(玩具、アパレル、自動車、家庭用品など) | ||

| 液体用カートン | 牛乳 | |

| ジュース | ||

| エナジードリンク | ||

| その他のエンドユーザー産業(バターミルク、クリーム、スムージーなどの乳製品) | ||

| 地域別 | 東 | |

| 西 | ||

| 北 | ||

| 南 | ||

インド紙包装市場調査FAQ

インドの紙・板紙パッケージ市場の規模は?

インドの紙・板紙包装市場規模は、2024年には128.7億米ドルに達し、年平均成長率6.63%で成長し、2029年には177.4億米ドルに達すると予測される。

現在のインド紙・板紙包装市場規模は?

2024年には、インドの紙・板紙包装市場規模は128.7億ドルに達すると予想される。

インド紙・板紙包装市場の主要企業は?

Trident Paper Box Industries社、TGI Packaging Pvt.Ltd.社、Kapco Packaging社、OJI India Packaging Pvt.Ltd.社、Westrock India社(Westrock Company社)がインド紙・板紙包装市場で事業を展開している主要企業である。

このインド紙・板紙包装市場は何年をカバーし、2023年の市場規模は?

2023年のインドの紙・板紙包装市場規模は120.2億米ドルと推定されます。本レポートでは、2019年、2020年、2021年、2022年、2023年のインドの紙・板紙包装市場の過去の市場規模をカバーしています。また、2024年、2025年、2026年、2027年、2028年、2029年のインド紙・板紙包装市場規模を予測しています。

インドの紙・板紙パッケージ市場の需要を牽引している分野は?

主な分野は食品・飲料、ヘルスケア、パーソナルケア、eコマースなどである。これらの産業がインドの紙・板紙包装市場の需要を牽引している。

インドの紙・板紙パッケージ市場の需要を牽引している分野は?

主な分野は食品・飲料、ヘルスケア、パーソナルケア、eコマースなどである。これらの産業がインドの紙・板紙包装市場の需要を牽引している。

最終更新日:

インド紙・板紙包装産業レポート

インドの製紙業界は、電子商取引の活況、持続可能な包装ソリューションへのシフト、使い捨てプラスチックの削減を目的とした政府の取り組みに後押しされ、成長軌道に乗っている。インドの紙市場は、拡大するFMCG、食品・飲料セクター、物流インフラ整備に不可欠な段ボール箱、紙器、紙袋などの製品需要の高まりにより活況を呈している。この成長は、組織小売セクターの拡大と、環境に優しい包装を好む消費者の増加によってさらに支えられている。政府が紙・包装業界への100%直接投資を許可したことで、この業界は都市人口の増加と可処分所得の上昇に後押しされ、新たな投資を引き寄せている。Mordor Intelligence™ Market Reportsによると、インドの紙・板紙パッケージング市場は規模、シェア、業界収益が大きく、業界の見通しは明るい。この分析では、インドの包装市場の進化における紙製包装の極めて重要な役割が強調され、同分野のさらなる拡大の可能性が浮き彫りになっています。包括的な市場展望と過去の概観を提供する無料の業界PDFレポートのダウンロードを通じて、この市場成長の一端を垣間見てください。