インドの石油およびガス市場分析

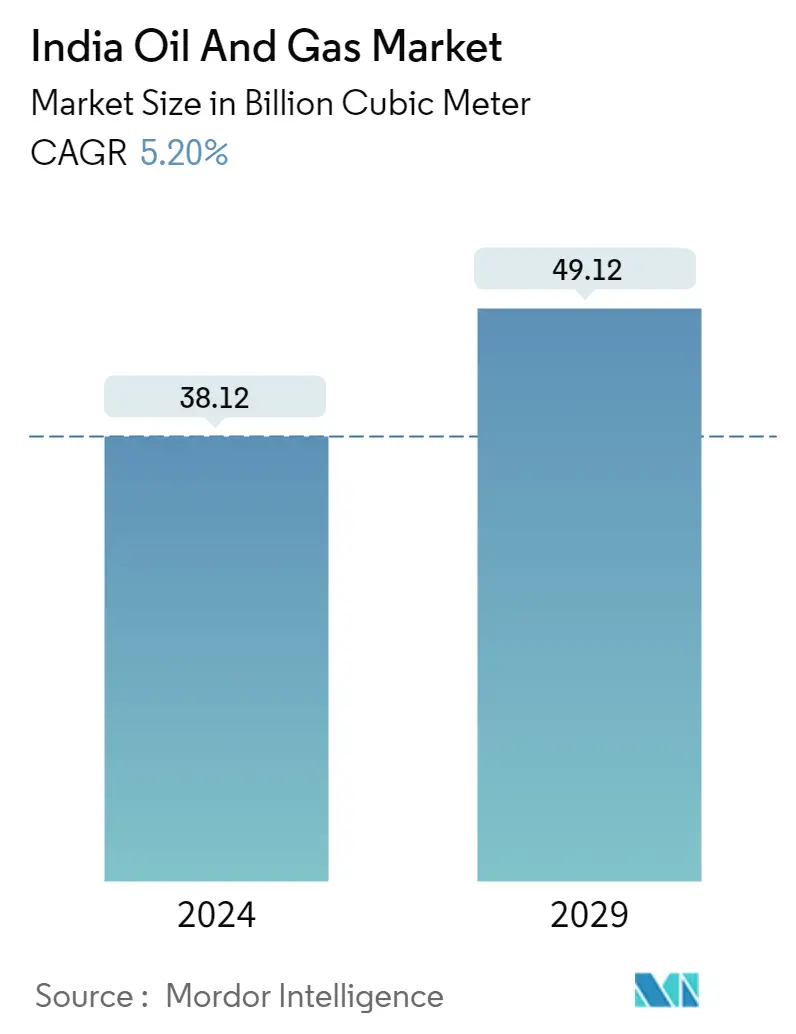

インドの石油・ガス市場規模は、2024年に38.12 Billion立方メートルと推定され、2029年には49.12 Billion立方メートルに達し、予測期間中(2024-2029)に5.20%のCAGRで成長すると予測されている。

市場は、地域的なロックダウンと精製石油製品の需要の減少により、新型コロナウイルス感染症の流行により悪影響を受けました。現在、市場はパンデミック前の水準に回復しています。

- 天然ガスパイプラインの容量の増加や石油製品の需要の増加などの要因が、予測期間中にインドの石油・ガス市場を牽引すると予想されます。また、石油および天然ガス市場はエネルギー市場の主要産業であり、世界の主要な燃料源として世界経済に影響力のある役割を果たしています。石油とガスの生産と流通に関わるプロセスとシステムは非常に複雑で資本集約的であり、最先端の技術が必要です。

- しかし、内需を満たすための原油と天然ガスの輸入への依存度が高く、原油価格の変動が大きいため、インドの石油・ガス市場の成長が妨げられると予想されている。

- KG盆地では重要なガスハイドレートが発見されています。経済的に実現可能なガスハイドレートの抽出は、企業に計り知れない機会をもたらし、天然ガス生産のブームにつながる可能性があります。

インド石油・ガス市場動向

川下部門は著しい成長が見込まれる

- インドのエネルギー需要は、今後20年間で50%増加すると予想されている。この需要の伸びは、世界人口の増加と発展途上国の生活水準の向上に起因している。新エネルギーや再生可能エネルギーが世界中で普及しつつあるとはいえ、石油燃料は依然として世界的に主要なエネルギー源である。この傾向は今後数十年間続くと予想され、石油・ガス下流市場の成長に有利に働く。

- 国内各地に新たな製油所の設立が決まった。例えば、2023年2月、Hindustan Petroleum Corp (HPCL)は、2024年1月までにラジャスタン州に年産900万トンのバルマー製油所と石油化学プロジェクトを開始する予定であると発表した。

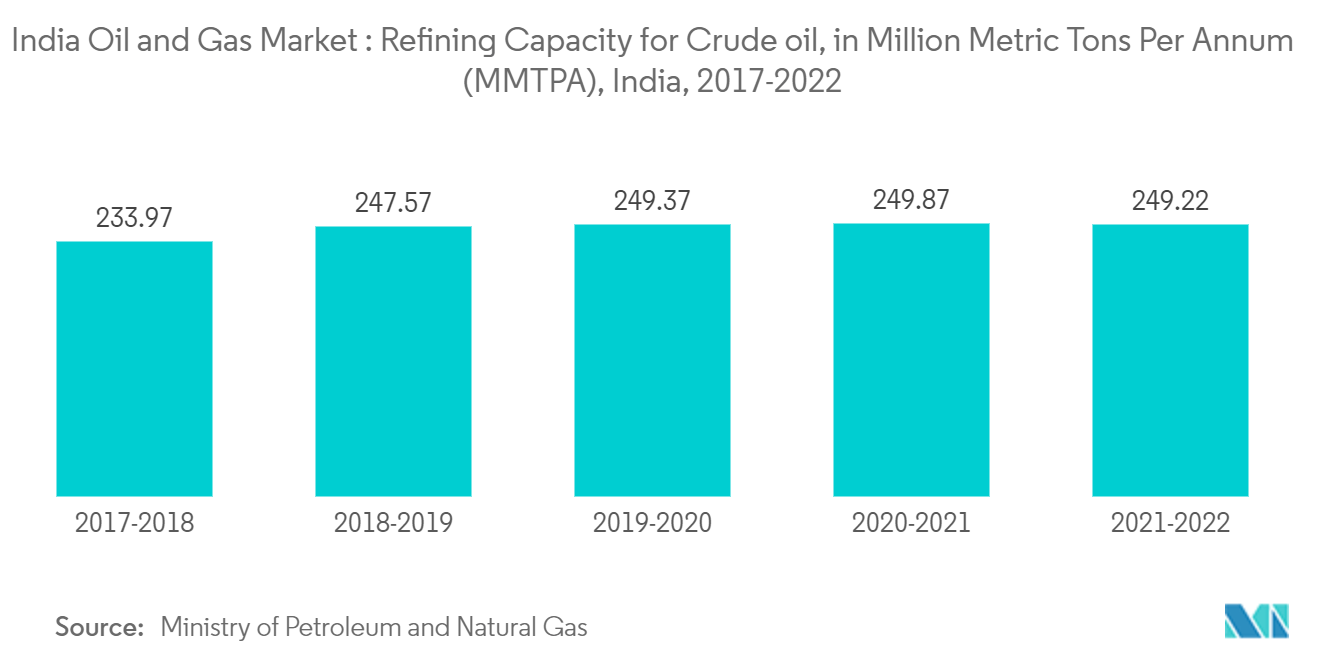

- 年度(2021-2022年)の同国の石油精製処理量は2億4,922万トンで、約2億3,397万トンだった2017年の数値から伸びた。この数値の増加は、モーターガソリンやディーゼルといった輸送用燃料の需要が高いことと、市場の家庭用セグメントにおけるLPGの需要が常に高いことの結論である。

- 高い精製能力が求められるようになったもう1つの大きな要因は、国内、特にクリシュナ・ゴダヴァリ盆地とラジャスタン州のバルマー地方で油田が増加していることである。これらの油田からの天然ガス生産量が多いため、国内の製油所や石油化学コンビナートの能力が拡大している。

- 今後予定されているいくつかの大型プロジェクトのおかげで、川下部門は予測期間中に大きな成長を遂げることが期待されている。

中流部門への投資増加が市場を牽引する可能性

- パイプラインは、天然ガス、原油、石油製品を長距離輸送する最も経済的な方法である。今後数年間、インドの石油・ガス市場において、中流部門が相応のシェアを占めると予想される。

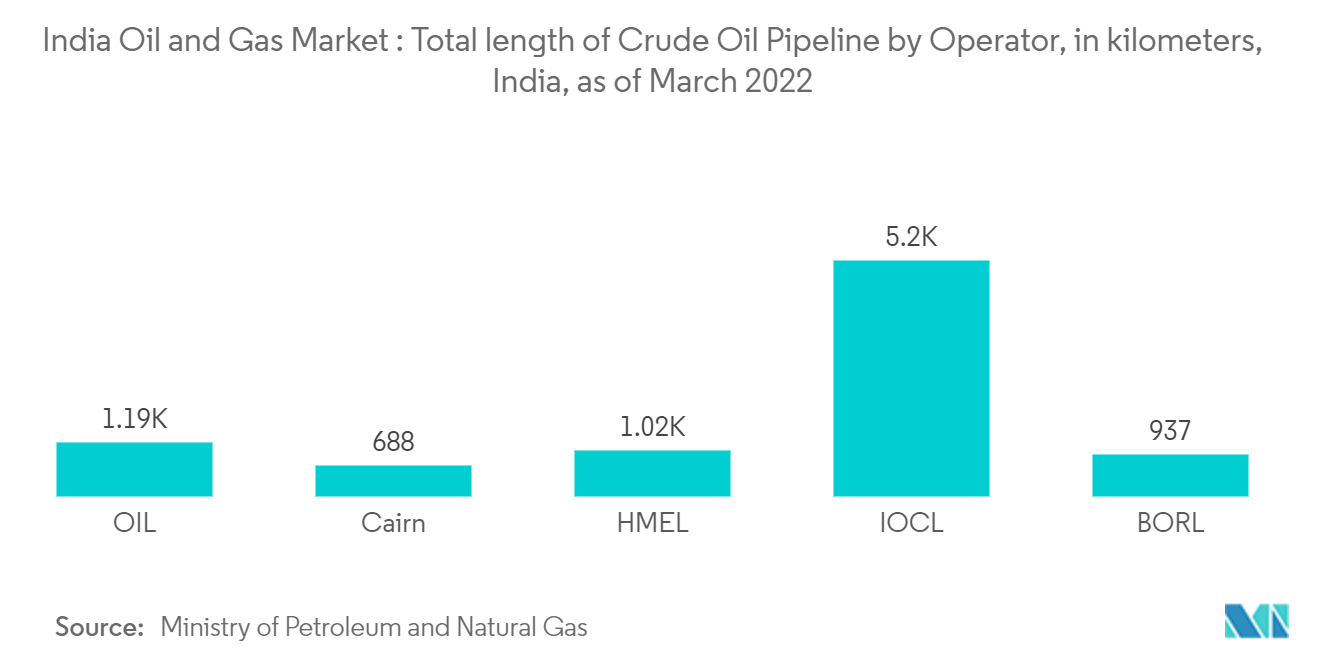

- 2022年3月現在、インドには約10,419kmの原油パイプライン(陸上:9,825km、海上:594km)、17,389kmの天然ガスパイプライン(陸上:17,365km、海上:24km)、14,729kmの石油精製製品パイプラインがあり、IOCL、BORL、Cairn India、OIL、HMEL、ONGCによって運営されている。パイプラインに加え、インドには2022年3月現在、5つのLNG基地がある。

- 2022年2月、インド政府は国内生産量を増やすため、石油・ガスの探鉱面積を2025年までに50万平方キロメートル、2030年までに100万平方キロメートルに倍増すると発表した。

- 2022年6月30日現在、インド国内の天然ガスパイプライン網では、インドガス公社(GAIL)が33,815kmと最大のシェアを占めている。

- 2022年現在、インドの原油パイプライン網の50.88%(15113km)をインディアン・オイル・コーポレーションが占めている。インド政府は、国内のガスパイプライン網を拡大するために99億7,000万米ドルを投資する予定であり、市場の成長に拍車をかけている。

- 2022年3月、インド石油公社(IOC)は、9つの地域における都市ガス配給(CGD)ネットワークの開発に9億3,260万米ドルを投資することを承認した。

- したがって、中流部門への投資の増加がインドの石油・ガス市場を牽引している。パイプラインのカバー率は予測期間中に大幅に増加すると予想され、石油製品パイプラインはこのセグメントで最も増加すると予想される。

インド石油・ガス産業の概要

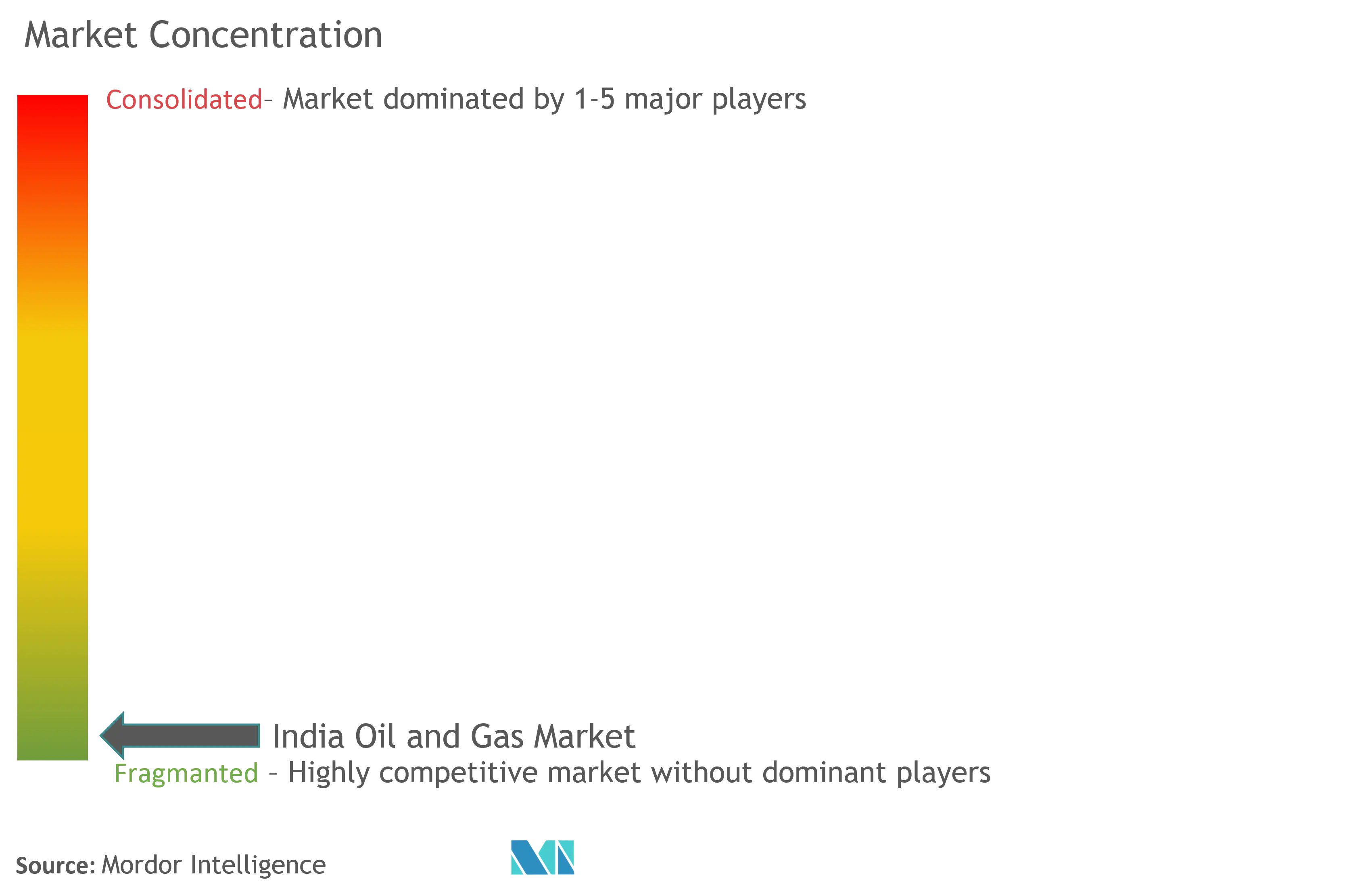

インドの石油・ガス市場は断片的である。主なプレーヤー(順不同)には、Oil and Natural Gas Corporation (ONGC)、Oil India Limited (OIL)、Reliance Industries、Indian Oil Corporation Limited (IOCL)、Punj Lloyd Limitedなどがある。

インド石油・ガス市場リーダー

Punj Lloyd Limited

Oil India Limited

Indian Oi Corporation Limited

Oil and Natural Gas Corporation

Reliance Industries Limited

- *免責事項:主要選手の並び順不同

インド石油・ガス市場ニュース

- 2023年3月、Indian Oil Corporation Ltd.は、オディシャ州パラディップでの石油化学コンプレックス建設に7億4,200万米ドルを投資すると発表した。

- 2022年1月、アダニ・グループとトタル・エナジーズの合弁会社アダニ・トタル・ガス・リミテッド(ATGL)は、2億4,300万米ドルを投資して、14の新しい地域に都市ガス配給(CGD)ネットワークを拡大するライセンスを獲得した。

インド石油・ガス産業のセグメンテーション

石油・天然ガス市場は、エネルギー市場における主要産業であり、世界の主要燃料源として世界経済に影響力のある役割を果たしている。石油とガスの生産と流通に関わるプロセスとシステムは非常に複雑で、資本集約的であり、最先端の技術を必要とする。石油・ガスのバリューチェーンには、石油の採掘、精製、輸送、小売が含まれる。

インドの石油・ガス市場は部門別に区分されている。セクター別では、市場は上流、下流、中流に区分される。市場規模と予測は生産量(10億立方メートル)に基づいている。

| 上流の | 導入場所 | 陸上 |

| オフショア | ||

| 下流 | 製油所 | |

| 石油化学プラント | ||

| 中流 | 交通機関 | |

| ストレージ | ||

| LNG基地 |

| セクタ | 上流の | 導入場所 | 陸上 |

| オフショア | |||

| 下流 | 製油所 | ||

| 石油化学プラント | |||

| 中流 | 交通機関 | ||

| ストレージ | |||

| LNG基地 | |||

インド石油・ガス市場調査FAQ

インドの石油・ガス市場の規模はどれくらいですか?

インドの石油・ガス市場規模は、2024年に381億2000万立方メートルに達し、5.20%のCAGRで成長し、2029年までに491億2000万立方メートルに達すると予想されています。

現在のインドの石油・ガス市場規模はどれくらいですか?

2024 年のインドの石油・ガス市場規模は 381 億 2,000 万立方メートルに達すると予想されています。

インドの石油・ガス市場の主要プレーヤーは誰ですか?

Punj Lloyd Limited、Oil India Limited、Indian Oi Corporation Limited、Oil and Natural Gas Corporation、Reliance Industries Limited は、インドの石油およびガス市場で活動している主要企業です。

このインド石油・ガス市場は何年をカバーしており、2023 年の市場規模はどれくらいですか?

2023 年のインドの石油・ガス市場規模は 362 億 4,000 万立方メートルと推定されています。このレポートは、2020年、2021年、2022年、2023年のインド石油・ガス市場の歴史的な市場規模をカバーしています。また、2024年、2025年、2026年、2027年、2028年、2029年のインド石油・ガス市場規模も予測しています。

最終更新日:

インドの石油・ガス産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年のインドの石油およびガス市場シェア、規模、収益成長率の統計。インドの石油とガスの分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。