インドにおけるエポキシ樹脂の市場分析

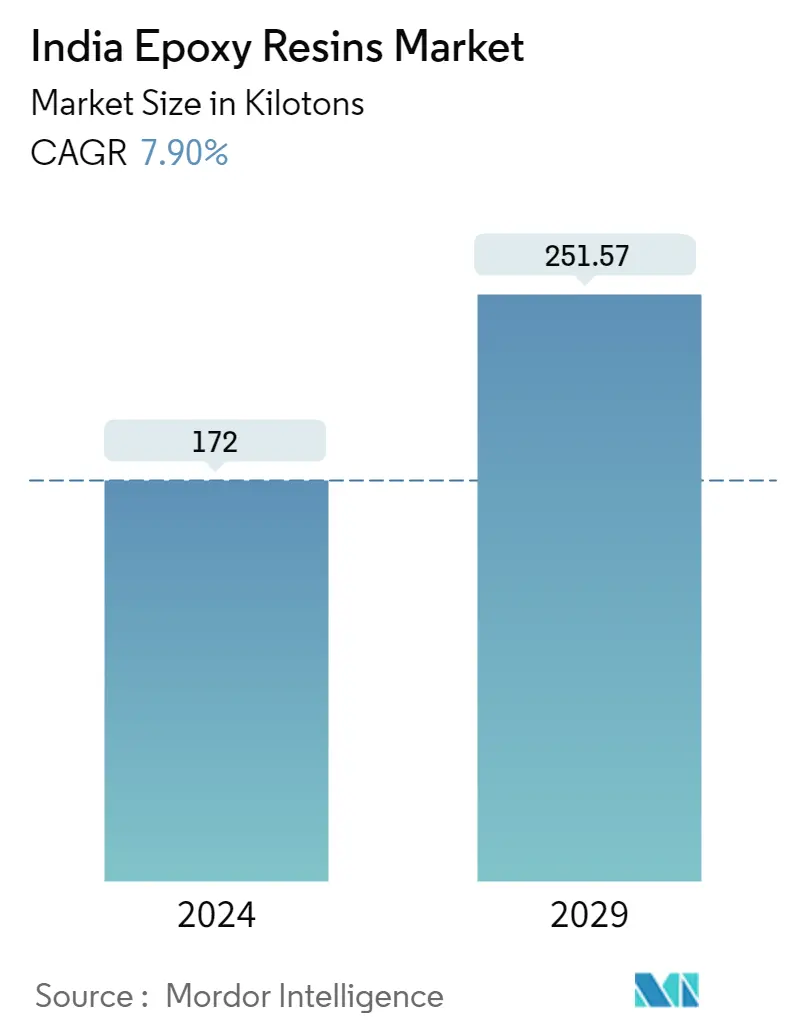

インドのエポキシ樹脂市場規模は2024年に172 kilotonsと推定され、2029年には251.57 kilotonsに達し、予測期間中(2024-2029)に7.90%の年平均成長率で成長すると予測されている。

新型コロナウイルス感染症(COVID-19)によるパンデミック期間中、全国的なロックダウン、厳格な社会的距離の義務化、サプライチェーンの混乱により、市場は大きな影響を受けた。これにより、エポキシ樹脂が必要とされる塗料やコーティング剤、接着剤やシーラントなどのさまざまな製品の生産や製造が一時的に停止された。しかし、パンデミック後のさまざまな製造業に対する政府の支援により、市場の成長は加速しています。

- 建設業界の成長と自動車業界からの接着剤およびシーラントの需要の増加が市場の成長を牽引する要因です。

- 一方で、エポキシ樹脂の有害な影響は市場の成長を妨げると予想されます。

- リサイクル可能で改質可能なエポキシ樹脂の採用の増加は、予測期間における市場機会として機能します。

インドのエポキシ樹脂市場動向

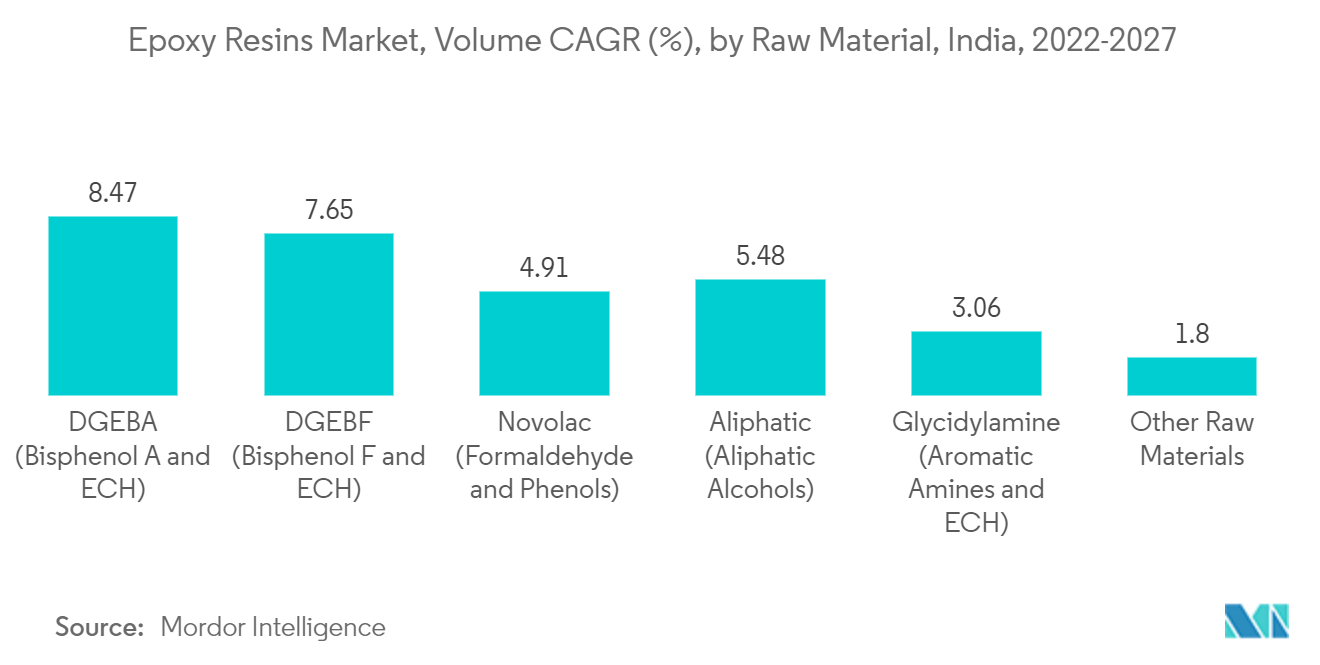

DGBEA(ビスフェノールFとECH)の需要増加

- ビスフェノールA-エピクロロヒドリンをベースとするエポキシ樹脂は、現在でも最も広く使用されているエポキシ樹脂である。エポキシ樹脂は、活性水素基を含む化合物をエピクロロヒドリンと反応させ、次いでデヒドロハロゲン化することによって調製される。

- ビスフェノールAのジグリシジルエーテル(DGEBA)をベースとするエポキシ樹脂は、接着剤、コーティング剤、積層板、封止剤などの配合に最も一般的に使用されている。

- 現在、世界中のエポキシ樹脂材料のおよそ90%がビスフェノールAのジグリシジルエーテル(DGEBA)から作られている。この樹脂は、優れた機械的特性、耐薬品性、形状安定性などのユニークな特徴を備えています。

- ポリカーボネートとエポキシ樹脂は、BPFから派生した主要製品である。これらのエポキシ樹脂はDGEBAと同じ方法で製造される。DGEBF(ビスフェノールF)エポキシ樹脂はDGEBAエポキシ樹脂よりも粘度が低く、機械的・化学的特性が優れています。

- ビスフェノールF型エポキシ樹脂は、コーティング、土木、接着剤、電気絶縁材料、反応中間体など幅広い用途に使用されている。特に液状樹脂は粘度が低いため、作業性や成形性に優れ、多くの用途に適しています。

市場を支配するのは塗料・コーティング部門

- インドのエポキシ樹脂業界では、建築、自動車、エネルギー、電子産業で広く使用されていることから、塗料・コーティング分野が最も急成長すると予想されている。

- エポキシ樹脂は、床や金属用途のコーティングの耐久性を高めるため、コーティング用途のバインダーとして使用される。

- インドは製造業や機械産業が急成長している国のひとつであり、塗料やコーティング剤のニーズが高まっている。政府は、国内に製造部門を設置する企業に対してさまざまな便宜を図り、製造部門を後押しするためにさまざまな政策を打ち出している。例えば、インドは2021年8月に製造品輸出額1兆米ドルという目標を達成するための計画をまとめた。

- インドの塗料産業の売上高は約6億7,083万米ドルと推定されている。国内最大手のAsian Paintsは国内で10の生産施設を運営し、Berger paintsは12の生産施設を使用している。

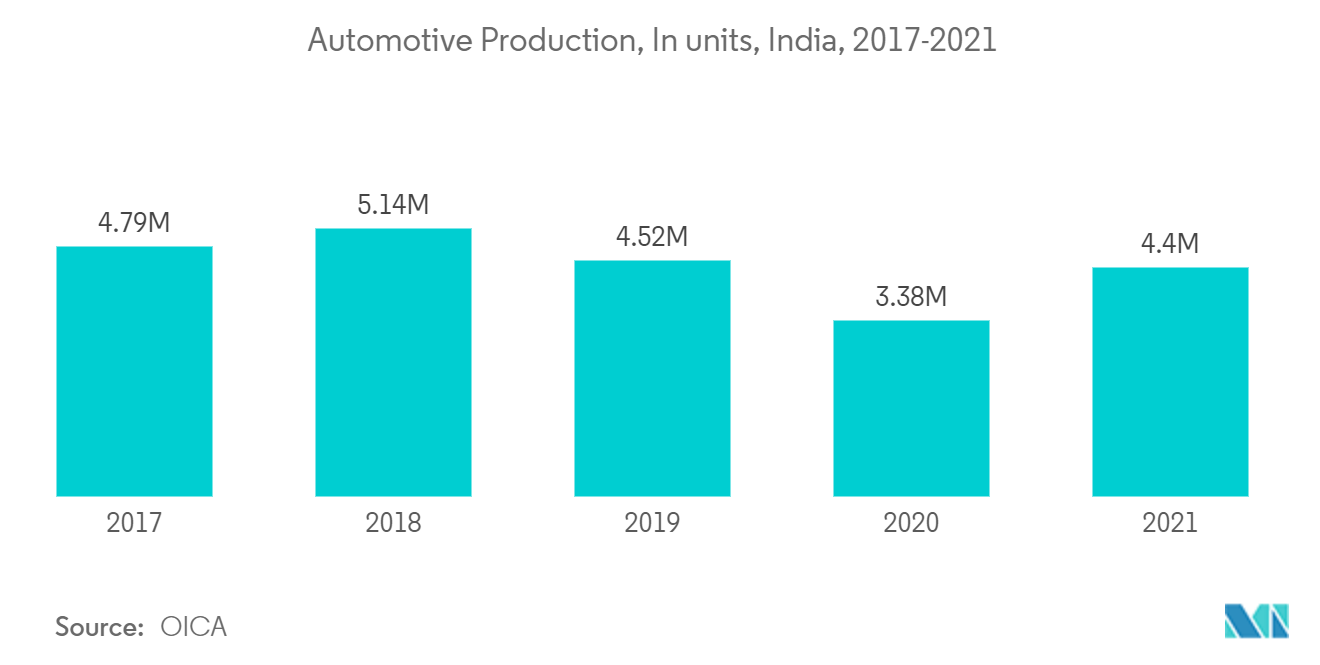

- OICAによると、2021年の自動車生産台数は約4,399万1,112台で、2020年の3,381万1,819台に比べ30%増加した。

- 乗用車(BMW、メルセデス、タタ・モーターズ、ボルボ・オートを除く)、三輪車、二輪車、四輪車の自動車生産台数は、2021年10月までに2,214,745台となった。

- IBEFによると、インド政府は、自動車部門が国内外からの投資によって2023年までに80億~100億米ドルを生み出すと見込んでいる。

- このような要因によって、塗料やコーティング剤におけるエポキシ樹脂の需要が促進され、予測期間中の市場の成長が高まると予想される。

インドのエポキシ樹脂産業概要

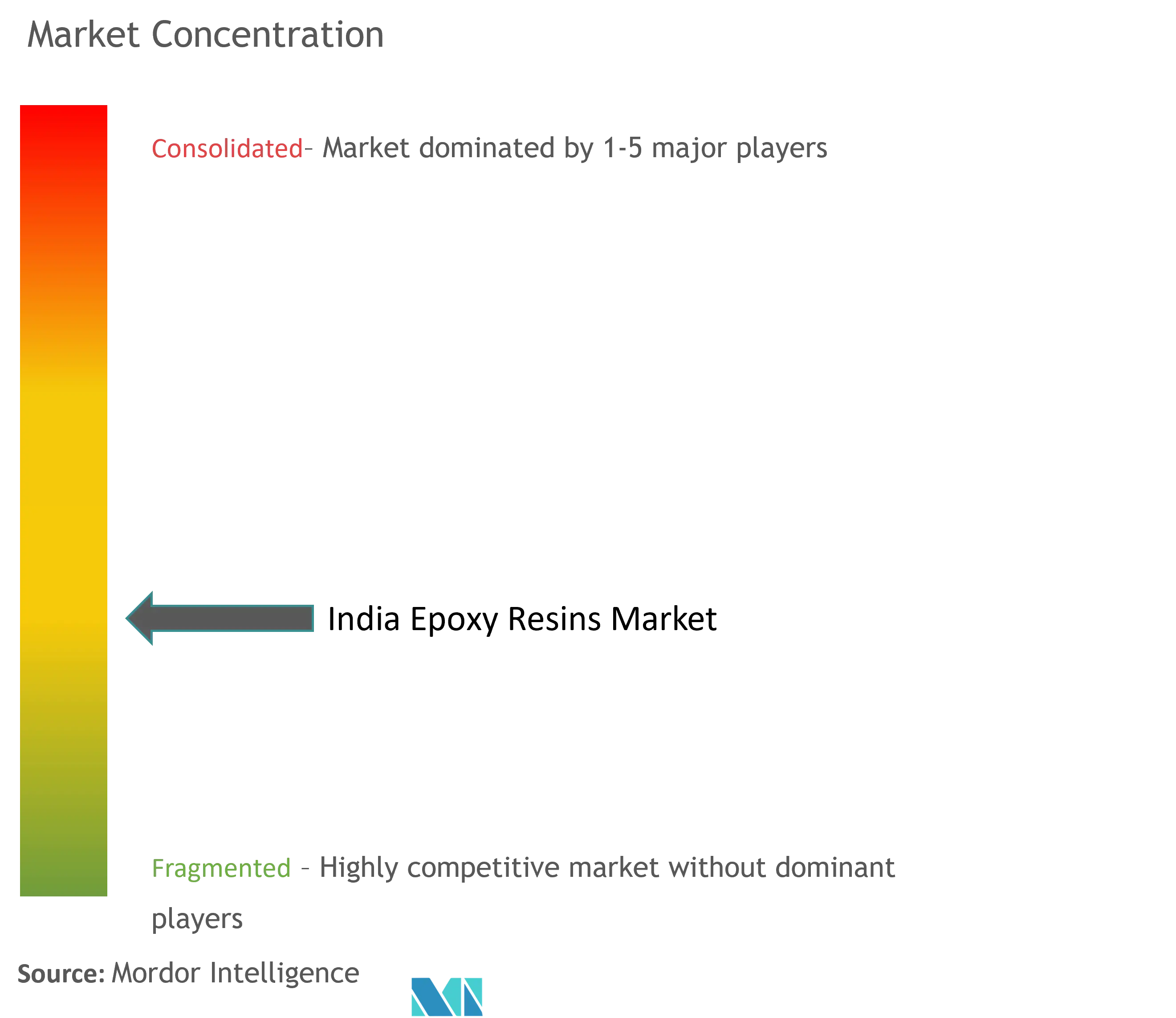

インドのエポキシ樹脂市場は部分的に断片化されており、市場には様々なプレーヤーが存在している。インドのエポキシ樹脂市場の主要企業(順不同)には、Aditya Birla Chemicals、Atul Ltd.、KUKDO CHEMICAL Co.Ltd.、Hexion、Huntsman International LLCなどがある。

インドのエポキシ樹脂市場リーダー

-

Huntsman International LLC

-

KUKDO CHEMICAL CO. LTD

-

Hexion Chemicals India Pvt. Ltd.

-

Aditya Birla Chemicals

-

Atul Ltd.

- *免責事項:主要選手の並び順不同

インドのエポキシ樹脂市場ニュース

- 2022年2月、ヘキシオン・ホールディングス・コーポレーション(ヘキシオン)は、エポキシ・スペシャリティ樹脂、ベース・エポキシ樹脂および中間体製品ラインを含むエポキシ・ベース・コーティングス・アンド・コンポジット事業のウェストレイク・ケミカル・コーポレーションへの約12億米ドルでの売却を完了した。

- 2021年4月、KUKDOケミカルズは年産10万トンの釜山YD-128新工場を建設し、エポキシ樹脂の生産能力を拡大した。

インドのエポキシ樹脂産業区分

エポキシ樹脂は石油由来の強化ポリマー複合材料で、エポキシド単位を含む反応プロセスから生じる。インドのエポキシ樹脂市場は原材料と用途で区分される。原料別では、DGBEA、DGBEF、ノボラック、脂肪族、グリシジルアミン、その他原料に区分される。用途別では、市場は塗料・コーティング、接着剤・シーラント、複合材料、電気・電子、その他の用途に区分される。上記のすべてのセグメントについて、市場規模と予測は数量(トン)に基づいて行われている。

| DGBEA (ビスフェノール A および ECH) |

| DGBEF (ビスフェノール F および ECH) |

| ノボラック (ホルムアルデヒドおよびフェノール) |

| 脂肪族(脂肪族アルコール) |

| グリシジルアミン (芳香族アミンおよび ECH) |

| その他の原材料 |

| 塗料とコーティング |

| 接着剤およびシーラント |

| 複合材料 |

| 電気および電子 |

| その他の用途 |

| 原材料 | DGBEA (ビスフェノール A および ECH) |

| DGBEF (ビスフェノール F および ECH) | |

| ノボラック (ホルムアルデヒドおよびフェノール) | |

| 脂肪族(脂肪族アルコール) | |

| グリシジルアミン (芳香族アミンおよび ECH) | |

| その他の原材料 | |

| 応用 | 塗料とコーティング |

| 接着剤およびシーラント | |

| 複合材料 | |

| 電気および電子 | |

| その他の用途 |

インドのエポキシ樹脂市場に関する調査FAQ

インドのエポキシ樹脂市場の規模はどれくらいですか?

インドのエポキシ樹脂市場規模は、7.90%年に172.00千トンに達し、7.90%のCAGRで成長し、2029年までに251.57千トンに達すると予想されています。

現在のインドのエポキシ樹脂市場規模はどれくらいですか?

2024年、インドのエポキシ樹脂市場規模は172.00キロトンに達すると予想されています。

インドのエポキシ樹脂市場の主要プレーヤーは誰ですか?

Huntsman International LLC、KUKDO CHEMICAL CO. LTD、Hexion Chemicals India Pvt. Ltd.、Aditya Birla Chemicals、Atul Ltd.は、インドのエポキシ樹脂市場で活動している主要企業です。

このインドのエポキシ樹脂市場は何年をカバーしており、2023年の市場規模はどれくらいですか?

2023年のインドのエポキシ樹脂市場規模は159.41千トンと推定されています。このレポートは、2019年、2020年、2021年、2022年、2023年のインドエポキシ樹脂市場の歴史的市場規模をカバーしています。レポートはまた、2024年、2025年、2026年、2027年、2028年、2029年のインドエポキシ樹脂市場規模を予測します。

最終更新日:

インドのエポキシ樹脂産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年のインドのエポキシ樹脂市場シェア、規模、収益成長率の統計。インドのエポキシ樹脂分析には、2029年までの市場予測見通しと歴史的概要が含まれています。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。