インド配合飼料市場分析

インドの配合飼料市場規模は2025年に288.9億米ドルと推定され、予測期間中(2025-2030年)の年平均成長率は6.1%で、2030年には388.5億米ドルに達すると予測されている。

インドの配合飼料市場は、家禽、牛、水産養殖、養豚を含む同国の畜産部門を支える上で重要な役割を果たしている。肉、卵、乳製品などの畜産物に対する需要の増加により、市場は大幅な成長を遂げている。インドは畜産業の世界的リーダーであり、牛乳とバッファロー肉の生産で第1位、ヤギ肉で第2位、鶏肉で第3位となっている。2023年のFAOSTATのデータによると、インドの家畜頭数は牛1億9,440万頭、水牛1億1,200万頭、ヤギ1億5,420万頭、家禽8億7,850万羽以上であり、良質な飼料への需要が大きいことを示している。

インドの配合飼料市場では、トウモロコシと大豆ミールが主成分で、粗粒穀物や油糧ミールがそれを補完している。酪農部門では、インドの伝統的な酪農経営を反映して、小規模農家が農場で生産した配合飼料、特に泌乳牛と雌水牛用の配合飼料を主に使用している。

市場成長の原動力となっているのは、所得水準の向上、人口動態の変化、農村部と都市部の両方における家畜栄養に対する意識の高まりである。政府のイニシアチブはこのセクターの発展を強化している。例えば、2024年9月、国立農業農村開発銀行(NABARD)は、ベンガルールで高度な給餌技術と農場管理に関する研修プログラムを開催した。この取り組みは、家畜の生産性を向上させ、農家を支援するために機関間の協力を促すことに重点を置いたものである。

インドの配合飼料市場は、膨大な家畜頭数、畜産物需要の増加、高度な給餌技術による動物栄養強化の重視に支えられ、拡大を続けている。

インドの配合飼料市場動向

インドの家畜頭数の多さと酪農セクターの成長が配合飼料市場を牽引

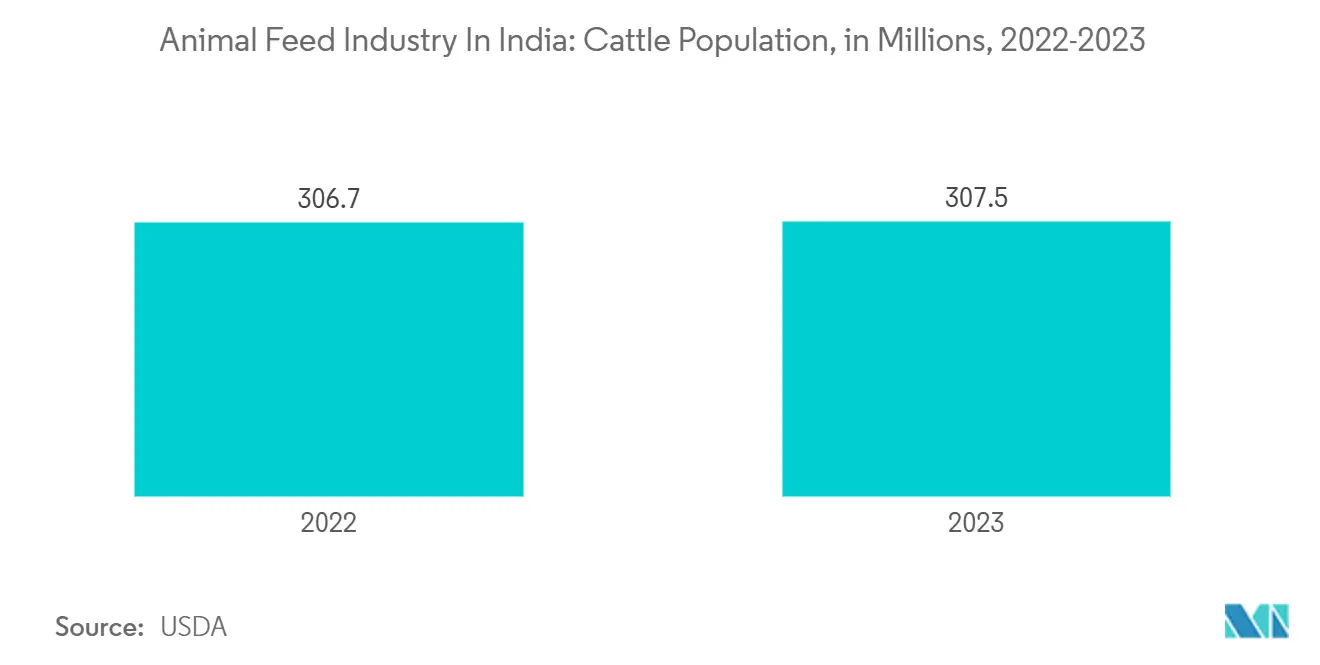

インドは世界最大の生牛群を維持しており、ブラジルと中国がこれに続く。この国の牛群は乳牛と水牛で構成されており、どちらも配合飼料市場の成長に貢献している。米国農務省によると、インドのウシの頭数は2023年に3億750万頭に達する。畜産業を支援する政府の取り組みがこの成長に寄与し、配合飼料業界に利益をもたらしている。

インドにおける牛の文化的意義、特にヒンドゥー教では牛は神聖な動物であり、配合飼料市場を支えている。牛は主に乳を生産するために飼育されるため、酪農需要は飼料需要に直接影響する。畜産酪農省の報告によると、インドの一人当たりの牛乳消費量は2021年の427g/日から2023年には459g/日に増加する。この牛乳需要の増加は、予測期間中に配合飼料市場を強化すると予測される。さらに、アッサム州、ケララ州、南インドの一部など、特定の地域では牛肉の消費量が増加している。

インド畜産酪農省(Department of Animal Husbandry and Dairying India)の報告によると、鶏肉生産は40年間で大きく変貌し、伝統的な農業から近代技術を用いた商業生産システムへと進化している。FAO STATによると、インドの家禽頭数は8億7850万羽で、食肉生産量は2023年に506万トンに達する。大規模養鶏への移行により、高品質の配合飼料の需要が高まっている。消費パターンの増加に支えられた畜産業と養鶏業の成長が、インドの配合飼料市場を牽引し続けている。

食肉・卵生産の増加により家禽用飼料がインドの配合飼料市場を独占

インドの複合飼料市場は、国内の食糧供給における家禽の重要な役割のため、家禽飼料部門が支配的である。養鶏はインドの食肉と卵の生産に大きく貢献しており、国の栄養安全保障と経済成長の両方に影響を与えている。

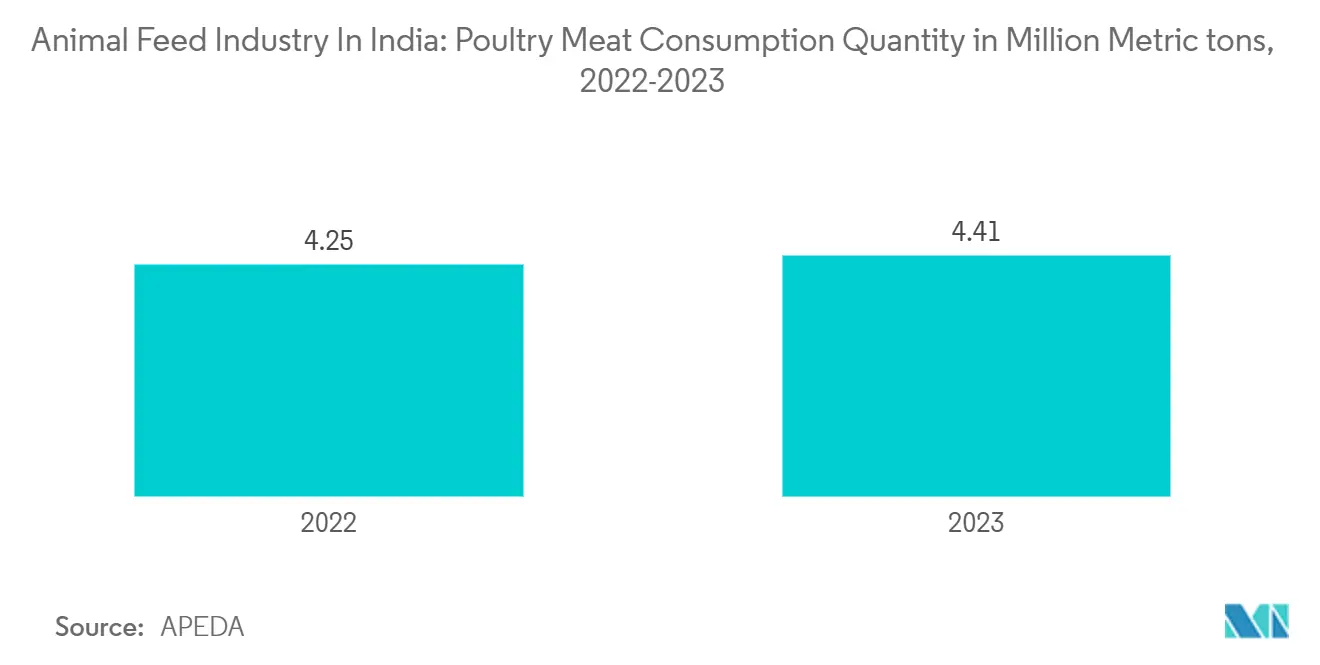

インドは世界最大の鶏肉・鶏卵生産国のひとつであり、その産業は伝統的な裏庭での飼育から商業規模の企業へと移行しつつある。この移行により、鳥の健康と生産性を維持するための高品質な家禽用飼料の需要が高まっている。農業・加工食品輸出開発局(APEDA)によると、2022~2023年のインドの鶏卵生産量は1,383億8,000万個である。同国の鶏肉消費量は2023年に441万トンに達し、前年から0.16万トン増加した。鶏卵と食肉の安定生産は、家禽の栄養要件を満たすように配合された高品質の飼料に大きく依存している。卵と食肉に対する国内外の需要の高まりは、インドの配合飼料市場における家禽用飼料セグメントの地位を引き続き強化している。

養鶏はインドの農村開発と雇用創出にも貢献しており、何百万人もの農村住民に収入の機会を提供している。業界の拡大は、食糧生産と農村の経済発展の両方を支えている。2023年7月、アムール乳業はインドの複数の地域に養鶏飼料生産ラインを設立し、事業を拡大した。家禽製品への大きな需要と政府支援の増加により、家禽飼料セグメントは予測期間中にさらに拡大すると予測される。

インド配合飼料産業概要

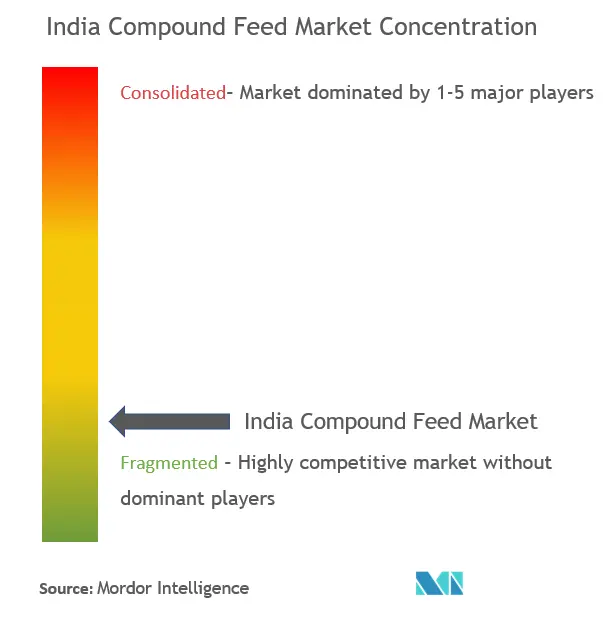

インドの配合飼料市場は断片化されており、Cargill Inc.、Archer Daniels Midland、Godrej Agrovet Limited、Nutreco (Trouw Nutrition)、Alltech Inc.、New Hope Groupなどの大手企業が参入している。大手企業は地元市場での事業拡大のため、飼料工場や小規模製造業の買収に力を入れている。大手企業は、地域間での事業拡大や、製品ラインだけでなく生産能力増強のための新工場設立に注力している。また、既存工場の生産能力も増強している。

インド配合飼料市場のリーダー

-

Cargill Inc.

-

Alltech, Inc.

-

ADM

-

Godrej Agrovet Limited

-

Nutreco (Trouw Nutrition)

- *免責事項:主要選手の並び順不同

インド配合飼料市場ニュース

- 2022年12月:アジア開発銀行(ADB)とABIS Exports India Private Limited (ABIS)は、マイクロフィッシュ飼料工場の建設を支援し、最大6,000人の農家に気候変動に強い魚類養殖の実践と金融リテラシーの訓練を行うことにより、インドの食料安全保障を強化するため、1,600万米ドルの非転換社債を引き受ける契約を締結した。

- 2022年1月:インドの新興企業であるeFeed社は、持続可能で説明責任のある畜産業を推進する目的で、インド北東部各地に栄養指導センターを設立する計画を開始した。

- 2021年9月Suguna Feeds社は、インドのUdumalpetにある飼料工場で、牛用飼料のMilkyBest+とNutriBestを発売した。この2種類の牛用飼料は、インド市場の他のブランドよりも比較的安価でありながら、高品質である。

インド配合飼料産業セグメント

配合飼料とは、植物、動物、有機物、無機物、工業的加工のいずれかを原料とし、添加物を含むかどうかに関わらず、家畜に与えられる原材料とサプリメントの混合物である。インドの動物飼料産業は、動物の種類(反芻動物、家禽、養豚、水産養殖、その他の動物の種類)と原材料(穀物、ケーキとミール、副産物、サプリメント)で区分されている。本レポートでは、上記すべてのセグメントについて、金額(米ドル)ベースの市場規模と予測を提供しています。

| 反芻動物 |

| 家禽 |

| 豚 |

| 養殖業 |

| その他の動物の種類 |

| シリアル |

| ケーキと食事 |

| 副産物 |

| サプリメント |

| 動物の種類 | 反芻動物 |

| 家禽 | |

| 豚 | |

| 養殖業 | |

| その他の動物の種類 | |

| 材料 | シリアル |

| ケーキと食事 | |

| 副産物 | |

| サプリメント |

よく寄せられる質問

インドの配合飼料市場の規模は?

インドの配合飼料市場規模は2025年に288.9億ドルに達し、年平均成長率6.10%で成長し、2030年には388.5億ドルに達すると予測されている。

現在のインドの配合飼料市場規模は?

2025年には、インドの配合飼料市場規模は288.9億ドルに達すると予想されている。

インド配合飼料市場の主要プレーヤーは?

Cargill Inc.、Alltech, Inc.、ADM、Godrej Agrovet Limited、SHV (Nutreco NV)がインド配合飼料市場に参入している主要企業である。

このインド配合飼料市場は何年を対象とし、2024年の市場規模は?

2024年のインド配合飼料市場規模は271.3億米ドルと推定される。本レポートでは、インド配合飼料市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年、2024年について調査しています。また、2025年、2026年、2027年、2028年、2029年、2030年のインド配合飼料市場規模を予測しています。

最終更新日:

Mordor Intelligence™ Industry Reportsが作成した2025年インド配合飼料市場シェア、規模、収益成長率の統計。インドの配合飼料の分析には、2025年から2030年までの市場予測展望と過去の概要が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手できます。