インド蓄電池市場分析

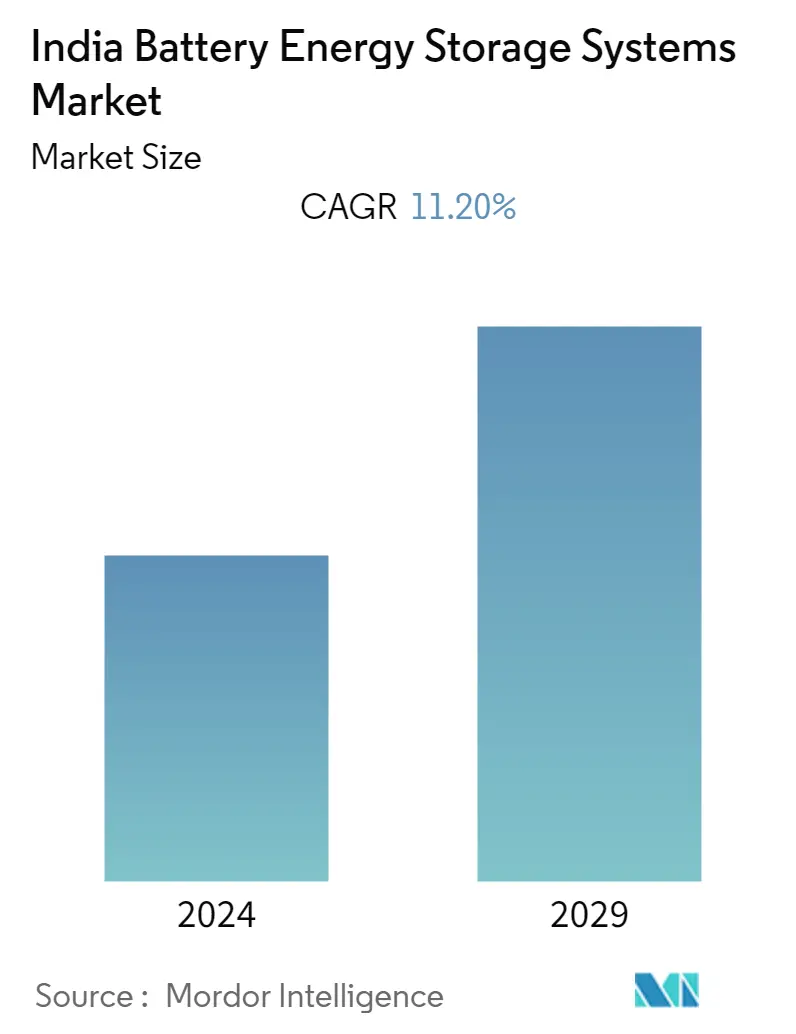

インドのバッテリーエネルギー貯蔵システム市場は、今年末までにUSD 3.10 billionに達すると推定され、今後5年間でUSD 5.27 billionに達し、予測期間中に11.20%以上のCAGRを記録すると予測されている。

- 中期的には、リチウムイオン電池の価格下落やエネルギー貯蔵の導入を促進する政府の取り組みといった要因が、予測期間中のインド電池エネルギー貯蔵システム市場を牽引するとみられる。

- 一方、エネルギー貯蔵の運用と所有に関する規則が不透明であることが、調査対象期間におけるインドのバッテリーエネルギー貯蔵システム(BESS)市場の成長を妨げる可能性が高い。

- とはいえ、エネルギーを貯蔵するための新しい電池技術の技術的進歩や、2030年までに再生可能エネルギー容量を約500GWに到達させるというインドの目標は、予測期間中にインドBESS市場に有利な成長機会を生み出す可能性が高い。

インド蓄電池市場動向

リチウムイオン電池部門が市場を支配する見込み

- リチウムイオン電池は再生可能エネルギー発電プロジェクトで高い需要がある。再生可能エネルギー業界の専門家の多くは、インドにおける再生可能エネルギーの成長はエネルギー貯蔵システムなしでは不完全であり、リチウム電池は最も費用対効果の高い統合を提供すると考えている。

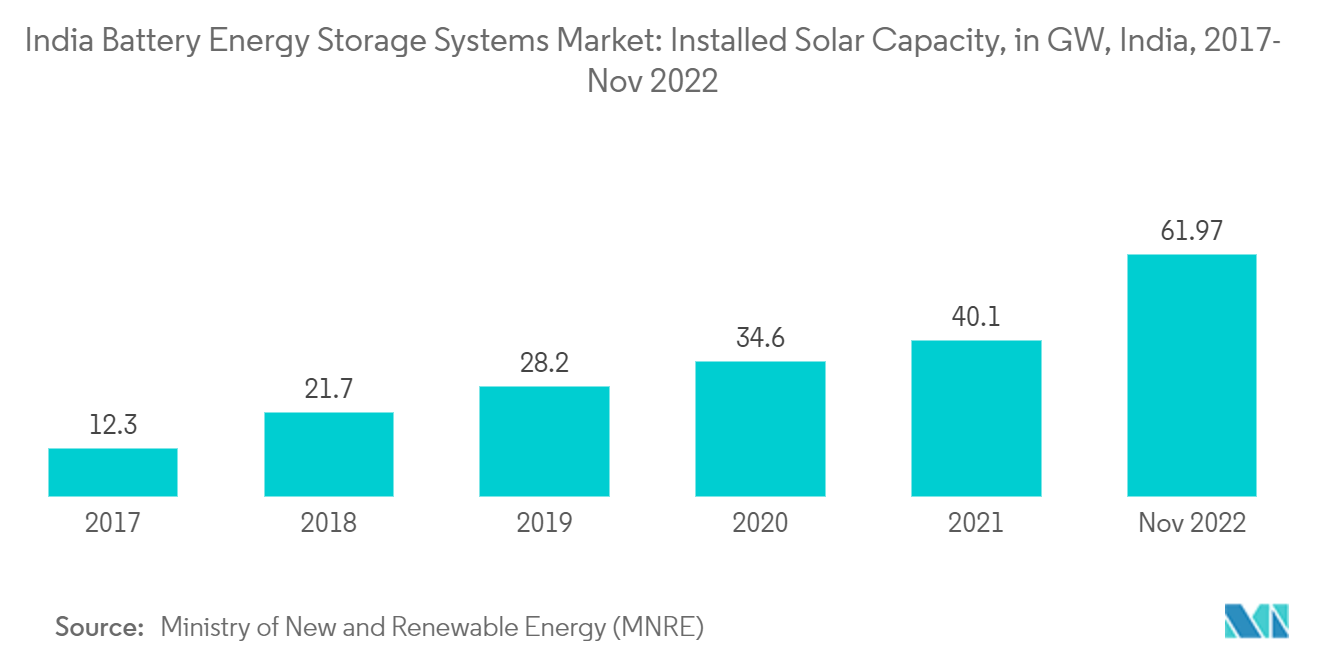

- リチウム太陽電池は再充電可能なエネルギー貯蔵ソリューションであり、太陽光発電システムと組み合わせて余剰の太陽光電力を貯蔵することができる。インドの太陽光発電設備容量は、2022年11月30日現在で約6,197万kWであり、政府は2022年までにその割合を1億kWに増やすという野心的な目標を達成するため、多くのプロジェクトを計画した。しかし、太陽光発電の供給は断続的であるため、多くの民間企業が太陽光発電+エネルギー貯蔵プロジェクトを計画し、送電網への継続的な電力供給を確保している。

- 2023年6月、タタ・グループの子会社であるAgratas Energy Storage Solutions Private Limitedは、グジャラート州にインド初のリチウムイオン電池のギガ工場を設立する契約をグジャラート州政府と締結した。同社は、20ギガワット(GW)ユニットを設立するため、当初15.7億米ドルを投資する予定である。

- タタ・パワー・ソーラー・システムズ社(タタ・パワー・ソーラー)は、チャティスガル州でソーラー・エナジー・コーポレーション・オブ・インディア社(SECI)から太陽光+蓄電プロジェクトを受注した。このプロジェクトには、容量120MWhのユーティリティ・スケールのバッテリー・エネルギー貯蔵システム(BESS)を備えた100MWの太陽光発電所のEPCサービスが含まれる。プロジェクトの総支出額は約1億1500万米ドル。2023年後半に試運転が開始される予定である。

- さらに、電池エネルギー貯蔵システムと統合されたラマギリ太陽風力ハイブリッド・プロジェクトは、インドにおけるエネルギー貯蔵開発の完璧な例である。アンドラ・プラデシュ州アナンタプルに位置するこのプロジェクトは、インド太陽エネルギー公社(SECI)が所有している。現在建設中で、2022年までに完成する予定だ。

- このような開発により、予測期間中、リチウムイオン電池分野が最大の市場シェアを占めると予想される。

政府の取り組みが市場を牽引

- インドの蓄電池市場は、技術導入を容易にする政府の支援政策やイニシアティブによって、さらに牽引される可能性が高い。

- インドの電力容量増加はインド政府の期待通りではなかった。そのため、政府はさまざまな火力発電や再生可能エネルギー・プロジェクトによって電力セクターを活性化させようとしている。再生可能エネルギーの設備容量(大規模水力発電を含む)は、2014年3月の76.37GWから2022年12月には167.75GW、つまり約2.20倍に増加している。

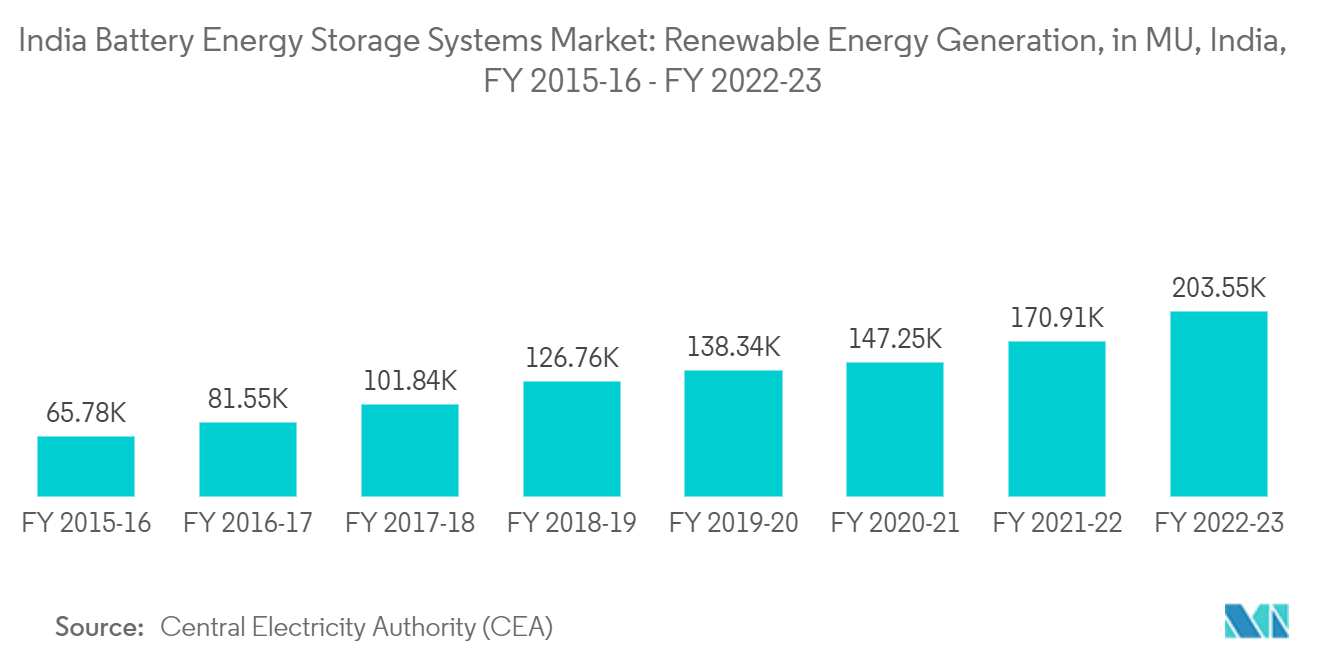

- 中央電力局によると、2022-23年度の再生可能エネルギー総発電量は203,552百万ユニット(MU)で、前年度比年率19%増である。

- 総再生可能エネルギー設備容量のうち、インドのバッテリー蓄電設備容量は2021年時点で約20MWであり、2030年までに必要な容量は約38GWになると推定されている。インド政府や関連団体により、再生可能エネルギー発電プロジェクトに蓄電システムを統合するプロジェクトがいくつか計画されている。

- 2022年10月、米国エネルギー省(DOE)とインド電力省(MoP)は、エネルギー貯蔵タスクフォースを設立し、クリーンエネルギーの未来への移行を促進するため、エネルギー貯蔵技術の規模拡大と展開の加速化を支援するため、両国の政府高官、業界代表、その他の利害関係者間の継続的で有意義な対話を促進している。

- こうした動きから、予測期間中、政府政策が最も重要な市場促進要因になると予想される。

インド蓄電池産業概要

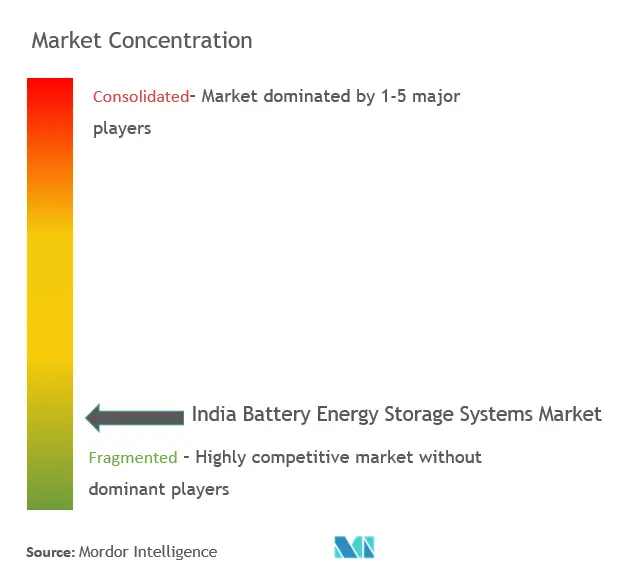

インドのバッテリー蓄電システム市場は適度に断片化されている。市場の主なプレーヤー(順不同)には、東芝、AES Corporation、Exide Industries Ltd、Delta Electronics Inc.、Amara Raja Groupなどがある。

インド蓄電池市場リーダー

-

Exide Industries Ltd

-

Delta Electronics, Inc

-

Amara Raja Group

-

AES Corporation

-

Toshiba Corporation

- *免責事項:主要選手の並び順不同

インド蓄電池市場ニュース

- 2023年6月インド政府は、400MWhの蓄電池プロジェクトを設置する企業に対し、奨励金として4億5,520万米ドルを提供する。政府は、2030年の目標である500MWの再生可能エネルギー容量を達成する意向である。

- 2023年4月インド・グリッド・トラストは、マハラシュトラ州のドゥレ変電所において、ソーラーパネルと組み合わせた初のバッテリー蓄電システム(BESS)プロジェクトを完成させた。

インド蓄電池産業セグメント

バッテリー・エネルギー貯蔵システム(BESS)は、様々な電源から必要な時にエネルギーを貯蔵・放電できる充電式バッテリーである。BESSは1つまたは複数のバッテリーで構成され、電力網のバランスを取り、バックアップ電力を供給し、電力網の安定性を向上させるために利用できる。

インドのバッテリー蓄電システム市場は、バッテリーと接続タイプで区分される。電池タイプ別では、リチウムイオン電池、鉛蓄電池、フロー電池、その他の電池に区分される。接続タイプ別では、オングリッドとオフグリッドに区分される。市場規模と予測は、収益(米ドル)に基づき各セグメントについて行われている。

| リチウムイオン |

| 鉛酸 |

| 流れ |

| その他のバッテリータイプ |

| オングリッド |

| オフグリッド |

| 電池のタイプ | リチウムイオン |

| 鉛酸 | |

| 流れ | |

| その他のバッテリータイプ | |

| 接続タイプ | オングリッド |

| オフグリッド |

インド蓄電池市場調査FAQ

現在のインドのバッテリーエネルギー貯蔵システム市場規模はどれくらいですか?

インドのバッテリーエネルギー貯蔵システム市場は、予測期間(11.20%年から2029年)中に11.20%のCAGRを記録すると予測されています

インドのバッテリーエネルギー貯蔵システム市場の主要プレーヤーは誰ですか?

Exide Industries Ltd、Delta Electronics, Inc、Amara Raja Group、AES Corporation、Toshiba Corporationは、インドのバッテリーエネルギー貯蔵システム市場で活動している主要企業です。

このインドのバッテリーエネルギー貯蔵システム市場は何年を対象としていますか?

このレポートは、インドのバッテリーエネルギー貯蔵システム市場の過去の市場規模を2020年、2021年、2022年、2023年までカバーしています。レポートはまた、インドのバッテリーエネルギー貯蔵システム市場の年間市場規模を2024年、2025年、2026年、2027年、2028年、2029年と予測しています。。

最終更新日:

インド蓄電池産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年のインドのバッテリー エネルギー貯蔵システム市場シェア、規模、収益成長率の統計。インドのバッテリーエネルギー貯蔵システムの分析には、2024年から2029年までの市場予測見通しと過去の概要が含まれています。得る この業界分析のサンプルを無料のレポート PDF としてダウンロードできます。