インド資産管理市場分析

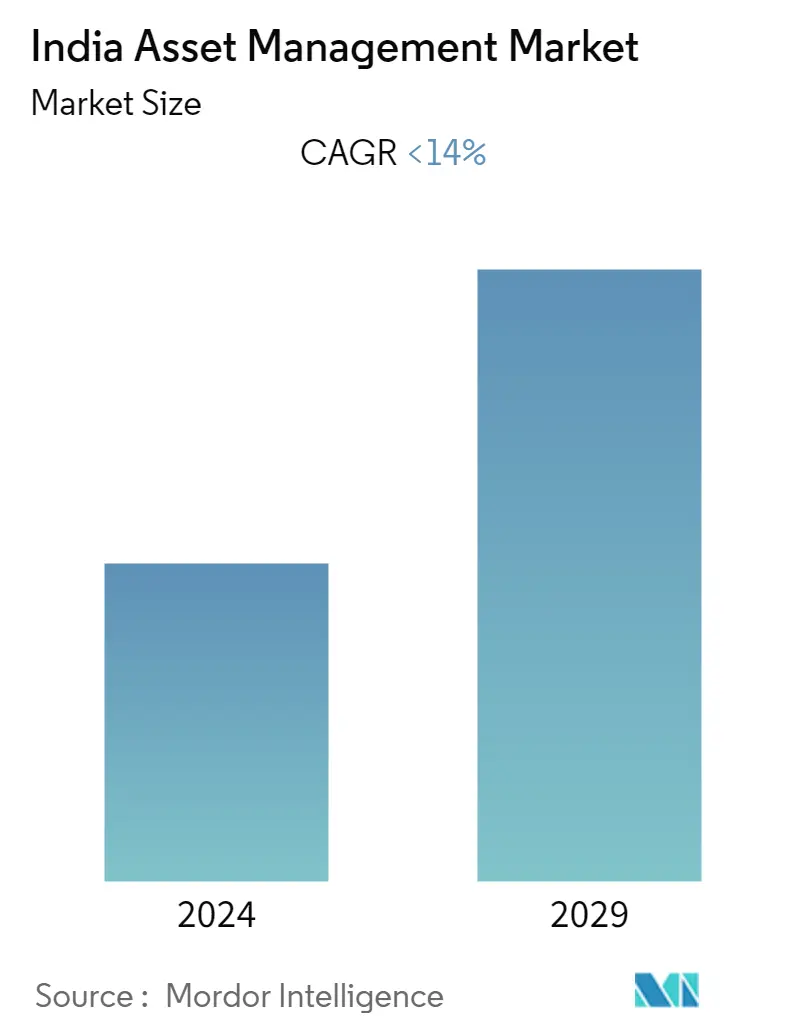

インドの資産運用市場は、今年度USD 865 billionの規模であり、予測期間中のCAGRは14%となる見込みである。

パンデミックのために2020年から始まった経済状況の悪化にもかかわらず、インドの投資市場は依然として注目すべき記録で10年を締めくくることができた。Covid-19のおかげで、よりテクノロジー主導の世界へと急速に変貌を遂げ、インフラや不動産など、プライベート・エクイティ(PE)/ベンチャー・キャピタル(VC)投資家の伝統的なセクターよりも、教育テクノロジー、金融サービス、ライフサイエンスなど、さまざまなセクターへの投資が急増している。

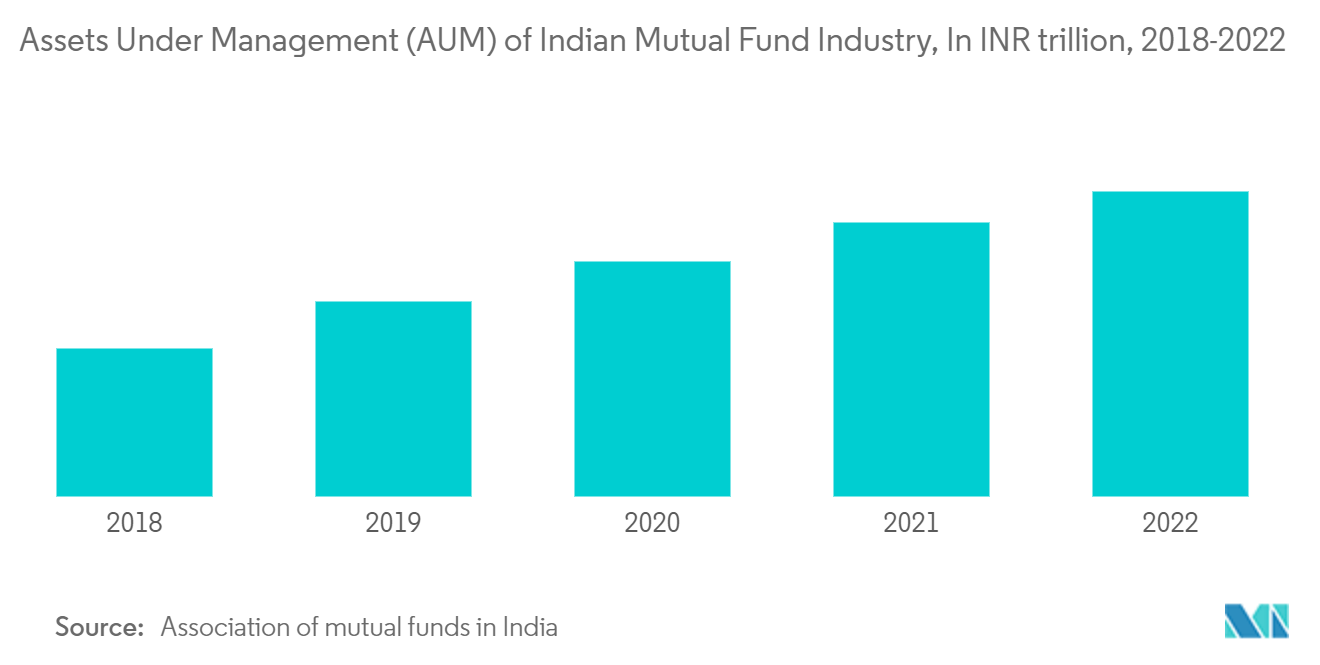

2022年、インドの投資信託業界の運用資産残高は37兆2,200億インドルピー(4,490億米ドル)に達した。個人投資家が業界資産の55%を保有する一方、機関投資家は45%を占める。法人が95%を占め、残りをインドと外国の機関投資家、銀行が分け合っている。FPIルートでの純流出は、2022年6月15日現在で約8,520億インドルピー(103億米ドル)で、うち約1,260億インドルピー(15億2,000万米ドル)が債券による流出である。

政府はアンカー・インベスターとして、インフラやその他の高成長分野への投資機会を求める国内外の投資家のために、ファンド・オブ・ファンズ・プログラムを含む共同投資プラットフォーム、すなわち国家投資・インフラ基金を設立し、重要な国内LPとして浮上している。さらに、インド小企業開発銀行は、インドの新興企業や零細企業、中小企業の成長を促進・加速させるため、様々なAIFに投資している。

SEBIは、AIFが適切に管理・運営され、誤販売がないことを確認するため、AIF業界の成長ペースを考慮し、AIFに対する監督を強化している。また、年1回のPPM監査が義務付けられ、AIFの承認を得るためにSEBIに提出する書類はすべてマーチャント・バンカーを通じて行うことが求められるようになった。

インド資産運用市場の動向

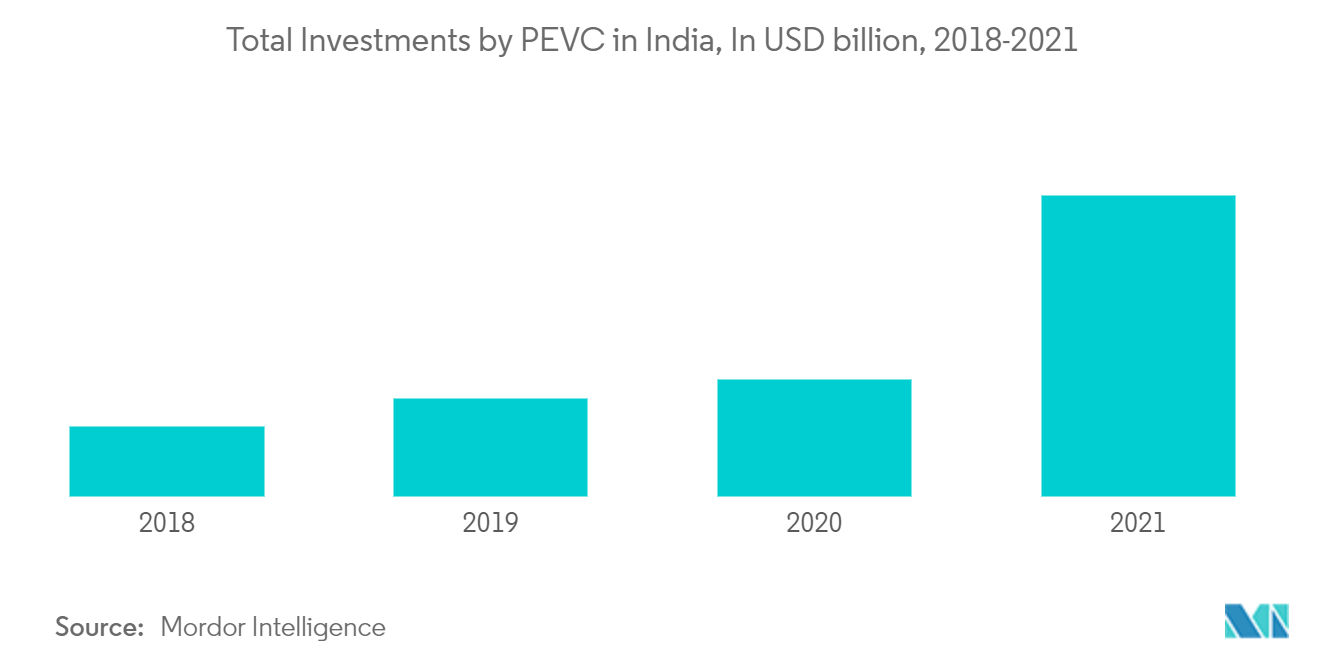

プライベート・エクイティ/ベンチャーキャピタル投資活動の増加が市場を牽引

2021年のPE/VC投資活動総額は771億米ドルとなり、2020年比で62%増加した。PEアセットクラス(インフラと不動産を除く)は79%の伸びを示した。テクノロジー163億米ドル、eコマース159億米ドル、金融サービス117億米ドルの3セクターがPE/VC投資額全体の57%を占めたが、メディア・エンターテインメント、教育、製薬、ヘルスケアなど多くのセクターが大きな伸びを示した。初めて10億米ドルを超えるPE/VC投資が14セクターに達した。

アクティブなPEファンドの数は2020年も増加し続け、グローバルと国内のゼネラル・パートナー(GP)が60%と大半を占め、リミテッド・パートナー(LP)(機関投資家や政府関連会社)、コーポレートがそれに続いた。より多くのファンドがインドへの注力を強める中、70%以上の投資家が、グローバルPEファームやLP/ソブリン・ウェルス・ファンドが直接投資することが最大の競争脅威であると同意している。インド市場に対する投資家の信頼の高まりは、主要なGPやLPがインドのディールバリューに浸透しつつあることからも見て取れる。

インドにおける投資信託業界の高い成長ポテンシャルが市場を牽引

2022年には、年収1,000万インドルピー(1万2,089米ドル)以上の世帯が186億世帯(1,860万世帯)であるのに対し、インドで投資信託に登録している投資家は約188億人(1,880万世帯)になると推定されている。提供される投資信託の数も、以前に比べて飛躍的に増加している。

投資信託間の競争は年々倍増しているにもかかわらず、その運用成績は常に良好で、投資家は多大な恩恵を受けている。この業界はここ数年で急成長を遂げ、その成長率は年率40%近くに達している。この成長の主な理由は、投資家の金融商品に対する需要の高まりである。このため、投資信託に資金を投じる人が増え、投資信託はこの需要に応えることができるようになった。

インド資産運用業界の概要

当レポートでは、インド資産管理市場で事業を展開する主要企業を取り上げています。調査対象市場は予測期間中に成長する機会を提示しており、市場競争をさらに促進することが期待される。インドのアセットマネジメント市場は、ICICI、HDFC、Aditya Birlaなどのトップ企業が主要な市場シェアを握っており、統合されている。

インド資産運用市場のリーダー

-

HDFC AMC

-

ICICI Pru AMC

-

Aditya Birla Sunlife

-

SBI Fund Management

-

Reliance Nippon

- *免責事項:主要選手の並び順不同

/india-asset-management-market---growth,-trends,-and-forecast-(2020---2025)_Picture2.webp)

インド資産運用市場ニュース

- 2021年12月24日、HSBCアセット・マネジメント・インドはLTファイナンスからLTインベストメント・マネジメント(LTIM)を4億2,500万米ドルで買収する契約を締結した。LTIMはLTファイナンスの完全子会社で、LTミューチュアル・ファンドの投資マネージャーである。この取引は、アジアにおける富裕層と資産運用の存在感を高めるという英国の金融業者の戦略の一環である。

- 2021年1月28日、サンダラム・アセット・マネジメント・カンパニー(AMC)は、世界的な金融サービス大手プリンシパル・ファイナンシャル・グループのインド事業であるプリンシパル・アセット・マネジメントを338億インドルピー(4億900万米ドル)で買収すると発表した。

インド資産運用業界のセグメンテーション

アセットマネジメントとは、グループや事業体がそのライフサイクルにわたって責任を負うものから価値を引き出し、実現するための体系的なアプローチである。有形資産(建物や設備などの物理的対象物)と無形資産(人的資本、知的財産、営業権、金融資産など)の両方に適用される場合がある。インドの資産運用市場は、顧客タイプ別(リテール、年金基金、保険会社、銀行、その他)、資産クラス別(株式、債券、キャッシュ/マネーマネジメント、オルタナティブ投資、その他)に分類されています。本レポートでは、上記のすべてのセグメントについて、金額(10億米ドル)ベースの市場規模と予測を提供しています。

| クライアントの種類別 | 小売り |

| 年金基金 | |

| 保険会社 | |

| 銀行 | |

| その他の機関 | |

| 資産クラス別 | 資本 |

| 固定収入 | |

| 現金/マネーマーケット | |

| オルタナティブ投資 | |

| その他の資産クラス |

インド資産管理市場調査FAQ

現在のインドの資産管理市場規模はどれくらいですか?

インドの資産管理市場は、予測期間(14%年から2029年)中に14%未満のCAGRを記録すると予測されています

インドの資産管理市場の主要プレーヤーは誰ですか?

HDFC AMC、ICICI Pru AMC、Aditya Birla Sunlife、SBI Fund Management、Reliance Nipponは、インドの資産管理市場で活動している主要企業です。

このインドの資産管理市場は何年を対象としていますか?

このレポートは、2020年、2021年、2022年、2023年のインド資産管理市場の歴史的市場規模をカバーしています。また、2024年、2025年、2026年、2027年、2028年、2029年のインド資産管理市場規模も予測しています。

私たちのベストセラーレポート

Popular Asset Management Reports

Popular Financial Services and Investment Intelligence Reports

Other Popular Industry Reports

インドの資産運用業界レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年のインドの資産管理市場シェア、規模、収益成長率の統計。インドの資産管理分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。