インドの建築用塗料市場規模

|

|

調査期間 | 2016 - 2028 |

|

|

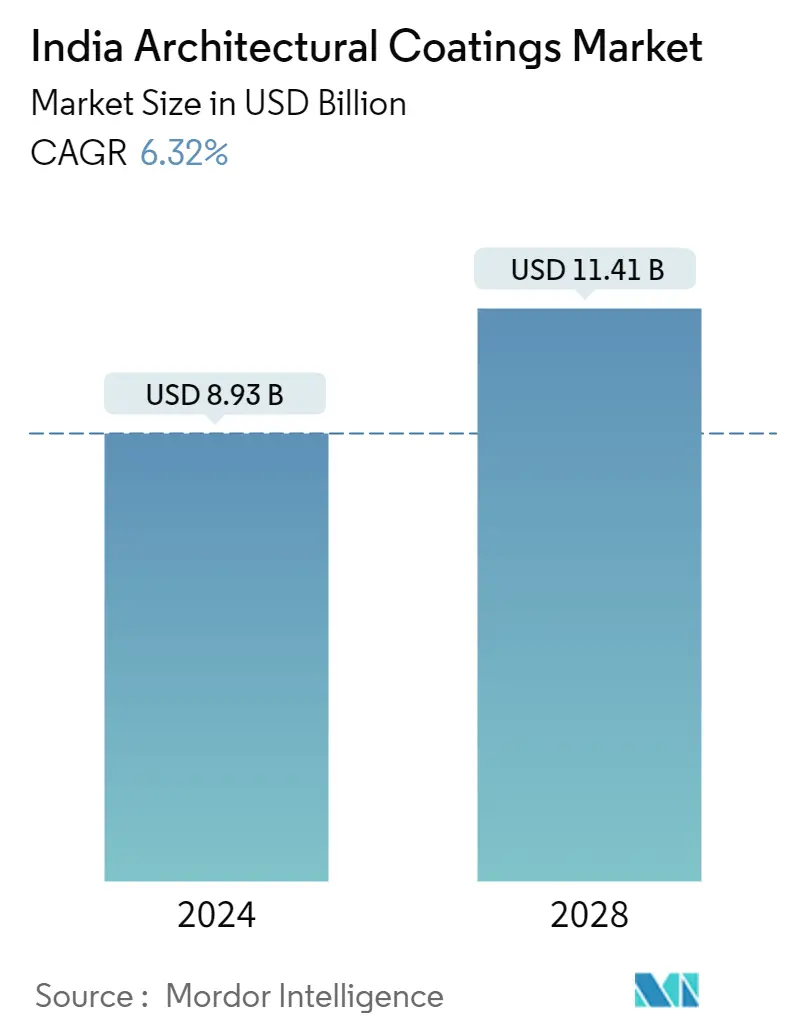

市場規模 (2024) | USD 8.93 Billion |

|

|

市場規模 (2028) | USD 11.41 Billion |

|

|

サブエンドユーザの最大シェア | 居住の |

|

|

CAGR (2024 - 2028) | 6.32 % |

|

|

サブエンドユーザーの最速成長 | 居住の |

|

|

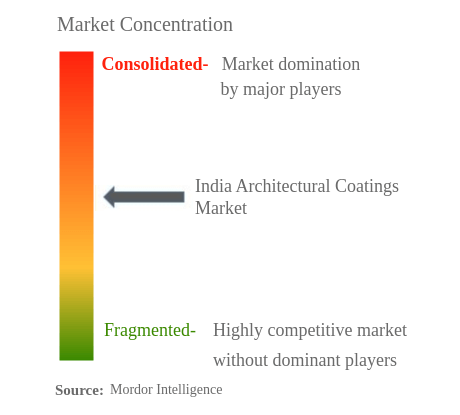

市場集中度 | 高い |

主要プレーヤー |

||

|

|

||

|

*免責事項:主要選手の並び順不同 |

インドの建築用塗料市場分析

インドの建築塗料市場規模は2024年にUSD 8.93 billionと推定され、2028年にはUSD 11.41 billionに達し、予測期間中(2024~2028)に6.32%のCAGRで成長すると予測されている。

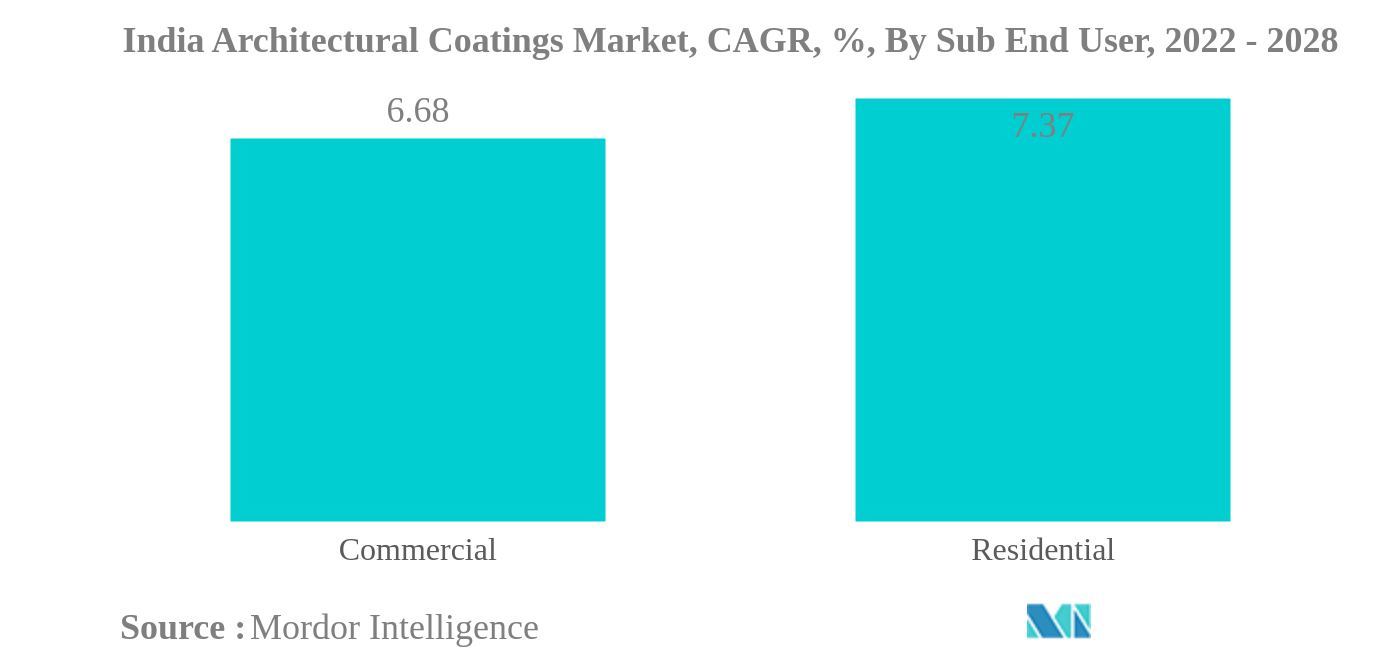

- エンドユーザー別の最大セグメント - 住宅 住宅部門は、新築住宅の建設の増加と、建物に対する政府の取り組み

- テクノロジー別の最大セグメント - 水性 水性コーティングは、技術に対する意識の高まりにより、最大かつ最も急速に成長しているセグメントであると推定されています。低 VOC 放出水性塗料

- 樹脂別の最大セグメント - アクリル この国は価格に敏感な市場であるため、アクリル コーティングが樹脂市場を支配しています。安価で VOC 排出量が少ない

サブエンドユーザー別では、住宅が最大のセグメントである。

- インドにおける建築用塗料の消費は、2016年と2017年に、悪魔撤廃とGST導入の影響で落ち込んだ。デモナイゼーションは、現金の入手が制限されたため、消費者の小売支出に影響を与えた。そのため、消費者は住宅塗装よりも日常生活に必要なものを優先的に購入するようになった。 2017年7月に施行された物品・サービス税は、塗料がGST税率28%に分類され、物品税、付加価値税(VAT)、入国税の形で支払われる24~27%よりも高くなったため、塗料業界にもかなりの影響を与えた。さらに、2017年の国内総生産(GDP)は前年比で1.5%減少した。

- 消費は急速に回復し、床面積の増加や建設開発部門への外国直接投資(FDI)の株式流入の増加により、2018年にピークを迎えた。例えば、産業・国内貿易振興局(インド)によると、2018年のFDIは2017年の1億500万米ドルから5億4,000万米ドルに増加した。

- 建築用塗料の消費は、2019年に緩やかな成長が観察され、その後2020年には減少に転じた。 消費と販売の増加は、国内の人口増加と急成長する建設部門への積極的な投資により、予測期間中にかなりの割合で成長すると予想される。IMFによると、国内の総人口は2022年から26年にかけて3.6%増加すると予想されている。

インド建築用塗料産業概要

インドの建築用塗料市場は適度に統合されており、上位5社で63.10%を占めている。この市場の主要プレーヤーは、AkzoNobel N.V.、Asian paints、Berger Paints India、Kansai Paint Co.(アルファベット順)。

インド建築用塗料市場のリーダー

AkzoNobel N.V.

Asian paints

Berger Paints India

Kansai Paint Co.,Ltd.

Nippon Paint Holdings Co., Ltd.

*免責事項:主要選手の並び順不同

インド建築塗料市場ニュース

- 2022年8月 Asian Paints はグジャラート州政府と、塗料の製造能力を130,000 KLから250,000 KLに、樹脂とエマルジョンの製造能力を32,000 MTから85,000 MTに拡張するための覚書を締結した。

- 2022年3月 Berger Paintsはo9 solutionsと提携し、サプライチェーン・オペレーションをエンド・ツー・エンドで可視化する。

- 2021年11月 :アジアンペインツはグジャラート州政府と、塗料の製造能力を13万キロリットルから25万キロリットルに、樹脂とエマルジョンの製造能力を3万2千トンから8万5千トンに拡張するための覚書に調印した。

インドの建築塗料市場レポート-目次

1. エグゼクティブサマリーと主な調査結果

2. 導入

- 2.1 研究の前提条件と市場の定義

- 2.2 研究の範囲

- 2.3 研究方法

3. 主要な業界トレンド

- 3.1 延床面積の推移

- 3.2 規制の枠組み

- 3.3 バリューチェーンと流通チャネルの分析

4. 市場セグメンテーション

-

4.1 サブエンドユーザー

- 4.1.1 コマーシャル

- 4.1.2 居住の

-

4.2 テクノロジー

- 4.2.1 溶剤系

- 4.2.2 水性

-

4.3 樹脂

- 4.3.1 アクリル

- 4.3.2 アルキド

- 4.3.3 エポキシ

- 4.3.4 ポリエステル

- 4.3.5 ポリウレタン

- 4.3.6 その他の樹脂タイプ

5. 競争環境

- 5.1 主要な戦略的動き

- 5.2 市場シェア分析

- 5.3 会社の風景

-

5.4 会社概要

- 5.4.1 Acro Paints Limited

- 5.4.2 AkzoNobel N.V.

- 5.4.3 Asian paints

- 5.4.4 Axalta Coating Systems

- 5.4.5 Berger Paints India

- 5.4.6 Jotun

- 5.4.7 JSW

- 5.4.8 Kansai Paint Co.,Ltd.

- 5.4.9 Nippon Paint Holdings Co., Ltd.

- 5.4.10 Shalimar Paints

- 5.4.11 Surfa Coats India Private Limited

6. 建築塗装の CEO にとって重要な戦略的質問

7. 付録

-

7.1 グローバルな概要

- 7.1.1 概要

- 7.1.2 ポーターのファイブ・フォース・フレームワーク

- 7.1.3 グローバルバリューチェーン分析

- 7.1.4 マーケットダイナミクス (DRO)

- 7.2 出典と参考文献

- 7.3 表と図のリスト

- 7.4 主な洞察

- 7.5 データパック

- 7.6 用語集

表と図のリスト

- 図 1:

- インド市場、未定義前年比成長率、2016年~2028年

- 図 2:

- インドの建築用コーティング剤市場:数量ベース:2016年~2028年

- 図 3:

- インドの建築用塗料市場:金額(米ドル)、2016~2028年

- 図 4:

- インドの建築用コーティング剤市場:サブエンドユーザー別:数量ベース (2016年~2028年

- 図 5:

- インドの建築塗料市場:サブエンドユーザー別:金額(米ドル)、2016~2028年

- 図 6:

- インドの建築塗料市場:サブエンドユーザー別シェア(%):2016~2028年

- 図 7:

- インドの建築塗料市場:サブエンドユーザー別シェア(%):2016~2028年

- 図 8:

- インドの建築用コーティング剤市場:サブエンドユーザー別:数量ベース (2016年~2028年

- 図 9:

- インドの建築塗料市場:サブエンドユーザー別:金額(米ドル)、2016~2028年

- 図 10:

- インドの建築塗料市場:シェア(%):技術別、2021~2028年

- 図 11:

- インドの建築用コーティング剤市場:サブエンドユーザー別:数量ベース (2016年~2028年

- 図 12:

- インドの建築塗料市場:サブエンドユーザー別:金額(米ドル)、2016~2028年

- 図 13:

- インドの建築塗料市場:シェア(%):技術別、2021~2028年

- 図 14:

- インドの建築用塗料市場:技術別、数量、2016年~2028年

- 図 15:

- インドの建築用塗料市場:技術別、金額、米ドル、2016~2028年

- 図 16:

- インドの建築塗料市場:技術別シェア(%):2016~2028年

- 図 17:

- インドの建築塗料市場:技術別シェア(%):2016~2028年

- 図 18:

- インドの建築用塗料市場:技術別、数量、2016年~2028年

- 図 19:

- インドの建築用塗料市場:技術別、金額、米ドル、2016~2028年

- 図 20:

- インドの建築塗料市場:サブエンドユーザー別シェア(%):2021~2028年

- 図 21:

- インドの建築用塗料市場:技術別、数量、2016年~2028年

- 図 22:

- インドの建築用塗料市場:技術別、金額、米ドル、2016~2028年

- 図 23:

- インドの建築塗料市場:サブエンドユーザー別シェア(%):2021~2028年

- 図 24:

- インドの建築用塗料市場:樹脂別、数量、2016年~2028年

- 図 25:

- インドの建築用塗料市場:樹脂別、金額、米ドル、2016~2028年

- 図 26:

- インドの建築塗料市場:樹脂別シェア(%):2016~2028年

- 図 27:

- インドの建築塗料市場:樹脂別シェア(%):2016~2028年

- 図 28:

- インドの建築用塗料市場:樹脂別、数量、2016年~2028年

- 図 29:

- インドの建築用塗料市場:樹脂別、金額、米ドル、2016~2028年

- 図 30:

- インドの建築塗料市場:サブエンドユーザー別シェア(%):2021~2028年

- 図 31:

- インドの建築用塗料市場:樹脂別、数量、2016年~2028年

- 図 32:

- インドの建築用塗料市場:樹脂別、金額、米ドル、2016~2028年

- 図 33:

- インドの建築塗料市場:サブエンドユーザー別シェア(%):2021~2028年

- 図 34:

- インドの建築用塗料市場:樹脂別、数量、2016年~2028年

- 図 35:

- インドの建築用塗料市場:樹脂別、金額、米ドル、2016~2028年

- 図 36:

- インドの建築塗料市場:サブエンドユーザー別シェア(%):2021~2028年

- 図 37:

- インドの建築用塗料市場:樹脂別、数量、2016年~2028年

- 図 38:

- インドの建築用塗料市場:樹脂別、金額、米ドル、2016~2028年

- 図 39:

- インドの建築塗料市場:サブエンドユーザー別シェア(%):2021~2028年

- 図 40:

- インドの建築用塗料市場:樹脂別、数量、2016年~2028年

- 図 41:

- インドの建築用塗料市場:樹脂別、金額、米ドル、2016~2028年

- 図 42:

- インドの建築塗料市場:サブエンドユーザー別シェア(%):2021~2028年

- 図 43:

- インドの建築用塗料市場:樹脂別、数量、2016年~2028年

- 図 44:

- インドの建築用塗料市場:樹脂別、金額、米ドル、2016~2028年

- 図 45:

- インドの建築塗料市場:サブエンドユーザー別シェア(%):2021~2028年

- 図 46:

- インドの建築用塗料市場、最も活発な企業、戦略的移転の件数別、2018年~2021年

- 図 47:

- インドの建築用塗料市場:最も採用された戦略(2018~2021年

- 図 48:

- インドの建築塗料市場シェア(%)(主要プレーヤー別、2021年

インド建築用塗料産業セグメント化

サブエンドユーザー別のセグメントとして、商業用、住宅用をカバー。 溶剤系、水系は技術別のセグメントとしてカバーされている。 アクリル、アルキド、エポキシ、ポリエステル、ポリウレタンは樹脂別のセグメントとしてカバーされている。| サブエンドユーザー | コマーシャル |

| 居住の | |

| テクノロジー | 溶剤系 |

| 水性 | |

| 樹脂 | アクリル |

| アルキド | |

| エポキシ | |

| ポリエステル | |

| ポリウレタン | |

| その他の樹脂タイプ |

市場の定義

- コマーシャル - 商業部門には、ホテル、病院、教育機関、政府機関、ショッピングモールなどに使用される塗料やコーティング剤が含まれる。インフラ用途の塗料やコーティング剤は含まれない。

- レジデンシャル - このセクションには、住宅に使用される内装および外装の塗料およびコーティング剤が含まれる。

- 床面積 - 総床面積は、本調査で考慮したサブエンドユーザーの既存床面積と新規床面積の両方で構成される。

研究方法論

モルドー・インテリジェンスは、すべてのレポートにおいて4段階の手法に従っている。

- ステップ-1:主要な変数を特定する: 特定のエンドユーザー・セグメントと国に関連する定量化可能な主要変数(産業と無関係なもの)は、机上調査と文献レビューに基づき、関連する変数と要因のグループから選択される。

- ステップ-2:市場モデルの構築 ロバストな予測手法を構築するため、ステップ-1で特定した変数と要因を、入手可能な過去の市場数値と照らし合わせて検証する。反復プロセスを通じて、市場予測に必要な変数が設定され、これらの変数に基づいてモデルが構築される。

- ステップ-3 検証と最終決定: この重要なステップでは、調査対象市場の一次調査専門家の広範なネットワークを通じて、すべての市場数値、変数、アナリストの呼び出しを検証する。回答者は、調査対象市場の全体像を把握するために、レベルや機能を超えて選ばれる。

- ステップ-4:研究成果 シンジケート・レポート、カスタム・コンサルティング、データベース、サブスクリプション・プラットフォーム