インド水産飼料市場分析

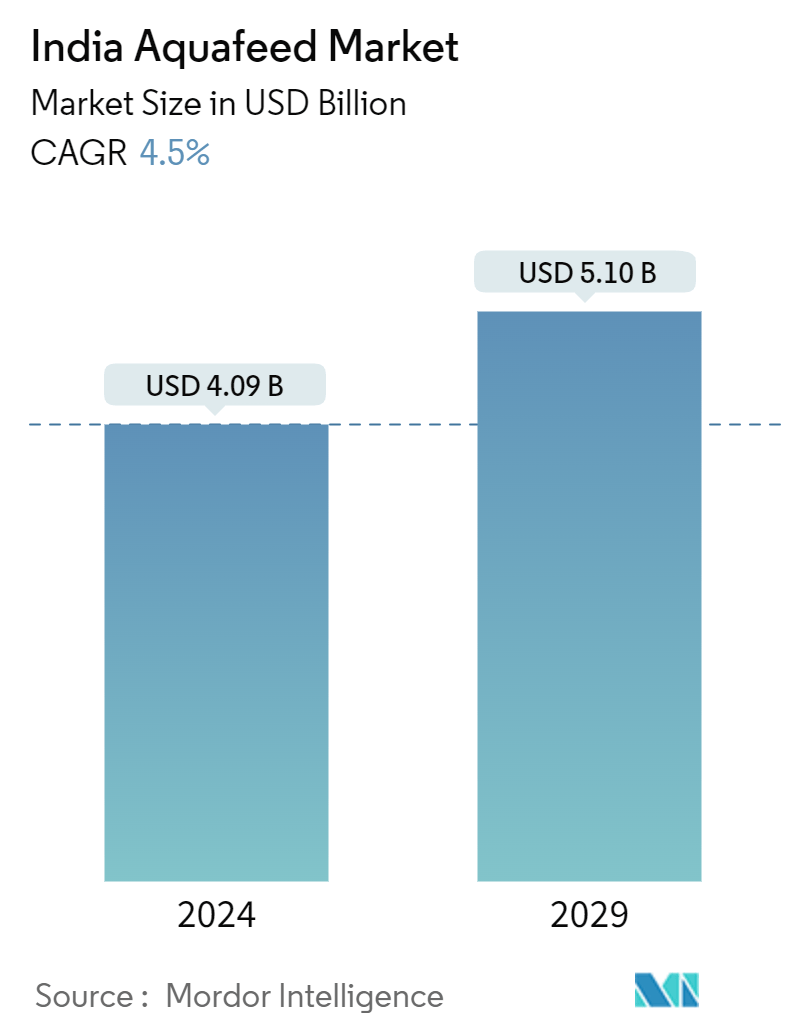

インドのアクアフェード市場規模は2024年にUSD 4.09 billionと推定され、2029年にはUSD 5.10 billionに達し、予測期間中(2024-2029)に4.5%のCAGRで成長すると予測される。

- インドは養殖飼料の主要市場であり、多様な水生種が輸出市場に大きく貢献している。インドでは、可処分所得の増加、健康意識の高まり、コールドチェーンインフラの強化などを背景に、水産飼料の販売がウェットマーケットのような非組織的小売店からスーパーマーケットのような組織的小売店へと移行している。さらに、漁獲量はここ数年増加傾向にあり、水産・畜産・酪農省の報告によると、2022年には1,754万トンに達する。

- その結果、漁獲量の急増は養殖飼料の需要増加を示しており、これが市場の成長を後押ししている。インドの養殖飼料工場の年間生産能力は、2023年には330万トンに達する。インドの海岸線は約7,517kmで、195.20kmの河川と運河があり、高品質の養殖飼料製品の栽培に役立っている。アンドラ・プラデシュ州はインド最大の養殖飼料消費州であり、養殖飼料製品の主要生産地でもある。例えば、NRCP for Aquaculture Products (2023)と題された報告書によると、アンドラ・プラデシュ州はインドにおける養殖甲殻類の77.5%を生産している。

- さらに、アジア太平洋諸国全体では、食肉と養殖製品への需要の高まりによって魚の生息数が増加しており、これが養殖飼料市場の成長の主な原動力となっている。

インドのアクアフィード市場動向

魚種生産の増加が市場を牽引

魚種と養殖飼料生産の需要増加の主な原動力は、水産食品に対する需要の増加である。質の高い魚種を入手できることは、養殖の成長にとって極めて重要である。現在、魚の種に対する強い需要はまだ満たされておらず、それが増加すると予想されるため、国内では有利なビジネスとなっている。

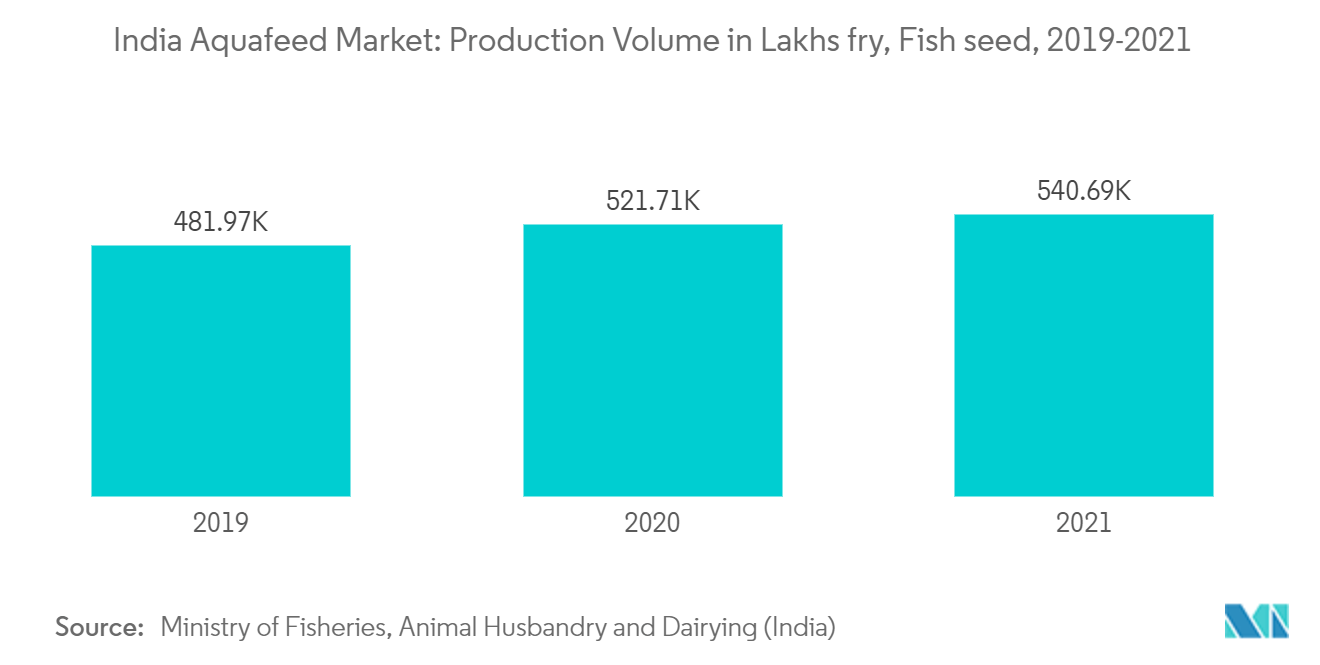

同様に、多くの政府機関による取り組みが魚種生産を増加させ、養殖飼料の需要を押し上げている。例えば、インド漁業・畜産・酪農省による漁業統計(2022年)によると、魚種生産は2021年に増加し、2019年の4,81,974匹の稚魚から5,40,690匹の稚魚に達した。さらに、2021年8月、ケララ州水産養殖開発庁(ADAK)は、ケージ養殖が実施されているケララ州の4つの貯水池のうち、3つの貯水池で種苗による魚の放流を開始した。ADAKは、貯水池にケージ養殖を導入することは、天然魚の漁獲量が減少する中、魚の生産を強化するための重要な一歩であると主張している。また、ケララ州では現在養殖に利用できる広大な面積を活用する新たな時代を迎えていると述べている。

さらに、健康志向の高まりにより、人々は残留物のない食品を消費するようになり、輸出業者は健康に良い魚介類を育てるよう圧力をかけている。水生動物に適切な飼料を与えることで、病気のない動物を繁殖させることができるため、養殖飼料産業に大きな影響を与える。この要因は、市場関係者が多くの天然製品や新世代製品を発売するために、業界に多くの新しい機会を創出する。

水産養殖製品の輸出増加がインドの魚飼料産業を牽引

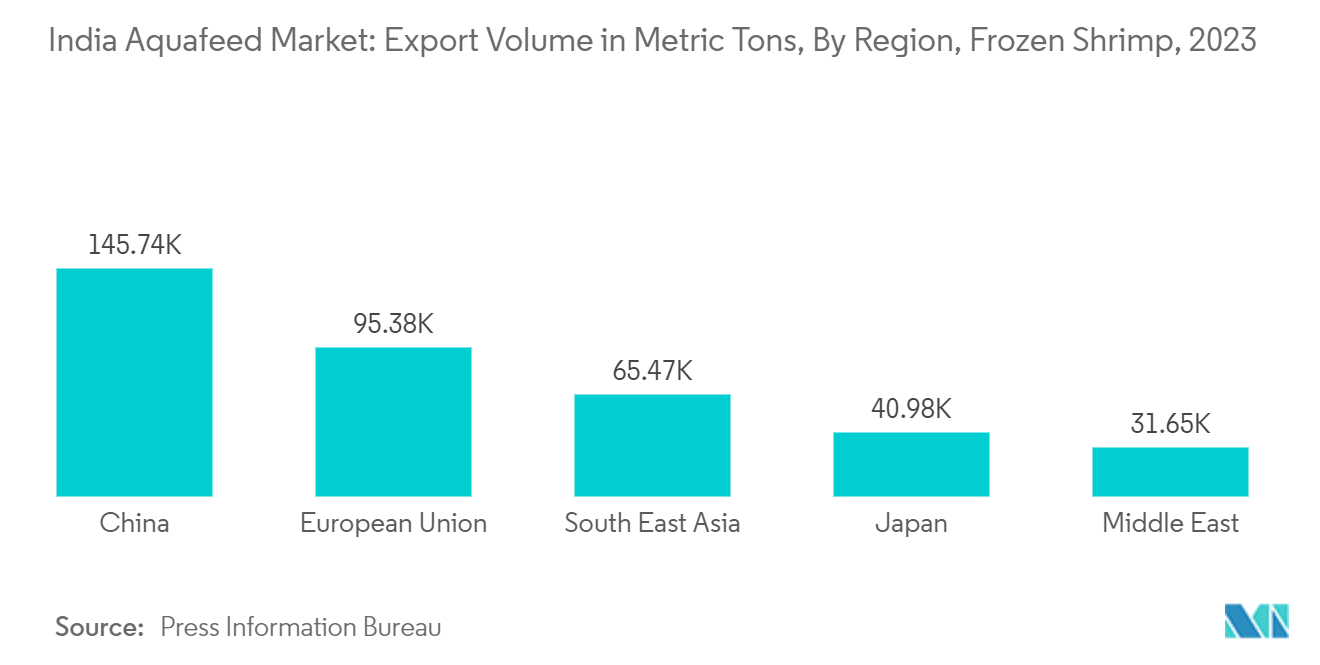

インドでは、需要の増加と養殖技術の進歩により、養殖製品の輸出が大きく伸びている。近年、この産業は同国経済の重要な一部となり、輸出収入に大きく貢献している。2022-2023会計年度には、インドはおよそ174万トン、80.9億米ドル相当の水産物を輸出した。最新のデータでは、インドがエビの主要輸出国のひとつであることが強調されている。例えば、冷凍エビは2021年から2022年にかけても数量・金額ともにインドの主要輸出品目であり続け、政府データでは数量で53%、総収入で75%のシェアを占めている。米国、中国、EUは引き続きインドのエビのトップ市場であり、米国だけでエビ輸出の50%近くを占めている。

政府も、生産強化と持続可能性の確保を目的とした政策や制度の実施により、重要な役割を果たしている。Pradhan Mantri Matsya Sampada Yojana(PMMSY)のようなイニシアチブは、業界の成長を後押しするため、資金援助、インフラ整備、技術支援を行ってきた。さらに、健康や衛生に対する意識の高まりから、残留物を含まない食品を消費する人が世界的に増えており、インドの輸出業者に対する健康的な水産物の生産に対する圧力も高まっている。例えば、インド準備銀行によると、2022年度のインドからの魚介類の輸出額は70億1,000万米ドルを超えた。これは前年度の53.5億米ドルから大幅に増加した。高品質の魚や飼料は、水生動物が病気にかかることなく成長するのに役立つため、こうした動きは水産飼料産業を後押しする。

水産物市場はユニークなニッチ市場を占めており、インドでは化学薬品を使用せず、栄養素が豊富な養殖水産物の需要が増加すると予想されている。その結果、人口の増加、所得の増加、急速な都市化により、養殖用飼料の需要が大幅に増加するだろう。したがって、予測期間中、インドの水産物の輸出は加速すると予想される。

インド水産飼料産業概要

インドの養魚飼料業界は断片化されており、国際的なプレーヤーが市場全体を掌握し、多くの小規模なプレーヤーがグローバル・リーダーと競合している。Aller Aqua、Altech Inc.、Archer Daniels Midland Co.、Avanti Feeds Limited、Cargill Inc.は、市場で活発に活動している数少ないプレーヤーである。これらの企業が最も採用している戦略は、インド全土で強力な顧客基盤を維持するためのMA、研究開発への投資、施設の拡張である。

インド水産飼料市場リーダー

Altech Inc

Archer Daniels Midland Co

Aller Aqua

Cargill Inc

Avanti Feeds Limited

- *免責事項:主要選手の並び順不同

インド水産飼料市場ニュース

- 2023年2月2023-2024年度連邦予算において、インド政府は国内のエビ飼料生産に不可欠な投入資材に対する関税の引き下げを宣言した。この措置は、国内製造を促進し、輸出を増加させ、国内の付加価値を向上させることを目的としたものである。

- 2022年4月:Zeigler Brothersは、アルテミアに代わる新世代のエビ幼生用飼料を発表した。ザイグラーは、消化しやすいマトリックスに「敏感な色、脂肪酸、酵素、ビタミン、その他の栄養素を保護するためにマイクロカプセル化された吸収しやすい微粒子が含まれていると主張した。

- 2022年4月:マハラシュトラ州ムンバイのICAR-Central Institute of Fisheries EducationのFNBP部門が開発した移動式養魚飼料製造機(CIFEモデル)が、インド政府漁業・畜産・酪農省漁業局長官(漁業担当)のJatindra Nath Swain氏によって正式に発表された。このイニシアチブは、零細農家が池にある材料から飼料を作ることができるようにすることで、零細農家のニーズに応えるために考案された。

インド水産飼料産業セグメント

アクアフィードとは、養殖の一環として水棲養殖動物に投与されるアミノ酸、脂肪酸、ビタミンなどの必須栄養素をバランスよく配合した飼料のことである。インドの養魚飼料産業は、タイプ別(魚類飼料、軟体動物飼料、甲殻類飼料、その他)に区分される。魚類飼料は、光線魚類飼料、サバ飼料、リボン魚類飼料、イカ飼料、ナマズ飼料、その他魚類飼料に細分化される。本レポートでは、上記のすべてのセグメントについて、金額(米ドル)ベースの市場規模と予測を提供しています。

| 魚の餌 | 条鰭類の餌 |

| サバの餌 | |

| リボンフィッシュフィード | |

| イカの餌 | |

| ナマズの餌 | |

| その他の魚の餌 | |

| 軟体動物飼料 | |

| 甲殻類の餌 | |

| その他のタイプ |

| タイプ | 魚の餌 | 条鰭類の餌 |

| サバの餌 | ||

| リボンフィッシュフィード | ||

| イカの餌 | ||

| ナマズの餌 | ||

| その他の魚の餌 | ||

| 軟体動物飼料 | ||

| 甲殻類の餌 | ||

| その他のタイプ |

アクアフェード市場調査FAQ

インドのアクアフィード市場の規模は?

インドの養殖飼料市場規模は、2024年には40.9億米ドルに達し、年平均成長率4.5%で成長し、2029年には51.0億米ドルに達すると予想される。

現在のインド・アクアフィード市場規模は?

2024年、インドのアクアフェード市場規模は40.9億ドルに達すると予想される。

インドのアクアフィード市場の主要プレーヤーは?

Altech Inc、Archer Daniels Midland Co、Aller Aqua、Cargill Inc、Avanti Feeds Limitedがインド・アクアフィード市場で事業を展開している主要企業である。

このインド・アクアフェード市場は何年を対象とし、2023年の市場規模は?

2023年のインド養殖飼料市場規模は39.1億米ドルと推定される。本レポートでは、2019年、2020年、2021年、2022年、2023年のインドAquafeed市場の過去の市場規模をカバーしています。また、2024年、2025年、2026年、2027年、2028年、2029年のインドAquafeed市場規模を予測しています。

最終更新日:

アクアフェード産業レポート

Mordor Intelligence™ Industry Reportsが作成した2024年のアクアフェード市場シェア、規模、収益成長率の統計。アクアフェードの分析には、2029年までの市場予測展望と過去の概要が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手する。