高張力鋼市場分析

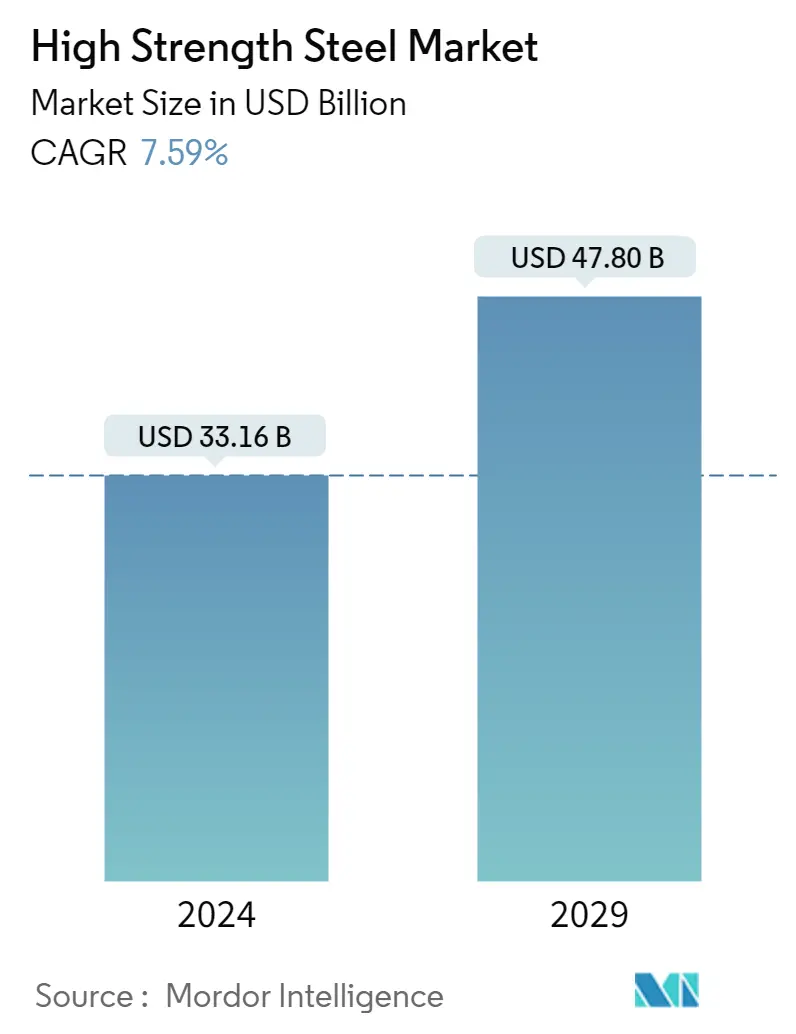

高強度鋼の市場規模はUSD 33.16 billionと推定され、2029までにはUSD 47.80 billionに達し、予測期間中(2024-2029)に7.59%のCAGRで成長すると予測される。

市場は、この地域における新型コロナウイルス感染症のパンデミックにより、需要と生産性の低下、サプライチェーンの混乱、地域的なロックダウンなどの悪影響を受けました。ただし、市場は2021年に大幅な成長を示し、2022年も成長を続けました。

- 短期的には、建設業界や自動車業界からの需要の増加が、調査対象の市場の成長を促進するいくつかの要因です。

- その一方で、高い生産コストと高い技術的制約が市場の成長を妨げる可能性があります。

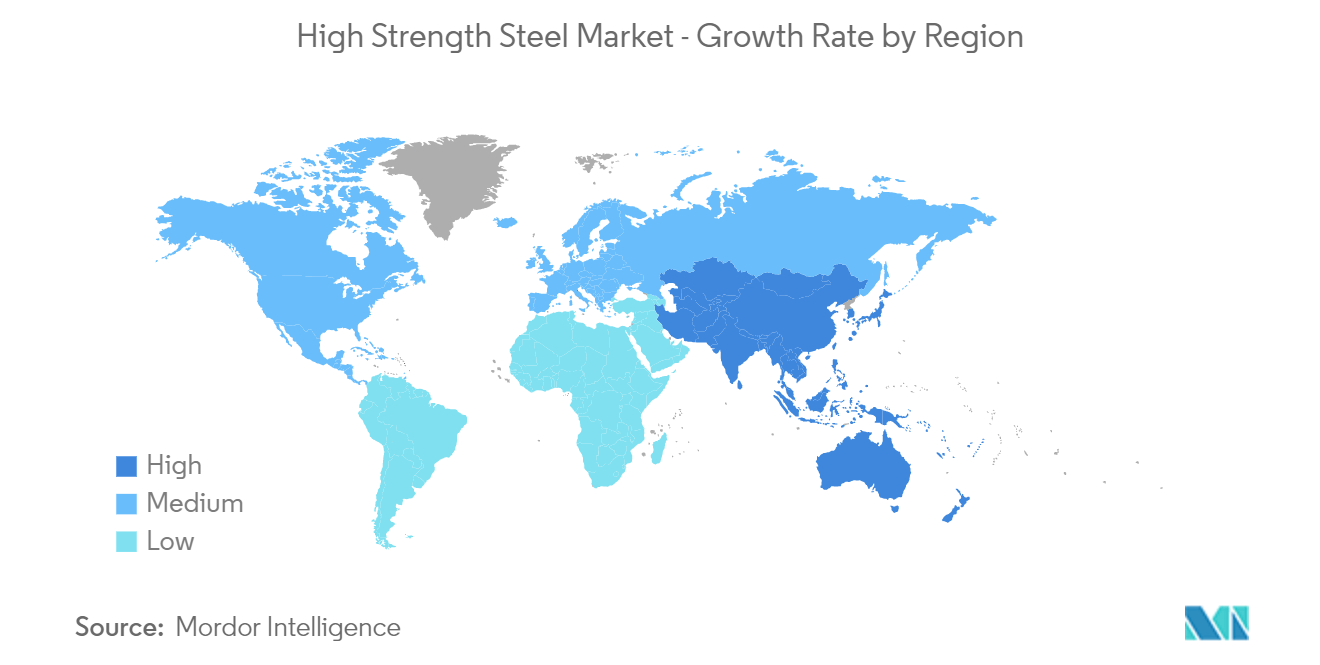

- それにもかかわらず、アジア太平洋地域の産業およびインフラの発展は、予測期間中に多くの機会を提供すると予想されます。

- アジア太平洋地域は市場を支配すると予想されており、予測期間中に最高の CAGR も見られるでしょう。

高張力鋼板の市場動向

自動車産業での用途拡大

- 高強度鋼は自動車産業で広く使用されており、車両全体の重量を減らすと同時に、剛性とエネルギー吸収を高める部分もある。

- 高強度鋼は、機械的特性、厚さ、幅能力など、自動車産業での需要を高めるいくつかの特性を持っています。

- 一般的に、自動車産業における鋼材の強度は、その化学組成、熱履歴、および製造工程で通過する変形プロセスによって変化する微細構造によって制御されます。

- 高強度鋼は、特に自動車産業において重量が燃費効率を考慮する場合、従来の鋼よりもいくつかの利点があります。その機械的特性、溶接性、疲労、静的強度、カソード保護、水素脆化性能は、自動車産業にとって有益であることが証明されている。

- ドイツは欧州自動車市場をリードしており、41の組立工場とエンジン生産工場が欧州の自動車総生産量の3分の1に貢献している。自動車産業の主要製造拠点のひとつであるドイツには、装置メーカー、材料・部品サプライヤー、エンジンメーカー、システム・インテグレーターなど、さまざまな分野のメーカーが集まっている。例えばOICAによると、2022年のドイツの自動車生産台数は3,677万8,820台で、2021年比で11%の増加を示した。したがって、同国における自動車生産の増加は、高張力鋼板市場の需要増加をもたらすと予想される。

- インドにおける自動車産業への投資の増加と進歩は、高強度鋼の消費を増加させると予想される。例えば、タタ・モーターズは2022年4月、今後5年間で乗用車事業に30.8億米ドルを投資する計画を発表した。これは同国の高強度鋼板市場にプラスの影響を与えると予想される。

- さらに、輸送車両の需要増が高強度鋼材市場を牽引している。2023年、インドの自動車部門は、旺盛な需要と公共交通機関よりも個人所有の自動車を好む消費者のため、アジア太平洋地域で最も強いと予測されている。例えばOICAによると、2022年の同国の自動車生産台数は5,456万6,857台で、2020年比で24%の増加を示した。したがって、この地域の高強度鋼板市場は、自動車製造全体の増加の結果として拡大する可能性が高い。

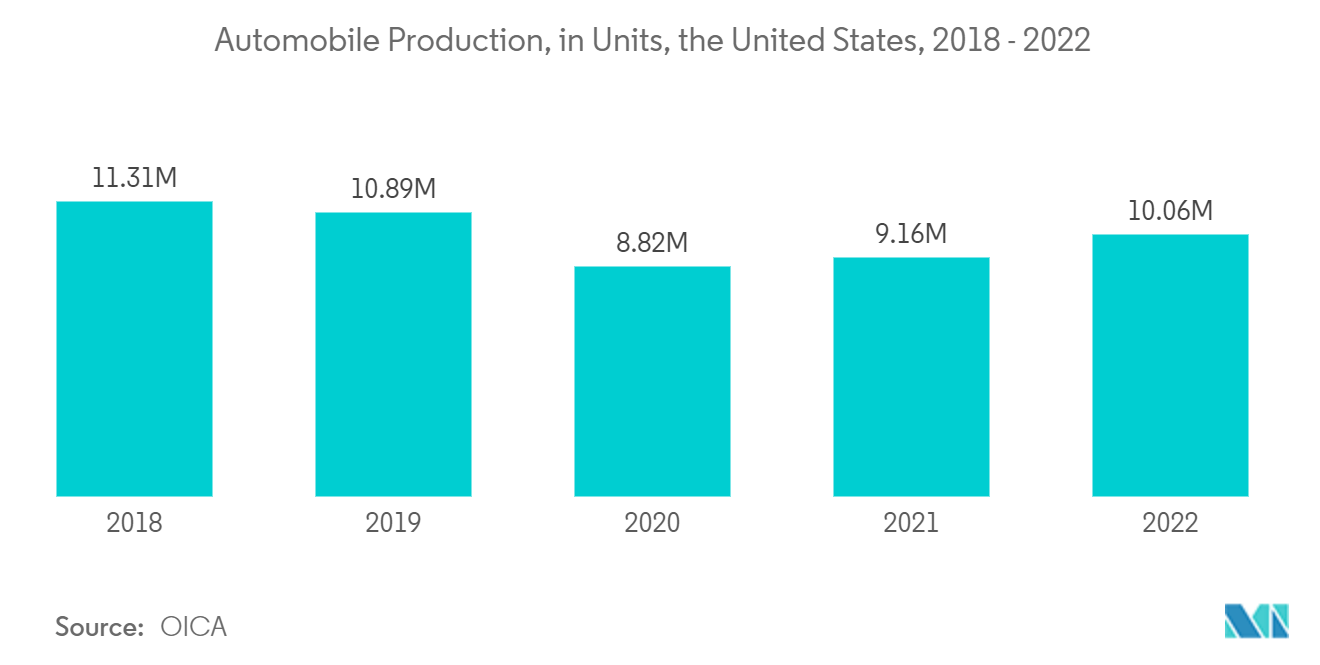

- さらに、米国は世界第2位の自動車販売・生産市場である。例えば、OICAによると、2022年の米国の自動車生産台数は100,60,339台で、2021年比で10%の増加を示した。その結果、自動車生産台数の増加により、燃料添加剤市場の需要増が見込まれる。

- 燃費向上と自動車の軽量化を目的とした高強度鋼の使用増加が、自動車業界の市場成長を後押しする。

アジア太平洋地域を支配する中国

- 高強度鋼板市場では中国がアジア太平洋地域で最大のシェアを占めている。同国における投資と建設活動の活発化により、高強度鋼板市場の需要は予測期間を通じて増加すると予想される。

- 中国はGDPでアジア太平洋地域最大の経済大国である。同国の成長率は依然として高いが、人口の高齢化が進み、経済が投資から消費へ、製造業からサービス業へ、外需から内需へとリバランスしつつあるため、徐々に低下しつつある。

- 中国はここ数年、世界有数のインフラ投資国であり、大きな貢献をしている。例えば、中国国家統計局(NBS)によると、2022年の中国における建設工事の生産額は27兆6,300億元(4,1085億8,100万米ドル)に達し、2021年と比較して6.6%増加した。

- さらに、自動車産業は引き続き中国最大の産業であり、近い将来に明るい兆しが見える。例えば、OICAによると、2022年の自動車生産台数は27億2,061万台で、2021年比で3%増加した。したがって、同国の自動車生産におけるこのようなポジティブなシナリオは、高強度鋼板市場に対する需要の上向きを生み出すと予想される。

- さらに、中国は今後3年以内に米国を抜いて世界最大の航空旅行市場になろうとしている。それでも、同国の航空に対する意欲は指数関数的に伸び続けている。例えば、2023年4月、フランスの国賓として中国を訪問したエアバスは、中国の航空業界のパートナーと新たな協力協定を締結した。今後20年間、中国の航空輸送量は年率5.3%で成長すると予測されており、これは世界平均の3.6%を大幅に上回る。このため、2023年から2041年にかけて、旅客機と貨物機の需要が8,420機となり、今後20年間で約39,500機が新たに必要となる世界総需要の20%以上に相当する。したがって、航空産業からのこれらの拡張は、高強度鋼板市場に対する上向きの需要を生み出すと予想される。

- UNCTDによると、2022年の中国の商船数は11万5154隻で、2021年比約6.1%増の10万8481隻となった。従って、商船の増加は高強度鋼市場の需要増加をもたらすと予想される。

- したがって、国内の様々なエンドユーザー部門の成長に伴い、高強度鋼の需要は今後数年間で大幅に増加すると予想される。

高張力鋼板産業の概要

高強度鋼板市場は部分的に統合されている。この市場の主要プレーヤー(順不同)には、アルセロール・ミッタル、米国スチール・コーポレーション、タタ・スチール、JSW、ヴォスタルピネAGなどが含まれる。

高強度鋼板市場のリーダー

ArcelorMittal

United States Steel Corporation

JSW

Tata Steel

voestalpine AG

- *免責事項:主要選手の並び順不同

高張力鋼板市場ニュース

- 2022年10月:アルセロール・ミッタル傘下のAMNSインディアは、同社がインドの新幹線計画向けに高強度特殊鋼の供給を検討していることを発表した。

- 2022年3月:AFVベルトラーメ・グループは、タルゴヴィシュテ特殊鋼工場の機能的生産資産の取得を完了し、所有権移転書類と3830万ユーロの代金の全額支払いを完了した。

高張力鋼板産業セグメント

高強度鋼は、卓越した強度と柔軟性を備えた新世代鋼である。従来の炭素鋼とは異なり、腐食やその他の化学物質に対する耐性が高い。高強度鋼は通常、強度を高めるために銅、バナジウム、チタンと合金化される。高強度鋼は、その幅広い特性、特に軽量性と、優れた溶接性、高靭性、優れた成形性などの機械的特性から、自動車用途に広く使用されている。市場は製品タイプ、用途、地域によって区分される。製品タイプ別では、二相鋼、焼入れ硬化鋼、炭素マンガン鋼、その他の製品タイプに区分される。用途別では、自動車、建設、黄色商品・鉱山機械、航空・船舶、その他の用途に区分される。主要地域15カ国の市場規模と予測を掲載しています。各セグメントについて、市場規模と予測は上記の全セグメントの収益(米ドル)に基づいて行われている。

| 二相鋼 |

| 焼入れ鋼 |

| 炭素マンガン鋼 |

| その他の製品タイプ |

| 自動車 |

| 工事 |

| 黄色物品および鉱山機械 |

| 航空および海洋 |

| その他の用途 |

| アジア太平洋地域 | 中国 |

| インド | |

| 日本 | |

| 韓国 | |

| 残りのアジア太平洋地域 | |

| 北米 | アメリカ |

| カナダ | |

| メキシコ | |

| ヨーロッパ | ドイツ |

| イギリス | |

| イタリア | |

| フランス | |

| ヨーロッパの残りの部分 | |

| 南アメリカ | ブラジル |

| アルゼンチン | |

| 南アメリカの残りの地域 | |

| 中東とアフリカ | サウジアラビア |

| 南アフリカ | |

| 残りの中東およびアフリカ |

| 製品の種類 | 二相鋼 | |

| 焼入れ鋼 | ||

| 炭素マンガン鋼 | ||

| その他の製品タイプ | ||

| 応用 | 自動車 | |

| 工事 | ||

| 黄色物品および鉱山機械 | ||

| 航空および海洋 | ||

| その他の用途 | ||

| 地理 | アジア太平洋地域 | 中国 |

| インド | ||

| 日本 | ||

| 韓国 | ||

| 残りのアジア太平洋地域 | ||

| 北米 | アメリカ | |

| カナダ | ||

| メキシコ | ||

| ヨーロッパ | ドイツ | |

| イギリス | ||

| イタリア | ||

| フランス | ||

| ヨーロッパの残りの部分 | ||

| 南アメリカ | ブラジル | |

| アルゼンチン | ||

| 南アメリカの残りの地域 | ||

| 中東とアフリカ | サウジアラビア | |

| 南アフリカ | ||

| 残りの中東およびアフリカ | ||

高強度鋼板市場調査FAQ

高張力鋼市場の規模はどれくらいですか?

高強度鋼の市場規模は、2024年に331億6,000万米ドルに達し、7.59%のCAGRで成長し、2029年までに478億米ドルに達すると予想されています。

現在の高強度鋼の市場規模はどれくらいですか?

2024 年の高張力鋼市場規模は 331 億 6,000 万米ドルに達すると予想されています。

高張力鋼市場の主要プレーヤーは誰ですか?

ArcelorMittal、United States Steel Corporation、JSW、Tata Steel、voestalpine AGは、高張力鋼市場で活動している主要企業です。

高張力鋼市場で最も急速に成長している地域はどこですか?

アジア太平洋地域は、予測期間 (2024 ~ 2029 年) にわたって最も高い CAGR で成長すると推定されています。

高張力鋼市場で最大のシェアを持っているのはどの地域ですか?

2024年には、アジア太平洋地域が高強度鋼市場で最大の市場シェアを占めます。

この高張力鋼市場は何年をカバーし、2023年の市場規模はどれくらいですか?

2023 年の高張力鋼市場規模は 308 億 2,000 万米ドルと推定されています。レポートは、高強度鋼市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年までカバーしています。レポートはまた、高強度鋼市場の年間市場規模を2024年、2025年、2026年、2027年、2028年、2029年と予測します。

最終更新日:

高張力鋼板産業レポート

Mordor Intelligence™ Industry Reports によって作成された、2024 年の高張力鋼市場シェア、規模、収益成長率の統計。高張力鋼の分析には、2024年から2029年までの市場予測見通しと過去の概要が含まれます。得る この業界分析のサンプルを無料のレポート PDF としてダウンロードできます。