高帯域幅メモリ (HBM) 市場分析

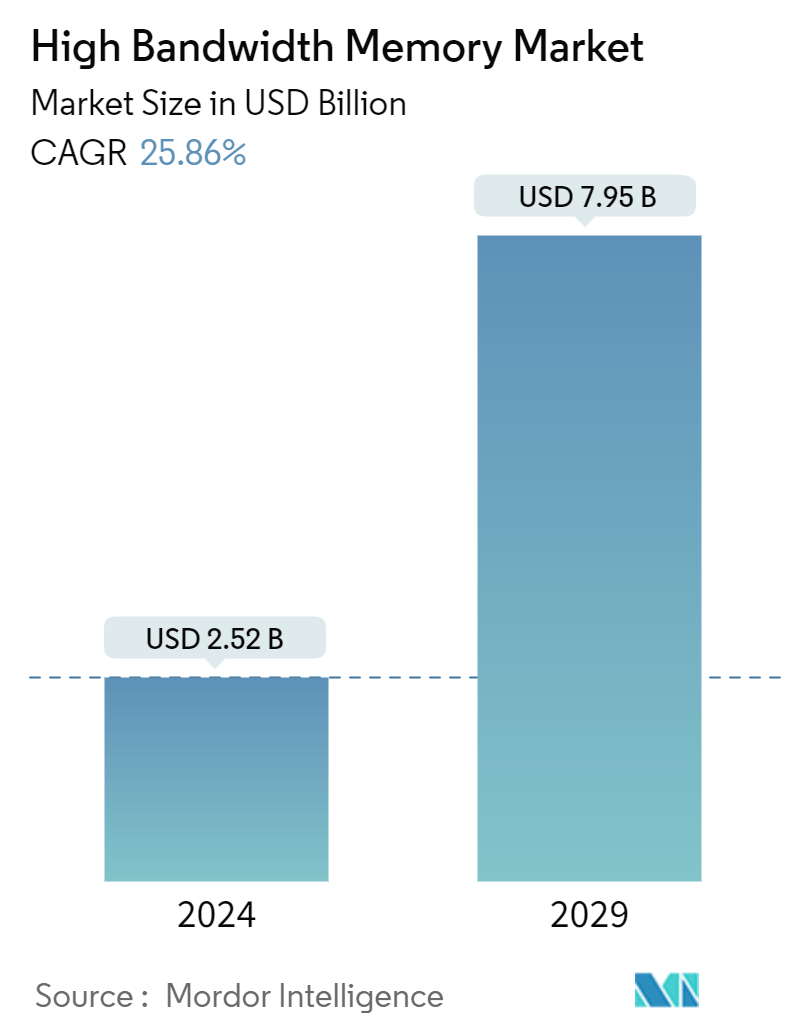

高帯域幅メモリ市場の市場規模は、2024時点でUSD 2.52 billionと推定され、2029までにはUSD 7.95 billionに達し、予測期間中(2024~2029)に25.86%のCAGRで成長すると予測される。

高帯域幅メモリ(HBM)は、3DスタックSDRAM用の高速コンピュータ・メモリ・インターフェースであり、通常、高性能グラフィックス・アクセラレータ、ネットワーク・デバイス、スーパーコンピュータで使用される。

高帯域幅メモリ(HBM)市場の成長を促す主な要因としては、高帯域幅、低消費電力、高拡張性メモリに対するニーズの高まり、人工知能の採用増加、電子機器の小型化傾向の高まりなどが挙げられます。

回路上に8個のDRAMダイを積み重ね、TSVで相互接続することで、HBMは比較的小さなフォームファクターで、少ない消費電力ながら大幅に高い帯域幅を提供する。また、128ビットのチャネルと合計8チャネルにより、HBMは1,024ビットのインターフェイスを提供します。4つのHBMスタックを持つGPUは、4,096ビットのメモリバスを提供することになる。

例えば、2024年6月、米国のメモリチップメーカーであるマイクロン・テクノロジー社は、高度な高帯域幅メモリチップのテスト生産ラインを米国内に建設した。同社は、AIブームによる需要をさらに取り込むため、マレーシアで初めてHBMを製造することを検討している。

グラフィックス・アプリケーションの増加に伴い、高速な情報配信(帯域幅)に対する欲求も高まっている。そのため、HBMは性能と電力効率の面で以前から使用されていたGDDR5よりも優れており、高帯域幅メモリ市場の成長機会をもたらしている。

さらに、大手半導体ベンダーは、COVID-19の大流行により生産能力を低下させながら仕事をしていた。さらに、労働者不足のため、中国の多くのパッケージ工場やテスト工場が操業を縮小、あるいは停止した。このため、このようなバックエンドのパッケージやテスト能力に依存しているチップ企業にとってはボトルネックとなった。

しかし、市場の成長を促進する要因としては、人工知能の採用増加、低消費電力、高帯域幅、拡張性の高いメモリに対する需要の増加、電子機器の小型化傾向の高まりなどが挙げられる。

高帯域幅メモリの市場動向

自動車およびその他のアプリケーション・セグメントが大きく成長する見込み

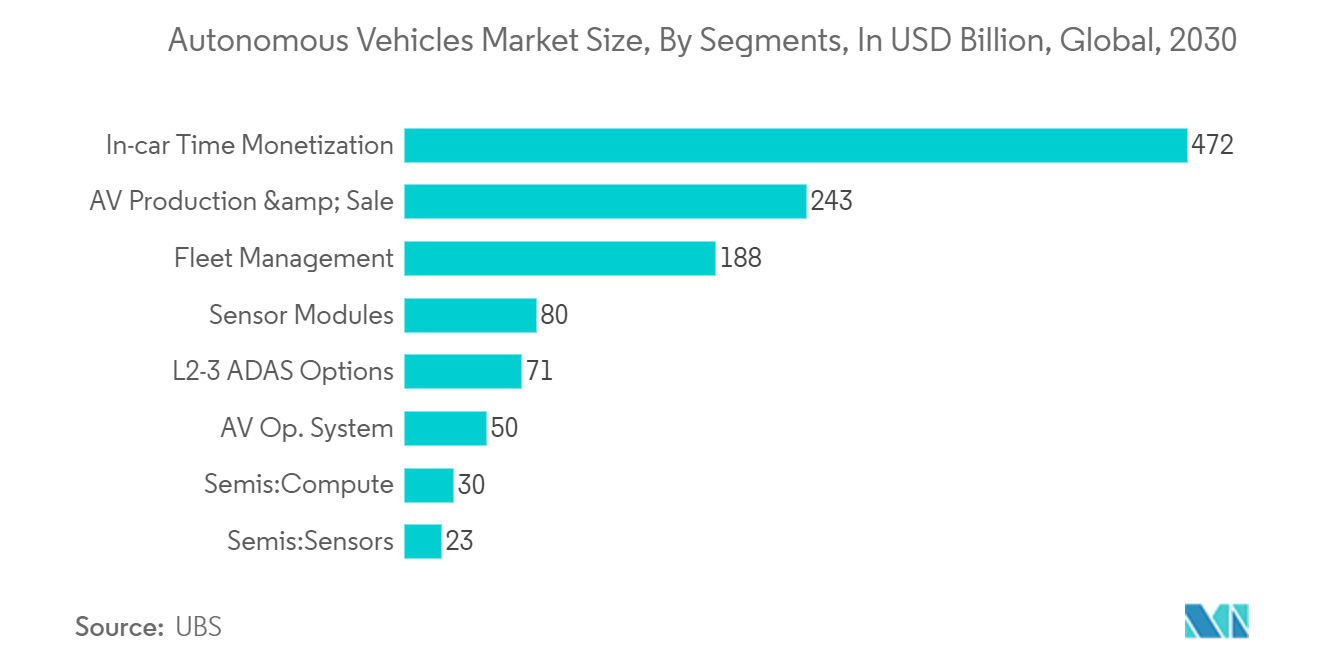

- 高帯域幅メモリの用途は、自動運転車やADAS統合の台頭により自動車業界に広がっている。自動車産業における進歩が高性能メモリの採用を促進し、HBM市場の成長を支えている。

- HBMは、2.5D技術を使用して従来のDRAMを改良することで進化し、CPUに近づけると同時に、信号駆動に必要な電力を削減し、RCレイテンシを最小限に抑えている。自律走行市場は拡大しており、環境の解釈と分析にデータセットを広範囲に使用している。誤作動や差し迫った大惨事を防ぐため、データ処理は非常に速いペースで行われている。高速で強力なGPUの需要は、システムに搭載される高帯域幅メモリーの需要を高めている。

- 2024年3月、メモリーチップメーカーのサムスン電子は、第6世代のAIメモリーHBM4とAIアクセラレーターMach-1の開発に伴い、生産歩留まりを上げるためにメモリーチップ部門内に広帯域メモリー(HBM)チームを設置した。新チームはDRAMとNANDフラッシュメモリの開発・販売を担当する。

- 先進運転支援技術は、自律走行と並んで自動車業界でかなり普及している。以前のADAS設計では、DDR4やLPDDR4のようなメモリチップが使用されていた。しかし、自動車業界が費用対効果からより優れた性能パラメータへと移行するにつれ、ADASメーカーはHBM技術を設計アーキテクチャに組み込むようになりました。

- 自動車における技術の急速な進歩と、自動車におけるエッジ・テクノロジーの使用の増加は、調査した市場における高帯域幅メモリとDDRAMの売上を押し上げると予想される。

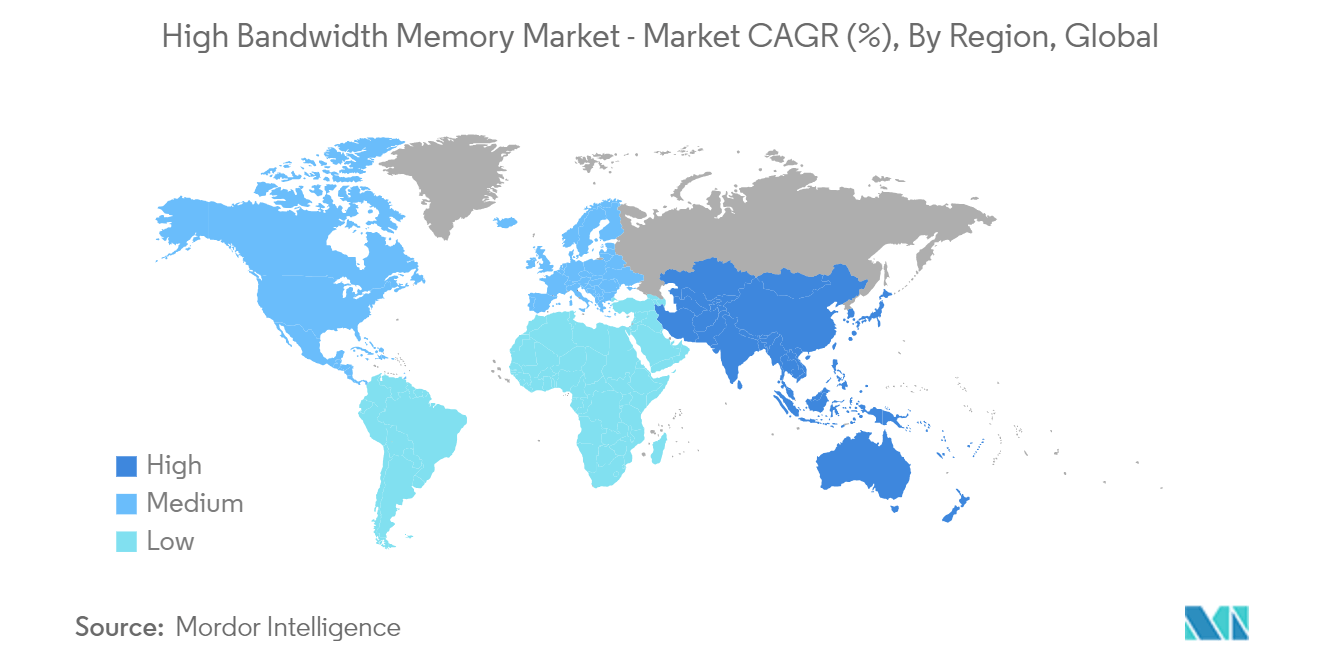

北米が市場で最大のシェアを占める

- 北米におけるHBMの高い採用率は、高速データ処理のために高帯域幅のメモリ・ソリューションを必要とするハイパフォーマンス・コンピューティング(HPC)アプリケーションの成長が主因である。北米におけるHPC需要は、AI、機械学習、クラウド・コンピューティングの需要増加により拡大しています。

- 急速に変化する技術や、業界全体にわたる大量のデータ生成により、効率的な処理システムへのニーズが高まっている。これらも、同地域の高帯域幅メモリ市場の需要を促進する要因の1つとなっている。

- さらに、米国政府はデータセンター最適化イニシアチブ(Data Center Optimization Initiative:DCOI)を開始し、国内の多くのデータセンターを統合することで、納税者への投資対効果を高めつつ、国民により良いサービスを提供しようとしている。この統合プロセスには、ハイパースケールデータセンターの構築と、パフォーマンスの低いデータセンターの閉鎖が含まれる。Cloudsceneによると、2024年3月現在、米国には約5,381のデータセンターがあるという。

- 北米のメモリー製造企業は、製品拡大の機会をうかがっている。例えば、インテルは高帯域幅メモリー(HBM)を搭載した次世代サファイア・ラピッズ(SPR)Xeonスケーラブル・プロセッサーの発売を発表した。Sapphire RapidsがサポートするDDR5は、サーバー用メモリの現在のトレンドであるDDR4に代わって高帯域幅メモリ(HBM)をサポートする見込みで、CPUが利用できるメモリ帯域幅を大幅に拡大する可能性がある。

高帯域幅メモリ業界の概要

高帯域幅メモリー市場は非常に断片化されている。同市場は競争が激しく、複数の主要プレーヤーで構成されている。この業界の競争上の優位性は、主に技術革新、市場浸透、競争戦略力による持続可能な競争優位性にかかっている。資本集約的な市場であるため、撤退障壁も高い。同市場の主要プレーヤーには、インテル株式会社、株式会社東芝、富士通株式会社などがある。

- 2024年4月 - TSMCはSKハイニックスと次世代HBM(高帯域幅メモリー)と次世代パッケージング技術の開発に関する覚書を締結。SKハイニックスは、HBM4の基盤部品にTSMCの洗練されたロジック・プロセスを利用する意向で、限られたスペースにより多くの機能を組み込むことを目指し、メモリ・チップの性能とエネルギー効率の両方を高めることが期待される。

- 2024年3月 - Camtek Ltd.は、高帯域幅メモリ(HBM)の検査・計測について、一流HBMメーカーから約2500万米ドルの新規受注を獲得したと発表した。ほとんどのシステムは 2024 年後半に納入される予定である。

高帯域幅メモリ市場のリーダー

-

Micron Technology, Inc.

-

Samsung Electronics Co. Ltd.

-

SK Hynix Inc.

-

Intel Corporation

-

Fujitsu Limited

- *免責事項:主要選手の並び順不同

-Market-CL-Logo.webp)

広帯域メモリ市場ニュース

- 2024年7月-ファーウェイは武漢新新半導体製造と協力し、高帯域幅メモリー(HBM)チップを製造する。両社はインターポーザーと呼ばれる特殊な基板上にGPU、ロジックチップ、HBMを接続するパッケージングプロセスであるCoWoS(chip-on-wafer-on-substrate)技術を提供する。

- 2024年3月 - Nvidiaは、最近次世代HBMチップの量産を開始したライバルのSK Hynixに追いつくため、AIプロセッサーの重要なコンポーネントである高帯域幅メモリー(HBM)チップをサムスンから調達する計画を発表。

高帯域幅メモリ産業セグメント

高帯域幅メモリ(HBM)は、3Dスタック同期ダイナミック・ランダム・アクセス・メモリ(SDRAM)用の高速コンピュータ・メモリ・インターフェースです。高性能ネットワークハードウェア、高性能データセンター用AI ASIC、FPGA、スーパーコンピュータと連携する。

高帯域幅メモリ(HBM)市場は、用途別(サーバー、ネットワーキング、コンシューマー、自動車、その他の用途)、地域別(北米[米国、カナダ]、欧州[ドイツ、フランス、英国、その他の欧州]、アジア太平洋[インド、中国、日本、その他のアジア太平洋]、その他の地域)に区分されている。

市場規模および予測は、上記のすべてのセグメントについて金額(米ドル)で提供されています。

| サーバー |

| ネットワーキング |

| 消費者 |

| 自動車およびその他の用途 |

| 北米 | アメリカ合衆国 |

| カナダ | |

| ヨーロッパ | ドイツ |

| フランス | |

| イギリス | |

| その他のヨーロッパ | |

| アジア太平洋 | インド |

| 中国 | |

| 日本 | |

| その他のアジア太平洋地域 | |

| その他の国 |

| アプリケーション別 | サーバー | |

| ネットワーキング | ||

| 消費者 | ||

| 自動車およびその他の用途 | ||

| 地理別 | 北米 | アメリカ合衆国 |

| カナダ | ||

| ヨーロッパ | ドイツ | |

| フランス | ||

| イギリス | ||

| その他のヨーロッパ | ||

| アジア太平洋 | インド | |

| 中国 | ||

| 日本 | ||

| その他のアジア太平洋地域 | ||

| その他の国 | ||

高帯域幅メモリ(HBM)市場調査FAQ

広帯域メモリ市場の規模は?

高帯域幅メモリ市場規模は2024年に25.2億米ドルに達し、年平均成長率25.86%で成長し、2029年には79.5億米ドルに達すると予想される。

現在の広帯域メモリ市場規模は?

2024年には、高帯域幅メモリ市場規模は25億2000万米ドルに達すると予想される。

広帯域メモリ市場の主要プレーヤーは?

Micron Technology, Inc.、Samsung Electronics Co.Ltd.、SK Hynix Inc.、Intel Corporation、富士通株式会社が、高帯域幅メモリー市場で事業を展開している主要企業である。

広帯域メモリ市場で最も成長している地域は?

アジア太平洋地域は、予測期間(2024-2029年)に最も高いCAGRで成長すると推定される。

広帯域メモリ市場で最大のシェアを占める地域は?

2024年、高帯域幅メモリ市場で最大のシェアを占めるのは北米である。

この広帯域メモリ市場は何年をカバーし、2023年の市場規模は?

2023年の広帯域メモリ市場規模は18.7億米ドルと推定される。本レポートでは、2019年、2020年、2021年、2022年、2023年の広帯域メモリ市場の過去の市場規模をカバーしています。また、2024年、2025年、2026年、2027年、2028年、2029年の広帯域メモリ市場規模を予測しています。

最終更新日:

HBM業界レポート

Mordor Intelligence™ Industry Reportsが作成した、2024年のHBM市場シェア、市場規模、収益成長率に関する統計データです。HBMの分析には、2029年までの市場予測展望と過去の概要が含まれます。この業界分析のサンプルを無料レポートPDFダウンロードで入手できます。