種子コーティング材料市場規模・シェア

Mordor Intelligenceによる種子コーティング材料市場分析

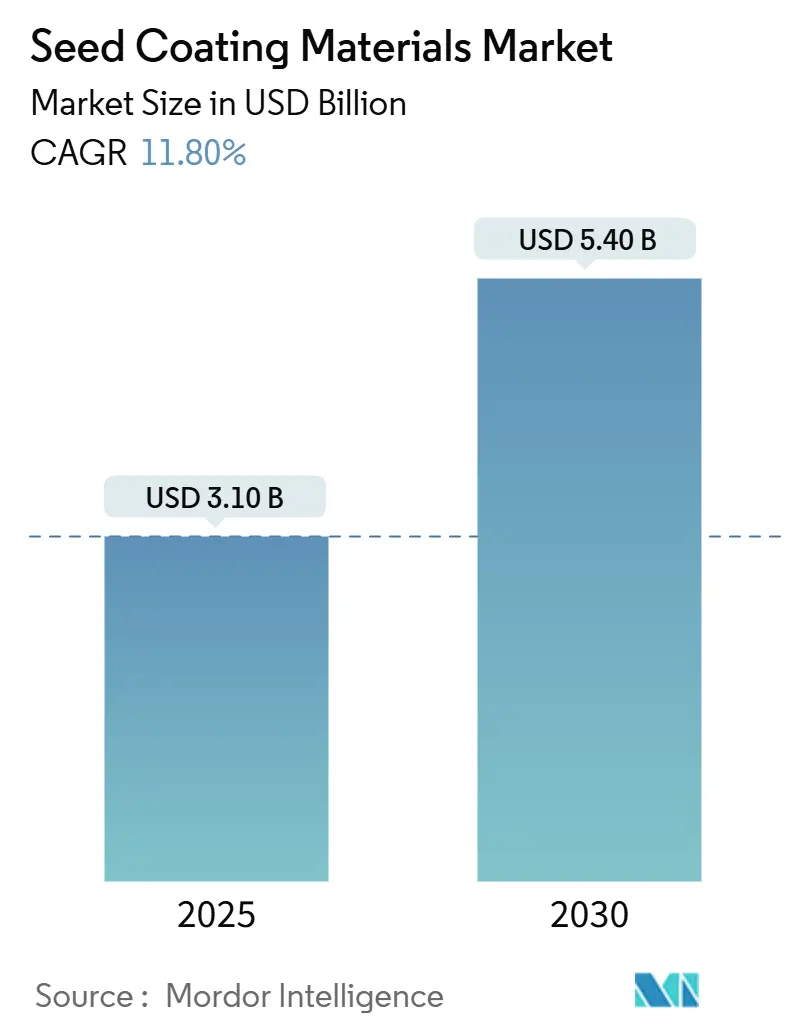

種子コーティング材料市場は2025年に31億米ドルと評価され、2030年には54億米ドルに達すると予測され、年平均成長率11.80%で拡大する。成長の原動力は精密農業の採用、より厳格な環境規制、ポリマーおよびバイオベース化学の急速な革新である。欧州のマイクロプラスチック規制は生分解性バインダーへの転換を加速させ、ブラジルのバイオ投入材政策は植物由来・微生物フィルムへの需要を強化している。ナノテクノロジーと超吸水性ゲルは、コーティングを遺伝子保護、発芽促進、水効率向上を実現する多機能プラットフォームに変えている。アジア太平洋と南米は、生産者が気候変動とコスト管理のために近代化を進める中で最も急速な普及を示しており、北米はトウモロコシ、大豆、菜種への統合特性・コーティングパッケージにより規模でリーダーシップを維持している。

主要レポート要点

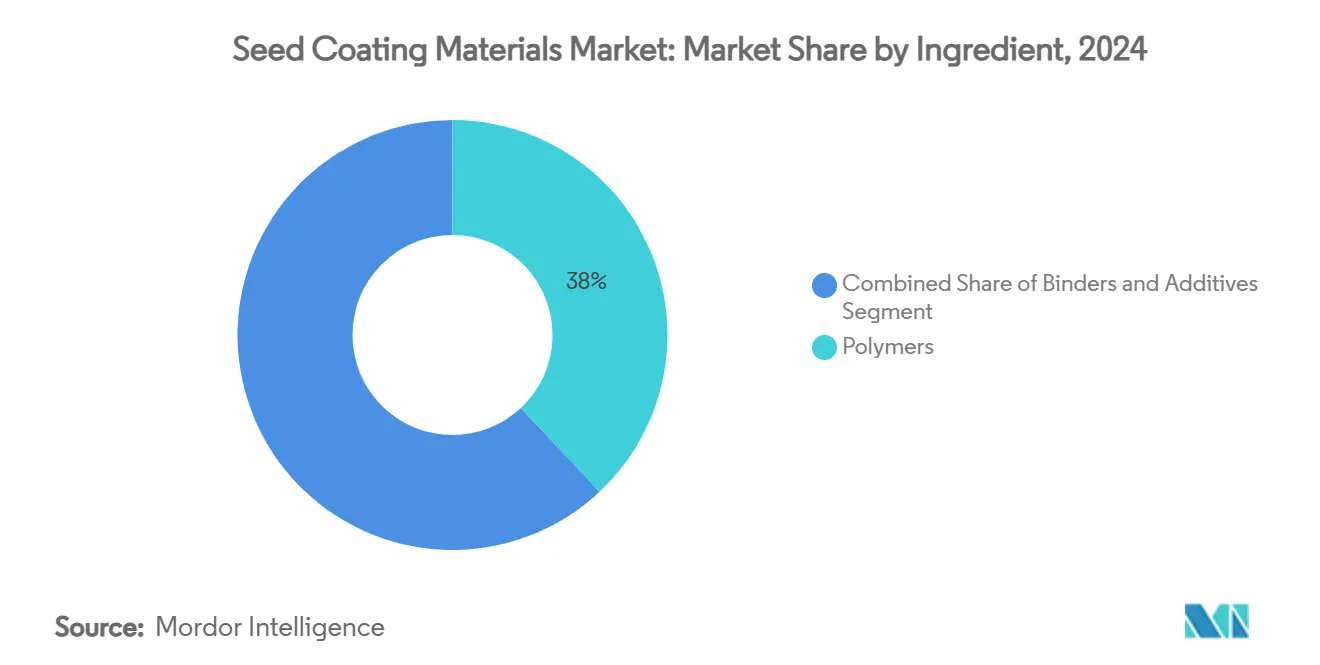

- 成分別では、2024年にポリマーが売上シェア38%でリードし、超吸水性ポリマーゲルは2030年まで年平均成長率14.2%で拡大すると予測される。

- プロセス別では、2024年にフィルムコーティングが種子コーティング材料市場シェアの55%を占め、一方でペレット化は2030年まで最高の予測年平均成長率15.5%を記録する。

- コーティングタイプ別では、2024年に合成コーティングが種子コーティング材料市場シェアの61%を占め、一方でバイオベースコーティングは2030年まで年平均成長率14.5%で成長すると予測される。

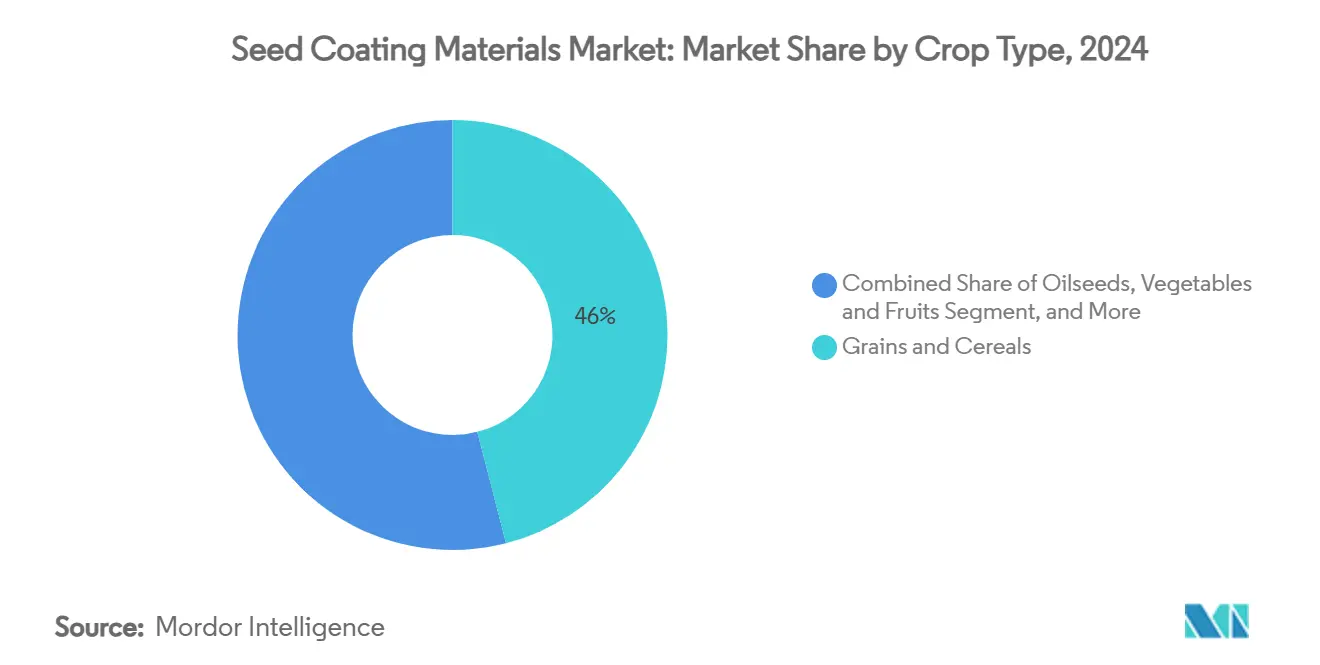

- 作物タイプ別では、2024年に穀物・穀類が売上シェア46%で優位を占め、一方で果物・野菜は2030年まで年平均成長率11.8%の成長が見込まれる。

- 機能別では、2024年に種子保護が種子コーティング材料市場規模の63%のシェアを占め、強化は2030年まで年平均成長率13.8%で進歩している。

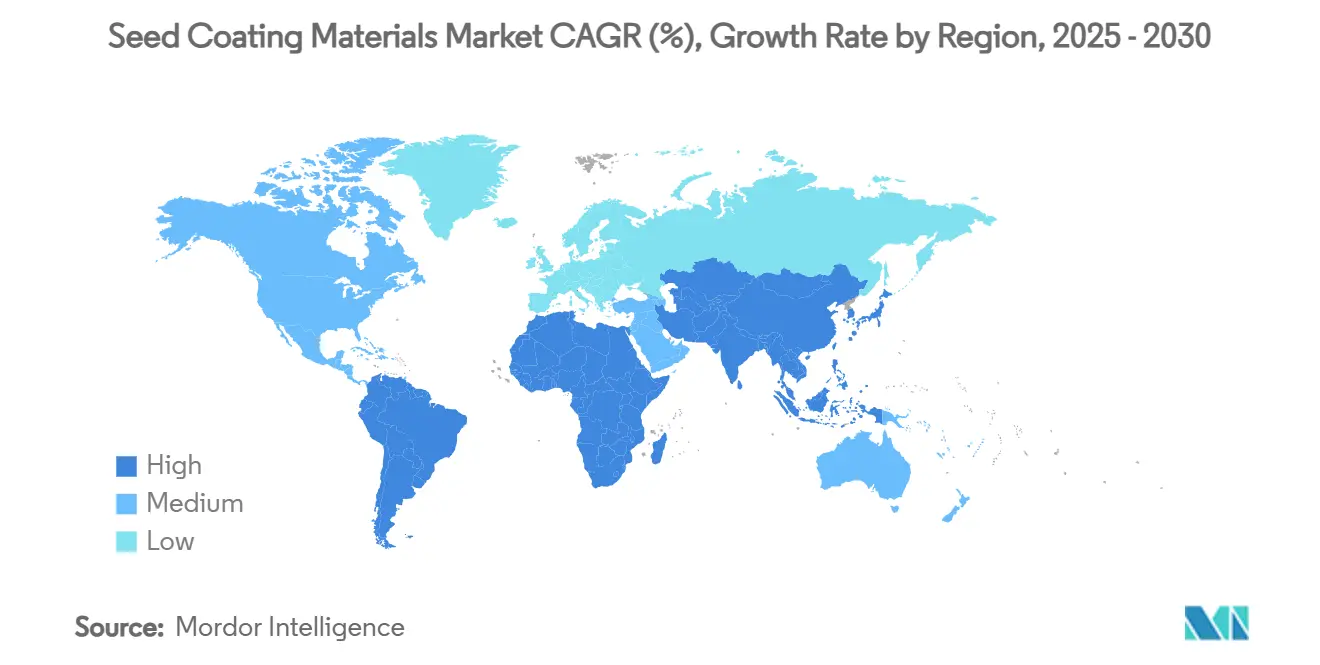

- 地域別では、アジア太平洋地域が2025年から2030年まで年平均成長率11.5%で成長すると予測され、一方で北米は2024年に35%のシェアを維持した。

- 上位5社のサプライヤー、BASF SE、Bayer CropScience、Syngenta、Clariant International、Croda Internationalは、2024年の世界売上の63%を合計で支配している。

世界種子コーティング材料市場トレンドと洞察

促進要因影響分析

| 促進要因 | (〜)年平均成長率予測への%影響 | 地域関連性 | 影響時間軸 |

|---|---|---|---|

| ハイブリッド・GM種子拡大による高品質種子需要 | +2.5% | 北米・アジア太平洋 | 中期(2~4年) |

| 持続可能農業実践への急速なシフト | +2.2% | 欧州・北米 | 長期(≥4年) |

| ポリマー・バイオベースフィルム技術の継続的革新 | +1.8% | 北米・欧州 | 中期(2~4年) |

| マイクロプラスチック禁止迫り環境配慮型コーティング研究開発を加速 | +1.5% | 欧州から世界に拡大 | 短期(≤2年) |

| 気候耐性作物栽培向け超吸水性ポリマー採用 | +1.2% | 世界の乾燥地域 | 中期(2~4年) |

| 微生物コーティング種子奨励炭素クレジット制度 | +1.0% | 北米・欧州 | 長期(≥4年) |

| 情報源: Mordor Intelligence | |||

ハイブリッド・GM種子拡大による高品質種子需要

2024年末までに30カ国以上が商業的GM栽培を承認し、ケニアのBTコットンとガーナのGMササゲを含む世界的な高級種子市場拡大[1]出典:International Service for the Acquisition of Agri-biotech Applications、「Global Status of Commercialized Biotech Crops 2024」、isaaa.org。米国環境保護庁はトウモロコシ向けBrevibacillus laterosporusタンパク質などの新しい植物内蔵保護剤を承認し、次世代形質のより円滑な道筋を示した[2]出典:U.S. Environmental Protection Agency、「Biopesticide Registration Improvements」、epa.gov。遺伝的価値が上昇するにつれ、生産者は均一な出芽を確保し、高コストの形質を保護し、精密播種を簡素化するコーティングを求め、種子コーティング材料市場全体の需要を強化している。

持続可能農業実践への急速なシフト

ブラジルのバイオ投入材セグメントは2023-2024シーズンに50億レアル(10億米ドル)に達し、年率15%の成長を記録し、生物資材が大規模に成功できることを証明した。連邦法第15070/2024号は現在、バイオ投入材専用の枠組みと資金を提供している。欧州と米国の類似の政策シグナルは、環境負荷を軽減しながら圃場性能を犠牲にしない植物ベースポリマー、デンプンバインダー、微生物フィルムへの投資を促進している。

ポリマー・バイオベースフィルム技術の継続的革新

酸化亜鉛ナノ粒子は対照試験で発芽を43%向上させ、シリコンコーティング炭素量子ドットは作物成長促進と併せてアブラムシ71%死亡率を達成した。Ingredionのデンプンバインダーは合成接着性に匹敵し、堆肥化認証を取得している。これらの進歩により軽量コーティング、改良された栄養放出、粉塵削減が可能になり、種子コーティング材料市場の勢いを維持している。

マイクロプラスチック禁止迫り環境配慮型コーティング研究開発を加速

欧州連合は2023年10月から農業投入材への意図的添加マイクロプラスチックを禁止し、2028年までの完全遵守を予定している。Incotecは野菜種子向けマイクロプラスチックフリー技術を既に商業化し、2026年までに畑作物への拡張を計画している。炭水化物ベース超吸水剤の研究では、持続性ポリマーを除去しながら同等の発芽促進効果を示している[3]出典:Royal Society Open Science、「Carbohydrate Super-absorbents for Seeds」、royalsocietypublishing.org。

阻害要因影響分析

| 阻害要因 | (〜)年平均成長率予測への%影響 | 地域関連性 | 影響時間軸 |

|---|---|---|---|

| 石油由来バインダー・顔料の価格変動 | -1.7% | 輸入依存市場 | 短期(≤2年) |

| 多成分製剤の複雑な世界規模登録 | -1.3% | 全主要市場 | 中期(2~4年) |

| 種子上生物活性成分の限定的保存期間 | -1.1% | 熱帯・多湿地域 | 中期(2~4年) |

| EU-27マイクロプラスチック規則対応の高コスト再製剤化 | -0.8% | 欧州・輸出業者 | 短期(≤2年) |

| 情報源: Mordor Intelligence | |||

石油由来バインダー・顔料の価格変動

天然ガス価格変動とパナマ・スエズ運河の輸送ボトルネックにより化学原料コストが最大30%上昇し、合成コーティング生産者の利幅を圧迫している。複数地域供給契約を持たない小規模企業が最大のリスクにさらされ、現地調達デンプンバインダーへの転換を促している。バイオベース投入材は今日より高い購入価格を持つが、コスト構造がより安定しており、種子コーティング材料市場の石油関連材料からの調達転換を促している。

多成分製剤の複雑な世界規模登録

EPAは新活性に対して多年データパッケージを要求することが多く、展開を遅らせ研究開発資本を拘束している。新興国は調和された規則を欠き、専任規制チームを持つ大企業に有利な重複書類を強いている。企業はまた、国別ガイドラインを満たすために広範な環境運命・残留研究に資金提供する必要があり、開発コストを数千万米ドルに押し上げている。データ保護と機密事業情報に関する多様な規定が提出をさらに複雑化し、法的リスクを増加させ市場投入時間を延長している。

セグメント分析

成分別:ポリマーが性能革新を牽引

ポリマーは種子コーティング材料市場内で2024年売上の38%を生成した。超吸水性ポリマーゲルは最も急成長している成分クラスで、年平均成長率14.2%で急増している。バインダーが29.4%で続き、添加剤は12%を占める。成分構成はデンプンベースバインダー、生分解性ポリマー、価値獲得を高めるナノ粒子添加剤にシフトしている。酸化亜鉛とキトサン複合体は発芽を43%改善し、ナノ対応コーティングの可能性を示している。全体として、超吸水性ゲルの種子コーティング材料市場規模は2030年までにほぼ倍増すると予想される。

プレミアム価格設定は、ポリマーが複数の課題(接着、水分制御、栄養供給)を一度に解決する場合に最も強い。デンプンとヘミセルロースバインダーのサプライヤーは、買い手が2028年施行に先立ちマイクロプラスチックフリー投入材を求める欧州で特に初期契約を獲得している。アジア太平洋では、コスト重視の生産者は依然としてポリビニルアセテートフィルムに依存しているが、持続可能性に関連する補助金制度がバイオベースオプションへの段階的転換を促している。成分ポートフォリオが多様化するにつれ、化学企業と微生物スタートアップ間のクロスライセンス契約が種子コーティング材料市場内の次世代製剤の市場投入時間を短縮している。

注記: すべての個別セグメントのシェアはレポート購入時に利用可能

プロセス別:フィルムコーティングが精密用途を支配

フィルムコーティングは薄く均一な層と高速播種機との互換性により2024年プロセス売上の55%を獲得した。野菜、花、小粒種子作付面積の増加により、ペレット化は年平均成長率15.5%を記録すると予測される。被覆は24%のシェアで穀物において重要である。自動化、リアルタイムセンサー、低粉塵製剤が性能ギャップを拡大し、企業が種子コーティング材料市場でより高い価格を要求することを支援している。

地域の機器選好がプロセス需要を形成する:ペレット化機械は温室集約的オランダで優位を占め、ドラムフィルムコーターは北米のトウモロコシ工場でリードしている。ラテンアメリカは輸出種子基準に歩調を合わせるためバッチコーターから連続ラインにアップグレードし、処理量を25%向上させコーティング過使用を削減している。IoT後付け(温度プローブ、気流モニター、供給速度アルゴリズム)を提供するベンダーはダウンタイムを削減しサービス売上を固めている。これらの改善により買い手の信頼が強化され、プロセス革新者の種子コーティング材料市場シェア獲得を支持している。

機能別:保護がリード、強化が加速

種子保護は2024年支出の63%のシェアを維持し、病原体・害虫制御の重要な価値を強調している。強化は生産者が活力促進剤と微生物コンソーシアムを追求する中で年平均成長率13.8%で進歩するブレイクアウトカテゴリーである。炭素クレジット制度は土壌炭素を改善するコーティングに報酬を与え、農学的利益を環境収益源と結びつけている。

製剤業者は現在、生物殺菌剤と成長促進剤を組み合わせて生産者の投資回収期間を短縮する二重効果コーティングを作成している。オーストラリア小麦での試験では、亜リン酸塩バイオスティミュラントを全身殺菌剤の上に重ねた場合に6日間の出芽優位性を示した。小売業者は、強化プラス保護SKUが15-20%高い利幅を得られ、種子コーティング材料市場規模に不釣り合いに貢献していると報告している。デジタル偵察ツールが株数と初期活力を定量化するにつれ、データフィードバックループはプレミアム機能スタックをさらに検証するだろう。

作物タイプ別:穀物がリード、特殊作物が加速

穀物・穀類は2024年に46%の売上を占め、果物・野菜は2030年まで年平均成長率11.8%の成長が予定されている。南米での大豆作付面積拡大により油糧種子が28%で続く。特殊園芸は自動移植機を支援する色分けペレット種子のスペースを開き、種子コーティング材料市場のプレミアム機会を拡大している。

需要パターンは農法システムにより異なる。大面積穀物は全身活性を運ぶ低コストフィルムコートを好む一方、高価値野菜種子は微量栄養素と色ブランディングを備えた多層ペレット化を正当化する。湾岸諸国での制御環境農業の拡大は高湿度下で機能する抗真菌コーティングの注文を刺激し、アフリカのピーナッツプログラムは窒素固定を促進するリゾビウム注入フィルムに焦点を当てている。これらの多様な作物ニーズは、サプライヤーがSKUを調整し、多様な最終用途セグメントで種子コーティング材料市場シェアを保護することを奨励している。

注記: すべての個別セグメントのシェアはレポート購入時に利用可能

コーティングタイプ別:合成が支配、バイオベースが急上昇

合成システムは2024年売上の61%を提供したが、バイオベースコーティングが年平均成長率14.5%で成長する中で着実な浸食に直面している。ヘミセルロースと植物油ポリマーは摩耗基準を満たし、今後のマイクロプラスチック規則に準拠し、早期参入者が価格プレミアムを確保することを可能にしている。原材料経済が移行を推進している:原油関連アクリル樹脂は2024年に二桁の価格変動を見せた一方、トウモロコシデンプン原料コストは比較的安定していた。大手種子ブランドは現在、コーティングベンダーにライフサイクルアセスメントを要求し、温室効果ガス排出量の少ないバイオポリマーを優遇している。

カナダ菜種でのリグニンベースフィルムの試験ロットは粉塵を35%削減し、作業者安全に焦点を当てる播種機OEMから肯定的なフィードバックを得た。生分解性投入材への規制クレジットが出現するにつれ、バイオベース技術の種子コーティング材料市場シェアは現在の予測が示唆するより速く上昇する予定である。

地域分析

北米は2024年の種子コーティング材料市場シェアの35%を占め、精密播種、形質スタッキング、統合コーティングパッケージの広範な使用に支えられている。サプライヤーは複数年種子契約内でフィルム、微生物、潤滑剤をバンドルし、2030年まで年平均成長率9%で安定した採用を確保している。トウモロコシ、大豆、菜種が処理ヘクタールの大部分を占め、BayerのAlberta菜種施設などの最近の垂直統合移行は地域内に価値を維持している。気候対応農業への官民資金も、立毛確立と水効率を改善するプレミアムコーティングへの作付面積を促進している。

アジア太平洋地域は最も成長の速い地域で、年平均成長率11.5%で進歩し、現在北米に次ぐ第二位の種子コーティング材料市場規模を代表している。中国の種子活性化戦略とインドの2025年夏播種における65万ヘクタール増加がハイブリッド種子処理の需要を拡大している。精密播種機と干ばつ耐性品種への政府補助金が、稲、小麦、園芸作物でのフィルムとペレット化技術の採用を押し進めている。現地製剤業者は多国籍成分サプライヤーと提携し、地域播種機器向けデンプンバインダーと色添加剤をカスタマイズしている。

南米は年平均成長率10.8%で続き、ブラジルが牽引している。同国ではバイオ投入材が2023-2024年に15%成長し、大豆・トウモロコシ輸出向けエコラベルコーティングを支援している。欧州の厳格なマイクロプラスチック禁止はレシピを再構築し、早期参入者が適合ブランドを確保し価値連鎖パートナーにコストプレミアムを転嫁することを促している。アフリカは年平均成長率10.2%を記録するが、断片的な規制が市場浸透を遅らせている;地域研究機関との提携により、サプライヤーは熱帯貯蔵条件下での微生物コーティングを検証している。これらの地域動態は総合的に収益源を多様化しながら、種子処理技術の世界的成長見通しを維持している。

競合環境

種子コーティング材料市場は中程度の集中度を示す:上位5社が2024年売上の63%を占める。BASF SEは広範なポリマーポートフォリオとサービス研究所を通じてリードしている。Bayer CropScienceはSeedGrowthバンドルで続く。SyngentaのポジションはIncotecのマイクロプラスチックフリーコーティングにより強化されている。Clariantは高純度顔料を通じて続き、Crodaはバイオベースアジュバントをてこにしている。Germains、Roquette、Michelman、Nufarmなどの中堅専門企業はニッチ作物と地域製剤をターゲットにしている。戦略的動きは統合と集中を強調している。Bayerは垂直統制を強化するためAlbertaの菜種コーティング施設を購入した。SyngentaはFarMoreをGowan SeedTechに売却し、大面積革新のためのリソースを解放した。BASFは昆虫害虫を対象としたヘテロアリール化合物の特許を出願した。

Germains、Roquette、Michelman、Nufarmを含む中堅専門企業は、作物特異的コーティングと地域農学サービスを組み合わせてニッチを切り拓いている。Germainsは施設園芸の葉物野菜種子向け色分けペレット化に焦点を当て、Roquetteは欧州野菜生産者向けエンドウデンプンバインダーを拡大している。Michelmanは播種機OEMと提携して低粉塵プライマーを認証し、NufarmはオーストラリアのAn cereal種子と生物活性をバンドルしている。これらの集中戦略は大手に競争圧力を維持し、革新サイクルをより速く押し進める。

大手企業はM&Aとオープンイノベーション提携を通じてポートフォリオも再構築している。SyngentaのFarMore野菜プラットフォームのGowan SeedTechへの売却は大面積研究開発のための資本を解放し、BASFのヘテロアリール殺虫剤に関する特許出願は将来の形質-コーティング統合を示唆している。BayerのAlberta菜種施設は垂直制御への新たな関心を示し、Clariantのベンチャーファンドはレンジを将来に向けて保護するために生分解性顔料スタートアップを物色している。これらの動きは総合的に、規模、持続可能性認証、迅速な技術移転が種子コーティング材料市場でのシェア獲得を決定する市場を示している。

種子コーティング材料業界リーダー

-

BASF SE(BASFグループ)

-

Bayer CropScience AG(Bayer AG)

-

Syngenta AG(Incotec所有者)

-

Clariant International(Clariant AG)

-

Croda International(Crodaグループ)

- *免責事項:主要選手の並び順不同

最近の業界動向

- 2025年1月:SyngentaはFarMore野菜種子処理をGowan SeedTechに売却し、独占供給権を保持した。

- 2024年11月:BayerはAlberta州Coaldale の菜種処理・包装施設を買収した。

- 2024年12月:インド油糧種子研究所は収量を25-30%向上できる栄養放出バイオポリマー種子コーティングを開発し、全国展開のため国内種子企業2社に技術をライセンス供与した。

- 2024年1月:Lucent BiosciencesはNutreoの生分解性微量栄養素コーティングを発売した。

世界種子コーティング材料市場レポート範囲

種子コーティングは、種子を殺虫剤、殺菌剤、殺虫剤、その他の非化学/生物製品などの作物保護化学物質でコーティングし、害虫攻撃から種子を保護するプロセスである。バインダー、種子播種潤滑剤、種子施用肥料、アジュバントは、活性成分/化学物質以外に種子コーティングプロセスで使用される主要成分である。種子コーティング材料市場は成分別(バインダー、ポリマー、種子播種潤滑剤、肥料、アジュバント、着色剤)、作物タイプ別(穀物・穀類、油糧種子、果物・野菜、その他作物タイプ)、コーティングタイプ別(バイオベース、合成)、地域別(北米、欧州、アジア太平洋、南米、中東・アフリカ)に区分される。レポートは上記すべてのセグメントについて価値(米ドル)での市場規模と予測を提供する。

| バインダー | ベントナイト |

| ポリビニルアセテート | |

| ポリビニルピロリドン | |

| メチルセルロース | |

| スチレン-ブタジエンゴム | |

| アクリル | |

| ワックス/ワックスエマルション | |

| ポリマー | フィルム形成ポリマー |

| 超吸水性ポリマーゲル | |

| 添加剤 | 種子播種潤滑剤(シリコン、タルク、グラファイト) |

| 肥料強化剤(微量栄養素分散剤、N阻害剤、溶媒) | |

| アジュバント | |

| 着色剤 |

| フィルムコーティング |

| 被覆 |

| ペレット化 |

| 種子保護 |

| 種子強化 |

| 穀物・穀類 |

| 油糧種子 |

| 果物・野菜 |

| その他作物 |

| 合成 |

| バイオベース |

| 北米 | 米国 |

| カナダ | |

| メキシコ | |

| その他北米 | |

| 南米 | ブラジル |

| アルゼンチン | |

| その他南米 | |

| 欧州 | ドイツ |

| 英国 | |

| フランス | |

| ロシア | |

| スペイン | |

| イタリア | |

| その他欧州 | |

| アジア太平洋 | 中国 |

| 日本 | |

| インド | |

| オーストラリア | |

| その他アジア太平洋 | |

| 中東 | サウジアラビア |

| トルコ | |

| その他中東 | |

| アフリカ | 南アフリカ |

| エジプト | |

| その他アフリカ |

| 成分別 | バインダー | ベントナイト |

| ポリビニルアセテート | ||

| ポリビニルピロリドン | ||

| メチルセルロース | ||

| スチレン-ブタジエンゴム | ||

| アクリル | ||

| ワックス/ワックスエマルション | ||

| ポリマー | フィルム形成ポリマー | |

| 超吸水性ポリマーゲル | ||

| 添加剤 | 種子播種潤滑剤(シリコン、タルク、グラファイト) | |

| 肥料強化剤(微量栄養素分散剤、N阻害剤、溶媒) | ||

| アジュバント | ||

| 着色剤 | ||

| プロセス別 | フィルムコーティング | |

| 被覆 | ||

| ペレット化 | ||

| 機能別 | 種子保護 | |

| 種子強化 | ||

| 作物タイプ別 | 穀物・穀類 | |

| 油糧種子 | ||

| 果物・野菜 | ||

| その他作物 | ||

| コーティングタイプ別 | 合成 | |

| バイオベース | ||

| 地域別 | 北米 | 米国 |

| カナダ | ||

| メキシコ | ||

| その他北米 | ||

| 南米 | ブラジル | |

| アルゼンチン | ||

| その他南米 | ||

| 欧州 | ドイツ | |

| 英国 | ||

| フランス | ||

| ロシア | ||

| スペイン | ||

| イタリア | ||

| その他欧州 | ||

| アジア太平洋 | 中国 | |

| 日本 | ||

| インド | ||

| オーストラリア | ||

| その他アジア太平洋 | ||

| 中東 | サウジアラビア | |

| トルコ | ||

| その他中東 | ||

| アフリカ | 南アフリカ | |

| エジプト | ||

| その他アフリカ | ||

レポートで回答される主要質問

2025年の種子コーティング材料市場規模は?

2025年に31億米ドルで、2030年には54億米ドルに達すると予測され、年平均成長率11.8%で成長する。

どの成分セグメントが最も急速に拡大しているか?

超吸水性ポリマーゲルが年平均成長率14.2%で成長をリードしている。これは水を貯蔵し作物の干ばつ耐性を支援するためである。

EUマイクロプラスチック規則は種子コーティングにどのような影響を与えるか?

製剤業者は2028年までに意図的マイクロプラスチックを除去する必要があり、生分解性・バイオベースバインダーへのシフトを加速している。

どの地域が最高の成長ポテンシャルを示すか?

アジア太平洋地域が年平均成長率11.5%で拡大すると予測され、中国、インド、東南アジアでのハイブリッド種子採用により牽引される。

上位5社は市場のどのくらいのシェアを支配しているか?

BASF SE、Bayer CropScience、Syngenta、Clariant International、Croda Internationalが合計で世界売上の63%を支配している。

炭素クレジットはコーティング需要にどのような影響を与えているか?

土壌炭素を増加させる微生物フィルムにより生産者がオフセット収益を請求でき、先進コーティング採用への追加インセンティブとなっている。

最終更新日: