飼料用抗生物質市場分析

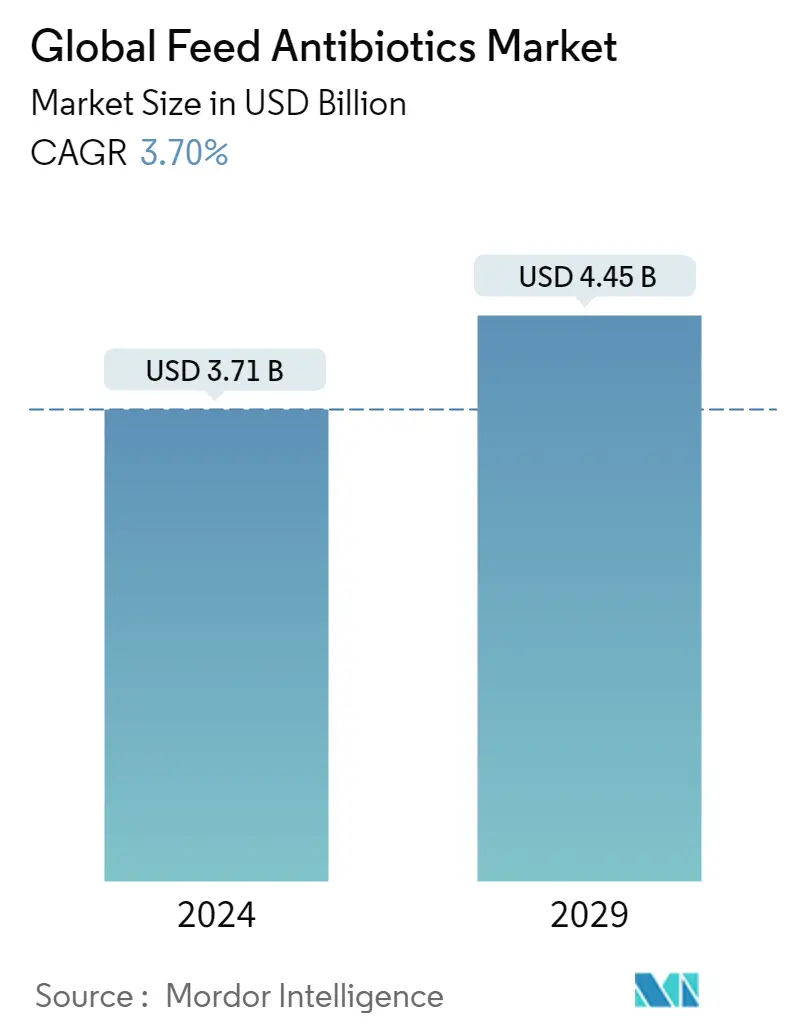

飼料用抗生物質の世界市場規模は、2024年にはUSD 3.71 billionと推定され、2029年にはUSD 4.45 billionに達し、予測期間中(2024-2029)には3.70%のCAGRで成長すると予測されている。

新型コロナウイルス感染症(COVID-19)の影響で、植物由来の食品に対する消費者の嗜好が急速に高まっているため、肉やその他の動物製品の世界的な消費量は減少局面にあります。さらに、合成化合物の痕跡のない動物製品は、予測期間中に増加すると予想されます。したがって、抗生物質を含む化学成分を含む動物飼料に対する嗜好は、予測期間中に減少すると予測されます。

飼料用抗生物質は、高い飼料効率を得るために、また動物の群れまたは個々の動物の病気を予防および治療するために畜産業で使用されます。テトラサイクリン、ペニシリン、スルホンアミド、およびマクロライドは、畜産業で使用される主要な抗生物質の一部です。飼料用抗生物質は、抗菌特性を目的として使用される以外に、成長促進剤や能力向上剤としても使用されています。

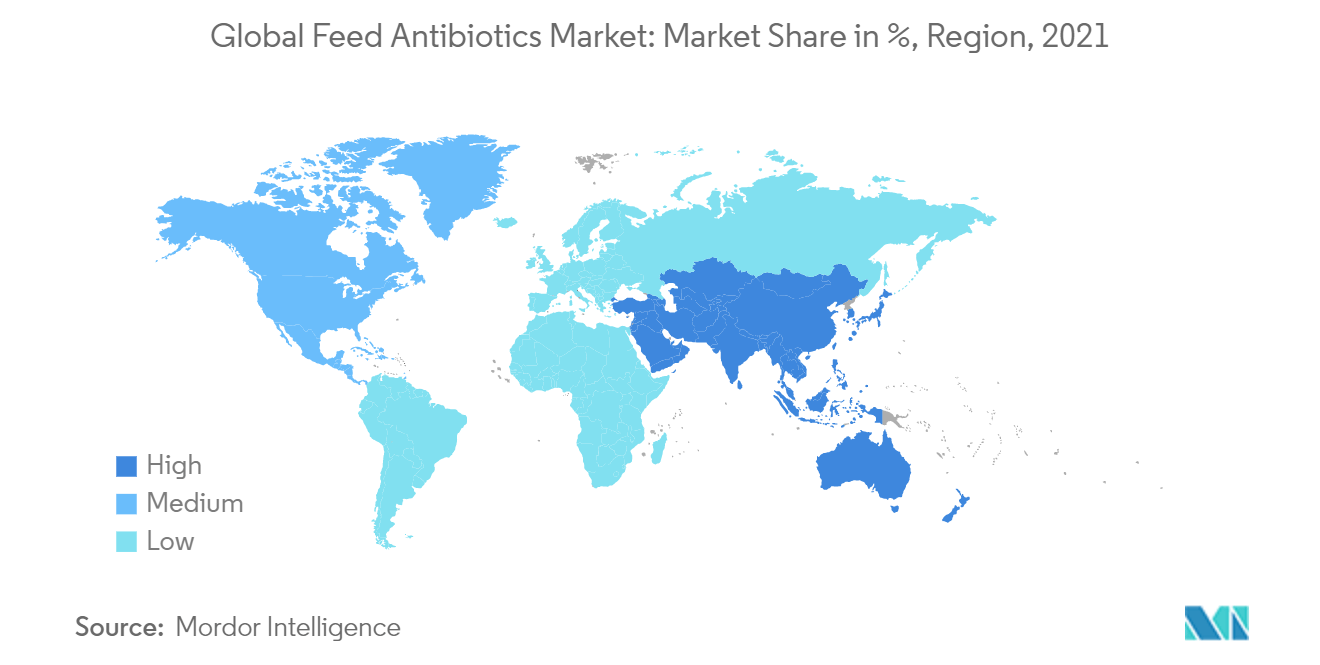

アジア太平洋地域が最大の市場になると予測されています。工業化、動物の病気の増加、食肉市場の拡大、人口動態の変化などが市場を牽引する要因の一部です。中国の動物飼料用抗生物質産業は現在、政府の取り組みに大きな影響を受けています。構造と実践の近代化と効率化を図る国の努力と、増加する人口のタンパク質需要を満たすための肉と動物製品の需要の増加は、動物飼料用抗生物質市場の成長を促進する主な要因の1つです。

飼料用抗生物質の市場動向

動物由来食品への需要の高まり

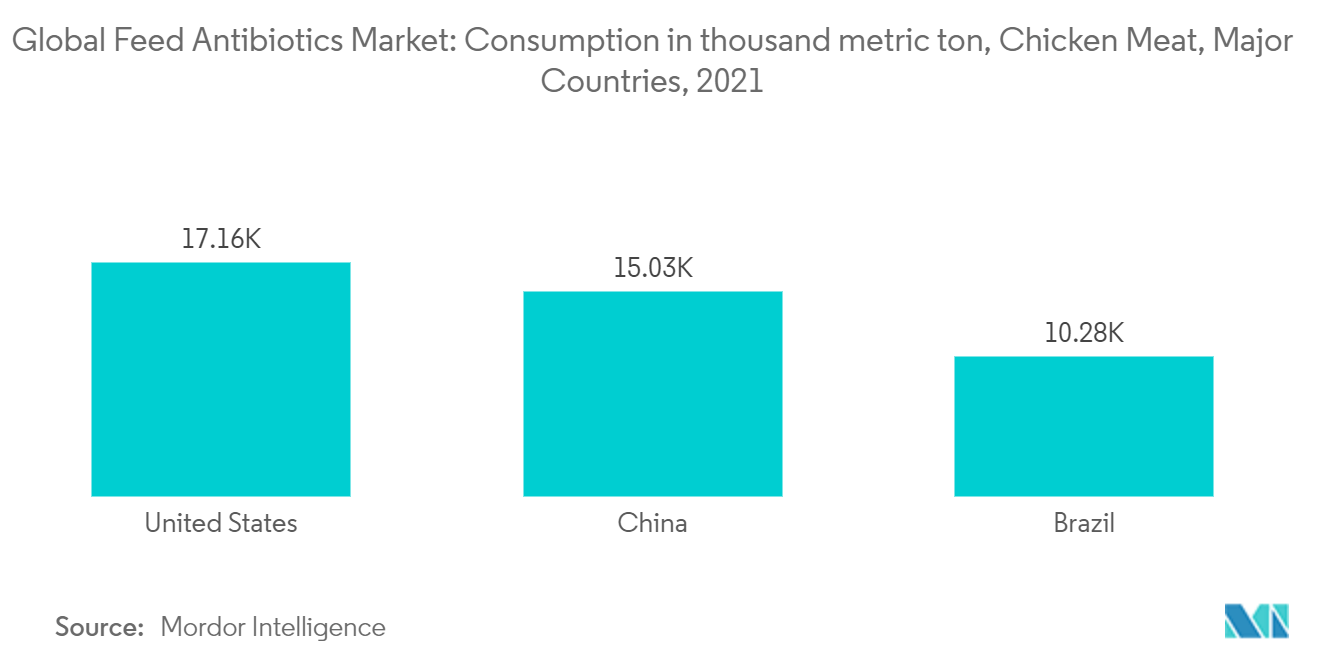

子牛肉、牛肉、羊肉、水牛肉、ヤギ肉、豚肉、牛乳・乳製品、鶏肉、卵などの動物由来食品。家畜の抗生物質使用による人間の抗菌剤耐性に関する世界的な懸念の高まりにもかかわらず、食肉需要は年々増加している。FAOによると、今後一定期間における世界の食肉タンパク質消費量は、人口増加と所得に大きく後押しされ、2030年までに2018~2020年比で14%増加すると推定されている。2030年までに、鶏肉、牛肉、豚肉、羊肉から得られるタンパク質は、それぞれ17.8%、5.9%、13.1%、15.7%増加すると予想される。

さらに、南アジアは酪農生産の主要地域のひとつであり、2019年の世界の生乳生産量の20~25%を占めている。この地域では、インドが最大の生乳生産・消費国であり、中国、パキスタンがこれに続く。2020年、インドの食肉利用量は390万トンを超えたが、2030年には1億4570万トンに増加すると予測されている(FAOによる)。

さらに、米国食肉協会によれば、抗生物質で処理された動物の肉を摂取すると、ヒトに抗菌剤耐性(抗生物質に対する耐性)が生じる。各国の政府は、農家を教育するなどして抗生物質の使用を監視し、規制するために厳しい規制に従っている。これにより、家畜への使用に対する誤解がなくなり、食肉需要の増加につながり、抗生物質の助けを借りた高品質の食肉生産の必要性が高まっている。このように、飼料用抗生物質の需要は、動物由来の食品に対する需要の急増によって拡大するだろう。

アジア太平洋地域が最大の市場

アジア太平洋地域では、日本とオーストラリアが最も急速に成長している国であり、中国が最大の市場収益シェアを持っている。2020年2月、中国東莞市の東莞科技大学が実施した研究によると、飼料中の抗生物質の使用により、豚ふん尿の堆肥化中にオキシテトラサイクリン、スルファメラジン、シプロフロキサシンと関連する抗生物質耐性遺伝子の挙動が変化したと発表した。

財団法人食品農林水産消費技術センターによると、2020年度の特定飼料添加物区分では、ポリエーテル系抗生物質が全体の87.6%(前年度81.2%)、オルトソマイシン系抗生物質が7.0%(前年度14.2%)、ホスホ糖脂質系抗生物質が5.0%(前年度4.7%)、ポリペプチド系抗生物質が0.4%(前年度申請なし)となっている。国内ではここ数年、飼料用抗生物質の生産量は減少の一途をたどっている。抗生物質の悪影響に対する認識が高まる中、プロバイオティクスなど他の飼料添加物の需要が高まっている。

2018年、オーストラリアのロットフィーダー協会は、責任ある抗菌剤使用を促進するため、抗菌剤管理ガイドラインを制定した。それ以来、業界の62%が事業において抗生物質スチュワードシップ計画を自主的に採用している。業界は現在、2022年までにこのガイドラインを義務化することを目指している。

飼料用抗生物質産業の概要

飼料用抗生物質市場は細分化された市場である。多くの中小、大企業が世界レベルで飼料用抗生物質市場に参入している。Merck Animal Health、Zoetis Inc、Elanco Animal Healthのような著名な企業は世界中で広大な存在感を示している。これらの企業は、事業拡大のための主要戦略として、MA、事業拡大、パートナーシップ、研究開発への投資を行っている。パートナーシップは、抗生物質飼料市場の主要プレーヤーの間で最も採用されている戦略であることが判明し、合併と買収が続いている。

飼料用抗生物質市場のリーダー

-

Merck Animal Health

-

Elanco Animal Inc.

-

Zoetis

-

Virbac

-

Phibro Animal Health Corp

- *免責事項:主要選手の並び順不同

飼料用抗生物質市場ニュース

2022年7月、ビルバックは米国でTENOTRYL(エンロフロキサシン)注射液を発売し、獣医師とその顧客である牛や豚の生産者に、家畜の健康、ひいてはその収益性を改善するための新たな選択肢を提案するため、製品ラインアップを拡充した。

2021年11月、ケミンは欧州で新しいソリューションTOXFIN CAREを発売した。このソリューションは、マイコトキシンによる潜在的なダメージから動物の臓器や組織を保護することで、パフォーマンスと生産性の低下を防ぐことに重点を置いている。

2020年2月、エランコ・アニマルヘルス・インコーポレイテッドは、メルク・アニマルヘルスと、子牛と子羊のコクシジウム症の予防と治療に使用されるベコキサンの全世界での権利を5500万米ドルで譲渡することで合意したと発表した。

飼料用抗生物質の産業区分

飼料用抗生物質の世界市場は、タイプ別(テトラサイクリン系、ペニシリン系、スルホンアミド系、マクロライド系、アミノグリコシド系、セファロスポリン系、その他)、動物タイプ別(反芻動物、家禽、養豚、養殖、その他)、地域別(北米、欧州、アジア太平洋、南米、中東・アフリカ)に分類されます。本レポートでは、上記のセグメントについて、市場規模と推定値(百万米ドル)を提供しています。

| テトラサイクリン系 |

| ペニシリン |

| スルホンアミド |

| マクロライド系 |

| アミノグリコシド |

| セファロスポリン類 |

| その他 |

| 反芻動物 |

| 家禽 |

| 豚 |

| 水産養殖 |

| その他 |

| 北米 | アメリカ |

| カナダ | |

| メキシコ | |

| 北米のその他の地域 | |

| ヨーロッパ | スペイン |

| イギリス | |

| ドイツ | |

| フランス | |

| ロシア | |

| イタリア | |

| ヨーロッパの残りの部分 | |

| アジア太平洋地域 | 中国 |

| インド | |

| 日本 | |

| タイ | |

| オーストラリア | |

| 残りのアジア太平洋地域 | |

| 南アメリカ | ブラジル |

| アルゼンチン | |

| 南アメリカの残りの地域 | |

| 中東とアフリカ | 南アフリカ |

| エジプト | |

| 残りの中東とアフリカ |

| タイプ | テトラサイクリン系 | |

| ペニシリン | ||

| スルホンアミド | ||

| マクロライド系 | ||

| アミノグリコシド | ||

| セファロスポリン類 | ||

| その他 | ||

| 動物の種類 | 反芻動物 | |

| 家禽 | ||

| 豚 | ||

| 水産養殖 | ||

| その他 | ||

| 地理 | 北米 | アメリカ |

| カナダ | ||

| メキシコ | ||

| 北米のその他の地域 | ||

| ヨーロッパ | スペイン | |

| イギリス | ||

| ドイツ | ||

| フランス | ||

| ロシア | ||

| イタリア | ||

| ヨーロッパの残りの部分 | ||

| アジア太平洋地域 | 中国 | |

| インド | ||

| 日本 | ||

| タイ | ||

| オーストラリア | ||

| 残りのアジア太平洋地域 | ||

| 南アメリカ | ブラジル | |

| アルゼンチン | ||

| 南アメリカの残りの地域 | ||

| 中東とアフリカ | 南アフリカ | |

| エジプト | ||

| 残りの中東とアフリカ | ||

飼料用抗生物質市場調査FAQ

世界の飼料用抗生物質市場の規模はどれくらいですか?

世界の飼料用抗生物質市場規模は、2024年に37億1,000万米ドルに達し、3.70%のCAGRで成長し、2029年までに44億5,000万米ドルに達すると予想されています。

現在の世界の飼料用抗生物質市場の規模はどれくらいですか?

2024年、世界の飼料用抗生物質市場規模は37億1,000万米ドルに達すると予想されています。

世界の飼料用抗生物質市場の主要プレーヤーは誰ですか?

Merck Animal Health、Elanco Animal Inc.、Zoetis、Virbac、Phibro Animal Health Corpは、世界の飼料用抗生物質市場で活動している主要企業です。

世界の飼料用抗生物質市場で最も急速に成長している地域はどこですか?

中東とアフリカは、予測期間(2024年から2029年)にわたって最も高いCAGRで成長すると推定されています。

世界の飼料用抗生物質市場で最大のシェアを誇る地域はどこですか?

2024年には、アジア太平洋地域が世界の飼料用抗生物質市場で最大の市場シェアを占めます。

この世界の飼料用抗生物質市場は何年をカバーしており、2023年の市場規模はどれくらいですか?

2023 年の世界の飼料用抗生物質市場規模は 35 億 8,000 万米ドルと推定されています。このレポートは、世界の飼料用抗生物質市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年までカバーしています。また、レポートは、世界の飼料用抗生物質市場の年間規模も予測しています:2024年、2025年、2026年、2027年、2028年、2029年です。

最終更新日:

世界の飼料用抗生物質産業レポート

Mordor Intelligence™ Industry Reports によって作成された、2024 年の世界の飼料用抗生物質業界の市場シェア、規模、収益成長率の統計。世界の飼料用抗生物質業界の分析には、2029年までの市場予測見通しと歴史的概要が含まれています。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。