糖尿病ケア機器市場規模とシェア

Mordor Intelligence による糖尿病ケア機器市場分析

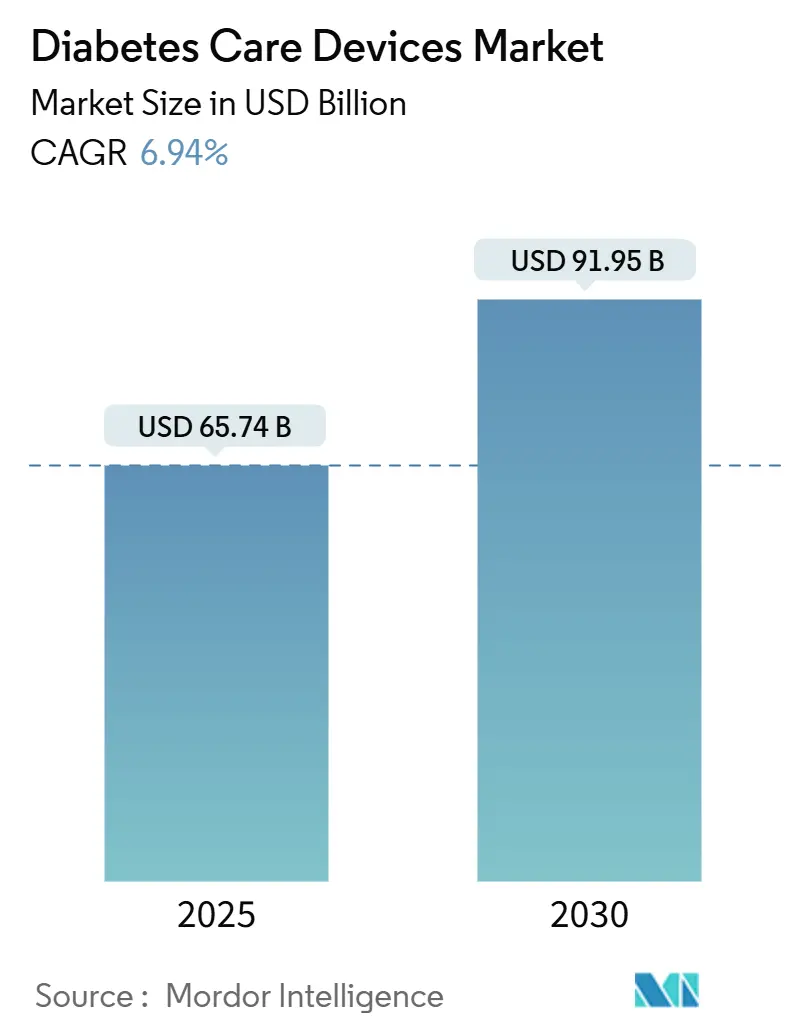

糖尿病ケア機器市場規模は2025年に657億4,000万米ドルと推定され、予測期間(2025年~2030年)中にCAGR 6.94%で、2030年には919億5,000万米ドルに達すると予想される。

支払者、プロバイダー、製造業者が技術対応ケアが生涯治療コストを削減することを認識するにつれ、人口動態と単位需要の間により密接な関連が現れている。拡張戦略を検討している経営陣は、診断人口の1%の増加が技術採用の不均衡に大きな押し上げ効果をもたらすと推測できる。なぜなら、現在新たに診断される大部分の人は、従来の指先採血測定器ではなく、少なくとも1つのコネクテッドデバイスでその道のりを開始するためである。

主要レポート要点

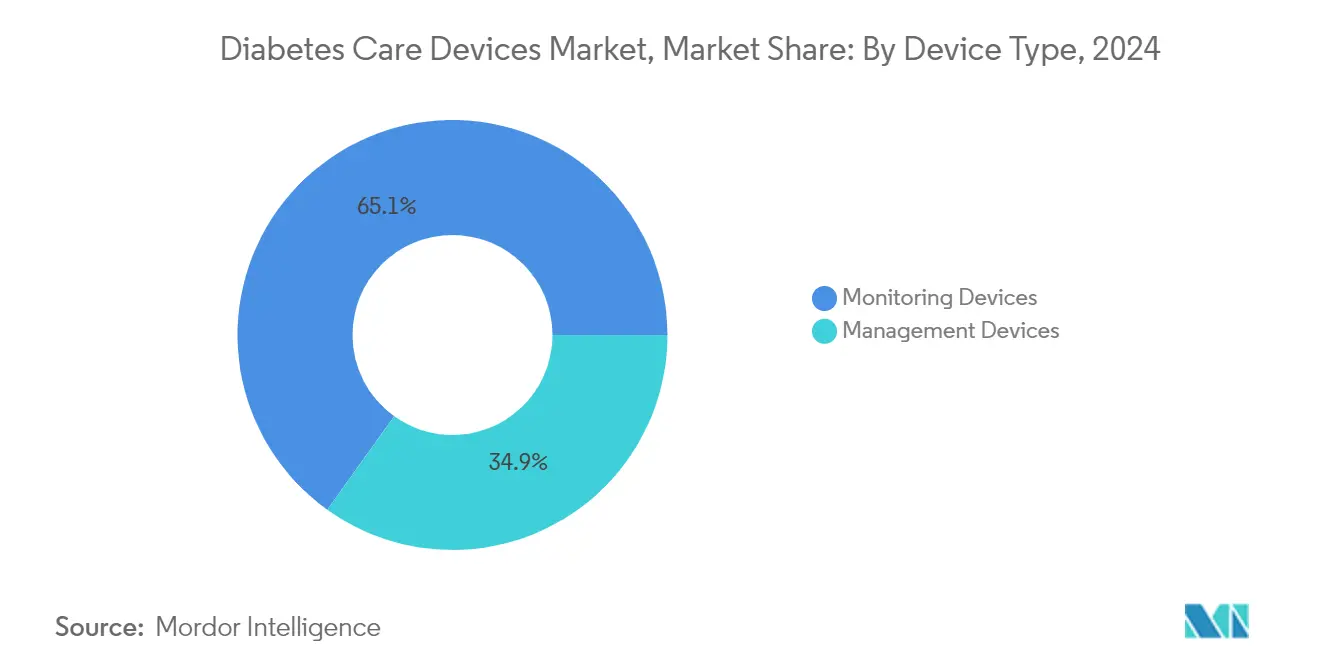

• デバイスタイプ別では、モニタリング機器が2024年に65.01%の市場シェアで優位を占める一方、管理機器は2030年まで8.07%のCAGRを記録すると予測される。

• 患者タイプ別では、2型糖尿病が2024年に88.35%の市場シェアを占め、同時に2025年~2030年にCAGR 9.07%で最も成長率の高いセグメントである。

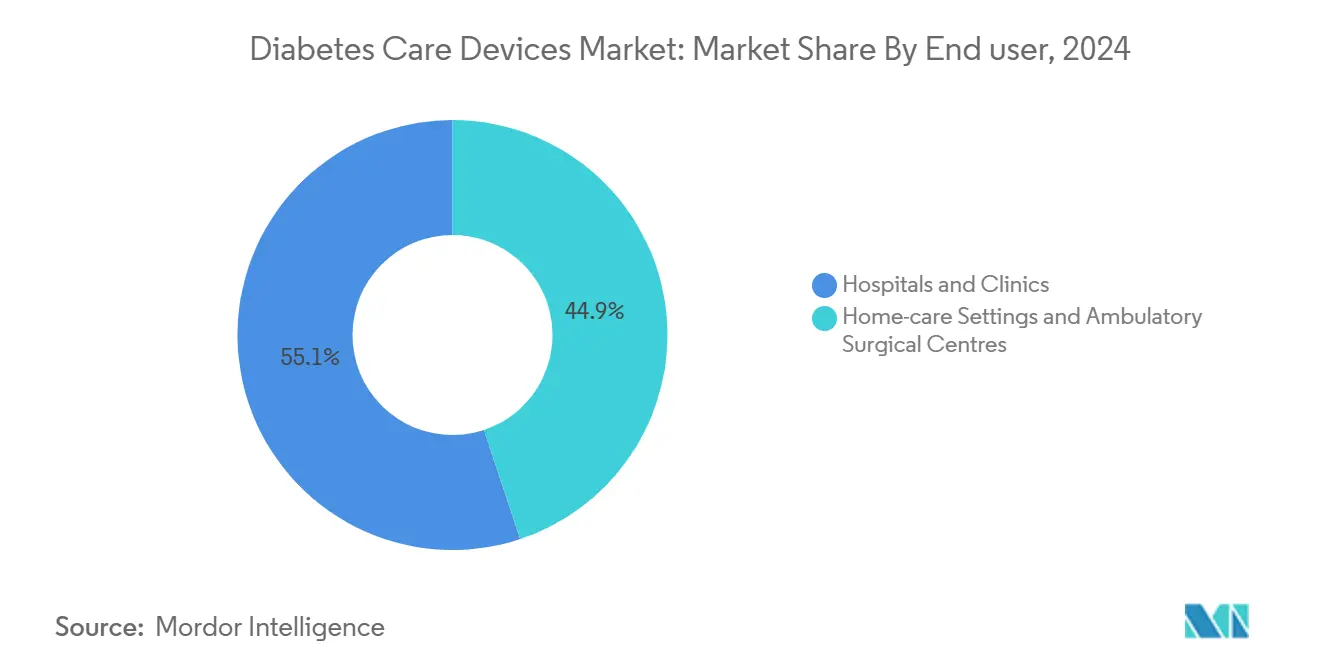

• エンドユーザー別では、病院・クリニックが2024年に55.1%の市場シェアで首位に立つ一方、在宅ケア設定は2030年まで7.89%のCAGRで拡大すると予想される。

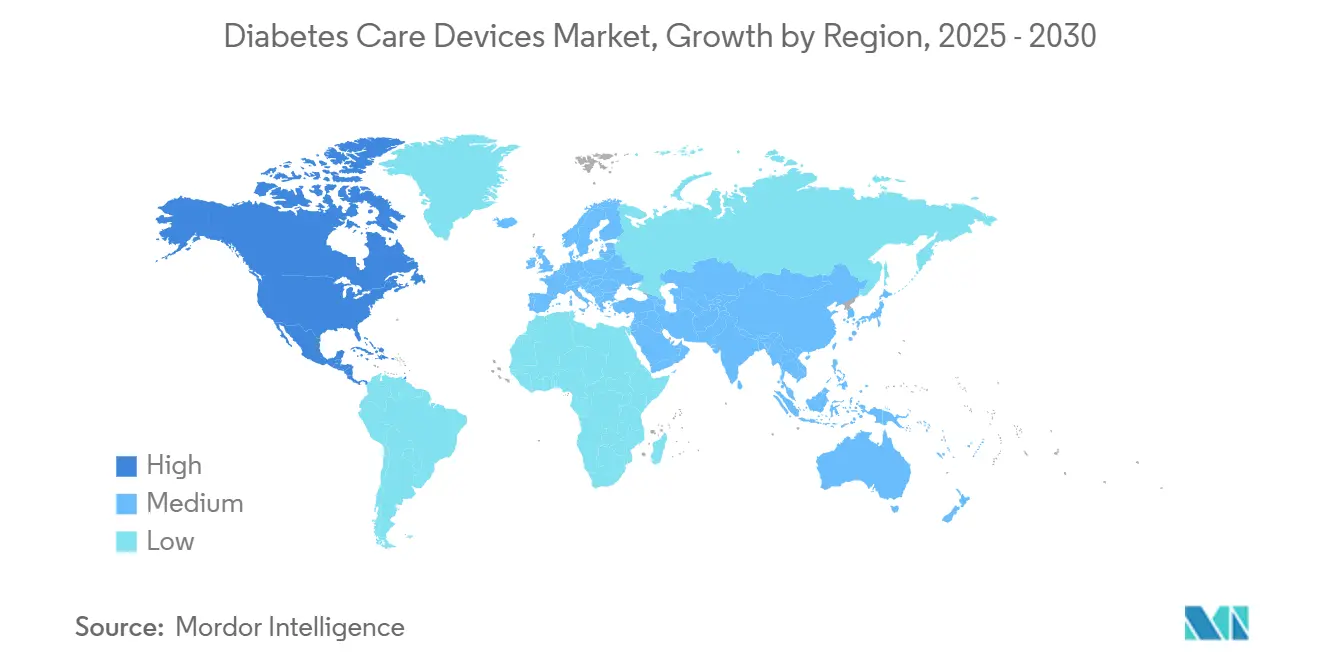

• 地域別では、北米が2024年売上高の40.71%を占有し、アジアは2025年~2030年間にCAGR 8.19%で加速すると予測される。

世界糖尿病ケア機器市場トレンドとインサイト

推進要因インパクト分析

| 推進要因 | CAGR予測に対する%インパクト | 地理的関連性 | インパクトタイムライン |

|---|---|---|---|

| 世界的なCGM急速な償還拡大 | 1.70% | 世界規模、北米・欧州で重大なインパクト | 中期(2~4年) |

| 糖尿病の世界的有病率増加と関連リスク要因 | 1.40% | 世界規模、アジア太平洋・中東でより高いインパクト | 長期(4年以上) |

| 技術の進歩 | 1.00% | 世界規模、北米・欧州で早期採用 | 中期(2~4年) |

| 政府・民間投資の増加 | 0.80% | 北米、欧州、新興アジア市場 | 中期(2~4年) |

| ハイブリッド閉ループポンプ導入を加速する欧州小児科ガイドライン | 0.70% | 欧州、北米への波及効果あり | 短期(2年以下) |

| 北米でのオフラベルGLP-1急増による在宅血糖測定需要押し上げ | 0.60% | 北米、欧州で新たなインパクト | 短期(2年以下) |

| 情報源: Mordor Intelligence | |||

世界的なCGM急速な償還拡大

持続血糖測定(CGM)システムに対する保険適用拡大は市場動態を根本的に変革しており、全体のCAGR予測に1.7%の貢献をしている。重要な展開として、ニュージーランドは2024年10月から発効するCGMの資金提供とインスリンポンプへのアクセス拡大を発表し、初年度に12,000人以上が資金提供CGMにアクセスすると予想されている[1]。同様に、カナダの2024年2月のBill C-64導入は、糖尿病薬の普遍的カバレッジ提供と糖尿病機器・用品専用基金創設を目的とし、約370万人のカナダ人糖尿病患者の経済的負担に対処している Health Canada [2]Pharmac. "Decision to fund continuous glucose monitors, insulin pumps and insulin pump consumables." August 29, 2024. www.pharmac.govt.nz Health Canada. "Universal Access to Diabetes Medications, and Diabetes Device Fund for Devices and Supplies." February 29, 2024. www.canada.ca 。償還状況は高リスク患者のみのカバーからより幅広い人口へとシフトし、民間保険会社が政府イニシアチブに続いてカバレッジ基準を拡大し、採用増加、転帰改善、さらなる償還拡大の好循環を生み出している

糖尿病の世界的有病率増加と関連リスク要因

糖尿病有病率の驚くべき上昇が全体のCAGR予測に1.4%の貢献で市場成長を推進している。BMJ研究によると、1型糖尿病の世界的年齢標準化有病率は1990年から2019年の間に人口10万人当たり400から514に増加した一方、死亡率は10万人当たり4.74から3.54に減少し、継続的管理を必要とする糖尿病患者の寿命延長を示している。この疫学的シフトは全セグメントにわたって糖尿病機器の持続的需要を生み出している。Western Sydney Diabetes イニシアチブは同地域の成人の糖尿病率が13%を超え、年間18億米ドルの経済負担があると報告し、効果的管理ソリューションの財政的必要性を強調している。高齢化人口、肥満率増加、座位中心のライフスタイルの収束が世界的に糖尿病発症を加速させており、食事パターンの変化と都市化が要因となっている新興経済圏で特に急速な成長を示している。

技術の進歩

技術革新が糖尿病管理を革命化し、全体のCAGR予測に1.0%の貢献をしている。持続血糖測定との人工知能統合により予測能力が可能となり、Rocheの Accu-Chek SmartGuide のようなシステムが30分から2時間先の血糖値予測を提供し、潜在的な低血糖イベントの予防的管理を可能にしている。非侵襲的モニタリング技術が急速に進歩しており、ウォータールー大学の研究者はスマートウォッチ内に収まり皮膚接触なしで血糖値を追跡する小型化レーダー技術を使用したウェアラブルデバイスを開発している。閉ループ人工膵臓システムの出現がインスリン送達を自動化しており、ニューラルネットワーク人工膵臓(NAP)技術が限られた計算リソースのデバイスに適しながら、従来のアルゴリズムに匹敵する性能を大幅に短い処理時間で実証している Healio。

政府・民間投資の増加

糖尿病技術への戦略的投資がイノベーションと市場拡大を加速させており、全体のCAGR予測に0.8%の貢献をしている。Indian Health Service (IHS) の2025年度大統領予算案は総額82億米ドルの資金を提案し、American IndianとAlaska Native人口の糖尿病有病率削減を目的とした特別糖尿病プログラム Indians向けに2億6,000万米ドルが特別に配分されている [3]Tso, Roselyn. "Testimony from Roselyn Tso, Director, Indian Health Service on FY 2025 President's Budget Request." U.S. Department of Health and Human Services, May 8, 2024. www.hhs.gov。カナダでは、連邦政府が革新的糖尿病管理技術へのアクセス向上を図るため、長く待望された糖尿病機器基金を設立し、研究と治療への政府投資への高まる国民支持に応えている。欧州委員会の2025年 Horizon Europe 作業プログラムは健康研究とイノベーションに重要な資金を配分し、糖尿病を含む非感染性疾患の革新的健康技術開発とヘルスケアシステム改善に特に焦点を当てている。これらの投資は技術能力を進歩させるだけでなく、コスト障壁を削減しインフラ開発を支援することで市場アクセスを拡大している。

制約インパクト分析

| 制約 | CAGR予測に対する%インパクト | 地理的関連性 | インパクトタイムライン |

|---|---|---|---|

| 機器の高コスト | -1.00% | 世界規模、発展途上地域で深刻なインパクト | 中期(2~4年) |

| 遠隔地・未開発地域での機器使用認知度不足 | -0.70% | アジア太平洋、アフリカ、世界の農村地域 | 長期(4年以上) |

| 既存ランセットのEU-MDR再認証バックログ | -0.60% | 欧州、サプライチェーンへの世界的インパクト | 短期(2年以下) |

| オセアニアでのパッチポンプリコールによる導入抑制 | -0.30% | オーストラリア、ニュージーランド、近隣太平洋諸島 | 短期(2年以下) |

| 情報源: Mordor Intelligence | |||

機器の高コスト

プレミアムCGMの年間コストは保険適用前でフラッグシップブランドが3,800米ドル近くに上る一方、より低価格のフラッシュ血糖測定器は2,300米ドルに近い。公開されている企業カタログ価格から算出されたこれらの数値は、償還状況が採用を大きく左右する二極化市場を生み出している。経営陣は、低所得地域では年間500米ドルの自己負担でさえ普及を抑制する可能性があることを認識すべきであり、現地製造やサブスクリプション型融資が効果的であることが判明する可能性がある。戦略チームへの要点は、価格弾力性が一人当たり所得だけでなく予防ケアに対する文化的認識によっても異なることであり、例えば、一部の新興市場ではバンドルされた遠隔医療サポートが含まれる場合、慢性疾患機器への高額支出を受け入れることである。

遠隔地・未開発地域での機器使用認知度不足

最近の調査によると、アジア太平洋地域の特定の地区のプライマリーケア医師の15%未満が高度糖尿病機器の処方に十分な自信を持っていることが示されている。この統計は査読付きジャーナルではなく地域会議議事録から出たものではあるが、それでも商業的ファネルのボトルネックを示している。臨床医向けe-ラーニングモジュールを構築する機器メーカーは、その知識ギャップを縮め、競合他社に先駆けてブランドロイヤルティを生み出すことができる。経営陣にとって適切な推論は、教育インフラが市場参入の切り口として機能し、従来の消費者直接広告よりも顧客獲得コストを低く抑えることが多いということである。

セグメント分析

デバイスタイプ別:モニタリング技術が市場発展を牽引

モニタリング機器セグメントは2024年に65.01%の圧倒的市場シェアを占め、全患者人口における糖尿病管理での重要な役割を反映している。持続血糖測定(CGM)システムはリアルタイムデータ提供と自動インスリン送達システムとの統合を通じて糖尿病ケアを革命化し、治療パラダイムを根本的に変えている。Journal of Diabetes Science and Technology に掲載された研究では、CGM使用が低いHbA1c値と改善された転帰と関連することが実証されたが、人種や社会経済的地位に基づくアクセスの格差が続いている Liebertpub。インスリンポンプ、ペン、注射器を含む管理機器セグメントは、自動インスリン送達システムとスマートインスリンペンのイノベーションに牽引され、2025年~2030年の間により速い8.07%のCAGR成長率が予測される。

技術統合が競争環境を再構築しており、モニタリング機器と管理機器の統合が包括的糖尿病管理エコシステムを生み出している。CGMデータと自動インスリン送達を組み合わせるハイブリッド閉ループシステムの出現は重要な進歩を表しており、研究では目標範囲内時間指標とユーザーの生活の質の改善が示されている。2型糖尿病成人における Omnipod 5 自動インスリン送達システムの臨床試験では、13週間後にヘモグロビンA1c値が8.2%から7.4%へと有意に減少し、血糖コントロールの改善を示した JAMA Network Open。光学センサーや電磁センサーを含む非侵襲的血糖測定技術の開発は、従来のモニタリング方法に関連する患者の不快感に対処することで、市場をさらに変革することが期待される。

注記: レポート購入時に全個別セグメントのセグメントシェアが利用可能

患者タイプ別:2型糖尿病が優位を占め成長を牽引

2型糖尿病は2024年に88.35%の圧倒的市場シェアを持つ最大患者セグメントを代表し、同時に2030年まで9.07%のCAGRで最速の成長軌道を示している。この二重の優位性は、肥満率増加、座位中心のライフスタイル、人口高齢化に牽引される2型糖尿病の世界的流行を反映している。2型糖尿病の管理は従来のアプローチを超えて発展しており、持続血糖測定(CGM)がこの患者人口にとって価値があるものとして認識されている。Stanford Medicine の研究者は持続血糖測定器からのデータを活用して約90%の精度で2型糖尿病のサブタイプを特定するAIベースアルゴリズムを開発し、よりパーソナライズされた治療アプローチを可能にしている。

GLP-1受容体作動薬の台頭は2型糖尿病機器市場に新たなダイナミクスを生み出し、これらの薬剤を使用する患者の血糖測定需要が増加している。Journal of Shoulder and Elbow Surgery に掲載された研究では、GLP-1ユーザーが癒着性関節包炎を発症する可能性が高い(オッズ比 = 1.28)ことが判明し、治療中の包括的モニタリングの必要性を強調している Science Direct。より小規模ではあるが、1型糖尿病と妊娠糖尿病セグメントは、それらの独特のニーズに合わせた専用機器のイノベーションを牽引している。小児1型糖尿病患者向けハイブリッド閉ループシステムの開発では血糖コントロールの大幅改善が示されており、研究ではセンサー強化ポンプ療法と比較してHbA1cの0.4%減少と目標血糖範囲での時間が8.4%ポイント増加したと報告されている。

エンドユーザー別:在宅ケア設定が勢いを増す

病院・クリニックは現在、2024年に55.1%の市場シェアでエンドユーザーセグメントをリードし、確立されたインフラと専門糖尿病ケアチームから恩恵を受けている。しかし、在宅ケア設定は2025年~2030年に7.89%のCAGRでより速い成長を経験しており、患者中心の遠隔糖尿病管理へのパラダイムシフトを反映している。この移行は、効果的な遠隔モニタリングと介入を可能にする遠隔医療とコネクテッド糖尿病機器の進歩によって加速されている。Stanford Medicine の研究では、CGMデータを効率的に分析して支援が必要な患者を糖尿病教育者が特定するのを助けるAI搭載ダッシュボードを実装し、1年後に患者の64%が最適なA1c値を達成し、以前のコホートの28%と比較して改善を示した。

人工知能と在宅糖尿病管理の統合により、パーソナライズドケアの新たな可能性が生まれている。AIアルゴリズムは最大30分先の血糖値を予測し、予防的管理を可能にし、重篤な血糖イベントのリスクを減少させる。外来手術センターはより小規模であるが成長しているセグメントを代表し、特にインスリンポンプ移植と糖尿病合併症管理に関連する処置で顕著である。COVID-19パンデミックは在宅ベースケアへのシフトを加速し、患者とプロバイダーが日常的な糖尿病管理のための遠隔モニタリングと遠隔医療相談の利点を認識した。この傾向は技術の改善と償還政策の在宅ベースケアモデル支援への適応に伴い継続し拡大する可能性が高く、糖尿病機器のエンドユーザー状況を根本的に再構築している。

注記: レポート購入時に全個別セグメントのセグメントシェアが利用可能

地域分析

北米は2024年に40.71%のシェアを維持しており、これは部分的にはメディケア償還と機器訓練を受けた内分泌専門医の高密度に起因している。同年、CDCは米国で2,970万人の診断済みと870万人の未診断糖尿病症例を記録した(同じCDC引用)。この相当規模の未診断コホートは、機器メーカーが小売薬局と連携したスクリーニング イニシアチブを通じてターゲットできる潜在的拡張プールを提供している。しかし、雇用主や政府支払者からの医療費削減への圧力の高まりは、プレミアムプラットフォームの将来的価格圧縮を示唆し、メーカーを価値ベースケア契約に向かわせている。

アジア太平洋は2030年まで8.19%のCAGRで最速成長を記録し、都市化と世界最高の糖尿病症例絶対数に牽引されている。International Diabetes Federation の推定では同地域のシェアが世界有病率の60%を超えるとしている。製造業幹部はしばしば、アジア太平洋が世界で最もデジタル化された人口の一部も誇ることを見落としており、スマートフォン接続CGMモデルが以前のBluetoothのみバリアントを飛び越える可能性がある。したがって、現地言語AIコーチングをアプリに組み込むサプライヤーは不均衡に高い市場シェアを獲得することができる。

欧州は普遍的ヘルスシステムと人口高齢化により安定した存在を維持している。European Medicines Agency に導かれる同地域の規制環境は従来、FDAよりも長期の試験フォローアップを要求し、商業化を遅らせる可能性がある。最近のAbbott-Dexcom特許休戦は、以前に調達タイムラインに不確実性をもたらしていた法的重荷を除去し、病院購入者に複数年供給契約のより明確な可視性を与えている。状況の洞察ある読み取りは、欧州購入者が現在、法的に制約されない2つのサプライヤーの存在を活用して一括購入割引を交渉し、平均販売価格を圧縮するが単位量を押し上げる可能性があることを示唆している。

競争環境

市場集中度は中程度で、3つの多国籍企業が過半数シェアを獲得している一方、センサー小型化とアルゴリズム設計において機敏なスタートアップに直面している。Abbott-Dexcom の10年間クロスライセンス合意は、ライバルが基盤的知的財産を共有して全体的な市場拡大を加速する「協競」の新時代を例証している。統合CGM-ポンプポートフォリオにおけるMedtronic のAbbottとのパートナーシップは、相互運用可能エコシステムへのピボットをさらに証明している。戦略家は、この性質のパートナーシップが製造やクラウドデータ分析におけるジョイントベンチャーの前兆となることが多いことを認識できる。これらは規模が具体的なコスト優位性を提供する領域である。

ホワイトスペース機会は糖尿病ケアと肥満薬物療法の交差点で出現している。GLP-1受容体作動薬は血糖変動を減少させ、機器使用頻度を下げる可能性があるが、定期的な用量調整の必要性も高める。体重管理指標をインスリン用量アルゴリズムに統合する企業は、代謝症候群を総合的に治療する内分泌クリニックでプレミアム価格を命じることができる。

糖尿病ケア機器業界リーダー

-

Abbott Diabetes Care

-

Medtronic (Diabetes)

-

Dexcom

-

Roche Diabetes Care

-

Insulet Corporation

- *免責事項:主要選手の並び順不同

最近の業界動向

- 2025年4月:Medtronic はSimplera Sync センサーを選択したインスリンポンプとペアリングするFDA認可を取得し、統合システムロードマップを強化。

- 2025年4月:Dexcom は G7 15日間CGMのFDA認可を確保し、センサー寿命を延長し在庫回転を改善。

- 2025年2月:Tandem の Control-IQ+ アルゴリズムが2型糖尿病でFDA認可を取得し、同社にとって大幅な新収益源を開放。

- 2024年12月:Abbott とDexcom が10年間クロスライセンス合意に署名し、訴訟コストを除去し製品イノベーションを加速。

- 2024年11月:Medtronic がアップグレードされた InPen アプリを発売し、Simplera CGM強化スマートMDIエコシステムの舞台を設定。

- 2024年10月:Senseonics が Eversense 365、年間装着承認の初の埋込型センサーのFDA認可を取得。

世界糖尿病ケア機器市場レポート範囲

レポートの範囲によると、糖尿病ケア機器とは、糖尿病患者が血糖値を調節し、糖尿病合併症を予防し、糖尿病の負担を軽減し、生活の質を向上させるために使用するハードウェア、機器、ソフトウェアである。

糖尿病ケア機器市場は、デバイスタイプ、患者タイプ、エンドユーザー、地域別にセグメント化される。デバイスタイプ別では、市場はモニタリング機器と管理機器にセグメント化される。モニタリング機器はさらに自己血糖測定と持続血糖測定に分類される。自己血糖測定はさらに血糖測定器、テストストリップ、ランセットに分割され、持続血糖測定にはセンサーと耐久品が含まれる。管理機器別では市場はインスリンポンプ、インスリン注射器、インスリンペン、ジェットインジェクターにセグメント化される。インスリンポンプはさらにインスリンポンプ装置、インスリンポンプリザーバー、輸注セットに分類される。患者タイプ別では1型糖尿病、2型糖尿病、妊娠糖尿病・その他が含まれる。エンドユーザーには病院・クリニック、在宅ケア設定、外来手術センターが含まれる。地域別では、市場は北米、欧州、アジア太平洋、中東・アフリカ、南米にセグメント化される。各セグメントについて、市場規模と予測は価値ベース(米ドル)で実施されている。

| モニタリング機器 | 自己血糖測定 | 血糖測定 |

| 血糖測定器 | ||

| テストストリップ | ||

| ランセット | ||

| 持続血糖測定 | センサー | |

| 耐久品 | ||

| 管理機器 | インスリンポンプ | インスリンポンプ装置 |

| インスリンポンプリザーバー | ||

| 輸注セット | ||

| インスリン注射器 | ||

| インスリンペン | ||

| ジェットインジェクター | ||

| 1型糖尿病 |

| 2型糖尿病 |

| 妊娠糖尿病・その他 |

| 病院・クリニック |

| 在宅ケア設定 |

| 外来手術センター |

| 北米 | アメリカ合衆国 |

| カナダ | |

| メキシコ | |

| 欧州 | ドイツ |

| フランス | |

| イタリア | |

| スペイン | |

| 英国 | |

| その他欧州 | |

| アジア太平洋 | 日本 |

| 韓国 | |

| 中国 | |

| インド | |

| オーストラリア | |

| その他アジア太平洋 | |

| 南米 | メキシコ |

| ブラジル | |

| その他南米 | |

| 中東・アフリカ | GCC |

| 南アフリカ | |

| その他中東・アフリカ |

| デバイスタイプ別 | モニタリング機器 | 自己血糖測定 | 血糖測定 |

| 血糖測定器 | |||

| テストストリップ | |||

| ランセット | |||

| 持続血糖測定 | センサー | ||

| 耐久品 | |||

| 管理機器 | インスリンポンプ | インスリンポンプ装置 | |

| インスリンポンプリザーバー | |||

| 輸注セット | |||

| インスリン注射器 | |||

| インスリンペン | |||

| ジェットインジェクター | |||

| 患者タイプ別 | 1型糖尿病 | ||

| 2型糖尿病 | |||

| 妊娠糖尿病・その他 | |||

| エンドユーザー別 | 病院・クリニック | ||

| 在宅ケア設定 | |||

| 外来手術センター | |||

| 地域 | 北米 | アメリカ合衆国 | |

| カナダ | |||

| メキシコ | |||

| 欧州 | ドイツ | ||

| フランス | |||

| イタリア | |||

| スペイン | |||

| 英国 | |||

| その他欧州 | |||

| アジア太平洋 | 日本 | ||

| 韓国 | |||

| 中国 | |||

| インド | |||

| オーストラリア | |||

| その他アジア太平洋 | |||

| 南米 | メキシコ | ||

| ブラジル | |||

| その他南米 | |||

| 中東・アフリカ | GCC | ||

| 南アフリカ | |||

| その他中東・アフリカ | |||

レポートで回答される主な質問

現在の世界糖尿病ケア機器市場規模は?

市場は2024年に657億4,000万米ドルと評価される。

糖尿病ケア機器市場はどの程度速く成長すると予想されるか?

市場規模は2025年から2030年にかけてCAGR 6.94%で拡大し、919億5,000万米ドルに達すると予測される。

どの地域が最も高い成長を記録するか?

アジア太平洋市場規模は2025年から2030年の間にCAGR 8.19%で上昇すると予測される。

最も急速に成長している機器カテゴリーは?

管理機器、特に自動インスリン送達システムは2030年まで年間約8.07%成長する。

CGM償還政策が市場シェアにとって重要なのはなぜか?

カバレッジ拡大により患者の負担可能性が向上し、普及が加速しメーカー収益が押し上げられる。

相互運用性規制は競争にどのような影響を与えているか?

FDA相互運用性経路により、異なるブランドのポンプ、CGM、アルゴリズムが連携可能となり、競争の焦点がクローズドハードウェアエコシステムからソフトウェアとデータ統合にシフトしている。

最終更新日: