配合飼料市場分析

配合飼料市場規模は2025年に4,827億1,000万米ドルと推定され、予測期間中(2025-2030年)の年平均成長率は4.5%で、2030年には6,015億4,000万米ドルに達すると予測されている。

- 世界的に、肉と乳製品の消費は増加傾向にある。人口増加、都市化、人口動態の変化、所得の上昇、価格の変動、環境と健康への関心の高まりといった要因が、食肉消費の種類とレベルを形成している。こうした食肉需要の急増が、ひいては配合飼料市場を押し上げている。食糧農業機関は、2030年までに世界の食肉タンパク質消費量が14%増加すると予測しているが、これは主に人口増加と所得の増加が原因である。

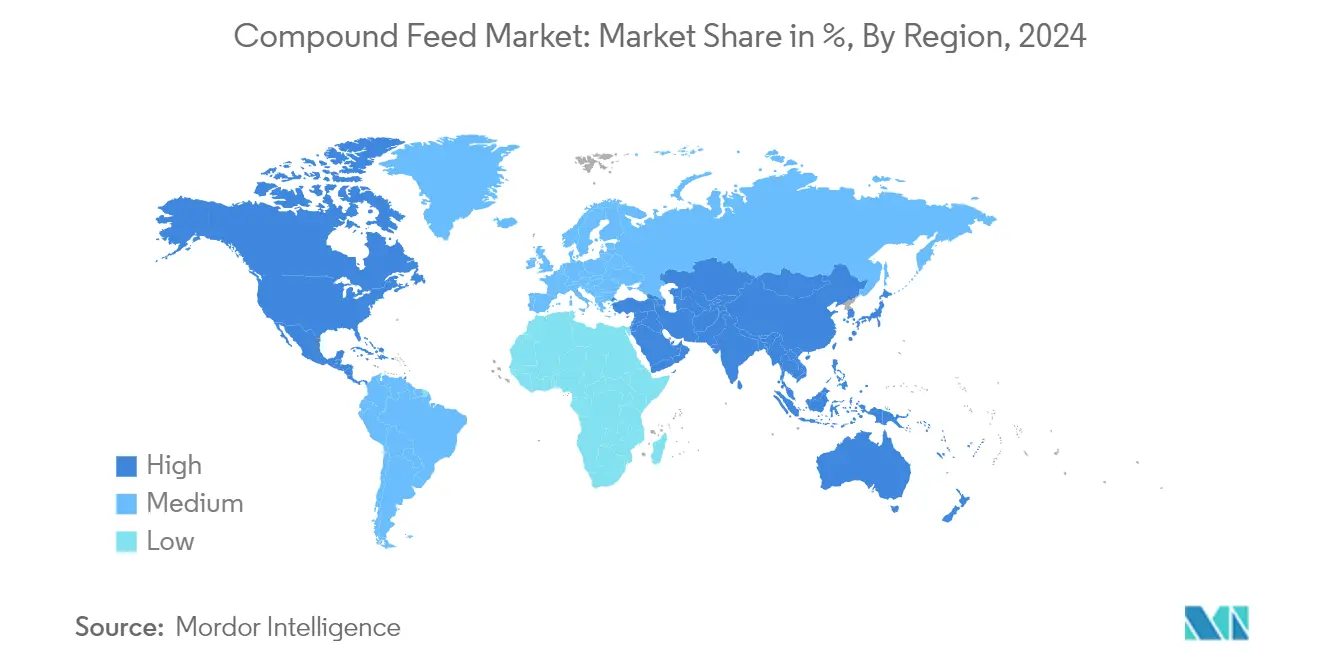

- 2024年には、飼料生産はインフレ、食生活の傾向、生産コストの上昇、地政学的緊張の影響を受けた消費パターンの変化に直面する。アジア太平洋地域は、家畜人口の増加と酪農・食肉需要の急増に支えられ、市場で大きなシェアを占めている。米国農務省によると、インドの牛と水牛の生乳生産量は2024年の2億1,170万トンから2025年には2億1,650万トンに増加する。肉、牛乳、乳製品の品質に対する意識の高まりが、家畜生産の増加と相まって、市場の拡大をさらに後押ししている。

- さらに、急成長する中国の飼料産業は、ADMやカーギル・インコーポレーテッドのような世界的大企業を惹きつけ、中国に新たな施設を設立するよう促している。ADMのZhangzhou飼料工場は、同社にとって中国で4番目の配合飼料生産拠点であり、飼料プレミックスで3万トン、完全飼料と濃厚飼料で8万トンという素晴らしい年間生産能力を誇っている。

配合飼料市場の動向

養鶏セグメントが配合飼料市場を支配

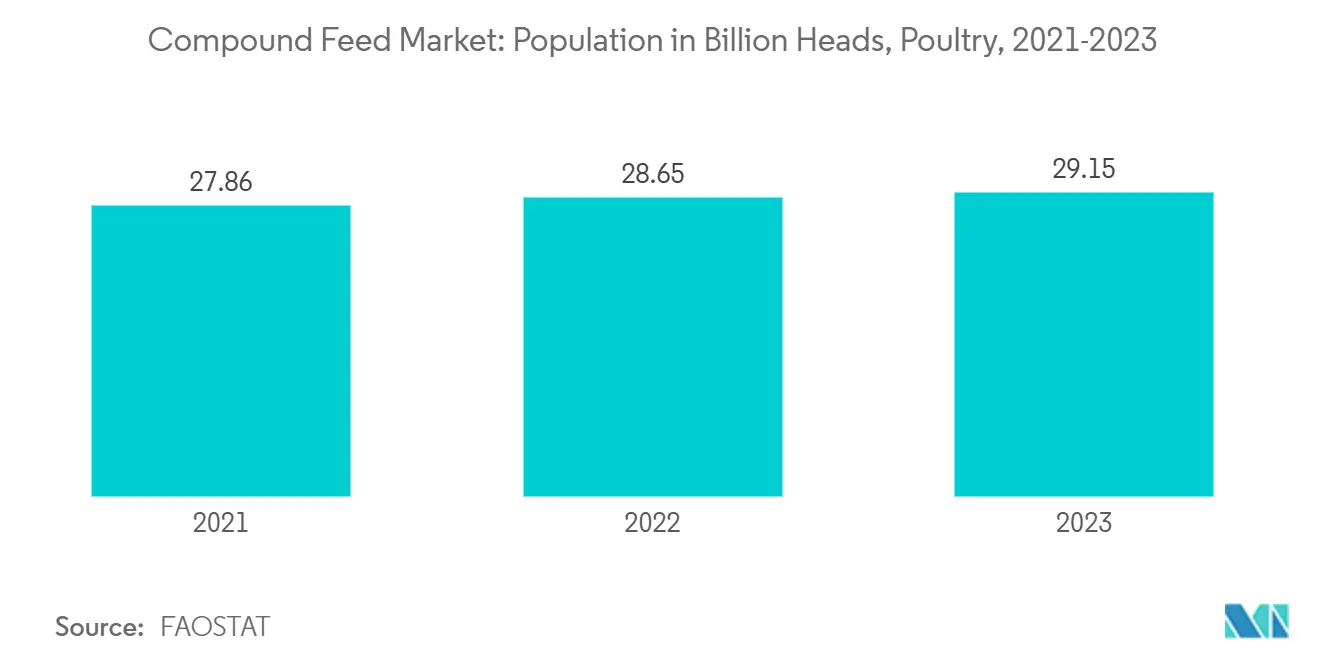

- 消費者の嗜好の変化、経済的要因、地域的ダイナミクスにより、鶏肉部門は世界の配合飼料市場のトップランナーとして位置づけられている。鶏肉と鶏卵への飽くなき需要がこの成長を後押ししている。人口増加、可処分所得の増加、都市化が鶏肉市場の拡大と近代化を後押ししている。国連食糧農業機関のデータによると、世界の鶏肉人口は2021年の279億羽から2023年には291億羽に増加する。この急増は、進化する消費パターンによって形成された傾向である、鶏肉に対する世界的な食欲の高まりを強調するものである。家禽肉の消費量と人口数の両方が増加傾向にあることから、家禽飼料市場は今後数年間で成長する態勢が整っている。

- アジア太平洋や中東のような地域は、食習慣の変化、都市化、人口増加、経済発展に牽引され、鶏肉消費をリードすることになる。自給自足を目指す中東の傾向は、同地域の鶏肉需要をさらに増幅させる。食糧生産を重視する傾向が強まっているため、配合飼料、特に家禽用飼料の需要が高まっている。

- 過去10年間、サウジアラビアの鶏肉産業は目覚ましい成長を遂げてきたが、2024年もこの傾向が続くと見られている。環境・水・農業省(MEWA)の報告によると、サウジアラビアの家禽肉生産量は2023年に90万トンを超え、2024年にはさらに増加すると予測されている。この拡大は、鶏肉が主食であるサウジアラビアの急増する人口に対応するために極めて重要である。サウジアラビアは「ビジョン2030に沿って、2025年までに鶏肉自給率80%という野心的な目標を掲げている。この推進は、補助金、インフラ強化、民間企業との協力など、政府のイニシアチブによって強化されている。

アジア太平洋地域が主要シェアを占める

- アジア太平洋地域、特に中国、インド、マレーシア、タイの急速な経済成長により、肉用タンパク質に対する需要が急増している。この食肉への食欲の高まりが生産量の増加に拍車をかけ、配合飼料の消費量の増加に繋がっている。オールテックの飼料調査によると、アジア太平洋地域の飼料生産量は1.7%増加し、2023年には4億7530万トン(2022年比)に達する。ブロイラー部門が4.6%増で牽引し、レイヤー部門と酪農部門がそれぞれ3.5%増と4.5%増で続いた。2023年の飼料生産を牽引する主な要因としては、消費者行動の変化、生産コストの上昇、動物の疾病による課題などが挙げられる。東南アジアの養鶏の見通しは楽観的で、特に原材料コストは2024年には安定すると予想されている。層飼料の生産拡大は、手頃な価格のタンパク質源に対する消費者の需要の高まりが主な原因である。

- 配合飼料は、その栄養的な利点だけでなく、肉質を向上させる役割も認識されつつある。2023年には、インドでは5,260万トンという途方もない量の業務用飼料が生産され、家禽類が消費をリードし、乳牛と水産養殖がそれに続いた。このうち家禽用飼料は3,590万トンを占め、酪農用飼料は1,390万トンに達した。特筆すべきは、アジア太平洋地域の中では豚の頭数が比較的少ないインドでは、アフリカ豚フィーバーの発生が飼料産業に与えた影響はごくわずかであったことである。さらに、この地域は家畜飼料生産の自給率を高めるために、飼料用米のような代替飼料原料に目を向けている。

配合飼料産業の概要

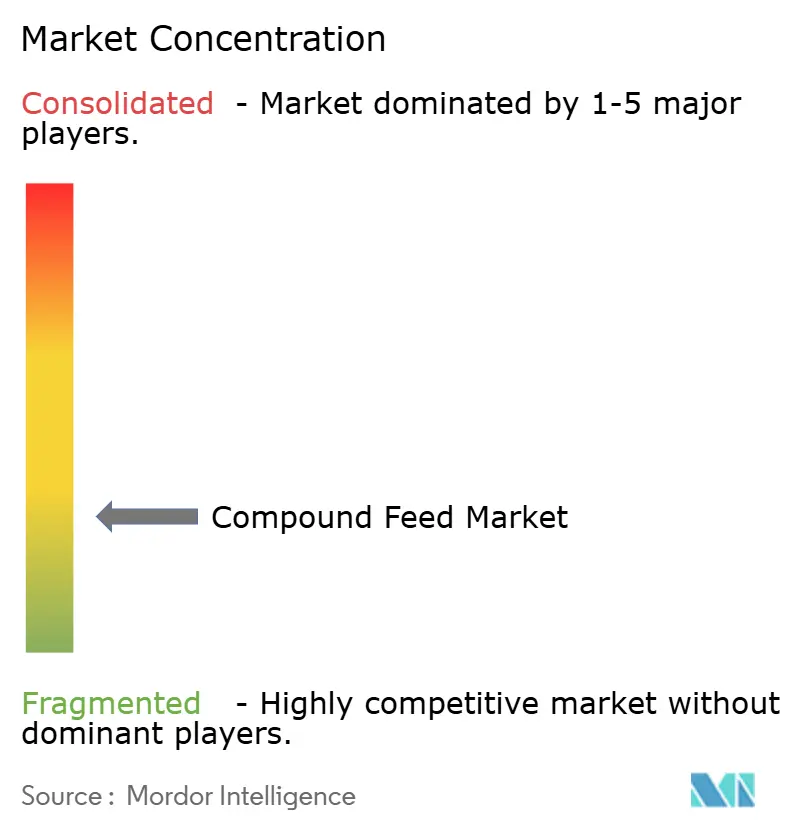

配合飼料市場は、その性質上細分化されており、国内、国際、大陸レベルなど様々なレベルで多くの中小、大企業が存在している。Cargill, Incorporated、Archer Daniels Midland (ADM)、Charoen Pokphand Group、Nutreco N.V.、Alltech Inc.が調査対象市場の主要プレーヤーである。大手企業は、国内外市場での事業拡大のため、飼料工場や小規模製造ユニットの買収に注力している。大手企業は、生産能力と製品ラインを拡大するために、地域を越えて事業を拡大し、新しい工場を設立することに注力している。また、既存工場の生産能力も増強している。

配合飼料市場のリーダー

-

Cargill, Incorporated

-

Charoen Pokphand Group

-

Archer Daniels Midland (ADM)

-

Nutreco N.V

-

Alltech Inc

- *免責事項:主要選手の並び順不同

配合飼料市場ニュース

- 2024年9月カーギル・インコーポレイテッドは、生産・流通能力を強化するため、米国の飼料工場2社を買収した。この買収により、カーギルの米国における動物栄養・健康事業の製造・流通ネットワークが強化される。

- 2024年8月Charoen Pokphand Groupと中国の農業・食品業界の大手であるCOFCOが戦略的パートナーシップ契約を締結。この協定により、産業およびサプライチェーン事業における協力が強化され、両組織の市場での地位が向上。

- 2024年6月カーギル社はジョージア州アトランタに新しいオフィス拠点を開設。この施設は、顧客サービスの強化、熟練した専門家の採用、事業成長の推進を目的とした戦略的立地での事業拡大をサポートする。

配合飼料産業セグメント

配合飼料は、植物、動物、有機物、無機物、工業的加工のいずれかを原材料とし、添加物を含むかどうかにかかわらず、家畜に与えられる原材料とサプリメントの混合物である。

配合飼料市場は、動物の種類(反芻動物、家禽、豚、養殖、その他の動物の種類)、原材料(穀類、ケーキ・ミール、副産物、サプリメント(ビタミン、アミノ酸、酵素、酸味料、プロバイオティクス、プレバイオティクス、その他のサプリメント))、地域(北米、欧州、アジア太平洋、南米、アフリカ)で区分される。本レポートでは、上記のすべてのセグメントについて、複合飼料の市場規模と予測を金額(米ドル)および数量(トン)で提供しています。

| 反芻動物 |

| 家禽 |

| 豚 |

| 養殖業 |

| その他の動物の種類 |

| シリアル | |

| ケーキと食事 | |

| 副産物 | |

| サプリメント | ビタミン |

| アミノ酸 | |

| 酵素 | |

| プレバイオティクスとプロバイオティクス | |

| 酸化剤 | |

| その他のサプリメント |

| 北米 | アメリカ合衆国 |

| カナダ | |

| メキシコ | |

| 北米のその他の地域 | |

| ヨーロッパ | スペイン |

| イギリス | |

| フランス | |

| ドイツ | |

| ロシア | |

| イタリア | |

| その他のヨーロッパ | |

| アジア太平洋 | 中国 |

| インド | |

| 日本 | |

| タイ | |

| その他のアジア太平洋地域 | |

| 南アメリカ | ブラジル |

| アルゼンチン | |

| 南米のその他の地域 | |

| アフリカ | 南アフリカ |

| エジプト | |

| その他のアフリカ |

| 動物の種類 | 反芻動物 | |

| 家禽 | ||

| 豚 | ||

| 養殖業 | ||

| その他の動物の種類 | ||

| 材料 | シリアル | |

| ケーキと食事 | ||

| 副産物 | ||

| サプリメント | ビタミン | |

| アミノ酸 | ||

| 酵素 | ||

| プレバイオティクスとプロバイオティクス | ||

| 酸化剤 | ||

| その他のサプリメント | ||

| 地理 | 北米 | アメリカ合衆国 |

| カナダ | ||

| メキシコ | ||

| 北米のその他の地域 | ||

| ヨーロッパ | スペイン | |

| イギリス | ||

| フランス | ||

| ドイツ | ||

| ロシア | ||

| イタリア | ||

| その他のヨーロッパ | ||

| アジア太平洋 | 中国 | |

| インド | ||

| 日本 | ||

| タイ | ||

| その他のアジア太平洋地域 | ||

| 南アメリカ | ブラジル | |

| アルゼンチン | ||

| 南米のその他の地域 | ||

| アフリカ | 南アフリカ | |

| エジプト | ||

| その他のアフリカ | ||

よく寄せられる質問

配合飼料市場の規模は?

配合飼料市場規模は、2025年には4,827億1,000万米ドルに達し、年平均成長率4.5%で成長し、2030年には6,015億4,000万米ドルに達すると予測されている。

現在の配合飼料市場規模は?

2025年には、配合飼料市場規模は4,827億1,000万ドルに達すると予想されている。

配合飼料市場の主要プレーヤーは?

Cargill, Incorporated、Charoen Pokphand Group、Archer Daniels Midland (ADM)、Nutreco N.V、Alltech Incが配合飼料市場で事業を展開している主要企業である。

配合飼料市場で最も成長している地域はどこか?

南米は予測期間(2025-2030年)に最も高いCAGRで成長すると推定される。

配合飼料市場で最大のシェアを占める地域は?

2025年には、アジア太平洋地域が配合飼料市場で最大の市場シェアを占める。

この配合飼料市場は何年を対象とし、2024年の市場規模は?

2024年の配合飼料市場規模は4,609億9,000万米ドルと推定される。本レポートは、2019年、2020年、2021年、2022年、2023年、2024年の配合飼料市場の過去の市場規模をカバーしています。また、2025年、2026年、2027年、2028年、2029年、2030年の配合飼料市場規模を予測しています。

最終更新日:

世界の配合飼料市場は、反芻動物、家禽、養豚、養殖、その他の動物の種類によって区分される。さらに、穀類、ケーキ、ミール、副産物、ビタミン、アミノ酸、酵素、酸味料、プロバイオティクス、プレバイオティクス、その他のサプリメントなどの原料別に区分される。この市場分析は、北米、欧州、アジア太平洋、南米、アフリカを含む様々な地域に及んでいます。

配合飼料の市場規模および予測は、すべてのセグメントについて金額と数量で提供しています。業界レポートには詳細な市場概要が含まれ、業界動向と市場成長を強調しています。また、市場細分化と市場価値に関する洞察も提供し、包括的な市場予測を提供します。

業界情報から、配合飼料市場は市場動向や市場成長などいくつかの要因によって牽引されていることが明らかになりました。市場展望は、市場データと業界統計に裏付けられた前向きな成長を示しています。レポート例とレポートPDFは詳細な業界分析を提供し、業界規模と業界売上高を紹介します。

調査会社は配合飼料市場の主要なマーケットリーダーを特定し、貴重な業界調査や市場レビューを提供しています。市場予測では、業界レポートや業界展望に裏付けされた継続的な成長を示唆しています。また、市場予測も掲載しており、今後の市場成長の可能性を強調しています。

全体として、配合飼料市場は大きく成長する態勢にあり、詳細な業界分析と市場区分が貴重な洞察を提供しています。市場価値と市場データは前向きな市場見通しを裏付けており、業界動向と市場予測は継続的な拡大を示しています。当レポートPDFは、詳細な市場レビューと今後の市場予測を提供し、市場ダイナミクスを理解するための包括的なガイドとして役立ちます。