市場規模 の ヨーロッパの貨物と物流 産業

| 調査期間 | 2020 - 2029 |

| 推定の基準年 | 2023 |

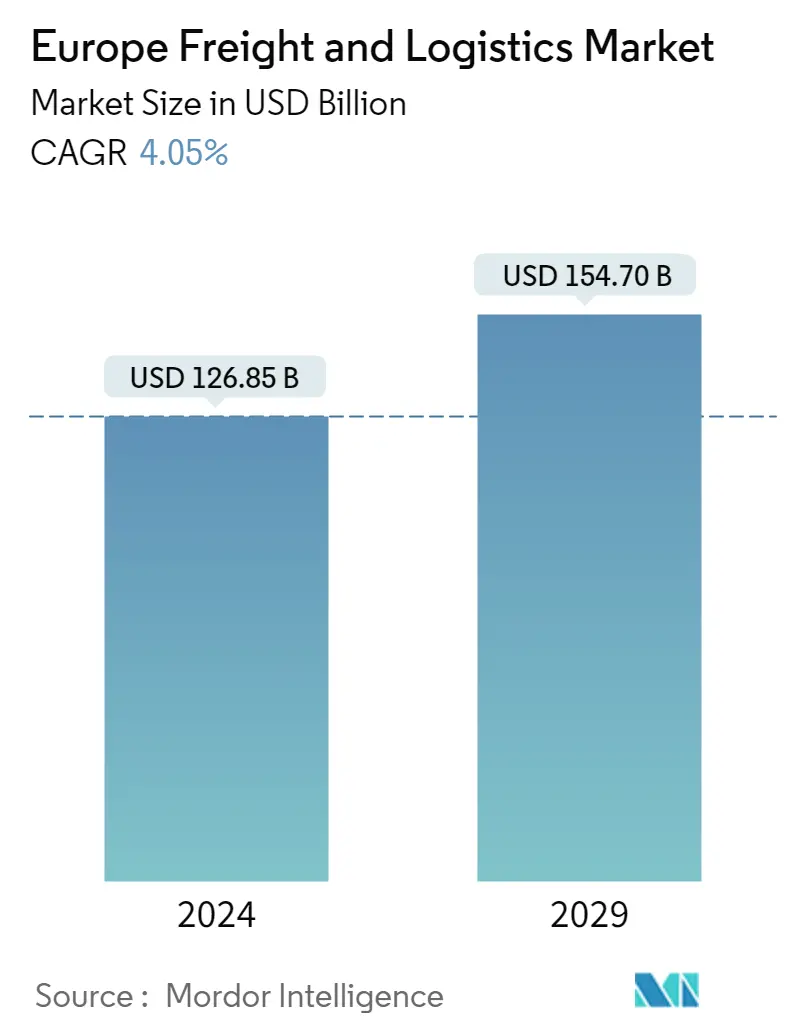

| 市場規模 (2024) | USD 1,268.5億ドル |

| 市場規模 (2029) | USD 1,547億ドル |

| CAGR(2024 - 2029) | 4.05 % |

| 市場集中度 | 低い |

主要プレーヤー

*免責事項:主要選手の並び順不同 |

コロナウイルスがこの市場とその成長にどのような影響を与えたかを反映したレポートが必要ですか?

中東ヨーロッパの貨物と輸送物流市場分析

ヨーロッパの貨物および物流市場の規模は、4.05%年に1,268億5,000万米ドルと推定され、2029年までに1,547億米ドルに達すると予測されており、予測期間(2024年から2029年)中に4.05%のCAGRで成長します

- ポーランド、チェコ共和国、ルーマニア、ハンガリー、ブルガリア、スロバキアなどの東ヨーロッパ諸国は、ヨーロッパの中でも急成長している経済国の一つです。このような好調な経済実績を受けて、東欧諸国は欧州連合の将来に対する発言権拡大を要求している。ドイツが物流市場を独占しているため、東側諸国は市場シェアを拡大するために多くの努力をしなければなりません。特に東ヨーロッパ諸国は、貧弱なインフラ、政治腐敗、競争力の欠如、人材不足などの問題に対処する必要があります。

- この地域の物流市場は、新型コロナウイルス感染症による制限により貨物輸送量が減少し、影響を受けています。しかし、需要は上向き、電子商取引の成長とともに市場は回復してきました。

- 電子商取引分野の急速な成長が、この地域の物流市場の成長を支えることになる。ドイツと英国が依然としてヨーロッパのトップの電子テーリング市場である一方で、最も急速な成長が見込まれるのは東ヨーロッパであり、ポーランドが成長を牽引すると予想されています。

- 急速に成長するオンライン販売、大規模な消費者市場、比較的安価な労働力へのアクセス、確立された物流市場により、ポーランドは国際的な電子小売業者にとって非常に魅力的な場所となっています。

- 既存のオンライン小売業者は今後数年間で倉庫スペースを継続的に拡大する可能性が高く、一方、新規市場参加者は適切な施設やサプライチェーン運営者を探す可能性があります。適切な物流スペースやカスタマイズされた物流サービスに対する需要の高まりにより、開発者や 3PL は、これらの新しい要件を満たすために提供内容を調整する必要に迫られています。

- 不安定な環境にもかかわらず、物流事業者は年々協力を取り締まり、最新の技術と大きな生産能力でますます幅広いサービスを提供しています。

- 東ヨーロッパの物流セクターは比較的若い市場です。ポーランドには 1,340 万平方メートルを超える近代的な倉庫があり、倉庫スペースの需要は徐々に増加しています。また、この成長を促進しているのは、中東欧諸国の比較的安価なコストであり、アマゾン (スロバキア) やアリババ (ポーランド) などの企業を惹きつけています。