食品安全検査市場規模とシェア

Mordor Intelligenceによる食品安全検査市場分析

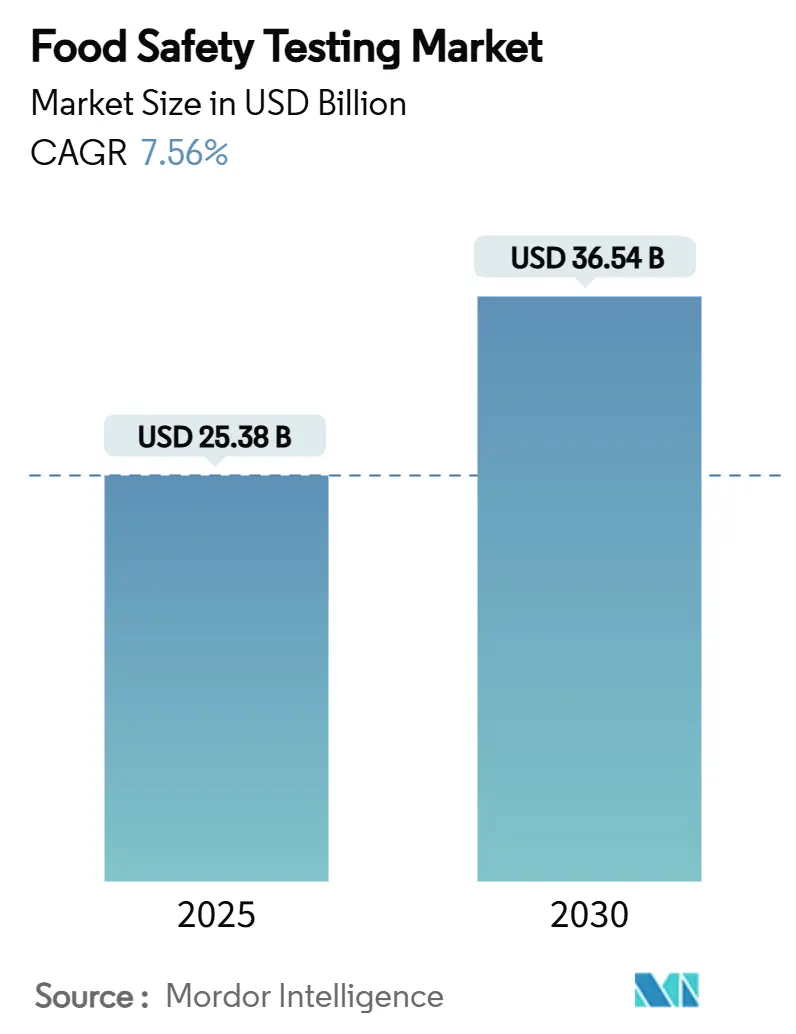

食品安全検査市場は2025年に253億8,000万米ドルと推定され、大幅な拡大が予測され、予測期間中に7.56%の堅調な年平均成長率で、2030年までに365億4,000万米ドルに達する見込みです。食品検査市場の成長は、規制遵守要件、食品安全検証に対する消費者需要の増加、検査技術の改善に起因しています。病原体検査は最大の市場セグメントを占め、食中毒予防と規制遵守における基本的な構成要素としての役割を果たしています。さらに、遺伝子組み換え食品検査は最も高い成長率を示しており、表示要件の実装と遺伝子組み換え成分への注目の高まりによって推進されています。国際食品貿易の拡大と繰り返し発生する食品汚染事件により、堅固な検査・監視プロトコルが必要となっています。検査施設は、精度向上、処理時間短縮、検査能力増大を図るため、自動化と先進設備を導入しています。しかし、発展途上地域では設備コストと人材制約により市場拡大は依然として制約されています。

主要レポート要点

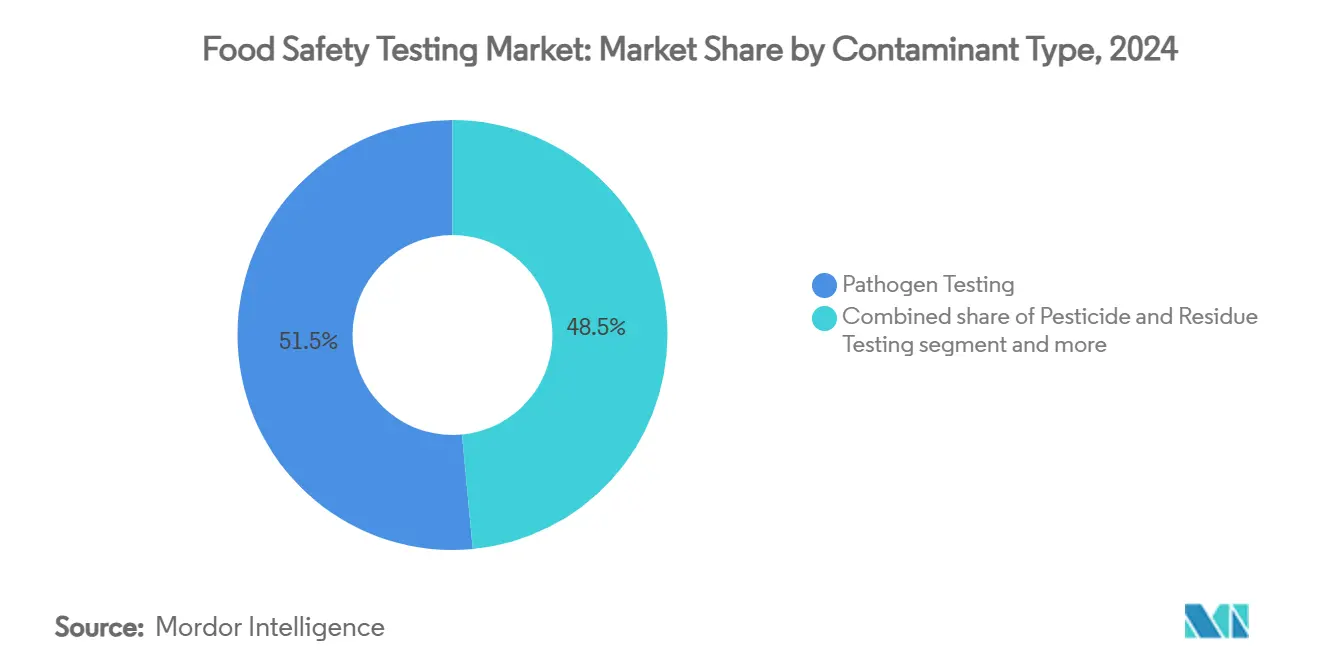

- 汚染物質タイプ別では、病原体検査が2024年の食品検査市場シェアの51.50%を獲得し、遺伝子組み換え食品検査は2030年まで8.35%の年平均成長率で拡大すると予測されています。

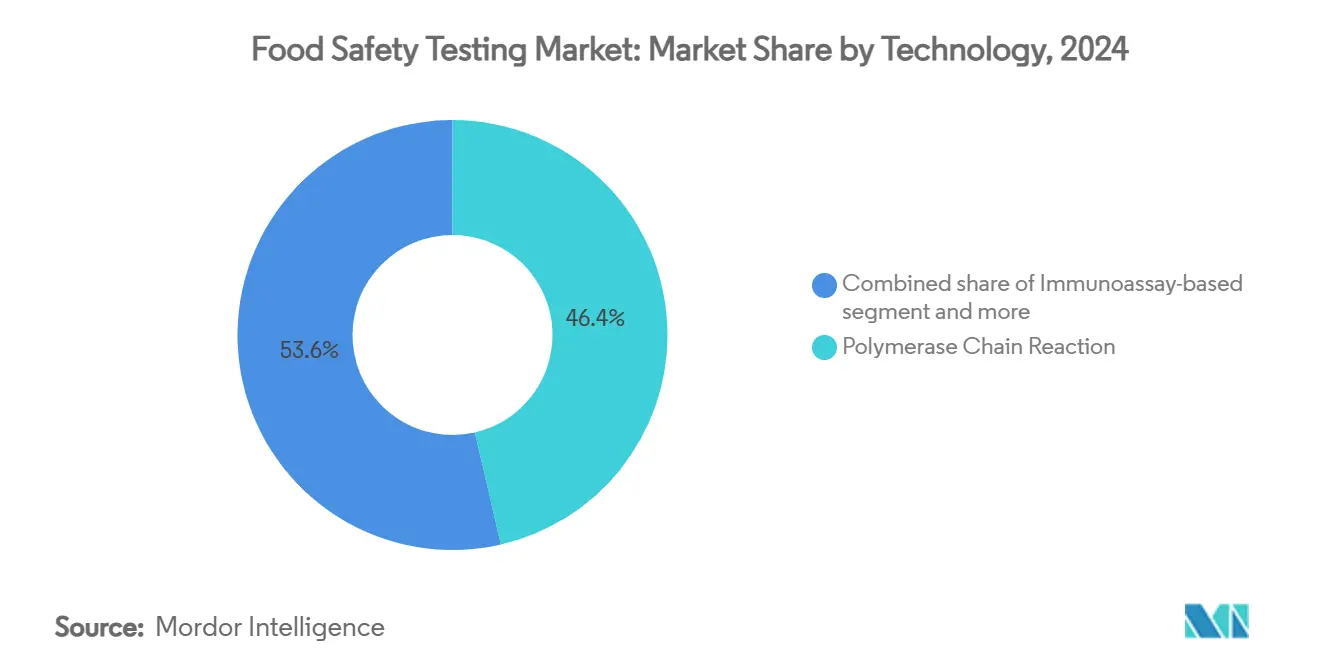

- 技術別では、ポリメラーゼ連鎖反応(PCR)が2024年の売上高の46.40%を占有し、クロマトグラフィーとスペクトロメトリーは2025年-2030年期間中に最も速い8.53%の年平均成長率を記録すると予測されています。

- 用途別では、食品セグメントが2024年の食品検査市場規模の83.66%を占有し、ペットフード・動物飼料は2030年まで8.13%の年平均成長率で成長すると予想されています。

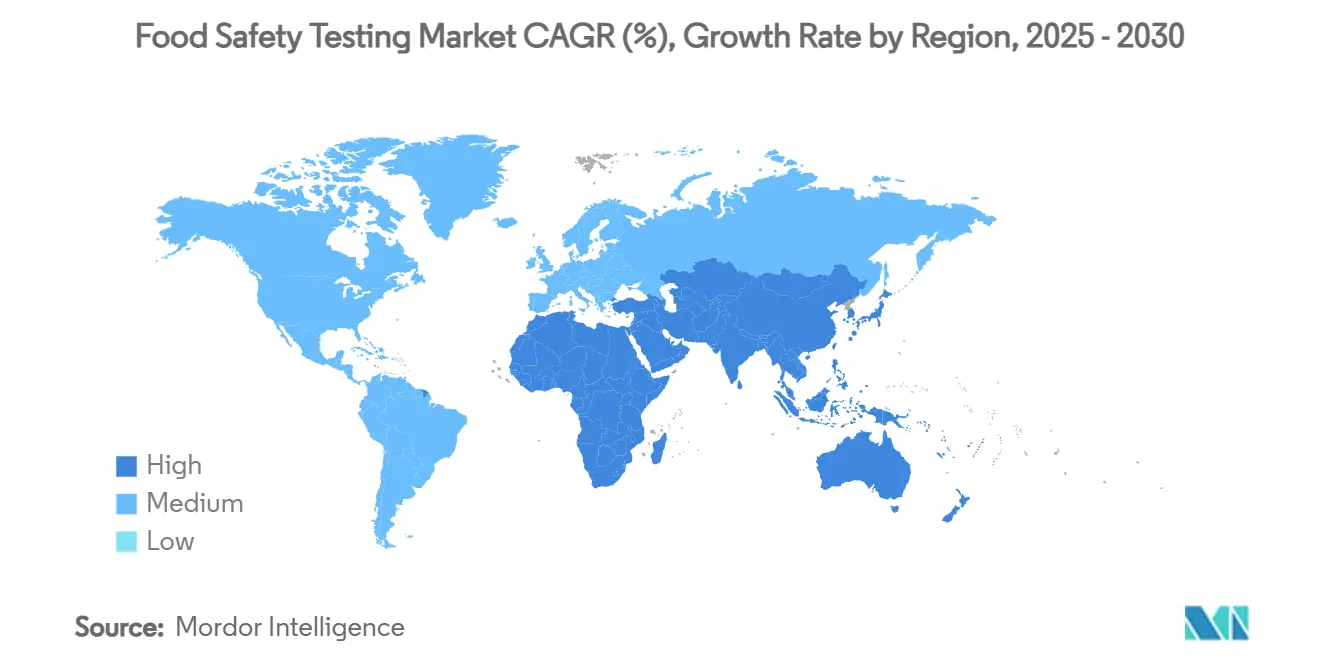

- 地域別では、北米が2024年に33.91%の売上高シェアでトップを占め、一方でアジア太平洋は2030年まで最高の8.45%の年平均成長率を記録する見込みです。

グローバル食品安全検査市場のトレンドと洞察

推進要因の影響分析

| 推進要因 | 年平均成長率予測への影響(約%) | 地域的妥当性 | 影響期間 |

|---|---|---|---|

| 食品成分と表示正確性に関する消費者意識の向上 | +2.1% | グローバル、北米と欧州で最も高い影響 | 中期(2-4年) |

| 厳格なグローバル食品安全規制と遵守義務 | +1.8% | グローバル、先進市場で重要な影響 | 短期(2年以下) |

| グローバル食品貿易と国境を越えたサプライチェーンの成長 | +1.2% | グローバル、主要な輸出/輸入地域に重点 | 中期(2-4年) |

| 食中毒事例の増加 | +1.0% | グローバル、最近の発生地域でより高い影響 | 短期(2年以下) |

| 食品表示と透明性の成長トレンド | +0.9% | 北米と欧州連合、アジア太平洋へのスピルオーバー | 中期(2-4年) |

| 食品検査方法と設備の技術的進歩 | +0.6% | グローバル、北米、欧州、日本で初期利益 | 長期(4年以上) |

| 情報源: Mordor Intelligence | |||

食品成分と表示正確性に関する消費者意識の向上

消費者が食品成分に関する透明性をますます求める中、サプライチェーン全体における検査の優先順位は大きな変革を遂げています。これに対応して、食品製造業者は成分の真正性と表示内容の正確性を確保するため、特にアレルゲンと汚染物質に焦点を当てた、より厳格な検査プロトコルを採用しています。この進化する状況は、FDAの2025年優先実現項目によって裏付けられています。これらには、栄養成分強調表示「健康的」の改訂、パッケージ前面栄養表示の推進、食品供給におけるナトリウム削減の支持が含まれています。例えば、ネスレやユニリーバなどの大手食品会社は、これらの進化する基準を満たすため、規制要件と消費者期待の両方への遵守を確保しながら、既に製品の再処方を開始しています。さらに、精査は従来の安全対策だけでなく、原産地表示と生産方法の検証も含むようになり、高度な分析技術への需要を刺激しています。この傾向の証左として、欧州委員会が2024年12月に食品接触材料におけるビスフェノールA(BPA)を禁止したことが挙げられ、消費者の提唱により潜在的に有害な物質を食品サプライチェーンから除去するための規制転換を強調しています。さらに、食品業界におけるブロックチェーン技術の台頭により、トレーサビリティの向上が可能となり、消費者が農場から食卓までの食品の経路を検証できるようになり、透明性と信頼をさらに強化しています。

厳格なグローバル食品安全規制と遵守義務

グローバル規制フレームワークはますます厳格になり、高度で頻繁な食品検査ソリューションへの需要を推進しています。2024年10月に開始されたFDAのヒューマンフーズプログラム(HFP)は、微生物学的食品安全、化学安全、栄養に焦点を当て、2025年度の戦略的優先事項を概説しました[1]出典:米国食品医薬品局、「ヒューマンフーズプログラム(HFP)2025年度優先実現項目」、fda.gov。主要な実現項目には、収穫前農業用水要件の実施とサプライチェーン全体の透明性と安全性を向上させる高度な食品トレーサビリティツールの開発が含まれています。これらの取り組みは、新興の食品安全課題への対処と進化する基準への遵守確保に対するFDAのコミットメントを反映しています。欧州では、2024年-2025年の食品グレード化学物質に関する規制更新により、二酸化チタン(E171)の段階的廃止と調味料・酵素規制の改訂を含む重要な変更が導入されました。これらの更新は、食品安全のより厳格な監視に向けたより広範なグローバルトレンドに合致し、化学汚染物質と病原体の検出により重点を置いています。この規制進化は、遵守要件を満たし、リスクを軽減し、消費者の健康を保護するための革新的検査技術採用の重要性の高まりを強調しています。食品業界がこれらの変化を乗り越える中、堅固な検査メカニズムは安全性の確保と規制遵守の維持において極めて重要な役割を果たすでしょう。

グローバル食品貿易と国境を越えたサプライチェーンの成長

国際食品貿易の拡大に伴い、国境を越えた食品安全管理はますます複雑になっています。この進化は、統一された検査基準と規制調和の緊急な必要性を強調しています。サプライチェーンのグローバル化とともに、汚染、詐欺、多様な国家安全基準を満たすことの困難といったリスクが高まります。このような課題は、市場アクセスのための一貫性があり信頼できる検査プロトコルの必要性を強調しています。米国通商代表部による2025年全国貿易推定報告書は、食品安全規制と技術的貿易障壁がグローバル食品商取引における重要な障害であることを強調しています[2]出典:米国通商代表部、「2025年全国貿易推定報告書(大統領の貿易協定プログラムに関する対外貿易障壁)」、ustr.gov。世界各国は多様な衛生植物検疫(SPS)措置を継続して実施し、その多くは標準化された検査による厳格な科学的検証を要求しています。規制の複雑性の高まりは輸入品への精査を強化しました。この精査により、輸出国と輸入国の両方がより厳格な検査と認証プロセスを採用するようになりました。この傾向を反映して、米国食品医薬品局(FDA)は2025年にエクアドル、インド、インドネシアとの水産物安全規制協定の締結を予定しています。これらの協定は検査実務の調和と米国安全基準への遵守確保を目的とし、特に水産物などの高リスク分野に焦点を当てています。このような動きは規制調和とリスクベース検査への世界的な推進を象徴しており、国際貿易と公衆衛生保護における食品安全検査の重要な役割を強調しています。

食中毒事例の増加

食中毒が重大な公衆衛生と経済的課題となる中、食品業界は病原体検査への投資を強化しています。米国政府説明責任局(GAO)の2025年報告書は緊急性を強調し、医療費、生産性損失、早期死亡を考慮して、食中毒による米国への年間経済的影響を約750億米ドルと推定しています[3]出典:米国政府説明責任局、「食品安全:米国における食中毒の現状」、gao.gov。報告書はまた、30以上の連邦法と15の機関によって統治される国家の食品安全監視の複雑な網を指摘し、分断されたガバナンスと規制の非効率性をもたらしています。最近の発生事例はこれらの体系的脆弱性を浮き彫りにしました。2024年中、キュウリに関連するサルモネラ汚染事件が19州の68人に影響を与えました。さらに、ファストフードのクォーターパウンダーに使用されたスライス玉ねぎに関連するE. coli汚染事件により、14州で104件の事例、34件の入院、1件の死亡が発生しました。このような事件は、トレーサビリティと監視の欠陥を浮き彫りにしただけでなく、透明性と説明責任に対する消費者の要求を高めました。これらの課題に直面して、FDAの協調的発生対応評価(CORE)ネットワークは、発生監視と軽減戦略を強化しています。高度なゲノム配列決定、予測分析、迅速対応プロトコルを活用することで、COREは食中毒病原体の影響を抑制することを目指し、堅固な予防的食品安全検査システムの必要性を強調しています。

制約要因の影響分析

| 制約要因 | 年平均成長率予測への影響(約%) | 地域的妥当性 | 影響期間 |

|---|---|---|---|

| 高度な検査設備とインフラの高コスト | -1.5% | アジア太平洋、アフリカ、ラテンアメリカの新興市場 | 中期(2-4年) |

| 訓練された人材と技術的専門知識の不足 | -1.0% | グローバル、発展途上地域でより高い影響 | 長期(4年以上) |

| デジタル検査によるプライバシーとセキュリティ問題 | -0.4% | グローバル、北米と欧州で特に懸念 | 短期(2年以下) |

| 気候変動による新しい汚染物質導入により検査が複雑化 | -0.3% | グローバル、沿岸・農業地域で初期影響 | 長期(4年以上) |

| 情報源: Mordor Intelligence | |||

高度な検査設備とインフラの高コスト

高度な食品安全検査設備への大幅な資本要件が、発展途上地域での市場成長を制限しています。液体クロマトグラフィー質量分析(LC-MS)、ガスクロマトグラフィータンデム質量分析(GC-MS/MS)、次世代シーケンス(NGS)プラットフォームなどの設備は、メンテナンス費用、校正要件、消耗品費用、人材研修を含む重要な初期投資と運営支出を必要とします。これらの財政要件は小規模実験室の予算配分を超過し、正確な汚染物質、病原体、アレルゲン検出を実施する能力を制限しています。投資制約は特に新興市場で重要であり、規制遵守要件は増加しているがインフラ資金は限定的なままです。その結果、食品製造業者と検査施設は、確立されたインフラと国際認定を持つ認証第三者実験室への外部委託を含む、コスト削減措置を一般的に実施しています。これらの運営制限に対処するため、組織は官民パートナーシップ、政府資金調達イニシアチブ、資源最適化プログラムを含む様々なソリューションを実装しています。いくつかの地域では、暫定措置として即座の現場分析のためのポータブル検査ユニットを配備しています。これらの財政制約への対処は、グローバルな包括的食品安全検査の拡大に不可欠です。

訓練された人材と技術的専門知識の不足

食品検査市場は、高度な検査方法論に精通した専門家の大幅な不足を経験しています。ゲノム手法、高度クロマトグラフィー、質量分析を含む現代の食品検査技術は、専門訓練を受けた人材を必要とします。食品安全検査における次世代シーケンス(NGS)の実装にはバイオインフォマティクスの専門知識が必要であり、これは多くの地域で限定的なままです。この人材ギャップは特に新興市場で顕著であり、教育インフラと資源が不適切です。東南アジア諸国は、資金とインフラの制約により、食品検査専門家のための包括的訓練プログラムの確立において運営上の課題に直面しています。技術の急速な進歩がこの課題を複雑化し、継続的な専門開発の要件を強調しています。業界の検査プロセスにおける人工知能と自動化の実装は、この専門知識不足を部分的に解決し、実験室がより小規模で専門化されたチームで運営効率と正確性を維持することを可能にしています。自動液体処理システムとAI搭載データ分析ツールの配備により、手動専門知識への依存が削減されます。組織が訓練プログラムへの投資と学術機関とのパートナーシップ確立により資格を持つ専門家を開発する一方、これらの取り組みには大幅な実装時間が必要です。

セグメント分析

汚染物質タイプ別:病原体検査が優勢、遺伝子組み換え食品が急成長

2024年において、病原体検査は51.50%のシェアで食品安全検査市場を支配しており、食中毒の発生率増加と主要経済国におけるより厳格な食品安全規制の実装により推進されています。加工肉、乳製品、生鮮農産物などの高リスク食品カテゴリーにおけるサルモネラ、リステリア、E. coliなどの病原体による汚染の増加により、製造業者は高度な検査プロトコルの採用を余儀なくされています。これらのプロトコルは、HACCP、ISO 22000、食品安全近代化法(FSMA)を含む厳格なグローバル食品安全基準への遵守を確保するために不可欠です。さらに、より安全な食品製品に対する消費者需要の高まりと食中毒リスクを軽減するための規制当局による積極的な措置が、市場における病原体検査の重要な役割をさらに固めています。

遺伝子組み換え食品検査は大幅な成長が見込まれ、2025年から2030年まで8.35%の年平均成長率が予測されています。この成長は、遺伝子組み換え成分に対する消費者の懸念増加と進化するグローバル規制状況により促進されています。例えば、2023年に米国農業マーケティングサービスは国家バイオエンジニアリング食品開示基準を改正し、Bt害虫抵抗性サトウキビをバイオエンジニアリング食品リストに含め、2025年6月23日までの遵守を要求しました。欧州連合やアジア太平洋などの地域における類似の規制開発が、正確で遵守した遺伝子組み換え食品検査ソリューションへの需要を推進しています。さらに、規制精査が強化され、食品表示に関する消費者意識が高まるにつれ、高度な遺伝子組み換え食品検査技術の採用は拡大すると予想され、食品サプライチェーンにおける透明性、遵守、信頼を確保します。

注記: すべての個別セグメントのシェアはレポート購入時に入手可能

用途別:食品セクターが優勢、ペットフードが急速拡大

2024年において、食品セグメントは83.66%の圧倒的な市場シェアで優勢であり、人間の食品安全に対するグローバルな重視を強調しています。このセグメント内では、肉・鶏肉検査が際立っており、細菌汚染に対する継続的な懸念により推進されています。これらの懸念を強調するものとして、USDAの食品安全検査サービスが2024年11月にサルモネラ汚染生鶏肉製品の商取引からの除外を提案する規則を発表しました。肉を超えて、乳製品、果物、野菜、加工食品、穀物などの多様なカテゴリーは独特の検査課題に直面しています。この多様性は個別の検査プロトコルを要求します。FDAの2025年1月の「低水分即食人間用食品」の衛生管理に関する指針草案は、特定の食品カテゴリーへの焦点の変化を強調しています。

一方、ペットフード・動物飼料検査は急速に成長する最速のセグメントとして台頭し、2025年-2030年に8.13%の年平均成長率を誇っています。この急増は、ペット飼育の増加、規制の厳格化、ペットフード安全への意識の高まりにより促進されています。例えば、FDAの2025年1月の指令は、猫・犬用フードメーカーに安全計画においてH5N1を考慮することを義務付けています。ペットフード分野はまた、合併・買収の活発化を目撃しており、好調な市場条件と積極的な買い手に刺激され、2025年の増加が予測されています。このような統合は、大規模企業が広範な品質保証プログラムを展開するにつれ、高度検査への投資を強化する見込みです。さらに、米国飼料管理官協会(AAFCO)とFDAは、ペットフード・動物飼料成分に対する独特の承認プロセスを策定しており、この急成長セグメントに対するより専門化された規制姿勢を示しています。

技術別:ポリメラーゼ連鎖反応(PCR)が主導、クロマトグラフィー・スペクトロメトリーが加速

2024年において、ポリメラーゼ連鎖反応(PCR)技術は食品検査市場で支配的な力であり続け、46.40%の大幅なシェアを保持しています。この優位性は、病原体と遺伝子組み換え生物(GMO)の検出におけるPCRの卓越した感度、特異性、汎用性に起因しています。特定のDNA配列を迅速に増幅し正確に識別する能力により、PCRは食品安全検査、特に病原体検出の礎石として確立されています。2024年に導入された革新的なタッチダウンPCR法は、このセグメントをさらに強化しました。この方法は、ELISA や迅速免疫クロマトグラフィックキットなどの従来技術を上回る、牛乳偽造検出における優れた感度を実証しました。これらの進歩はセグメントの継続的革新を強調するだけでなく、進化する食品安全課題への対処と消費者保護の確保における重要な役割も強調しています。

対照的に、クロマトグラフィー・スペクトロメトリーは最も速い成長が予測され、2025年-2030年に8.53%の年平均成長率が見込まれています。この成長は、複雑な食品マトリックス内の化学汚染物質、添加物、残留物の識別と定量化における技術の比類ない精度により推進されています。クロマトグラフィー分野は急速な変革を遂げており、よりコンパクトでポータブルな設計への顕著なトレンドがあります。これらの進歩は、生産性と処理能力の向上と同時に、溶媒消費と エネルギー使用の削減を実現し、持続可能性目標に合致することが期待されています。免疫測定法ベース技術は、ルーチンスクリーニングにおける簡易性、費用効果、信頼性により、食品検査で重要な役割を果たし続けています。さらに、バイオセンサー、高度分光技術、ゲノム手法などの新興技術は、食品検査実験室の分析能力を拡大しています。これらの革新は包括的な食品安全評価のための多様で堅固なソリューションを提供し、業界が厳格な食品品質基準への増加する需要を満たすことを確保しています。

注記: すべての個別セグメントのシェアはレポート購入時に入手可能

地域分析

北米は、厳格な規制と消費者意識の高まりにより、2024年の食品検査市場で33.91%の圧倒的なシェアを保持しています。2024年10月に開始されたFDAの新しいヒューマンフーズプログラムは、トレーサビリティツールの強化、食中毒病原体への監視強化、輸入水産物に対する規制パートナーシップの構築などの野心的な2025年目標を設定しました。北米の高度な実験室ネットワークと分析能力は、食品検査におけるリーダーシップを強調しています。ファストフード玉ねぎのE. coliなどの注目すべき食中毒は、厳格な検査プロトコルの重要な必要性を強調しています。同時に、カナダとメキシコは食品安全措置を強化しており、カナダは新しいPFAS監視規制を導入し、メキシコは輸出入検査プロトコルを厳格化しています。

アジア太平洋は最も成長の速い地域となる見込みで、2025年-2030年に8.45%の年平均成長率が予想されています。この成長は、拡大する食品貿易、規制精査の強化、食品安全に関する消費者意識の向上により推進されています。食品安全へのコミットメントの明確な表示として、中国の税関当局は2024年11月に検査不合格により507バッチの輸入食品を拒否しました。インドのFSSAIは監視を強化し、認可食品製造業者に拒否・期限切れ品目に関する四半期報告の提出を要求しています。さらに、2024年12月に日本の消費者庁は食品添加物と栄養表示を強調する食品表示基準の改正草案を発表しました。欧州は、強力な食品検査フレームワークにより支えられ、EFSAと各国機関の両方が厳格な検査義務を実施しています。欧州の食品安全へのコミットメントは、2024年12月の食品接触材料におけるビスフェノールA(BPA)の禁止によりさらに強調されています。

南米と中東・アフリカは、より小さな基盤からではありますが、食品検査サービスへの需要増加を経験しています。南米の先駆者であるブラジルは、広範な農業輸出を保護するため食品安全措置を強化しています。中東では、サウジアラビアやアラブ首長国連邦などの国々が食品検査インフラに大幅な投資を行い、輸入安全サービスへの依存を削減し、食品安全保障を強化することを目指しています。グローバル食品サプライチェーンの相互接続性を考慮し、世界標準化された検査プロトコルに向けた協調的努力があります。コーデックス委員会を含む国際機関は、2023年6月1日から2024年5月31日まで、および2024年6月1日から2025年5月31日までの期間についてガイドラインを策定するなど、積極的な取り組みを行っています。

競争環境

食品安全検査市場は中程度の断片化を示しており、微生物学的検査、化学・農薬分析、アレルゲン検出などの主要セグメントにわたる多様な検査サービスと技術を提供する多数のグローバル、地域、地方プレーヤーの存在により推進されています。SGS SA、ユーロフィン・サイエンティフィック、インターテックグループPlc、ビューロベリタスグループ、ALSグローバルなどの著名な企業は、グローバル市場で重要なシェアを保持しています。しかし、相当数の小規模で専門化された実験室が様々な地域で運営され、特定の食品カテゴリーに対応するか、独特の規制基準に準拠しています。この競争環境は、明確な市場リーダーの不在により断片化された市場構造を維持しながら、継続的な革新と専門化を促進しています。

業界の主要プレーヤーは、技術能力の強化と地理的プレゼンスの拡大のために戦略的取り組みを採用しています。これらの戦略には、有機成長と買収の両方が含まれています。例えば、ユーロフィン・サイエンティフィックは2024年に31件の事業結合を完了し、2億2,500万ユーロのプロフォーマ収益を生成しました。Ascend Clinical, LLC やInfinity Laboratoriesなどの主要買収は、同社の戦略的成長への焦点を強調しています。市場内の競争動向は、検査精度と運営効率を向上させる高度分析手法と自動化への企業の多額投資により、技術進歩によってますます形成されています。

競争環境における新興トレンドには、データ分析を改善するための人工知能と機械学習の統合、処理時間を最小化する迅速検査ソリューションの開発、従来の検査と併せてコンサルティングと認証サービスを含むサービス提供の多様化が含まれています。小規模で専門化された実験室は、アレルゲン検出と真正性検証などのニッチセグメントを活用し、これらの焦点分野における専門知識を活用して競争優位性を獲得しています。

食品安全検査業界リーダー

-

SGSグループ

-

ユーロフィン・サイエンティフィックSE

-

ビューロベリタスグループ

-

インターテックグループPlc

-

ALSグローバル

- *免責事項:主要選手の並び順不同

最近の業界動向

- 2024年11月:ユーロフィン DQCIとユーロフィン・マイクロバイオロジー・ラボラトリーズ社は、酪農群を保護し牛乳生産の安全性を維持するため、生乳中の鳥インフルエンザA の新しい検査を開発しました。この検査により、酪農家と加工業者は鳥インフルエンザの発生を検出・管理する能力を得ました。

- 2024年10月:SGS北米は、北米の食品、ペットフード、栄養補助食品市場における食品安全と品質保証のための検査能力を拡大しました。組織は、人間と動物の消費のための製品の検査と製造が北米経済にとって不可欠であり続け、多様で安全な製品へのアクセスを確保することを述べました。

- 2024年5月:インターテックグループPLCは、韓国の主要な検査・認証プロバイダーである韓国試験研究院(KTR)とマスターサービス契約(MSA)を締結しました。この契約により、世界の電気・電子製品メーカーの市場アクセスが促進されました。

グローバル食品安全検査市場レポートの範囲

食品安全検査は、微生物学的、物理的、または化学的組成に基づいて食品安全を評価する科学的手順です。食品業界は食品供給の安全性を確保するため、一連の食品安全検査プロトコルを考案しました。

グローバル食品安全検査市場は、汚染物質タイプ、技術、用途、地域別にセグメント化されています。汚染物質タイプ別では、市場は病原体検査、農薬・残留物検査、マイコトキシン検査、遺伝子組み換え食品検査、アレルゲン検査、その他の汚染検査にセグメント化されています。技術別では、市場はポリメラーゼ連鎖反応、免疫測定法ベース、クロマトグラフィー、その他の技術にセグメント化されています。用途に基づいて、調査対象市場はペットフード・動物飼料と食品にセグメント化されています。食品セグメントはさらに肉・鶏肉、乳製品、果物・野菜、加工食品、穀物、その他の食品にサブセグメント化されています。地域別では、市場は北米、欧州、南米、アジア太平洋、中東・アフリカにセグメント化されています。市場規模は、上記のすべてのセグメントについて米ドルの価値ベースで算定されています。

| 病原体検査 |

| 農薬・残留物検査 |

| マイコトキシン検査 |

| 遺伝子組み換え食品検査 |

| アレルゲン検査 |

| その他の汚染物質検査 |

| ポリメラーゼ連鎖反応 |

| 免疫測定法ベース |

| クロマトグラフィー・スペクトロメトリー |

| その他 |

| ペットフード・動物飼料 | |

| 食品 | 肉・鶏肉 |

| 乳製品 | |

| 果物・野菜 | |

| 加工食品 | |

| 穀物 | |

| その他の食品 |

| 北米 | 米国 |

| カナダ | |

| メキシコ | |

| その他の北米 | |

| 南米 | ブラジル |

| アルゼンチン | |

| コロンビア | |

| チリ | |

| ペルー | |

| その他の南米 | |

| 欧州 | ドイツ |

| 英国 | |

| イタリア | |

| フランス | |

| オランダ | |

| ポーランド | |

| ベルギー | |

| スウェーデン | |

| スペイン | |

| その他の欧州 | |

| アジア太平洋 | 中国 |

| インド | |

| 日本 | |

| オーストラリア | |

| インドネシア | |

| 韓国 | |

| タイ | |

| シンガポール | |

| その他のアジア太平洋 | |

| 中東・アフリカ | 南アフリカ |

| サウジアラビア | |

| アラブ首長国連邦 | |

| ナイジェリア | |

| エジプト | |

| モロッコ | |

| トルコ | |

| その他の中東・アフリカ |

| 汚染物質タイプ別 | 病原体検査 | |

| 農薬・残留物検査 | ||

| マイコトキシン検査 | ||

| 遺伝子組み換え食品検査 | ||

| アレルゲン検査 | ||

| その他の汚染物質検査 | ||

| 技術別 | ポリメラーゼ連鎖反応 | |

| 免疫測定法ベース | ||

| クロマトグラフィー・スペクトロメトリー | ||

| その他 | ||

| 用途別 | ペットフード・動物飼料 | |

| 食品 | 肉・鶏肉 | |

| 乳製品 | ||

| 果物・野菜 | ||

| 加工食品 | ||

| 穀物 | ||

| その他の食品 | ||

| 地域別 | 北米 | 米国 |

| カナダ | ||

| メキシコ | ||

| その他の北米 | ||

| 南米 | ブラジル | |

| アルゼンチン | ||

| コロンビア | ||

| チリ | ||

| ペルー | ||

| その他の南米 | ||

| 欧州 | ドイツ | |

| 英国 | ||

| イタリア | ||

| フランス | ||

| オランダ | ||

| ポーランド | ||

| ベルギー | ||

| スウェーデン | ||

| スペイン | ||

| その他の欧州 | ||

| アジア太平洋 | 中国 | |

| インド | ||

| 日本 | ||

| オーストラリア | ||

| インドネシア | ||

| 韓国 | ||

| タイ | ||

| シンガポール | ||

| その他のアジア太平洋 | ||

| 中東・アフリカ | 南アフリカ | |

| サウジアラビア | ||

| アラブ首長国連邦 | ||

| ナイジェリア | ||

| エジプト | ||

| モロッコ | ||

| トルコ | ||

| その他の中東・アフリカ | ||

レポートで回答される主要な質問

食品検査市場の現在の評価額はいくらですか?

市場は2025年に253億8,000万米ドルと評価され、2030年までに365億4,000万米ドルに達すると予測されています。

最大のシェアを占める汚染タイプはどれですか?

病原体検査が2024年の食品検査市場シェアの51.50%でトップです。

食品検査サービスで最も急成長している地域はどこですか?

アジア太平洋が2025年-2030年に8.45%の年平均成長率で拡大すると予測されています。

遺伝子組み換え食品検査が急速に拡大している理由は?

新しい開示基準と遺伝子組み換え成分への消費者の関心の高まりが、遺伝子組み換え食品検査の8.35%の年平均成長率を推進しています。

最終更新日: