フッ素樹脂フィルム市場規模とシェア

Mordor Intelligenceによるフッ素樹脂フィルム市場分析

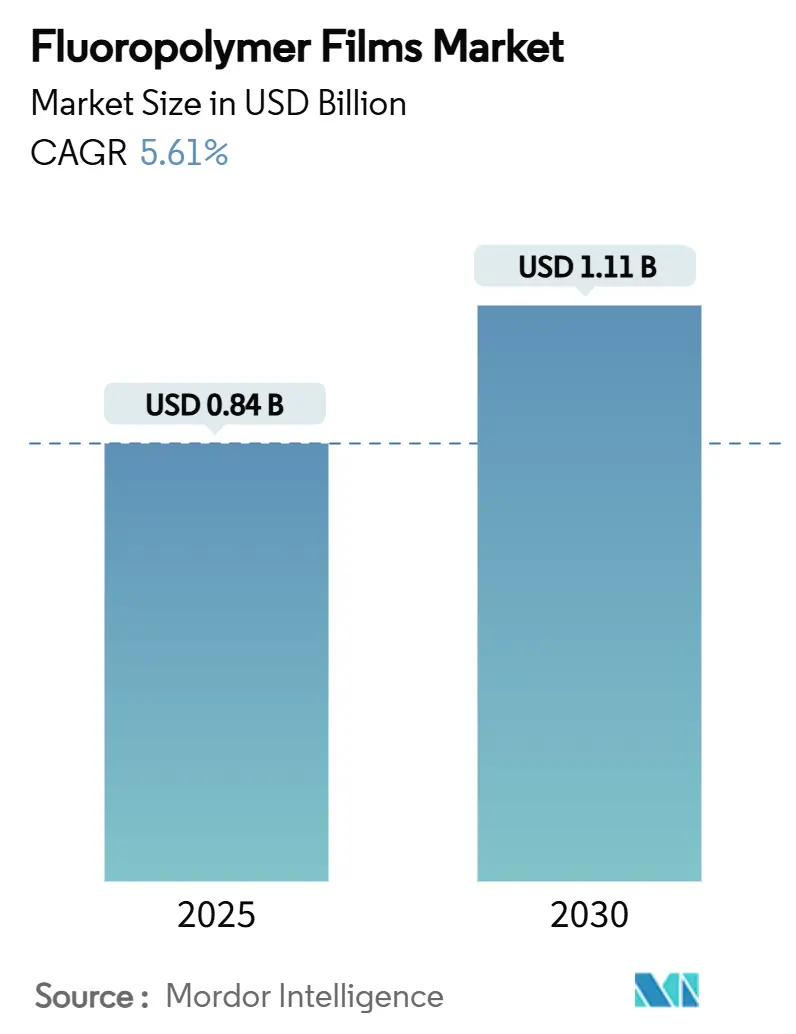

フッ素樹脂フィルム市場規模は2025年に8.4億米ドルと推定され、予測期間(2025年~2030年)中に年平均成長率5.61%で成長して2030年には11.1億米ドルに達すると予想されています。この成長見通しは、化学的不活性、低表面エネルギー、広範囲温度安定性という代替不可能な性能特性が、パーフルオロアルキル化合物およびポリフルオロアルキル化合物(PFAS)に対する規制圧力の高まりを上回り続けることを強調しています。太陽光発電(PV)の急速な拡大、電気自動車(EV)の軽量化、半導体汚染制御が、最も影響力のある3つの需要原動力であり続けています。既存メーカーは、数量のみを追求するのではなく、ミッションクリティカルな用途向けに製品ポートフォリオを拡大しており、川下顧客は耐久性と安全性保証に対する支払意欲の高まりを示しています。アジア太平洋地域は構造的なコスト優位性とエンドユース市場への近接性を維持し、北米の購入者は高純度とトレーサビリティを優先し、欧州の政策立案者はPFAS準拠化学物質のイノベーションを推進しています。これらの要因を総合すると、今後5年間のフッ素樹脂フィルム市場は指数関数的ではなく着実な拡大経路を示しています。

主要レポートハイライト

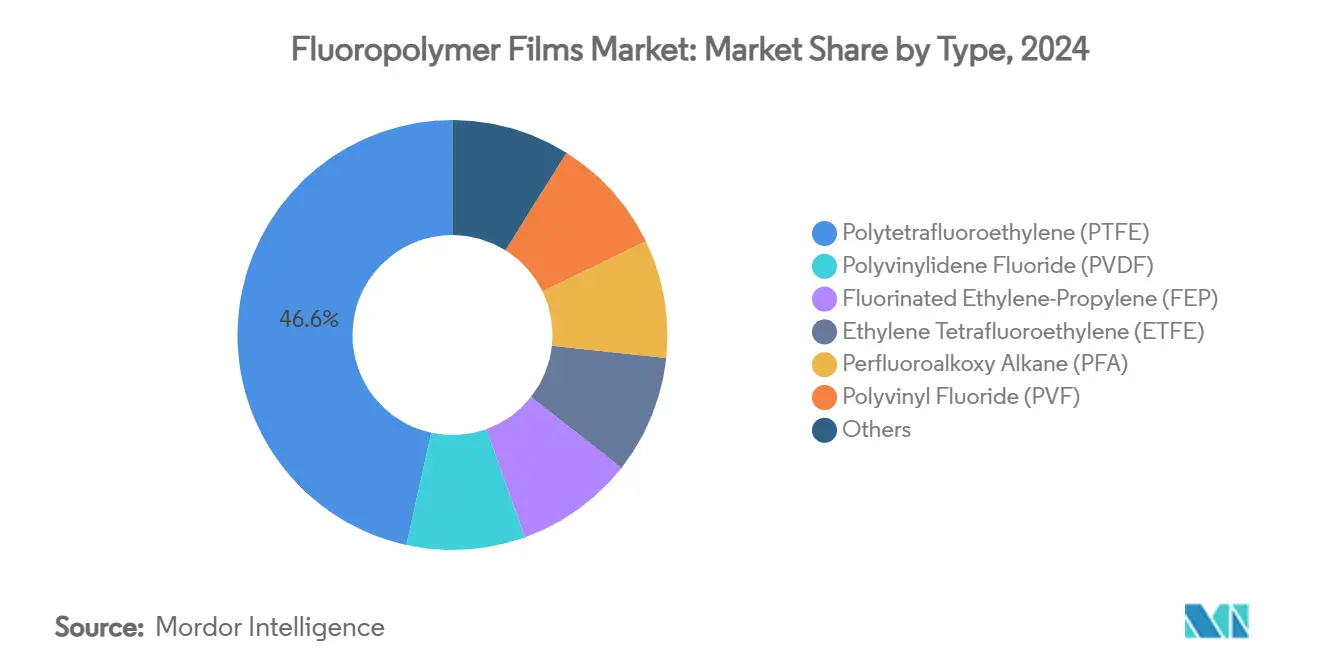

- タイプ別では、ポリテトラフルオロエチレン(PTFE)が2024年のフッ素樹脂フィルム市場シェアの46.55%を占め、フッ化エチレンプロピレン(FEP)は2030年まで6.09%の年平均成長率で拡大すると予測されています。

- 用途別では、バリアフィルムが2024年の売上シェアの44.23%を占めてトップとなり、微多孔膜フィルムが2030年まで最速の6.23%の年平均成長率を記録しました。

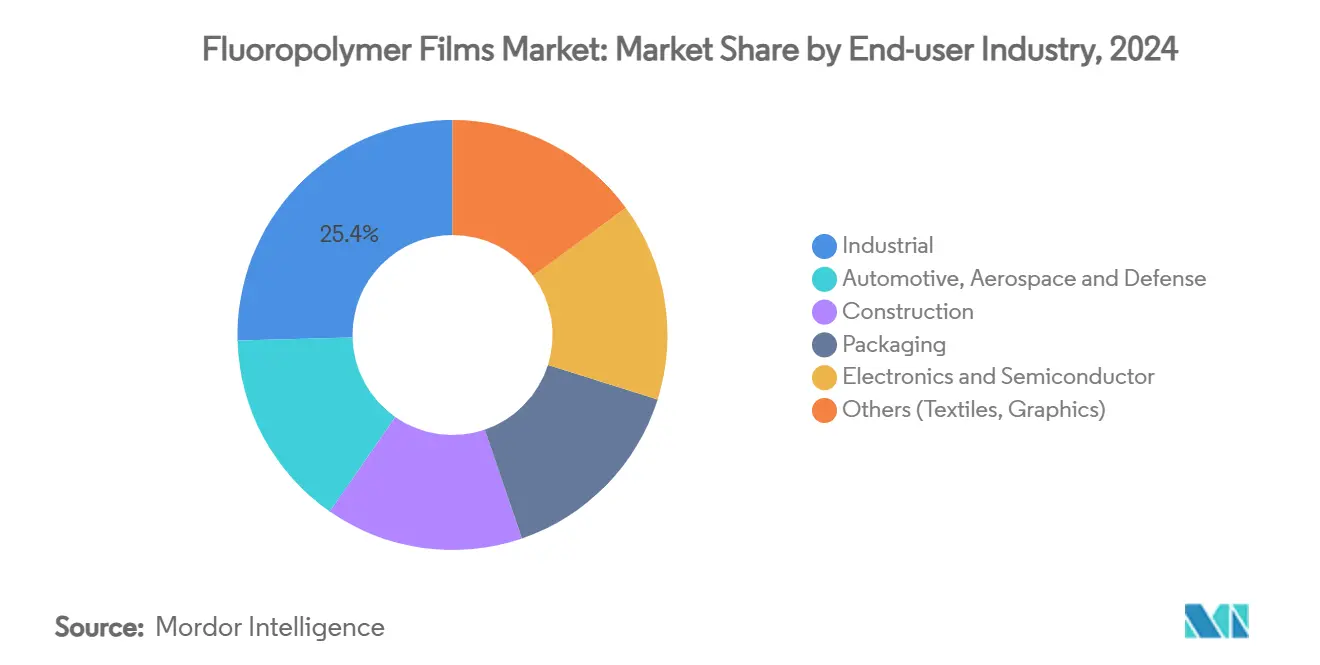

- エンドユーザー産業別では、産業セグメントが2024年のフッ素樹脂フィルム市場規模の25.40%のシェアを獲得し、一方、包装は2030年まで最高の6.71%の年平均成長率を示しています。

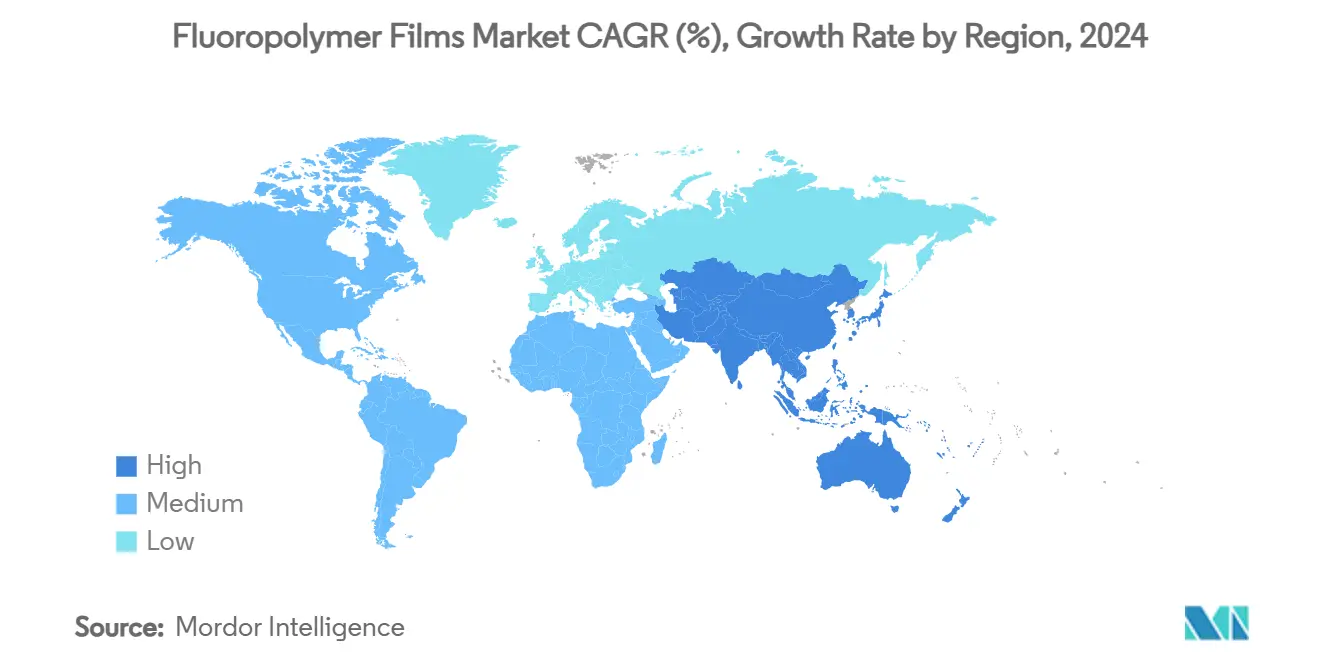

- 地域別では、アジア太平洋地域が2024年の売上の48.62%を占め、全地域の中で最速の6.20%の年平均成長率で進展しています。

世界のフッ素樹脂フィルム市場動向と洞察

推進要因影響分析

| 推進要因 | (~)年平均成長率予測への影響率 | 地域的関連性 | 影響タイムライン |

|---|---|---|---|

| PV太陽光発電表面シートおよび裏面シートフィルムの需要加速 | +1.8% | 世界、特に中国と米国で顕著 | 中期(2~4年) |

| 医薬品および医療用包装の採用増加 | +1.2% | 北米と欧州連合、アジア太平洋地域で拡大 | 長期(4年以上) |

| 軽量複合材料用離型フィルムのEV主導の需要増加 | +1.5% | 中国、EU、北米 | 中期(2~4年) |

| グリーン水素電解槽におけるフッ素樹脂プロトン交換膜 | +0.9% | EUと米国、アジア太平洋地域での初期採用 | 長期(4年以上) |

| 固体電池e-航空機用微多孔質PTFE セパレータ | +0.7% | 米国とEU、アジア太平洋地域への波及 | 長期(4年以上) |

| 情報源: Mordor Intelligence | |||

PV太陽光発電表面シートおよび裏面シートフィルムの需要加速

フレキシブルPV設備は、より重いガラスに代わる透明で耐候性のあるフッ素樹脂ラミネートに依存しています。低い水蒸気透過率により、ペロブスカイトモジュールは2,000時間の高温高湿試験後でも84%の効率を維持し、モジュール保証期間が25年に延長されます。アジア太平洋地域の消費シェアは太陽光発電組立における支配力を反映しており、米国のコミュニティソーラー政策が需要ピークを強化しています。その結果、バリアフィルムはフッ素樹脂フィルム市場の最大の用途セグメントであり続けています。

医薬品および医療用包装の採用増加

生物学的製剤と個別化治療には厳格な防湿性と化学バリア性が必要です。Chemours社は、PTFE およびPVDF グレードが抽出物が少なく生体適合性があるため、プレフィルドシリンジおよびマイクロカテーテルに不可欠であることを確認しています。容器・栓システムの完全性に関する米国FDA ガイダンスにより、製薬企業は敏感な有効成分を保護するために高純度フッ素樹脂ライナーを指定するようになっています。EU Annex 1改訂における同様の傾向が、医療グレードフィルムの需要を強化しています。

軽量複合材料用離型フィルムのEV主導の需要増加

自動車メーカーは航続距離を改善するために金属を炭素繊維強化プラスチックに置き換えています。離型フィルムは、表面を汚染することなく180°Cを超える硬化サイクルに耐える必要があります。業界データによると、フッ素樹脂が軽量化を可能にすることで、輸送機関全体で48%の燃費向上効果が得られています[1]Performance Fluoropolymer Partnership, "Mobility Gains from Fluoropolymers," pffp.org。Syensqo のAjedium PEEK フィルムが2025年PACE Pilot Awardsのファイナリストに選ばれたことは、800Vパワートレイン向けの材料イノベーションが継続していることを示しています。

グリーン水素電解槽におけるフッ素樹脂プロトン交換膜

欧州連合は2030年までに年間2,500万トンのグリーン水素生産を目標としています。Gore社の膜技術は電解槽スタック抵抗を低減し、効率と耐久性を向上させることで水素の平準化コストを削減します。炭化水素代替物質への研究は進んでいますが、フィールド試験ではフッ素樹脂PEMが化学的安定性において依然として優れた性能を示しており、短期的な需要成長を確保しています。

抑制要因影響分析

| 抑制要因 | (~)年平均成長率予測への影響率 | 地域的関連性 | 影響タイムライン |

|---|---|---|---|

| 世界的なPFAS規制の強化 | −1.4% | EUと北米、世界的な波及 | 短期(2年以内) |

| 原料コストの変動 | −0.8% | 世界全体、アジア太平洋地域で最も深刻 | 短期(2年以内) |

| フッ素フリー高バリア多層フィルムの台頭 | −0.6% | 北米とEU、アジア太平洋地域に拡大 | 中期(2~4年) |

| 情報源: Mordor Intelligence | |||

世界的なPFAS規制の強化

米国EPA は、329種類のPFASについて同庁の審査なしでの製造を禁止し、PFOAとPFOSを有害物質に指定しました[2]U.S. Environmental Protection Agency, "PFAS Strategic Roadmap," epa.gov。ミネソタ州とカリフォルニア州は2025年1月から特定の消費者製品におけるPFASを禁止し、EU REACH提案は閾値濃度を超える10,000種類以上の物質を制限しようとしています。コンプライアンスコストと潜在的な代替リスクにより、フッ素樹脂フィルム市場の予測年平均成長率から合計1.4ポイントが差し引かれます。

原料コストの変動

フッ化水素酸前駆体は蛍石価格の変動と地域の生産停止に依存しています。ポリマーグレードのプロピレンの供給逼迫により中間体コストが膨らみ、小規模押出成形業者のマージンが圧縮されます。半導体顧客は価格引き下げ条項を適用し、転嫁能力を制限して成長に0.8ポイントのドラッグをかけています。

セグメント分析

タイプ別:ポリテトラフルオロエチレンがリードを維持、フッ化エチレンプロピレンが加速

ポリテトラフルオロエチレン(PTFE)は46.55%のシェアを占めています。高い溶融粘度でありながら比類のない化学的不活性により、半導体製造チャンバー、ガスケットシート、高周波ケーブルでの使用が定着しています。台湾と米国での継続的なファブ拡張が需要の回復力を支えています。この材料の低摩擦係数により、規制審査が迫っているにもかかわらず、PTFEは外科用デバイスライナーにおいて引き続き関連性を保っています。

フッ化エチレンプロピレン(FEP)の6.09%の年平均成長率により、2030年までに最も急成長するポリマーファミリーとして位置づけられています。低い溶融温度により、溶融押出チューブ、色マッチング可能なシート、そして消費者電子機器ハウジング用の3Dプリントフィラメントがますます可能になります。Arkema社のFluorXフィラメント発売は、FEPが積層造形におけるPTFE採用を制限する加工上の制約にどのように対応しているかを示しています。ユーザーは、200°Cの連続使用温度と組み合わされた光学的透明性を評価し、フレキシブルプリント回路での採用を拡大しています。

注記: すべての個別セグメントのセグメントシェアはレポート購入時に利用可能

用途別:バリアが優位、微多孔膜が勢い

バリアフィルムは、ブランドが25年間の太陽光パネル保証と生物学的製剤の厳格な防湿保護を義務付けているため、2024年の売上の44.23%を生み出しました。フッ素樹脂フィルム市場シェアの優位性は、製品寿命を延ばす極めて低い水蒸気透過率と紫外線安定性に由来しています。

しかし、微多孔膜セパレータは6.23%の年平均成長率で急速に前進しています。半導体ファブは、先端ノードの純度を満たすために化学ろ過媒体として同様の構造を採用しています。この業界横断的な収束により、より小さなベースからではありますが、トン数の増加が促進されています。

離型フィルムは炭素繊維複合材料において不可欠であり、セキュリティフィルムは紙幣とID認証のニッチに対応しています。段階的なイノベーションは、スクラップフィルムを低グレードシートにリサイクルすることに集中しており、プライマリーグレードの需要を損なうことなく循環目標をサポートしています。

エンドユーザー産業別:産業の中核、包装の上昇

産業ユーザーは2024年の売上の25.40%を占めており、化学反応器やクリーンルーム消耗品におけるフッ素樹脂ライナー、テープ、ダイアフラムへの長年の依存を証明しています。半導体ファブのエッチングおよび堆積チャンバーは、粒子発生を最小限に抑えるためにPTFEおよびPFAフィルムを指定しており、フッ素樹脂フィルム市場の信頼できるベースラインを強化しています。

包装は最強の6.71%の年平均成長率を記録しています。医薬品メーカーは、耐突き刺し性と防湿バリア性においてアルミニウムプラスチック組み合わせを上回るラミネートPVDFブリスターを採用しています。食品加工業者は、高透明性ETFEラップをPVCのプレミアム代替品として位置づけ、調理済み食品の賞味期限を延長しています。規制当局は厳格な抽出物試験後にフッ素樹脂接触層を承認しており、より広範な展開を促進しています。

注記: すべての個別セグメントのセグメントシェアはレポート購入時に利用可能

地域分析

アジア太平洋地域は2024年の世界売上の48.62%を生み出し、フッ素樹脂フィルム市場規模は地域トップの6.20%の年平均成長率で拡大しています。中国の統合されたPVサプライチェーンは、膨大な量のPVF裏面シートとETFE表面シートを消費しており、政府のインセンティブが屋根置き型ソーラーの改修を加速させています。インドの電子機器製造スキームは高純度PTFEテープの国内調達を促進し、ベースライン需要を高めています。日本の自動車プラットフォームは800Vアーキテクチャにシフトしており、熱管理の改善のためにPEEKおよびPTFE誘電体フィルムを採用しています。

北米は、強力な半導体設備投資と医療機器イノベーションの恩恵を受けています。米国CHIPS法に基づくチップファブは、クリーンルーム基準をアップグレードし、PTFEおよびFEP消耗品を推進しています。ミシガン州からジョージア州までのEVプラットフォームは、ボディインホワイトパネル用の複合離型フィルムを必要としています。

欧州は規制の厳格さと気候政策の牽引力のバランスを取っています。ドイツとスペインのグリーン水素電解槽パイロットプロジェクトは、フッ素樹脂PEMを組み込んでいます。ドイツとフランスの自動車OEMは、軽量化のためにETFE屋根スキンを統合しています。しかし、提案されているEU全体のPFAS制限は不確実性をもたらしており、メーカーはクローズドループ回収と廃ガス処理への投資を促しています。このような対策により、より高いコンプライアンスコストでありながら供給が維持されています。

競争環境

フッ素樹脂フィルム市場は適度に分散したままです。中規模の挑戦者は、光電子工学またはバイオメディカルデバイス向けのニッチグレードに焦点を当てています。競争強度は、プラント規模だけでなく規制への備えに集中しています。競合他社はすでに特殊テープや医療機器の顧客を取り込んでいます。今後、知的財産の深さ、ライフサイクルアセスメントの透明性、キャプティブモノマーへのアクセスが主要な競争レバーとして際立っています。環境スチュワードシップとアプリケーション重視のイノベーションのバランスをとるメーカーは、フッ素樹脂フィルム市場で段階的なシェアを獲得するのに最も有利な立場にあります。

フッ素樹脂フィルム産業のリーダー

-

3M

-

The Chemours Company

-

Saint-Gobain

-

Arkema

-

Daikin Industries Ltd.

- *免責事項:主要選手の並び順不同

最近の産業動向

- 2024年10月:Honeywellは、フッ素樹脂フィルムを含むAdvanced Materials事業を2026年初頭までに独立会社としてスピンオフする計画を発表しました

- 2023年4月:Datwylerは、注射用医薬品エラストマークロージャー用のフィルムとスプレーフッ素樹脂コーティング技術の両方を提供する最初のサプライヤーとなり、UltraShieldを発売しました Datwyler。

世界のフッ素樹脂フィルム市場レポート範囲

フッ素樹脂フィルムは、優れた耐薬品性、広い動作温度範囲(マイナス200から250°C)、優れた誘電特性および絶縁特性など、さまざまな特性を提供します。

フッ素樹脂フィルム市場は、タイプ、用途、エンドユーザー産業、地域別にセグメント化されています。タイプ別では、市場はPTFE、PVDF、FEP、ETFE、PFA、PVF、その他のタイプにセグメント化されています。用途別では、市場はバリアフィルム、離型フィルム、微多孔膜フィルム、セキュリティフィルムにセグメント化されています。エンドユーザー産業別では、市場は自動車、航空宇宙、防衛、建設、包装、産業、電子・半導体、その他のエンドユーザー産業にセグメント化されています。レポートは、主要地域の15か国におけるフッ素樹脂フィルム市場の市場規模と予測もカバーしています。

各セグメントについて、市場規模と予測は売上(米ドル)に基づいて行われています。

| ポリテトラフルオロエチレン(PTFE) |

| ポリフッ化ビニリデン(PVDF) |

| フッ化エチレンプロピレン(FEP) |

| エチレンテトラフルオロエチレン(ETFE) |

| パーフルオロアルコキシアルカン(PFA) |

| ポリフッ化ビニル(PVF) |

| その他 |

| バリアフィルム |

| 離型フィルム |

| 微多孔膜フィルム |

| セキュリティフィルム |

| 自動車・航空宇宙・防衛 |

| 建設 |

| 包装 |

| 産業 |

| 電子・半導体 |

| その他(繊維、グラフィックス) |

| アジア太平洋 | 中国 |

| 日本 | |

| インド | |

| 韓国 | |

| その他のアジア太平洋地域 | |

| 北米 | 米国 |

| カナダ | |

| メキシコ | |

| 欧州 | ドイツ |

| 英国 | |

| フランス | |

| イタリア | |

| その他の欧州 | |

| 南米 | ブラジル |

| アルゼンチン | |

| その他の南米 | |

| 中東・アフリカ | サウジアラビア |

| 南アフリカ | |

| その他の中東・アフリカ |

| タイプ別 | ポリテトラフルオロエチレン(PTFE) | |

| ポリフッ化ビニリデン(PVDF) | ||

| フッ化エチレンプロピレン(FEP) | ||

| エチレンテトラフルオロエチレン(ETFE) | ||

| パーフルオロアルコキシアルカン(PFA) | ||

| ポリフッ化ビニル(PVF) | ||

| その他 | ||

| 用途別 | バリアフィルム | |

| 離型フィルム | ||

| 微多孔膜フィルム | ||

| セキュリティフィルム | ||

| エンドユーザー産業別 | 自動車・航空宇宙・防衛 | |

| 建設 | ||

| 包装 | ||

| 産業 | ||

| 電子・半導体 | ||

| その他(繊維、グラフィックス) | ||

| 地域 | アジア太平洋 | 中国 |

| 日本 | ||

| インド | ||

| 韓国 | ||

| その他のアジア太平洋地域 | ||

| 北米 | 米国 | |

| カナダ | ||

| メキシコ | ||

| 欧州 | ドイツ | |

| 英国 | ||

| フランス | ||

| イタリア | ||

| その他の欧州 | ||

| 南米 | ブラジル | |

| アルゼンチン | ||

| その他の南米 | ||

| 中東・アフリカ | サウジアラビア | |

| 南アフリカ | ||

| その他の中東・アフリカ | ||

レポートで回答された主な質問

フッ素樹脂フィルム市場の現在の規模と成長速度はどのくらいですか?

市場は2025年に8.4億米ドルと評価され、2030年までに11.1億米ドルに達すると予測されており、年平均成長率5.61%を反映しています。

フッ素樹脂フィルムの世界需要をリードしている地域はどこですか?

アジア太平洋地域は2024年に48.62%の売上シェアを保持しており、2030年まで6.20%の年平均成長率で最も急成長している地域でもあります。

どのタイプのフッ素樹脂フィルムが最大の販売シェアを占めていますか?

PTFEフィルムは2024年の売上の46.55%を占めており、主に半導体、医療機器、産業機器での広範な使用によるものです。

最も急速に拡大している用途セグメントはどれですか?

固体電池セパレータとハイエンドろ過に使用される微多孔膜フィルムは、すべての用途の中で最速の6.23%の年平均成長率で進展しています。

PFAS規制は市場動向にどのように影響していますか?

米国とEUにおけるPFASに関するより厳格な規則により、予測年平均成長率から約1.4ポイントが削減され、メーカーは排出制御と代替化学物質への投資を促しています。

最終更新日: