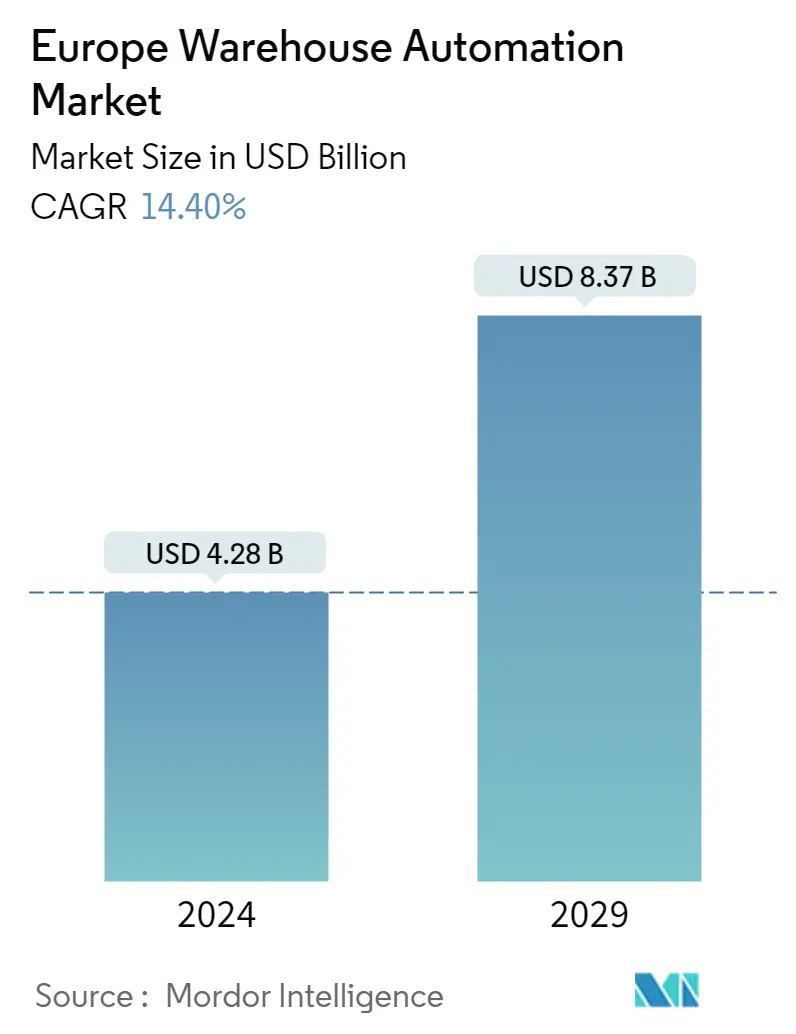

市場規模 の ヨーロッパの倉庫自動化 産業

| 調査期間 | 2019 - 2029 |

| 推定の基準年 | 2023 |

| 市場規模 (2024) | USD 42億8000万ドル |

| 市場規模 (2029) | USD 83.7億ドル |

| CAGR(2024 - 2029) | 14.40 % |

| 市場集中度 | 中くらい |

主要プレーヤー

*免責事項:主要選手の並び順不同 |

コロナウイルスがこの市場とその成長にどのような影響を与えたかを反映したレポートが必要ですか?

ヨーロッパの倉庫オートメーション市場分析

ヨーロッパの倉庫オートメーション市場規模は、2024年に42.8億米ドルと推定され、2029年までに83.7億米ドルに達すると予測されており、予測期間(2024年から2029年)中に14.40%のCAGRで成長します

さらに、倉庫ロボットは大規模な導入が行われてきましたが、新型コロナウイルス感染症により導入速度が大幅に速くなる可能性があります。新型コロナウイルス感染症(COVID-19)の発生により、倉庫所有者は自動化とロボティクスの導入スケジュールの迅速化を検討するようになりました。自動化の導入に成功した企業は、高まる電子商取引のニーズに対応するために生産性を向上させながら、従業員の交流を制限することで、より安全な職場を確立していることも実証しています。最近の電子商取引の増加により、何千もの実店舗が閉店しています

- ヨーロッパでは、パンデミック後に倉庫自動化の成長が増加しました。これは、一見すると止められないように見える電子商取引の増加と、労働価格の上昇をもたらす持続的な労働力不足という、相互に関連した 2 つの傾向の結果です。ヨーロッパの倉庫ロボット市場は、倉庫数の増加と倉庫自動化への支出の増加、人件費の上昇、拡張可能な技術ソリューションの利用可能性によって牽引されてきました。

- 需要と OEM およびシステム インテグレーターの存在に関して、ドイツは倉庫オートメーションの先進国の 1 つです。 OEM はヨーロッパで代表的な企業であり、ドイツ、イタリア、フランス、オランダ、スペインに本拠地があります。中・東ヨーロッパはヨーロッパの中でも急速に成長している地域であり、ポーランドとチェコ共和国は有望な経済的可能性を秘めた物流拠点として台頭しています。しかし、ロシアとウクライナの紛争を含む現在の地政学的状況により、拡張および投資計画は保留されています。

- モノのインターネットは、在庫と倉庫の自動化の開発を推進しています。これは、倉庫を接続され調整されたシステムに変革することに貢献します。 2021 年以降、コストの削減と IoT センサーの強化により、倉庫での IoT の使用が促進されると予想されます。たとえば、2020年5月、ドイツの物流会社DHLは、米国のテクノロジー企業シスコと提携して、ヨーロッパ全土の3つの大規模な倉庫業務にIoTを導入したと発表した。

- ただし、倉庫保管の自動化は、全体的な事業支出を削減し、製品の配送ミスを排除するという点で非常に有益です。こうした利点にもかかわらず、倉庫の 14.40% は「自動化をサポートする機能がなく、依然として手動で運用されています。著名な 3PL ビジネスであり、倉庫自動化テクノロジーの主要なエンドユーザーである DHL によると。さらに、コンベアベース、ソーターベース、およびピックアンドプレイス倉庫が全倉庫の 15% を占めています。それに比べて、今日の倉庫のうち自動化されているのはわずか 5% です。