ヨーロッパの倉庫オートメーション市場分析

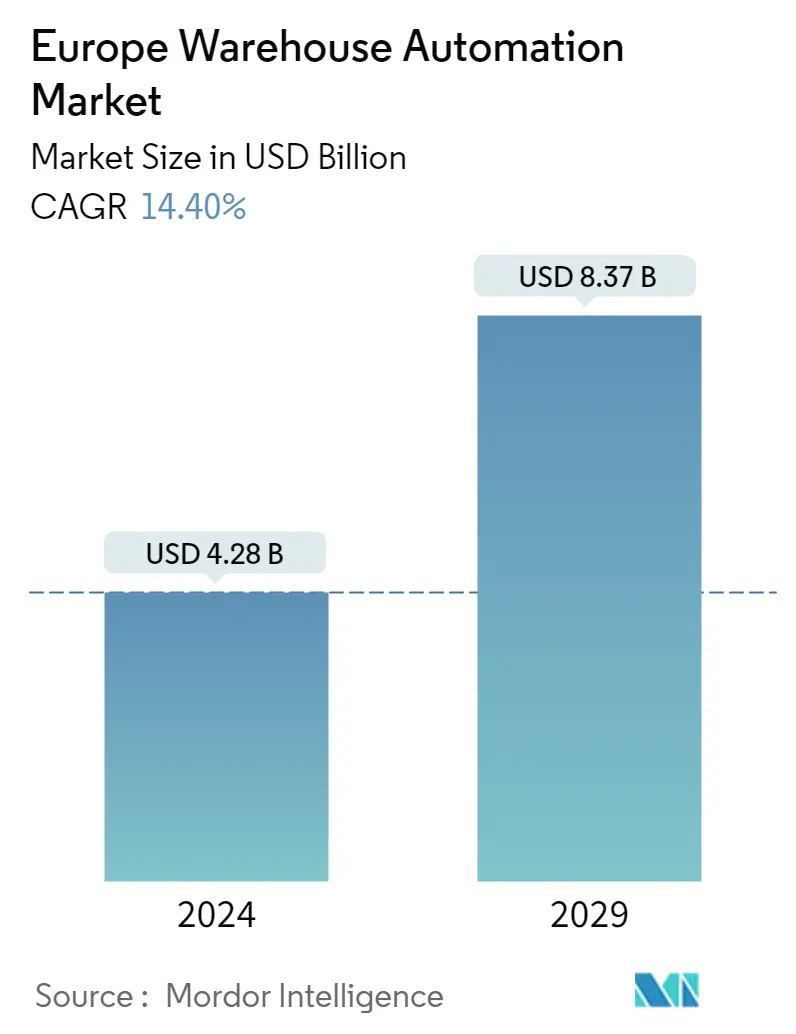

欧州の倉庫オートメーション市場規模は、2024年にUSD 4.28 billionと推定され、2029年にはUSD 8.37 billionに達し、予測期間中(2024~2029)に14.40%のCAGRで成長すると予測されている。

さらに、倉庫ロボットは大規模な導入が行われてきましたが、新型コロナウイルス感染症により導入速度が大幅に速くなる可能性があります。新型コロナウイルス感染症(COVID-19)の発生により、倉庫所有者は自動化とロボティクスの導入スケジュールの迅速化を検討するようになりました。自動化の導入に成功した企業は、高まる電子商取引のニーズに対応するために生産性を向上させながら、従業員の交流を制限することで、より安全な職場を確立していることも実証しています。最近の電子商取引の増加により、何千もの実店舗が閉店しています。

- ヨーロッパでは、パンデミック後に倉庫自動化の成長が増加しました。これは、一見すると止められないように見える電子商取引の増加と、労働価格の上昇をもたらす持続的な労働力不足という、相互に関連した 2 つの傾向の結果です。ヨーロッパの倉庫ロボット市場は、倉庫数の増加と倉庫自動化への支出の増加、人件費の上昇、拡張可能な技術ソリューションの利用可能性によって牽引されてきました。

- 需要と OEM およびシステム インテグレーターの存在に関して、ドイツは倉庫オートメーションの先進国の 1 つです。 OEM はヨーロッパで代表的な企業であり、ドイツ、イタリア、フランス、オランダ、スペインに本拠地があります。中・東ヨーロッパはヨーロッパの中でも急速に成長している地域であり、ポーランドとチェコ共和国は有望な経済的可能性を秘めた物流拠点として台頭しています。しかし、ロシアとウクライナの紛争を含む現在の地政学的状況により、拡張および投資計画は保留されています。

- モノのインターネットは、在庫と倉庫の自動化の開発を推進しています。これは、倉庫を接続され調整されたシステムに変革することに貢献します。 2021 年以降、コストの削減と IoT センサーの強化により、倉庫での IoT の使用が促進されると予想されます。たとえば、2020年5月、ドイツの物流会社DHLは、米国のテクノロジー企業シスコと提携して、ヨーロッパ全土の3つの大規模な倉庫業務にIoTを導入したと発表した。

- ただし、倉庫保管の自動化は、全体的な事業支出を削減し、製品の配送ミスを排除するという点で非常に有益です。こうした利点にもかかわらず、倉庫の 14.40% は「自動化をサポートする機能がなく、依然として手動で運用されています。著名な 3PL ビジネスであり、倉庫自動化テクノロジーの主要なエンドユーザーである DHL によると。さらに、コンベアベース、ソーターベース、およびピックアンドプレイス倉庫が全倉庫の 15% を占めています。それに比べて、今日の倉庫のうち自動化されているのはわずか 5% です。

欧州倉庫オートメーション市場動向

自律移動ロボット(AMR)がヨーロッパで人気を集めている

- ヨーロッパの2つの倉庫自動化開発には、充填された棚を移送できる自律型ロボットの使用と、繁忙期の自動化を支援するフォークリフトの更新が含まれる。従来は移動ロボットによって処理されていた作業を移し、引き継ぐために、コンベア、手動フォークリフト、カート、牽引装置などを使用することができる。その他の用途としては、梱包、運搬、仕分けなどがある。

- ヨーロッパ各地の物流アプリケーションでは、自律移動ロボット(AMR)が自動搬送車(AGV)に取って代わりつつある。AMRはAGVとは異なり、慣性測定装置(IMU)、レーザー走査距離計、2Dおよび3Dカラーカメラ、モーターコントローラーとリンクした、より高度なオンボードコンピューターを備えている。AMRはまた、在庫管理に新たな可能性をもたらしている。これらのデバイスは、RFIDタグが付けられた製品や機器と組み合わせることで、倉庫で決められたスケジュールで自律的に在庫掃討を実行することができる。

- 例えば、英国を拠点とするIconsys社は、iAM-R(Iconsys Autonomous Mobile Robot)を発表し、自律移動ソリューションに進出した。これは同社の顧客に自律型ロボット・ソリューションを提供するためのものである。

- 2022年5月、IFOYにノミネートされ、フルフィルメント倉庫向け自律移動ロボット(AMR)のリーダーであるLocus Roboticsは、倉庫向けAMRラインの拡充を発表した。これらの新しいフォームファクターはLocus Originロボットに加わり、eコマース、ケースピッキング、パレットピッキングから、より大きく重いペイロードを必要とするシナリオまで、今日のフルフィルメントや流通施設におけるあらゆる製品移動のニーズに対応するAMRの包括的なファミリーを形成する。

- 2022年6月、シュトゥットガルトで開催されたLogiMATで、生産・倉庫ロジスティクス用ハイテク無人搬送車(AGV)のリーディング・メーカーでありインテグレーターであるekロボティクスは、柔軟でインテリジェントな自律移動ロボット(AMR)の世界的なリーディング・カンパニーであるOTTOモータースとのグローバルな技術提携を発表した。両社が提供するAGVハードウエアとAMRソフトウエアの組み合わせにより、世界中の製造・倉庫業界の顧客が恩恵を受けることになる。

自動車業界における自動保管・検索システム(AS/RS)の高い採用率

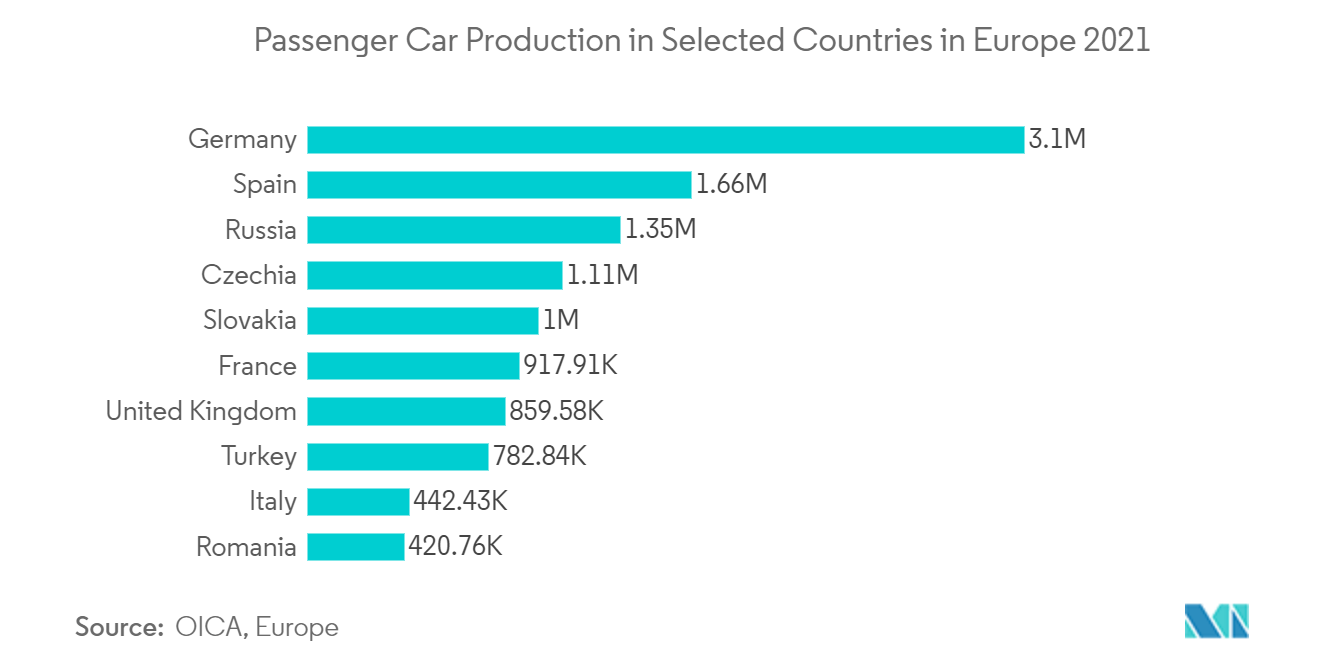

- メルセデス・ベンツ、ボルボ、アストン・マーティン、ベントレー、ポルシェ、ランボルギーニ、フェラーリなど、多くの有名自動車ブランドがヨーロッパを拠点としている。ドイツ、フランス、英国にある数多くの自動車生産工場は、競争力を維持するためにAS/RSシステムに大きく依存しています。英国にあるExmac Automationは、アストンマーチン、ベントレー、ジャガー、IBCの車両にストレージソリューションを提供している。

- 例えば、英国の大手AS/RSソリューション・プロバイダーであるIndustore社は、倉庫や大小の保管庫で利用される製品を幅広く取り揃えている。また、AS/RSのもう一つの主要プレーヤーであるExMac Automation社は、国内の様々な産業に自動保管・検索クレーンシステム(大容量のミニロードクレーンやラッキングからハイベイ倉庫クレーンまで)を提供している。

- 欧州委員会は世界的な技術調和を支援し、自動車産業が競争力と技術的リーダーシップを維持できるよう、研究開発への資金提供を申し出ている。さらに、ACEAの調査によると、欧州連合(EU)の人口1,000人あたりの自動車保有台数は569台。ルクセンブルクの自動車密度はEUで最も高く(人口1,000人当たり694台)、ラトビアは最も低い。OICAによると、欧州の乗用車総販売台数は2020年に1,416万台に達する。

- 英国の自動車サプライチェーンは需要主導型であるため(自動車内のカスタマイズレベルの向上を含む)、OEMサプライヤーはより柔軟性の高い倉庫自動化を選択せざるを得ない。自動車製造プロセスにおけるAS/RSシステムと自動化の採用の増加、デジタル化とAIの出現は、オランダの自動車セクターにおけるデジタル化の需要を促進する主な要因の一部である。

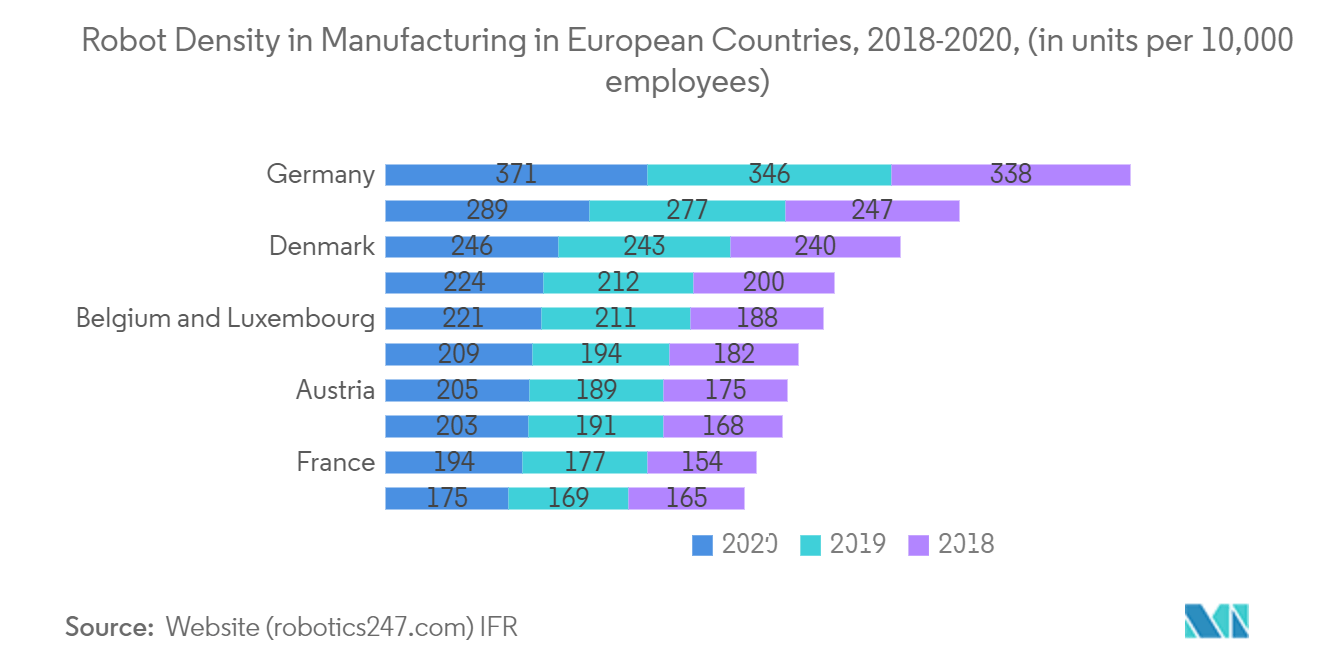

- さらに、ドイツは自動マテリアルハンドリングシステムの世界最大のユーザーの1つである。国際ロボット連盟(IFR)によると、ドイツのロボット密度は韓国、日本に次いで最も高い(労働者1万人当たり294台)。これらの要因により、ヨーロッパ全体で倉庫自動化の需要が高まるだろう。

欧州倉庫オートメーション産業概要

欧州の倉庫オートメーション市場は、その競争環境によって断片化されている。Dematic Group、Swisslog Holding AG、Swisslog Holding AG(KUKA AG) WITRON、Logistik + Informatik GmbH SSI Schaefer AG BEUMER Group GmbH Co.KG、TGW Logistics Group GmbH、ユングハインリッヒAGなどが、この分野における地域の重要な競争相手である。

市場のかなりのシェアを占めるこれらの主要な競合他社は、新しい国々での消費者基盤の拡大に集中している。さらに、倉庫オートメーション分野の市場参加者は、製品発売、買収、提携などの主要戦略を駆使している。以下は最近の動向の一部である:。

- 2022年2月-DHLサプライチェーンは、ドイツのブラウンシュヴァイクにあるオムニチャネルオークションサイト1-2-3.tvに、ロボットピッキングを備えた初の完全自動化オートストア・ロジスティクスシステムを導入した。オートストア・システムは、ロジスティクス・テクノロジー企業であるエレメント・ロジックによって構築され、ロボット・ピッキングとソフトウェア・ソリューションを使用して、各注文の処理速度を向上させ、業務効率を改善し、その場所の保管容量を最大化する。

- 2021年11月-ハネウェル・インテリジェント倉庫オートメーションは、より迅速で正確なサプライチェーンを可能にする技術に対する需要の高まりに応えるため、新たな高度研究開発(RD)テストセンターを設立する計画を発表した。ハネウェルのハードウェアとソフトウェアのエンジニアは、この場所で物流会社が利用する斬新な倉庫自動化システムの作成、プロトタイプ作成、テストを行うことができるようになる。

欧州倉庫オートメーション市場のリーダー

-

Swisslog Holding AG (KUKA AG)

-

WITRON Logistik + Informatik GmbH

-

SSI Schaefer AG

-

BEUMER Group GmbH & Co. KG

-

TGW Logistics Group GmbH

- *免責事項:主要選手の並び順不同

欧州倉庫オートメーション市場ニュース

- 2022年5月-リネージュはピーターボローにある完全自動倉庫に45,000パレットを増設し、総容量は約71,000パレットとなった。この倉庫増設により、南東部の重要なスーパーハブが誕生し、特定のサプライチェーン・ニーズを持つ小売業や外食産業の顧客をサポートする。

- 2021年7月 - ABBは、ASTI Mobile Robotics Group (ASTI)の買収を発表しました。ASTI Mobile Robotics Group (ASTI)は、同社のソフトウェアパッケージによって実現される幅広い製品ポートフォリオを持つ、世界有数の自律移動ロボット(AMR)メーカーです。この買収により、ABBが提供するロボティクスとオートメーションはさらに拡大し、次世代のフレキシブル・オートメーションのための完全なポートフォリオを提供する唯一の事業となる。

欧州の倉庫自動化産業のセグメント化

欧州の倉庫自動化市場調査では、ハードウェア(AGV/AMR、AS/AR、ピースピッキングなど)、ソフトウェア(倉庫管理システム、倉庫実行システム)、サービス(付加価値サービス、メンテナンスなど)のサブセグメントを分析し、コンポーネント別にセグメント化している。

さらに、倉庫とフルフィルメント・センターは、食品・飲料、郵便・小包、アパレル、一般商品、製造業など、エンドユーザー全体で活動を行う。製造業には主に自動車、エレクトロニクス、製薬セクターが含まれる。本調査では、COVID-19が調査対象市場に与える影響も提供している。

| 成分 | ハードウェア | 移動ロボット(AGV、AMR) |

| 自動保管および検索システム (AS/RS) | ||

| 自動コンベヤおよび仕分けシステム | ||

| デパレタイズ/パレタイズシステム | ||

| 自動識別およびデータ収集 (AIDC) | ||

| ピースピッキングロボット | ||

| ソフトウェア(倉庫管理システム(WMS)、倉庫実行システム(WES)) | ||

| サービス(付加価値サービス、メンテナンスなど) | ||

| エンドユーザー | 食品および飲料(製造施設および配送センターを含む) | |

| 郵便と小包 | ||

| 食料品 | ||

| 雑貨 | ||

| 衣服 | ||

| 製造 (耐久性のあるものと耐久性のないもの) | ||

| その他のエンドユーザー産業 | ||

| 国 | イギリス | |

| ドイツ | ||

| フランス | ||

| ヨーロッパの残りの部分 |

欧州倉庫オートメーション市場調査FAQ

ヨーロッパの倉庫オートメーション市場の規模はどれくらいですか?

ヨーロッパの倉庫オートメーション市場規模は、2024年に42億8,000万米ドルに達し、CAGR 14.40%で成長し、2029年までに83億7,000万米ドルに達すると予想されています。

現在のヨーロッパの倉庫自動化市場規模はどれくらいですか?

2024 年のヨーロッパの倉庫自動化市場規模は 42 億 8,000 万米ドルに達すると予想されています。

ヨーロッパの倉庫オートメーション市場の主要プレーヤーは誰ですか?

Swisslog Holding AG (KUKA AG)、WITRON Logistik + Informatik GmbH、SSI Schaefer AG、BEUMER Group GmbH & Co. KG、TGW Logistics Group GmbHは、ヨーロッパの倉庫オートメーション市場で活動している主要企業です。

このヨーロッパの倉庫オートメーション市場は何年を対象とし、2023年の市場規模はどれくらいですか?

2023 年のヨーロッパの倉庫自動化市場規模は 37 億 4,000 万米ドルと推定されています。このレポートは、2019年、2020年、2021年、2022年、2023年のヨーロッパ倉庫オートメーション市場の歴史的市場規模をカバーしています。レポートはまた、2024年、2025年、2026年、2027年、2028年、2029年のヨーロッパ倉庫オートメーション市場規模を予測します。

私たちのベストセラーレポート

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

欧州倉庫オートメーション産業レポート

Mordor Intelligence™ Industry Reports によって作成された、2024 年のヨーロッパの倉庫自動化市場シェア、規模、収益成長率の統計。ヨーロッパの倉庫自動化分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。