欧州オンライン食料品配達市場分析

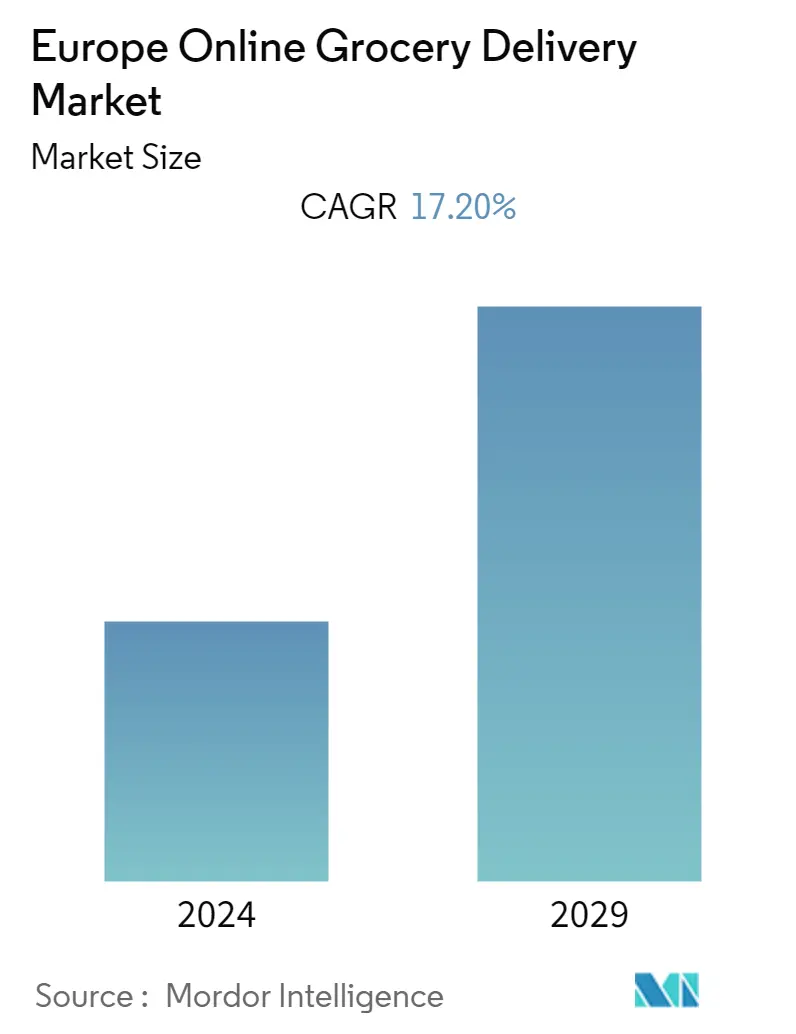

欧州のオンライン食料品配達市場は、予測期間中に17.2%のCAGRを記録すると予想される。市場を牽引しているのは、デジタルリテラシーの向上、利用の利便性、ブランド商品の豊富な品揃え、ブランド間の価格比較による経済的価値、割引やお得な情報、速達性である。オンライン・ショッピング・プラットフォームは便利で、顧客のニーズにどんどん合わせてくれるため、顧客は以前からオンライン・ショッピング・プラットフォームに惹かれてきた。そのため、オンライン食料品配達の需要が高まっている。

- 食料品のオンライン注文は、近年ますます人気が高まっている。市場成長の主な原動力のひとつは、スマートフォンとインターネット接続の普及が進み、非常に簡単かつスピーディーな食事の配達が可能になったことだ。GSMA Intelligenceによると、ヨーロッパでは2021年に4億7,400万人(人口の17.2%)がモバイルサービスに加入し、この数字は2025年までに4億8,000万人に増加すると予測されている。

- IOTの導入により、消費者は音声コマンドを使ってオンライン食料品配達サービスを選択できるようになり、配達手続きが簡素化される。このような技術的進歩は、検討中の市場を推進すると予想される。IoTは企業とレストランを結びつけ、迅速な配達を可能にする。例えば、特定の時間枠内に対応しなければならない大量の注文がある日もあるだろう。人が買い物をする際に重要なのは、オンライン体験だけである。最初の利用から完璧でなければならない。

- Otterによると、昨年1月から6月にかけて実施された配送管理・最適化プラットフォームの調査によると、英国中の人々は週末に注文するのが好きだという。配達が最も混雑する日は日曜日(全注文の16.5%)で、土曜日(16.4%)、金曜日(16.3%)と続く。週初めの注文数は安定しており、木曜日に少し増える。時間帯別では、夜間の配達注文が最も多く、午後7時から8時の時間帯が上位を占めている。

- COVID-19のパンデミックは、何百万人もの人々が健康上の大惨事を食い止めるために自宅待機を指示されたため、オンライン食料品宅配サービスの利用を促進し、業界に恩恵をもたらした。COVID-19パンデミックの間、オンライン食料品プラットフォームは重要なプレーヤーのひとつとなった。パンデミックの間、人々はより多くのファーストフードを注文したため、デリバリーサービスは急速に成長した。ウーバーイーツはフランスのテイクアウト・デリバリー業界を支配している。それでもデリバーは、1米ドルというわずかな導入価格で無制限の配達を提供し、2年目の終わりには5.99米ドルまで上昇させることで、加入者を3倍に増やした。

- 裏を返せば、消費者層とは別に、食費は非常に予測しにくいものでもある。食品価格にはいくつかの変数が影響する。食品宅配会社は、市場価格に追いつき、適切な価格戦略を確立するのに苦労することが多い。インフレや提携先の収益不足の深刻化とともに、フードデリバリー・サービスは、競争に打ち勝つために、攻勢的または守勢的な価格設定方法の導入に注力しなければならない。これは、マージンをさらに圧迫し、収益性に影響を与える。

欧州オンライン食料品配達市場動向

魅力的なオファーと支払いの柔軟性が市場の需要を押し上げる

- ヨーロッパには数多くの支払い方法がある。地元のプレーヤーも数え切れないほどいる。顧客は、著名な国際的プレーヤーよりもこれらのプレーヤーを好むことが多い。その結果、加盟店は多くの決済システムへのゲートウェイを持つ数多くの決済プロバイダーのいずれかと提携することが多い。Payvisionの調査によると、欧州の消費者はデジタルウォレットの利用を好んでいる(44%)。次いでカード決済(42%)、PayPalが3位(32%)である。

- Divido社の調査によると、同国の消費者の約17%が、さまざまな金融オプションの利用が不可欠であることに同意している。また、約36%が、そのような機会を提供している小売店で再び買い物をしたいと回答している。同時に、小売業者は、上記のような機能を提供することで、売上が最大30%増加し、リピート購入、ロイヤルカスタマーの増加、バスケットのコンバージョン増加などのメリットがあると見ている。

- オランダでは、オンラインでもオフラインでもキャッシュレス決済を利用する人が増えている。オランダ中央銀行によると、昨年オランダで行われた決済のうち現金で行われたのはわずか20%で、これは世界最低水準である。この成長機会を活用するため、ハイテク企業、クレジットカード会社、政府はさまざまなモバイル決済サービスを開始した。さらに、コロナウイルス流行前の平均購入額は21.64米ドルだった。オランダの買い物客はレジで18%以上多く支払い、平均25.55米ドルを支払った。

- 外食時の節約は必ずしも簡単ではない。ほとんどのレストランのキャンペーンは、曜日ごとに有効でなかったり、スペインの特定の地域にしか適用されなかったりする。例えば、ラ・タリアテッラ。アプリをダウンロードしてサインアップすると、ユーザーの誕生日に使える20米ドルの割引券がもらえる。また、Pans Companyパンズ・アンド・カンパニーのアプリは英語版もある。ダウンロードすると200ポイントがもらえ、その後注文ごとにユーロの5倍のポイントがもらえる。

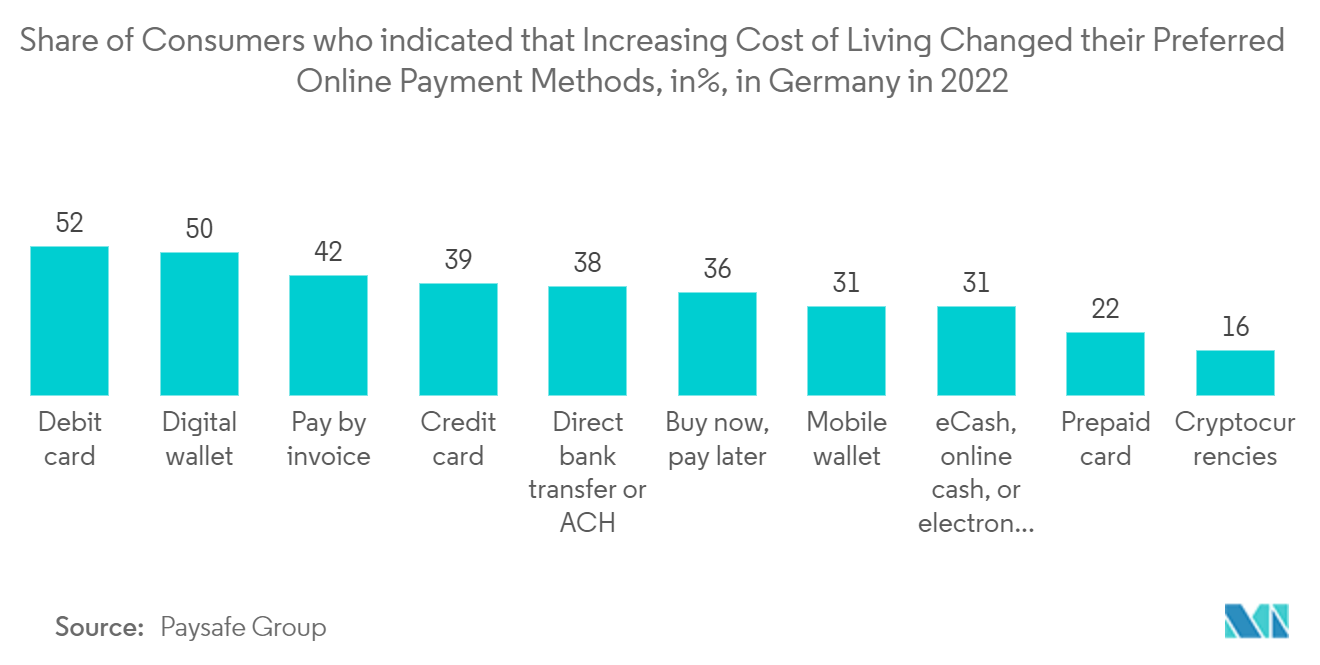

- ペイセーフ・グループによると、過去1年間で、ドイツではインフレがオンラインショッピングの支払い習慣に影響を与え、回答者の10人中4人がクレジットカードを使うようになったという。北米、ヨーロッパ、ラテンアメリカの10カ国で実施された世論調査によると、これらの国では生活費は支払い行動に影響を与えなかった。クレジットカード、BNPL、暗号通貨はいずれも利用頻度が高かった。しかし、どちらも最も増加したわけではない:昨年、生活費の上昇により支払い習慣を変えた回答者の52%が、前年よりもデビットカードでのオンライン支払いを頻繁にしている。

英国は大幅な成長が見込まれる

- 英国食品基準庁(FSA)は、オンライン食品販売における既存の規制の抜け穴を認識し、国内トップクラスのオンライン食品デリバリー・プラットフォーム3社と共同で、新たな食品安全憲章を作成した。この憲章は、Just Eat、Uber Eats、Deliverooの3社に対し、それぞれのサービスを通じて食品を提供する17万件の事業者が地元当局に登録され、食品衛生格付け制度(Food Hygiene Rating Scheme)の必須要件を満たしていることを確認するよう求めている。

- 昨年1月、ジフィーは「ジフィーQコマース・アズ・ア・サービスを発表し、ブランドや小売業者は、ジフィーの注文システムとフルフィルメント・ネットワークを利用しながら、自社のDTCサイトを通じて15分以内の商品配達を提供できるようになった。Brewdogはこのプログラムの最初のパートナーであり、Jiffyと協力してビールを非常に迅速に配達するサービスを立ち上げている。

- 最近、ロンドンを拠点とするdispatchは、自宅で仕上げられるミールキットでよく知られるようになった。この新興企業は最近、Andreessen HorowitzとLocalGlobeが主導する1000万米ドルのシードラウンドを受けた。この資金により、今年末までにさらに20の飲食店がこのプラットフォームに加わり、顧客の選択肢が増えることになる。Dishpatchはまた、マーケティング、技術(プラットフォーム開発、パッケージング技術者を含む)、流通、顧客サービスの人員を拡大する。

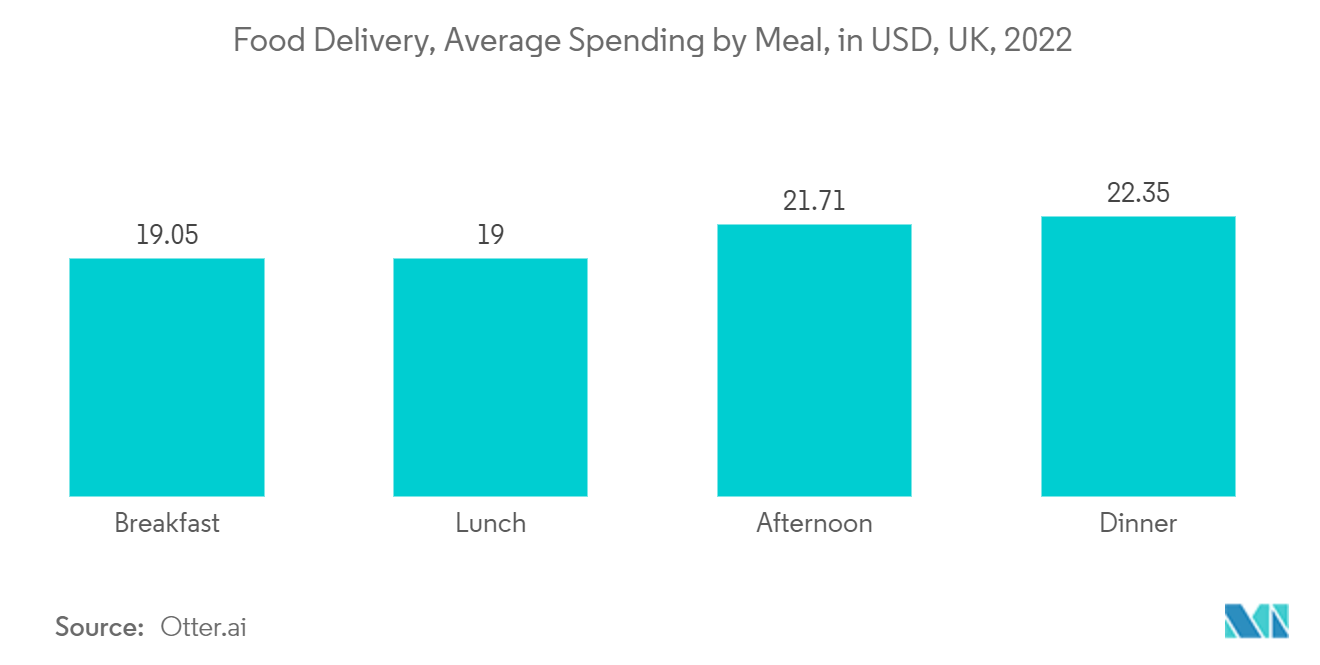

- Otter社によると、イギリス人は1回のデリバリー注文に平均21.29米ドルを費やすが、週末には多少贅沢をするようだ。食事別の平均支出額を見ると、より大きな格差があることがわかる。一日の後半になるほど出費は増えるが、早い時間の食事は20米ドル以下にとどまる。このようにクラウドキッチンの数は急速に増加しており、オンライン食事注文のトレンドに拍車がかかると予測されている。

- プラットフォーム・トゥ・コンシューマー戦略は、食料品配送における物流やリソースの問題に対処する一方で、社内に配送リソースを持たない食料品店にも配送サービスを提供する。予測期間中、このタイプの投資件数の増加が、大都市を中心にこのカテゴリーの成長を牽引すると予想される。レストラン・ツー・コンシューマー業界は出荷面を担当し、オンライン・ミール・デリバリー・サービス・プロバイダーは注文手続きを担当する。この分野に参入するため、この戦略を採用する企業は消費者にロイヤリティ・プログラムや定期購入プログラムを提供している。複数のレストラン・チェーンがDoorDashのようなアグリゲーターと統合することで、業界の成長がさらに促進される。

ヨーロッパ オンライン食料品配達業界の概要

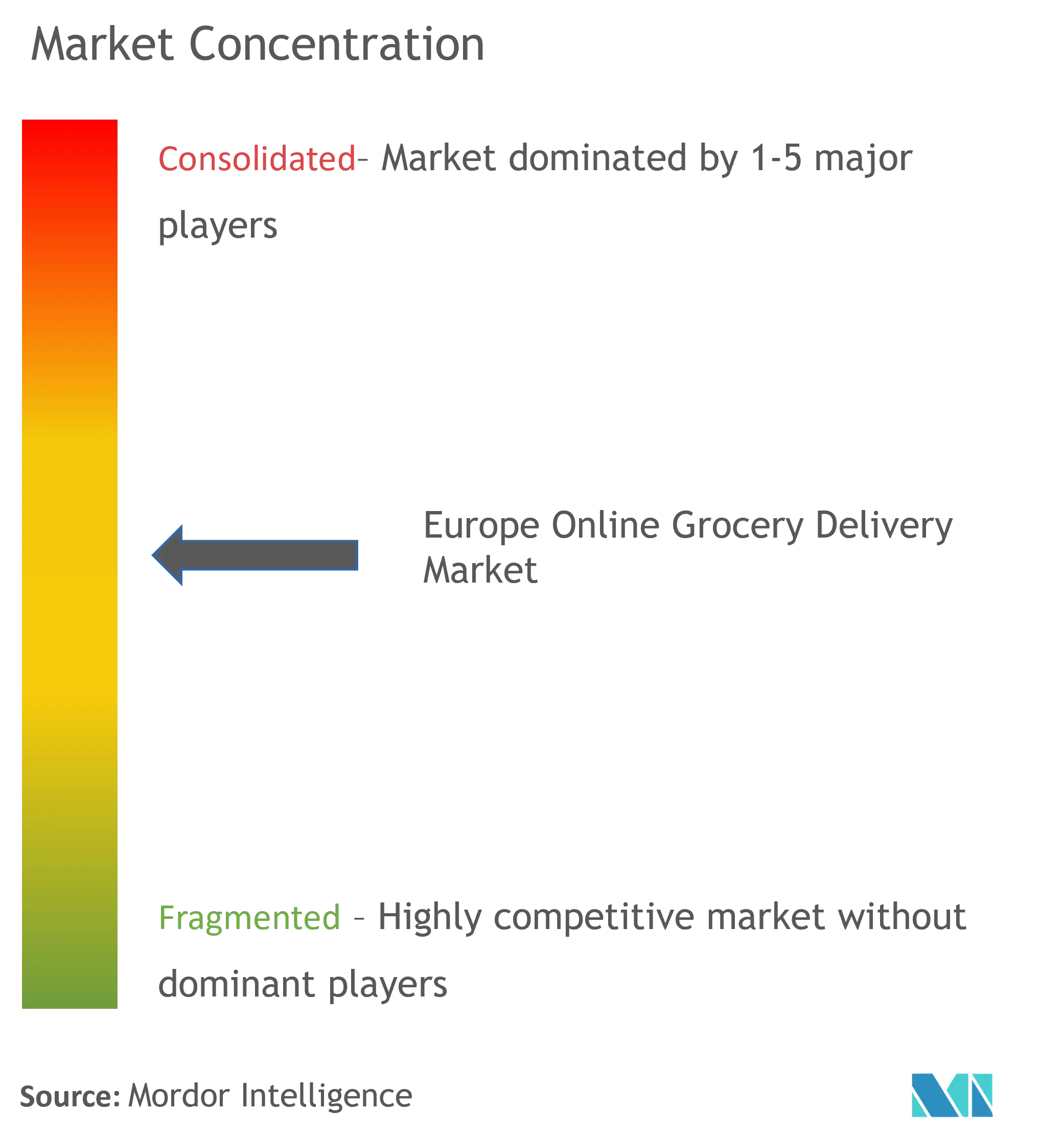

欧州のオンライン食料品配達市場は、複数のプレイヤーの存在により、適度な競争状態にある。同市場のプレーヤーは、新製品を開発したり、他社と合併したり、他社を買収したりすることで、製品ラインを拡大し、より多くの市場に参入し、市場競争力を維持する戦略をとっている。

2022年3月、カジノ・グループとジャスト・イート・フランスは、30分で食事を届けることでフランス市民の生活をより便利にするために協力する。フランスにおけるカジノ・グループとの協力により、ジャストは消費者の期待にさらに応えることができる。この契約は、Franprix、Monoprix、Vival、Le Petit Casino、La Nouvelle Caveなど、同グループのフランスの食品ブランドを対象としている。

2022年2月、国際的な商業契約を発表した後、フランスを拠点とする食品小売業者カルフールとヨーロッパのオンライン食料品マーケットプレイスEverliは、フランス国内の10の町に提携を拡大した。リール、リヨン、ニース、トゥールーズ、ボルドー、モンペリエ、ナント、グルノーブル、レンヌ、パリとその近隣地区で、カルフールのハイパーマーケットとスーパーマーケットがEverliで利用できるようになる。これらの地域の消費者は、140以上の地元小売店から最大25,000点の商品を注文し、その日のうちに配達してもらうことができる。

欧州オンライン食料品配達市場のリーダー

Flink

Just Eat

Delivery Hero

Uber Eats

Gorillas

- *免責事項:主要選手の並び順不同

ヨーロッパオンライン食料品配達市場ニュース

- 2023年1月英国最大のスーパーマーケット・チェーンであるセインズベリーズは、オンライン食事注文・配達サービス「イート・テイクアウェイと提携し、食料品の宅配を全国でよりスピーディーに行う。顧客は、ジャスト・イート・アプリを使って30分以内にセインズベリーの商品を注文し、宅配することができる。この提携は2月末までに175店舗以上で開始され、2023年には全国展開が予定されている。

- 2022年2月:チェコのオンライン食料品宅配会社Rohlik Groupは、ドイツ事業Knusper.deを拡張し、ドイツのライン・マイン首都圏にオープンした。フランクフルト、マインツ、ヴィースバーデン、ダルムシュタット周辺の顧客が注文を開始した。これらの地域の顧客は、9000種類以上の商品を購入することができる。これらの商品の約30%は、地元の肉屋、パン屋、ワイナリーからのものである。

欧州オンライン食料品配達業界のセグメンテーション

オンライン食料品店は、オンライン注文を受け付ける実店舗のスーパーマーケットや食料品店、または食料品を販売する独立したeコマース事業のいずれかである。このサービスには通常、配送料がかかる。オンライン食料品店は、より良いサービスを顧客に提供するためにインターネットチャネルを作成した伝統的なスーパーマーケットです。

欧州のオンライン食料品宅配市場は、製品タイプ(小売宅配、クイックコマース、ミールキット宅配)と国(英国、ドイツ、フランス、スペイン、その他欧州)に分かれている。

市場規模および予測は、上記のすべてのセグメントについて金額(百万米ドル)で提供されます。

| 小売配達 |

| クイックコマース |

| ミールキットの配達 |

| イギリス |

| ドイツ |

| フランス |

| スペイン |

| 東ヨーロッパ |

| ヨーロッパの残りの部分 |

| 製品タイプ別 | 小売配達 |

| クイックコマース | |

| ミールキットの配達 | |

| 国別 | イギリス |

| ドイツ | |

| フランス | |

| スペイン | |

| 東ヨーロッパ | |

| ヨーロッパの残りの部分 |

ヨーロッパオンライン食料品配達市場調査FAQ

現在のヨーロッパのオンライン食料品配達市場の規模はどれくらいですか?

ヨーロッパのオンライン食料品配達市場は、予測期間(17.20%年から2029年)中に17.20%のCAGRを記録すると予測されています

ヨーロッパのオンライン食料品配達市場の主要プレーヤーは誰ですか?

Flink、Just Eat、Delivery Hero、Uber Eats、Gorillasは、ヨーロッパのオンライン食料品配達市場で事業を展開している主要企業です。

このヨーロッパのオンライン食料品配達市場は何年を対象としていますか?

このレポートは、ヨーロッパのオンライン食料品配達市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年までカバーしています。レポートはまた、ヨーロッパのオンライン食料品配達市場の市場規模を2024年、2025年、2026年、2027年、2028年、2029年まで予測しています。。

最終更新日:

欧州オンライン食料品配達産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年のヨーロッパのオンライン食料品配達市場シェア、規模、収益成長率の統計。ヨーロッパのオンライン食料品配達分析には、2029 年までの市場予測見通しと過去の概要が含まれています。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。