欧州原子炉建設市場の分析

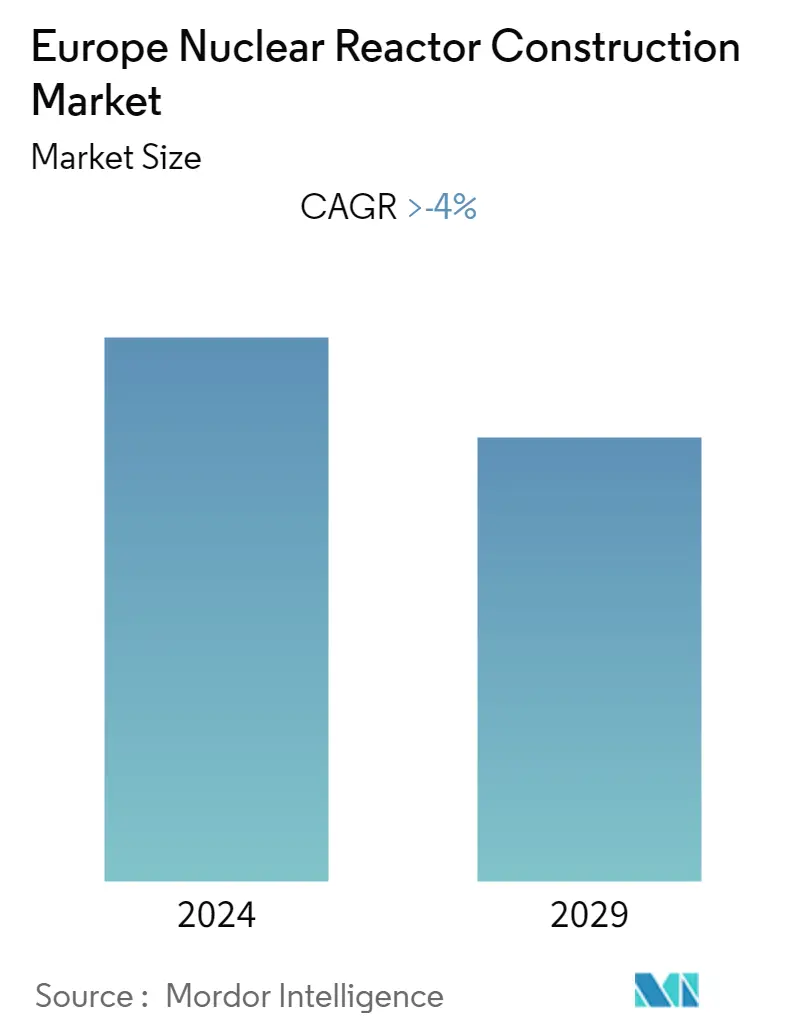

欧州の原子炉建設市場は、2020~2025.の予測期間中、CAGR約4%で成長すると予想される。 30年を超える原子炉が多数存在することや、エネルギー生成が石油・ガスから原子力にシフトしていることなどが、市場を牽引する主な要因になると予想される。また、最新の原子力発電所の効率と信頼性の向上につながる技術の進歩も、欧州の原子炉建設市場の成長にとって重要な要因となっている。しかし、水不足と再生可能エネルギー分野への投資が、市場の成長をやや妨げている。

- 加圧水型原子炉は、原子炉で使用される冷却材と減速材の両方が軽水であるため原子炉の運転コストが低いこと、原子炉の制御性と安全性が比較的高いことなどの要因により、近年市場を支配しており、予測期間中も市場を支配すると予想される。

- 同地域における電力需要の増加は、予測期間においてアジア太平洋地域の原子炉建設市場に絶好の機会を提供すると予想される。

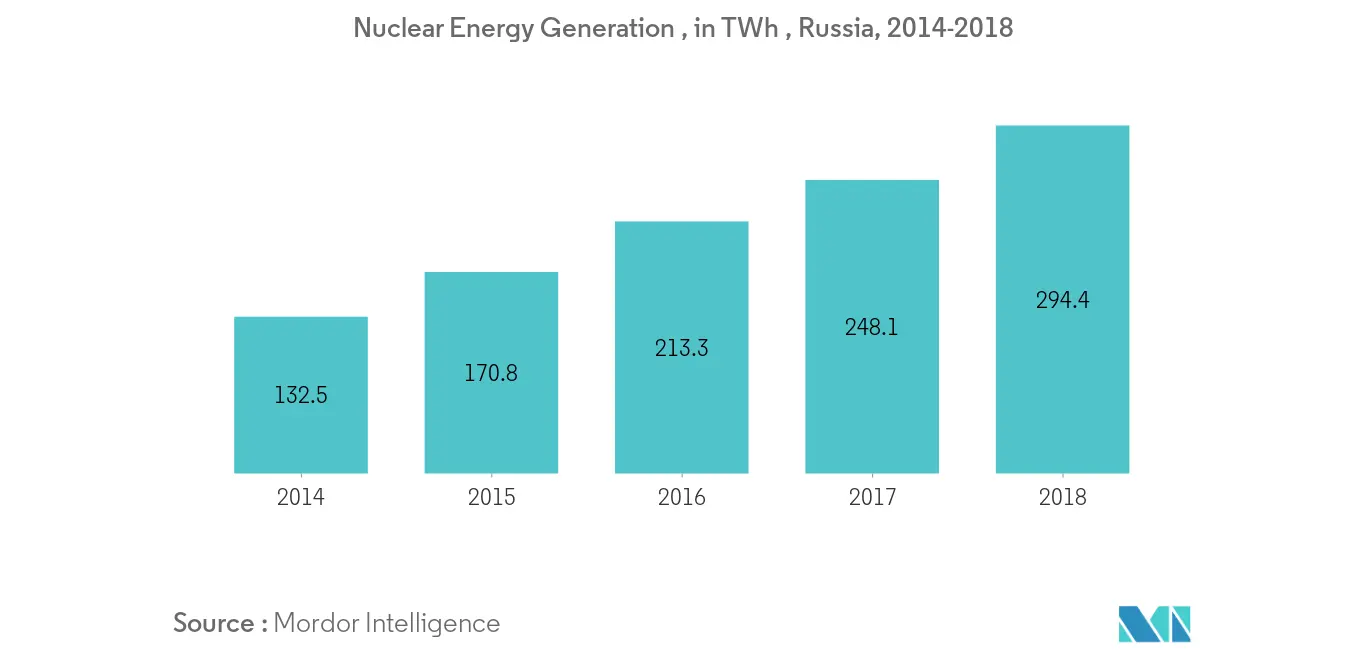

- ロシアは、石炭をベースとするエネルギープラントからの汚染に対する懸念の高まりと電力需要の増加を背景に、予測期間中に大きな成長が見込まれる。同国は同地域で2番目に原子力発電所による発電量が多く、204.5TWhの電力を原子力発電所から生産している。

欧州原子炉建設市場の動向

市場を支配する加圧水型原子炉

- 加圧水型原子炉(PWR)部門は過去に市場を支配してきたが、予測期間中もそうなると予想される。この原子炉は、他の形式の原子炉に比べて制御性と安全性が高いため、最も人気のある形式の原子炉である。

- PWRは他の原子炉に比べていくつかの利点があるため、世界で最も使用されている原子炉となっている。PWRは、冷却材と減速材の両方が軽水であり、重水などの他の冷却材よりも安価であるため、運転コストが低い。

- 炉心内の核分裂性物質が少ないため、追加の核分裂反応の可能性が減少し、原子炉は必要な温度のみになり、あらゆる悪条件に直面する可能性が減少する。最後に、PWRは水と核反応のためのループが分かれている。これにより、水が放射性物質で汚染される可能性が低くなる。

- 2018年から19年にかけて、ロシアでは3基の加圧水型原子炉が送電網に追加された。これら以外にも、この地域では多数の加圧水型原子炉が計画されている。

- したがって、前述の要因が予測期間中の市場を牽引すると予想される。

著しい成長を遂げるロシア

- ロシアは今後数年間、原子炉建設市場で大きな成長が見込まれる。同国は近年、原子力製品・サービスの輸出拡大を目指し、この分野に非常に積極的に取り組んでいる。

- 2018年5月、ロシアは初の浮体式原子力発電所「アカデミク・ロモノソフの建設が完了し、燃料補給のためにムルマンスクに曳航される発電船がサンクトペテルブルクを出港するという大きな飛躍を遂げた。同発電所は2019年12月19日、ペヴェク港で送電網に接続され、ビリビノ原子力発電所とチャウンスカヤ熱電併給発電所の停止容量に取って代わった。

- 2018年4月、ロシアはトルコ初の原子力発電所の建設を開始し、2018年12月には、中国で天湾4号が送電網に接続され、ロシア設計の原子炉としては同国で4番目に配備された。2018年6月には、中国においてさらに4基のVVERを建設する契約が中国と結ばれた。ロシアでは約20~22基の原子炉の建設が計画・提案されている。したがって、同国は予測期間中、原子炉建設市場の高い需要が見込まれる。

- さらに、同国は電力需要の増加に対応する一方、排出ガス対策にも取り組んでいるため、原子力発電は今後もロシアのエネルギー政策に不可欠な要素であり続けると推定される。

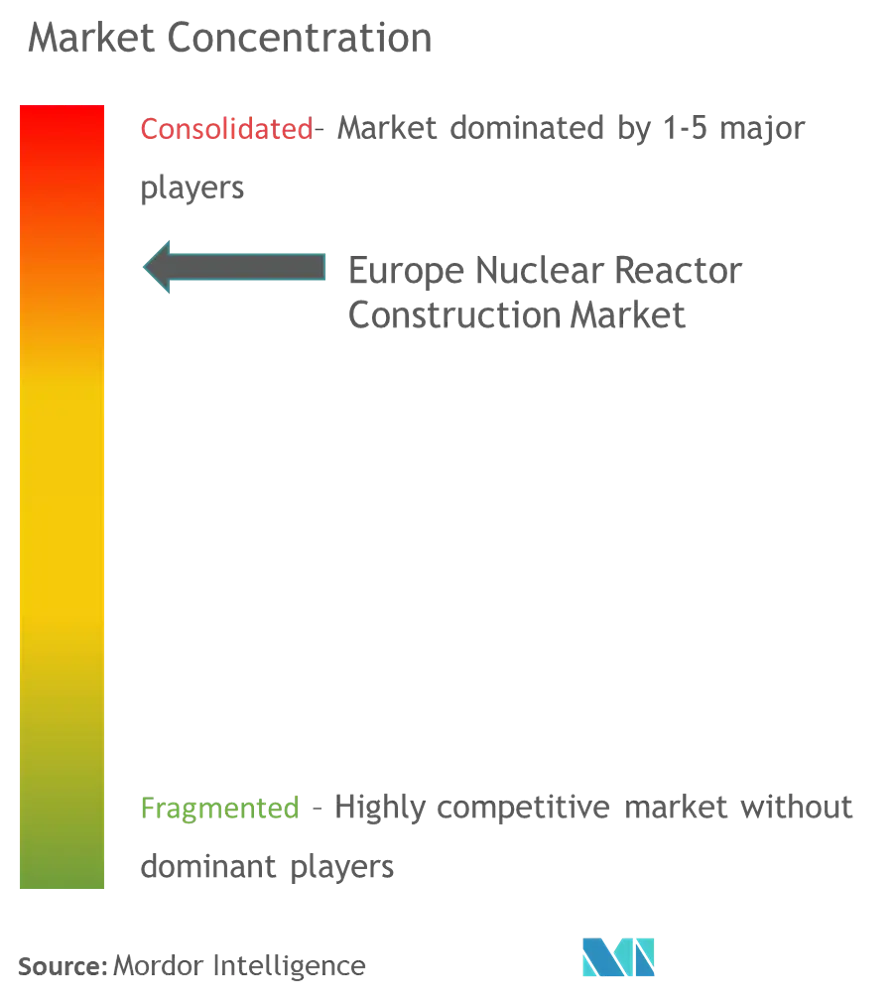

欧州原子炉建設産業概要

欧州の原子炉建設市場は適度に統合されている。主要企業には、ロスアトム原子力公社、ウェスチングハウス・エレクトリック社(東芝)、ラーセン・アンド・トウブロ社、三菱重工業、フランス電力公社(EDF)などがある。

欧州原子炉建設市場のリーダー

-

Rosatom State Nuclear Energy Corporation

-

Westinghouse Electric Company LLC (Toshiba)

-

Larsen & Toubro Limited

-

Mitsubishi Heavy Industries Ltd

-

Electricite de France SA (EDF)

- *免責事項:主要選手の並び順不同

欧州原子炉建設産業のセグメント化

欧州の原子炉建設市場レポート。

| サービス | 装置 |

| インストール | |

| リアクターの種類 | 加圧水型原子炉 |

| 加圧重水炉 | |

| 沸騰水型原子炉 | |

| 高温ガス炉 | |

| 液体金属高速増殖炉 | |

| 地理 | ロシア |

| フランス | |

| ヨーロッパの残りの部分 |

欧州原子炉建設市場調査FAQ

ヨーロッパの原子炉建設市場の主要企業は誰ですか?

Rosatom State Nuclear Energy Corporation、Westinghouse Electric Company LLC (Toshiba)、Larsen & Toubro Limited、Mitsubishi Heavy Industries Ltd、Electricite de France SA (EDF)は、ヨーロッパの原子炉建設市場で活動している主要企業です。

このヨーロッパの原子炉建設市場は何年を対象としていますか?

このレポートは、2020年、2021年、2022年、2023年のヨーロッパの原子炉建設市場の歴史的市場規模をカバーしています。また、レポートは、2024年、2025年、2026年、2027年、2028年、2029年のヨーロッパの原子炉建設市場の市場規模も予測します。

私たちのベストセラーレポート

Popular Power Equipment Reports

Popular Energy & Power Reports

Other Popular Industry Reports

欧州原子炉建設産業レポート

Mordor Intelligence™ Industry Reports によって作成された、2024 年のヨーロッパ原子炉建設市場シェア、規模、収益成長率の統計。ヨーロッパの原子炉建設分析には、2029 年までの市場予測見通しと歴史的概要が含まれています。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。