ヨーロッパの産業オートメーションソフトウェア市場分析

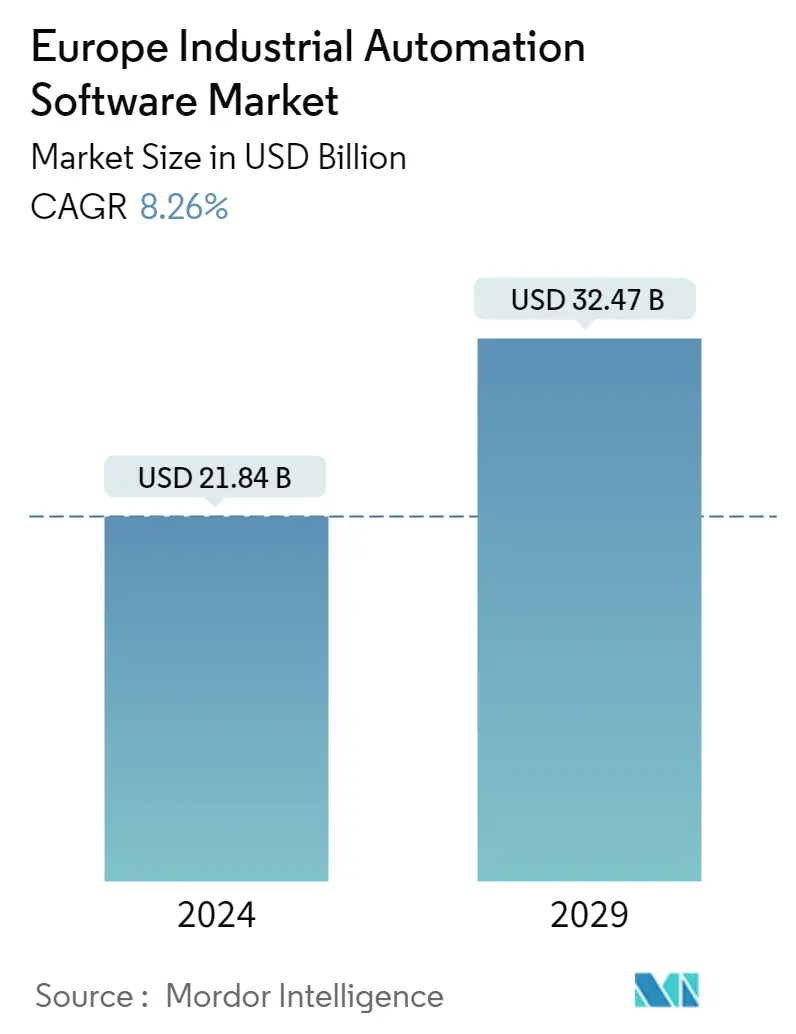

欧州産業オートメーションソフトウェア市場規模は、2024年にUSD 21.84 billionと推定され、2029年にはUSD 32.47 billionに達し、予測期間中(2024~2029)に8.26%のCAGRで成長すると予測されている。

産業オートメーションは、それぞれの作業に必要な機械時間を短縮するのに役立ちますが、これは堅牢なソフトウェアによってのみ可能になります。

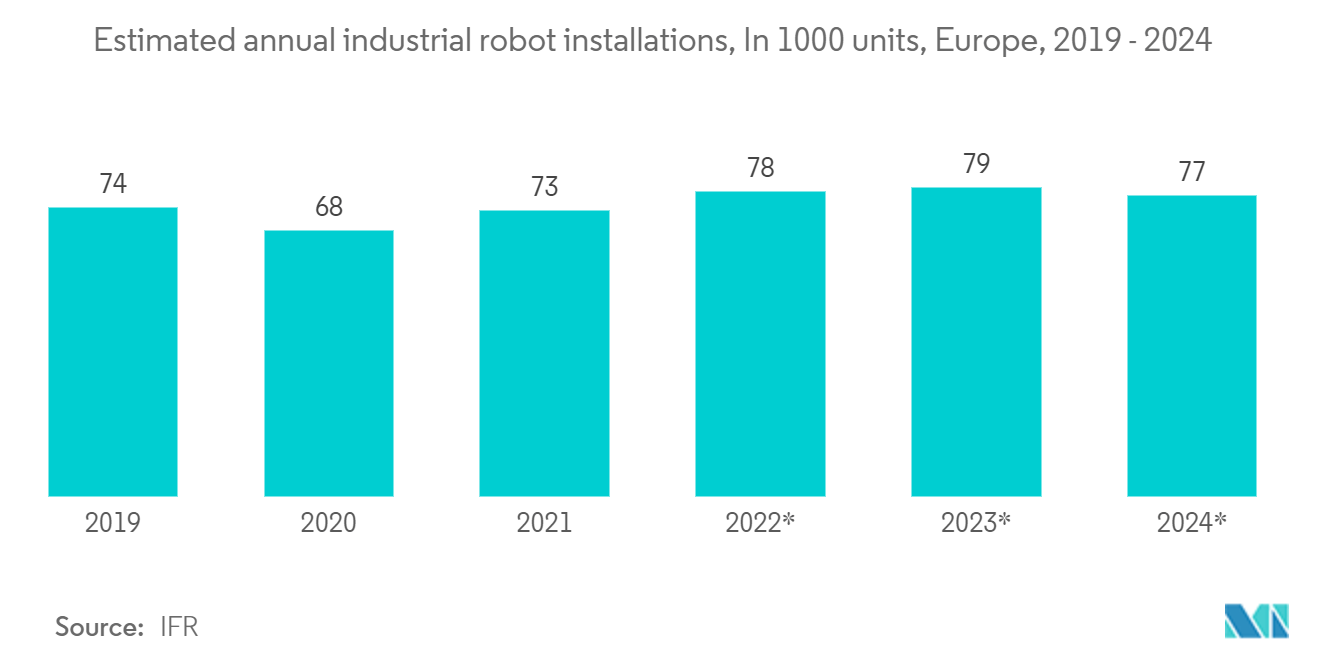

- 人工知能 (AI) とロボット工学の最近の発展は、多くの事務的および社会的なやり取りのタスクを支援、さらには完全に自動化することを目的としています。急速に発展する欧州地域の市場では、産業用ロボットと同様にサービスロボットの使用も増加しています。

- EU の研究や研究の多くは、イノベーション (RI) プログラムは、ヨーロッパの製造部門がデジタルの機会を最大限に活用できるようにするソリューションとテクノロジーの開発を継続的にサポートしてきました。プロジェクトの多くは、デジタル オートメーション、製造資産のプロセス最適化、シミュレーションおよび分析テクノロジー、製造業中小企業向けの ICT イノベーションなどの分野をカバーするため、Factories of the Future 官民パートナーシップによって資金提供されています。

- ヨーロッパ市場では、新規開発、提携、買収に関して多額の投資が行われています。さまざまな地方政府によるさらなる投資により、中小企業や大規模組織の需要の高まりに応えるクライアントベースのソフトウェア ソリューションの必要性が高まることが予想されます。

- 新型コロナウイルス感染症(COVID-19)のパンデミックにより、いくつかのスマート製造技術を利用するインダストリー 4.0 が大幅に導入されました。デジタル ワークフローと自動化はもはや目標ではありません。それらは必須の要件になりつつあります。 IoT デバイスは、パンデミック中に収益源を維持するための道をメーカーに提供しました。公衆衛生上の危機に対応したスマート製造製品およびサービスの需要の高まりにより、さらなる成長が見込まれています。

欧州産業オートメーションソフトウェア市場動向

厳しい省エネ基準の開始と現地加工への意欲が欧州市場を牽引

- 厳しい省エネルギー基準の立ち上げや、ヨーロッパにおける現地処理の推進など、国全体でエネルギー消費に関する規制が強まっていることが、この地域における産業用オートメーションソフトウェアの成長を後押ししている。複雑な操作やプロセスを要求する業界のニーズがますますダイナミックになり、特定の操作に必要な機械稼働時間を短縮する必要性が高まっていることも、欧州における産業用オートメーション・ソフトウェアの需要を促進している。

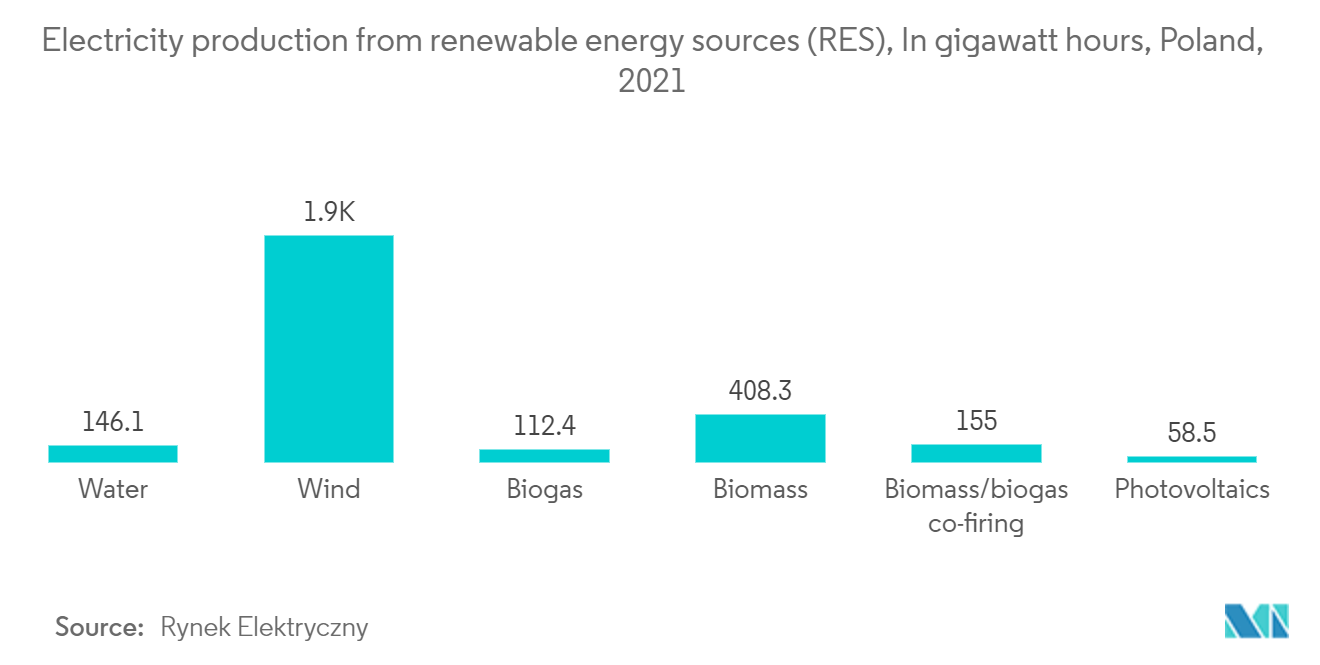

- 2022年5月、欧州委員会は、欧州の電力を再投入し、欧州のロシア産化石燃料への依存を減らし、終わらせるための計画「REPowerEU計画の詳細を発表した。欧州委員会は、欧州のクリーンエネルギーへの移行を加速させることにより、省エネルギー、供給の多様化、化石燃料の迅速な代替という3つの柱でこれを可能にすることを目指している。このような地域の取り組みが、調査対象市場における産業用オートメーションの需要を牽引している。

- さらに、ドイツの電力網は、再生可能エネルギーや分散型エネルギーの普及に対応するのに苦労しており、多くの大規模な電力プロジェクトが保留されている。同時に、政府は送電網を新たな需要に対応させようとしている。送電容量を増強するための4つの国営送電網事業者による対策は、500億米ドルに上る。このため、データを蓄積し、さらに連続的な対策を講じるためのPLCの利用がエスカレートする可能性が高く、市場調査に拍車がかかる。

- オートメーション・ソフトウェアは、ヨーロッパのエンドユーザー産業が製造業務全体を制御し、高品質の製品を高精度で供給するのにも役立っている。オートメーション・ソフトウェアを効果的に導入することで、プロセスの不具合を最小限に抑え、製品の不具合コストと無駄を削減することができる。

自動車セクターにおける産業オートメーション利用の増加が市場に好影響を与える

- スマートファクトリーは、市場の要求に迅速に対応し、製造のダウンタイムを削減し、サプライチェーンの効率を高め、生産性を拡大する機会を自動車産業に提供する。自動車産業は、世界の自動化された製造設備で大きなシェアを占める著名なセクターのひとつである。

- さまざまな自動車メーカーの生産設備は、効率を維持するために自動化されている。従来の自動車をEVに置き換える傾向が強まっていることから、自動車業界の需要はさらに拡大すると予想される。

- 自動車製造工場に産業用制御システム・ソフトウェアを導入することで、企業は工場接続を通じて生成されるデータを通じて生産性と品質をリアルタイムで追跡し、ライン監督者や工場幹部に緩和措置を提供することができる。

- さらに、自動車組立は、自動化を採用する大幅な需要を目撃し、製造される自動車の数の成長パターンを示すと同時に、コストを削減する。さらに、この分野でのスマート・ファクトリーの導入は大幅に増加し、産業用オートメーション・ソフトウェアに対する大きな需要を生み出している。

欧州産業オートメーション・ソフトウェア産業概要

欧州の産業用オートメーション・ソフトウェア市場は、多くのプレーヤーが存在する中程度に統合された市場と考えられている。しかし、市場の大半のシェアは、シーメンスAG、ABB社、IBM社、エマソン・エレクトリック社、ロックウェル・オートメーション社など、少数のプレーヤーに分かれている。同市場におけるイノベーションには、開発者が適切なソリューションを提供するために産業プロセスをより深く理解し、エンドユーザーのニーズに合わせて開発やカスタマイズを行う際に、関係者間の緊密なコラボレーションを推進することが必要である。

2022年4月、ABBはサバンナ・リソーシズPLCと覚書を締結し、ポルトガル北部にあるサバンナのバローゾ・リチウム・プロジェクト開発のための産業オートメーションとスマート電化ソリューションを検討することになった。

欧州産業オートメーション・ソフトウェア市場のリーダー

-

Siemens AG

-

ABB Ltd.

-

IBM Corporation

-

Emerson Electric Co.

-

Rockwell Automation, Inc.

- *免責事項:主要選手の並び順不同

欧州産業オートメーションソフトウェア市場ニュース

- 2022年7月:産業オートメーション企業のWipro PARIは、フライラッシングを拠点とするオートメーション技術と組立システムのサプライヤーであるHochrainer GmbHの買収を発表した。この買収により、同社はヨーロッパでのプレゼンスをさらに拡大し、世界的な地位を固めることが期待される。

- 2021年2月Liebherr Miningは、オペレーター・トレーニング・シミュレーターの利用を拡大。同社はThoroughTec Simulation社と非独占的協力契約を締結した。この協業契約により、Liebherrの顧客は、ニーズや好みに最も適したソリューションを自由に選択できるようになる。

欧州産業オートメーション・ソフトウェア産業セグメント

産業用オートメーション・ソフトウェアは、特定の機能を実行する際に人間に取って代わる機械やプロセスを制御する。工程内制御やロボット設備など、産業現場に影響を与える技術の進歩が増加しており、産業オートメーションソリューションの需要を促進している。

この調査では、製造実行システム(MES)、資産パフォーマンス管理(APM)、高度プロセス制御(APC)、製品ライフサイクル管理(PLM)、オペレーター訓練シミュレーター(OTS)、産業用制御システムソフトウェア(運用およびサイバーセキュリティ)など、運用ソフトウェアの種類に基づいて市場を特徴づけている。エンドユーザー別には、石油・ガス、化学・石油化学、電力、上下水道、食品・飲料、自動車・輸送、その他のエンドユーザー産業が含まれる。 国別には、ドイツ、フランス、英国、イタリア、東欧(ロシア、トルコを含む)、その他の西ヨーロッパが含まれる。

本調査では、COVID-19パンデミックが市場に与える影響を考慮し、様々なセグメントの市場規模と成長率を算出している。

市場規模および予測は、上記のすべてのセグメントについて金額(百万米ドル)で提供されている。

| 製造実行システム (MES) |

| 資産パフォーマンス管理 (APM) |

| 高度なプロセス制御 (APC) |

| 製品ライフサイクル管理 (PLM) |

| オペレータートレーニングシミュレーター(OTS) |

| 産業用制御システム ソフトウェア (運用およびサイバーセキュリティ) |

| オイルとガス |

| 化学および石油化学 |

| 力 |

| 水と廃水 |

| 食品および飲料 |

| 自動車と輸送 |

| その他のエンドユーザー産業 |

| ドイツ |

| フランス |

| イギリス |

| イタリア |

| 東ヨーロッパ(ロシア、トルコを含む) |

| 残りの西ヨーロッパ |

| ソフトウェアの種類 | 製造実行システム (MES) |

| 資産パフォーマンス管理 (APM) | |

| 高度なプロセス制御 (APC) | |

| 製品ライフサイクル管理 (PLM) | |

| オペレータートレーニングシミュレーター(OTS) | |

| 産業用制御システム ソフトウェア (運用およびサイバーセキュリティ) | |

| エンドユーザー産業 | オイルとガス |

| 化学および石油化学 | |

| 力 | |

| 水と廃水 | |

| 食品および飲料 | |

| 自動車と輸送 | |

| その他のエンドユーザー産業 | |

| 国 | ドイツ |

| フランス | |

| イギリス | |

| イタリア | |

| 東ヨーロッパ(ロシア、トルコを含む) | |

| 残りの西ヨーロッパ |

欧州産業オートメーションソフトウェア市場調査FAQ

ヨーロッパの産業オートメーションソフトウェア市場の規模はどれくらいですか?

ヨーロッパの産業オートメーションソフトウェア市場規模は、2024年に218億4,000万米ドルに達し、8.26%のCAGRで成長し、2029年までに324億7,000万米ドルに達すると予想されています。

現在のヨーロッパの産業オートメーションソフトウェア市場規模はどれくらいですか?

2024 年のヨーロッパの産業オートメーション ソフトウェア市場規模は 218 億 4,000 万米ドルに達すると予想されています。

ヨーロッパの産業オートメーションソフトウェア市場の主要プレーヤーは誰ですか?

Siemens AG、ABB Ltd.、IBM Corporation、Emerson Electric Co.、Rockwell Automation, Inc.は、ヨーロッパの産業オートメーションソフトウェア市場で活動している主要企業です。

このヨーロッパ産業オートメーションソフトウェア市場は何年をカバーし、2023年の市場規模はどれくらいですか?

2023 年のヨーロッパの産業オートメーション ソフトウェア市場規模は 201 億 7,000 万米ドルと推定されています。このレポートは、ヨーロッパの産業オートメーションソフトウェア市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年までカバーしています。レポートはまた、ヨーロッパの産業オートメーションソフトウェア市場の年間規模も予測します:2024年、2025年、2026年、2027年、2028年、2029年です。。

最終更新日:

欧州産業オートメーションソフトウェア産業レポート

Mordor Intelligence™ Industry Reports によって作成された、2024 年のヨーロッパ産業オートメーション ソフトウェア市場シェア、規模、収益成長率の統計。ヨーロッパ産業オートメーション ソフトウェア分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。