市場規模 の ヨーロッパの債券資産管理業界 産業

| 調査期間 | 2019 - 2029 |

| 推定の基準年 | 2023 |

| 予測データ期間 | 2024 - 2029 |

| 歴史データ期間 | 2019 - 2022 |

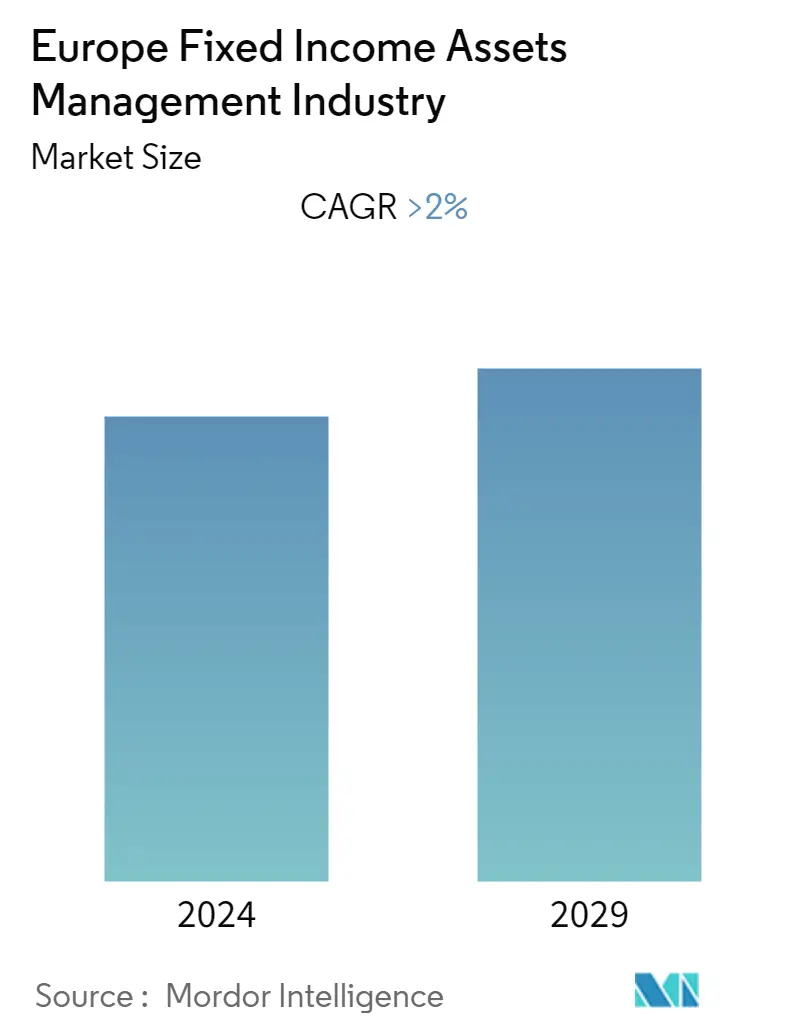

| CAGR(2024 - 2029) | > 2.00 % |

| 市場集中度 | 中くらい |

主要プレーヤー

*免責事項:主要選手の並び順不同 |

コロナウイルスがこの市場とその成長にどのような影響を与えたかを反映したレポートが必要ですか?

欧州債券資産運用市場の分析

欧州の債券資産運用は、今年度56%億米ドルの収益を上げ、予測期間のCAGRは2%を記録すると予想されている。債券へのポートフォリオの配分は、主に投資家のリターンへの期待によって左右され、次いでボラティリティへの懸念と流動性要件によって左右される。中核的な欧州債券の中では、投資適格社債が主にリターンをもたらすために利用されている。これとは対照的に、低利回りのソブリン債は流動性とデュレーションのマッチングという、より重要な役割を担っている。グローバル・ハイ・イールドやエマージング・マーケット債などのノンコア債券クラスは、全体として最も力強いパフォーマンスを実現すると予想される。逆に、上述のリターン予想を反映し、グローバル・ハイ・イールド債やエマージング債は、トータル・リターンと利回りの源泉として注目されています

平均して、欧州の金融機関はポートフォリオの56%を債券に、2倍を株式に配分している。欧州の機関投資家の3分の2は、債券を完全にアクティブ・ベースで運用している。しかし、国内国債のようなコア資産を、主にインデックス・ファンドを使ってパッシブに運用しようとする少数派も増えている。欧州の金融機関の半数が5年から10年の債券ポートフォリオを組んでいる

COVID-19の大流行は、最高の顧客成果を提供するために、投資運用のデリバリー・チェーンの各レベルで技術的な近代化を継続する必要性を浮き彫りにした。運用モデルはまた、ダイバーシティ&インクルージョン(DI)アジェンダの重要性にますます重点を置くようになっている