電気トラックヨーロッパ市場分析

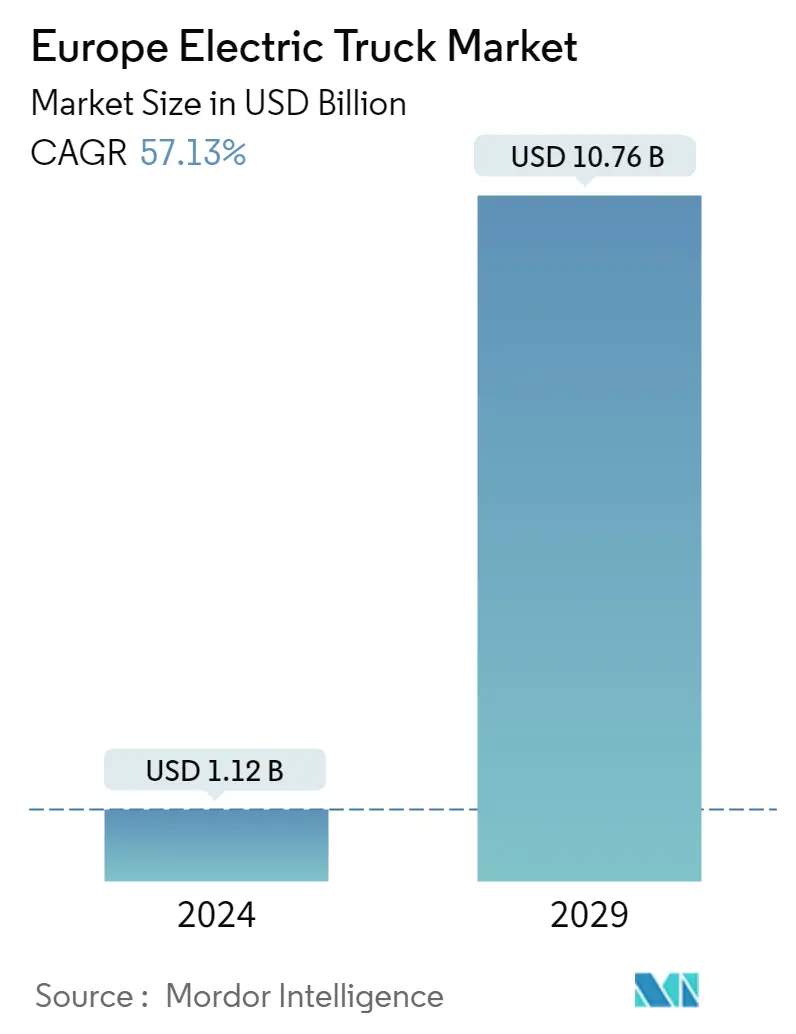

欧州の電気トラック市場規模は、2024年にUSD 1.12 billionと推定され、2029年にはUSD 10.76 billionに達し、予測期間中(2024~2029)に57.13%のCAGRで成長すると予測されている。

新型コロナウイルス感染症(COVID-19)のパンデミックは、地域全体の政府によって課された貿易と旅行の制限により、電気トラック市場の成長を妨げました。しかし、電気トラックの販売は2020年上半期に顕著に減少し、下半期に大きく回復した。

中期的には、電気トラックは、トルクの増大、騒音公害、メンテナンスコストの低さなどの顕著な利点により、ディーゼルトラックよりも好ましい選択肢となることが予想されます。

しかし、規制が緩和されるにつれて、電子商取引および物流プロバイダーは収益が増加し、電気トラックの需要が増加しました。現在の状況は、注目すべき環境目標をきっかけに、欧州地域全体で代替燃料トラック、特に商用バッテリー電気トラックの開発によってさらに推進されると予想されています。例えば、スイスはディーゼルトラック運行に対する道路税を通じて燃料電池電気トラックの成長を促進しており、スイスの大規模小売協会にとって代替燃料がより魅力的なものとなっている。

- 欧州委員会は「代替燃料インフラ施設を立ち上げた。 15億米ドルの資金は、急速充電や水素給油ステーションなどのゼロエミッションインフラの構築を支援します。この基金により、欧州諸国は2025年までに100万か所、2030年までに350万か所の充電ステーションという目標の達成に近づくことになる。

- ドイツ政府はまた、商用車のディーゼル車の置き換えや改修を奨励するために、追加の66億ドルを約束した。この資金は、N1 (米国クラス 2 に類似)、N2 (米国クラス 3 ~ 6 に類似)、および N3 (米国クラス 7 ~ 8 に類似) のゼロエミッション車両の購入と、ゼロエミッション車両への転換を対象としています。 N2 および N3 車両の排出ガスドライブ。このプログラムには、新型車両の動力に必要なゼロエミッションインフラを拡張するための資金も含まれている。将来的には、ベルギー、デンマーク、フランス、スペインなどの国々もドイツの例に倣うと予想されています。

IC エンジン搭載車両の使用に関する厳しい排出基準の制定と、商用電気自動車、特にトラックの普及率向上に焦点を当てた政府の奨励金や補助金の増加が、予測期間中に市場を牽引すると予想されます。自動運転技術、軽量コンポーネント、材料の開発により、市場のプレーヤーに新たな機会を提供します。

これらに加えて、主要な市場関係者による研究開発への投資の増加や自動運転トラック/自動運転トラック全体の注目すべき開発も、将来的に欧州電気トラック市場全体を前進させると予想されるその他の要因です。

電気トラックのヨーロッパ市場動向

勢いを増すバッテリー電気トラック

環境に対する懸念が高まる中、政府や環境機関は厳しい排出規制や法律を制定しており、予測期間中に電動ドライブトレインや低燃費ディーゼルエンジンの製造コストが上昇する可能性があります。

さらに、電気トラックの普及に拍車をかけることに焦点を当てた政府の革新的な立法政策が、予測期間中の市場の需要を促進すると予想される。例えば、2022年2月、EU加盟国は、すべてのEU加盟国がゼロ・エミッション・トラックに大きなインセンティブを与える新しい道路料金システムを2023年まで実施しなければならないとする新しい法律を採択しました。

- 2023年5月までに、ゼロ・エミッション・トラック、すなわちバッテリー電気自動車や水素自動車を運行する運送業者は、距離に応じた道路通行料を少なくとも50%割り引かなければならない。加盟国は、化石燃料を使用するトラックに対してCO2ベースの追加料金を課すことを選択することも、両方の措置を実施することもできる。道路通行料はトラック1台あたり年間2万5,000ユーロの負担となるため、ゼロ・エミッション車への切り替えは輸送コストを大幅に削減できる可能性がある。

- 新法はまた、2026年からトラックの大気汚染料金を適用するよう各国に求めている。2024年からは、トラックに対する時間制の新たな道路使用料は、距離制の通行料よりも公平性に欠けるため、限られた状況に限定される可能性がある。2024年4月以降も主要高速道路に時間制料金を適用する場合は、トラックのCO2排出量に応じて料金を変えなければならない。コンセッション契約を結んでいる有料道路がある国は、CO2排出量に基づく課金と大気汚染に基づく課金の両方を免除することができる。

グリーン輸送は世界中で急速に拡大しており、そのため貨物輸送会社も既存の車両を電気推進ベースの車両に転換している。電気トラックの需要が伸びているため、自動車メーカーはより多くの電気トラックの発売を計画している。例えば。

- 2022年6月、スウェーデンのスカニアは 次のレベルのバッテリー電気トラック(BEV)を発表した。RまたはSの寝台キャブを備えた新型Eトラックの充電能力は最大375kWで、これは1時間の充電で航続距離が約270~300km伸びることを意味し、スカニア45 RまたはSの出力レベルは410kW(約560馬力相当)である。

さらに、電子商取引や物流活動の拡大に伴い、これらの分野で事業を展開する複数の企業が、全国的な商品輸送をトラック運送業界に広く依存している。 配送速度の向上に対する需要は、アマゾンやその他の小売業者など、eコマース・サプライチェーンの一部としてトラックとドライバーを利用する巨大なオンライン競合企業によって煽られている。例えば、。

- 2021年、欧州の電子商取引は13%増の7180億ユーロに達した。成長率は2020年に比べて若干上昇したものの、安定している。e-commerce Europe and euro commerce report 2022によると、B2C e-commerceの売上高では西欧が圧倒的に強く、2021年の売上高全体の63%を占めている。2位は南欧で総売上高のわずか16%、3位と4位は中欧と北欧(それぞれ10%と9%)、最下位は東欧(2%)である。

予測期間中、著しい成長率を示すイギリス

予測期間中、イギリスは電気トラックの総販売台数で大きなシェアを占めると予想されている。英国は電気モビリティのインフラ整備に多額の投資を行っている。同国は、架空電線が電力を供給するハイブリッド電気トラック用の新しい電気高速道路を開設した。同国は電気モビリティの奨励に絶えず注力しており、その政策は電気トラックを同国に押し込むことを意図しており、市場の需要を促進すると予想される。

同国の公害に関する法律は常に変化しており、ディーゼルエンジン搭載トラックは将来的に全廃される可能性がある。ディーゼル・トラックは電気自動車に置き換えられ、建設用電気自動車産業が活用されることになるだろう。

さらに英国政府は、電気バン・トラック補助金制度を2025年までさらに2年間延長した。新しい重量クラスは4月から補助金の対象となる。同政府によると、この補助金は、2030年に内燃エンジンが廃止されるのを前に、企業の車両転換を支援し、「一歩先んじるためのものだという。2012年の制度開始以来、プラグイン・バン・トラック補助金は英国で2万6,000台以上の電気バンとトラックの購入を支援してきた。

- 2021年末までに、政府はすでに電気自動車に対する補助率を引き下げた。大型バンと小型電気トラックも2022年4月1日から変更の対象となった。電気トラックの下限重量要件は3.5トンから4.25トンに引き上げられるが、上限は12トンのままである。これらの自動車には、1台あたり最大16,000ポンドまで、購入価格の20%が補助される。さらに、16,000ポンドまでの小型電気トラックに対する補助金の基準も3.5トンから4.25トンに引き上げられる。重量4.25トンまでの電気トラックには、5,000ポンドの補助金が支給される。

eコマース分野の成長に伴い、国内の物流・配送業者からの需要が高まっている。市場シェアを商業化するため、これらの企業は今後数年間で、より多くの電気商用車を自社車両に配備する計画を設計し始めた。例えば。

- 2022年5月、ボルボ・トラックとドイツポストDHLグループは、ゼロ・エミッション車への移行を促進するために協力することで合意した。DHLは、44台の新型電気ボルボトラックを欧州路線に配備することで、大型電気自動車へのシフトを加速させる計画だ。計画されている発注には、ボルボFEおよびボルボFL電気トラック40台が含まれ、都市部での荷物配送に活用される。DHLは、イギリスでの4台のボルボFMエレクトリックトラックを皮切りに、地域輸送にボルボトラックを採用することを選択した。 2021年12月、テスコはウェールズにある同社の配送センター向けに、英国初の完全電気式HGVの商業利用を開始する計画を発表した。この車両は1回の充電で約100マイル走行可能で、これら2台の37トントラックはカーディフにある鉄道貨物ターミナルからマゴールにある同社のハブまで商品を輸送する。

電気式トラック ヨーロッパ産業概要

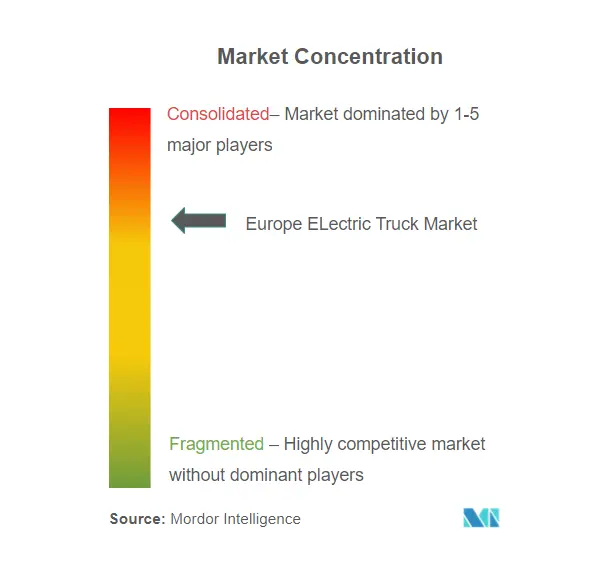

欧州の電気トラック市場は、ダイムラー、スカニア、MAN、ルノー・トラック、ボルボ・トラックなどの主要プレーヤーによって特徴付けられている。市場は競争が激しく、大手企業や地元企業がより大きな市場シェアを獲得しようと競い合っている。各社は市場での地位を強化するため、合併、買収、合弁事業、提携契約を結んでいる。例えば。

2022年5月、ボルボ・トラックとブッヒャー・ミュニシパルは下水道清掃車の電動化で提携した。ブッヒャー・ミュニシパルは、2023年末までに最大80台の完全電動式下水道清掃車をヨーロッパの地域社会に提供することを目指している。ブッヒャー・ミュニシパルは、2023年末までに、下水道清掃車の生産台数の50%にあたる最大80台の下水道清掃車がボルボのゼロ・エミッション・トラックになると見込んでいる。

2022年3月、ルノー・トラックはジオディスとの新プロジェクト、オキシジェン16トンEトラックの立ち上げを発表した。ルノー・トラックは、顧客の電気自動車への移行を支援する重要なサービスを含むE-Techポートフォリオを発表した。地域輸送向けのRenault Trucks T E-Techと建設業向けのRenault Trucks C E-Techは2023年に発売される。

ボルタ・トラックは2021年6月、ボルタ・ゼロ(Volta Zero)の最初の走行用プロトタイプシャーシを公開した。Volta Zeroは、効率と航続距離を向上させる革新的なe-Axleを採用した欧州初の商用車となる。その後、顧客仕様車の本格生産が2022年末に開始される予定である。

2021年6月、プロトンモーター燃料電池GmbHは、英国とアイルランドにおけるゼロ・エミッション燃料電池トラック市場を開拓するため、英国企業「エレクトラ・コマーシャル・ビークルズ社と「覚書(MoU)を締結した。この覚書に基づき、エレクトラ社はシステム・インテグレーターとして、プロトンモーター燃料電池の燃料電池システムを同社の既存の電気トラック・ポートフォリオに統合する。

このように、同地域における上記の事例と開発に基づいて、市場プレーヤーは欧州電気トラック市場の大半の市場シェアを獲得するために新たな機会を模索している。

電気トラック ヨーロッパ市場のリーダー

Volvo Group

Renault Trucks

Scania AB

Daimler

MAN trucks

- *免責事項:主要選手の並び順不同

電気トラック 欧州市場ニュース

2022年6月、スウェーデンの商用車メーカーであるスカニアは、欧州でリジッドトラックとトラクタートレーラの両方として利用可能な地域長距離電気トラックを発表した。このトラックは、375kWの場合、欧州で4.5時間走行するごとに45分間の休憩が義務付けられているドライバーの休憩時間の半分にあたる90分未満でフル充電が完了する。スカニア45 RシリーズとSシリーズはいずれも410 kWのパワートレインを搭載している。

2022年6月、Plastic OmniumはACTIA Groupと企業価値5,250万ユーロでACTIA Power Divisionの100%を買収することで合意し、2022年第3四半期にクロージングを予定していると発表した。英国を拠点とするアクティア・パワー社は、トラック、バス、コーチ、列車、建設機械などの大型モビリティにおける電気自動車用車載バッテリー、パワーエレクトロニクス、電動化システムの設計・製造に特化している。

2022年6月、ダイムラー・トラックの子会社であるメルセデス・ベンツ・トラックは、ハノーバーで開催されたIAA Transportation 2022で、長距離輸送用の新型電気トラックeActrosを発表した。しかし、同社は発表に先立ち、このトラックが30分で20%から80%の充電を達成できることを明らかにした。

2022年5月、メルセデス・ベンツ・トラックは、現在および将来に向けて、追加のバッテリー電気モデルの導入を計画的に進めると発表した。重要な長距離輸送セグメント向けには、1回のバッテリー充電での航続距離が約500kmのeActros LongHaulを2024年に量産する予定である。メルセデス・ベンツ・トラックは、2030年までに欧州におけるCO2ニュートラル新車のシェアを5%以上にすることを目指している。

2022年4月、ボルタ・トラックはボルタ・ゼロ16トンの7.5トンと12トンの小型モデルを発表した。どちらの新型トラックも、正面から見た外観は16トンに似ているが、12トンは長いシャシー設計で、積載量に対応するために車輪が追加されている。

電気トラック ヨーロッパの産業区分

電気トラックとは、バッテリーパックを動力源とする商用車であり、貨物の輸送に使用される。電気トラックでは、ディーゼルトラックに比べて内部のモーターが動く部品が少なく、多段変速機も必要ないため、車両の維持費が削減され、騒音公害もほとんどなく信頼性が向上する。

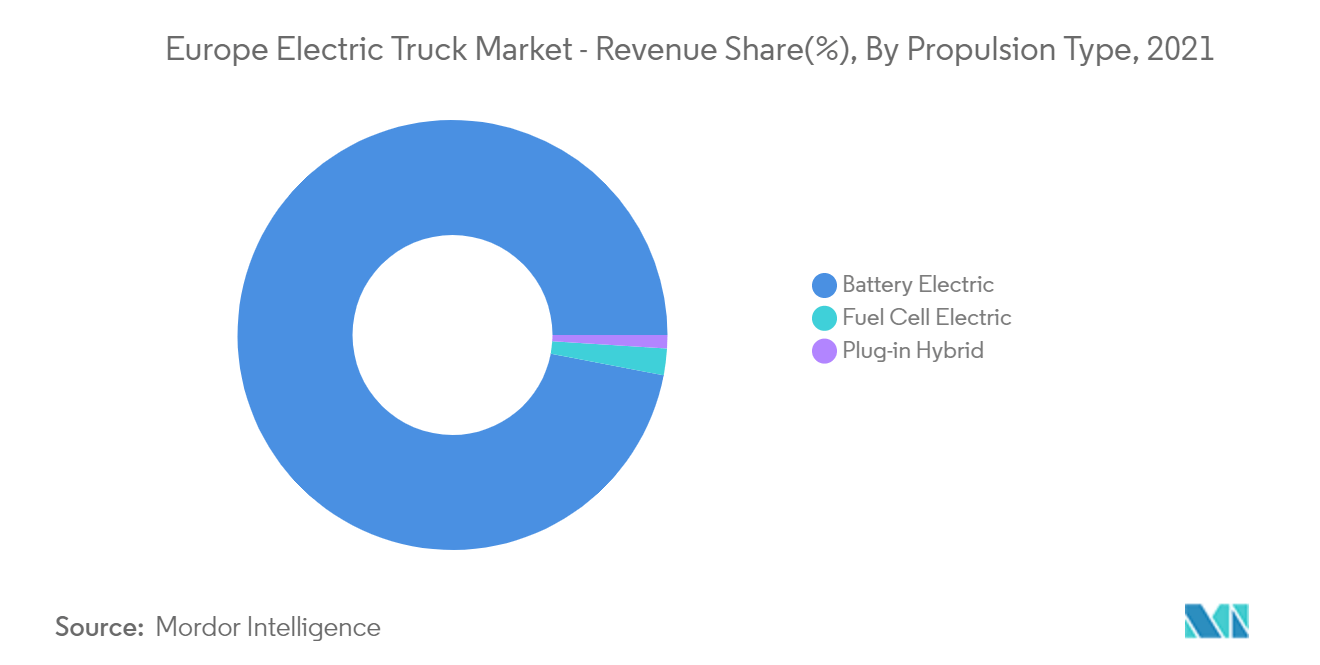

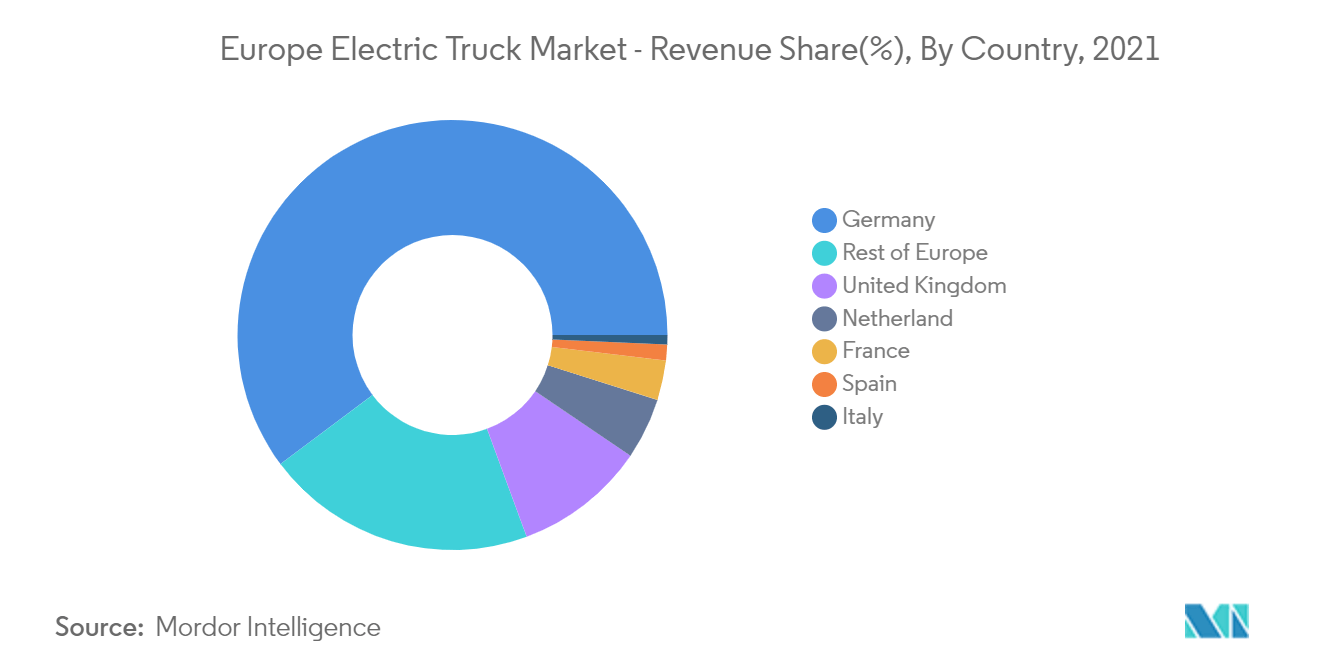

欧州の電気トラック市場は、欧州各国の電気バス市場の最新動向と技術開発をカバーしています。本レポートの対象範囲は、推進タイプ、トラック、用途、国に基づくセグメンテーションをカバーしています。推進力タイプ別では、市場はプラグインハイブリッド、燃料電池電気、バッテリー電気に区分されます。トラックタイプ別では、市場は小型トラック、中型トラック、大型トラックに区分される。用途別では、市場は物流、自治体、その他の用途に区分される。国別では、ドイツ、イギリス、フランス、イタリア、オランダ、スペイン、その他ヨーロッパに区分される。各セグメントについて、市場規模と予測は金額(百万米ドル)に基づいている。

| プラグインハイブリッド |

| 燃料電池電気 |

| バッテリー電気 |

| 軽トラック |

| 中型トラック |

| 大型トラック |

| ロジスティクス |

| 市営 |

| その他の用途 |

| ドイツ |

| イギリス |

| フランス |

| イタリア |

| オランダ |

| スペイン |

| ヨーロッパの残りの部分 |

| 推進タイプ別 | プラグインハイブリッド |

| 燃料電池電気 | |

| バッテリー電気 | |

| トラックの種類別 | 軽トラック |

| 中型トラック | |

| 大型トラック | |

| 用途別 | ロジスティクス |

| 市営 | |

| その他の用途 | |

| 国別 | ドイツ |

| イギリス | |

| フランス | |

| イタリア | |

| オランダ | |

| スペイン | |

| ヨーロッパの残りの部分 | |

電気トラックのヨーロッパ市場に関する調査FAQ

ヨーロッパの電気トラック市場はどのくらいの規模ですか?

ヨーロッパの電気トラック市場規模は、2024年に11億2,000万米ドルに達し、57.13%のCAGRで成長し、2029年までに107億6,000万米ドルに達すると予想されています。

現在のヨーロッパの電気トラック市場規模はどれくらいですか?

2024年の欧州電気トラック市場規模は11億2,000万米ドルに達すると予想されています。

ヨーロッパの電気トラック市場の主要プレーヤーは誰ですか?

Volvo Group、Renault Trucks、Scania AB、Daimler、MAN trucksは、ヨーロッパの電気トラック市場で活動している主要企業です。

このヨーロッパ電気トラック市場は何年をカバーしており、2023年の市場規模はどれくらいですか?

2023 年の欧州電気トラック市場規模は 7 億 1,000 万米ドルと推定されています。このレポートは、2019年、2020年、2021年、2022年、2023年のヨーロッパ電気トラック市場の歴史的市場規模をカバーしています。また、レポートは、2024年、2025年、2026年、2027年、2028年、2029年のヨーロッパ電気トラック市場規模も予測します。

最終更新日:

電気トラック 欧州産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年の欧州電気トラック市場シェア、規模、収益成長率の統計。電気トラック欧州分析には、2029 年までの市場予測見通しと歴史的概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。