デジタルサイネージ市場規模とシェア

Mordor Intelligenceによるデジタルサイネージ市場分析

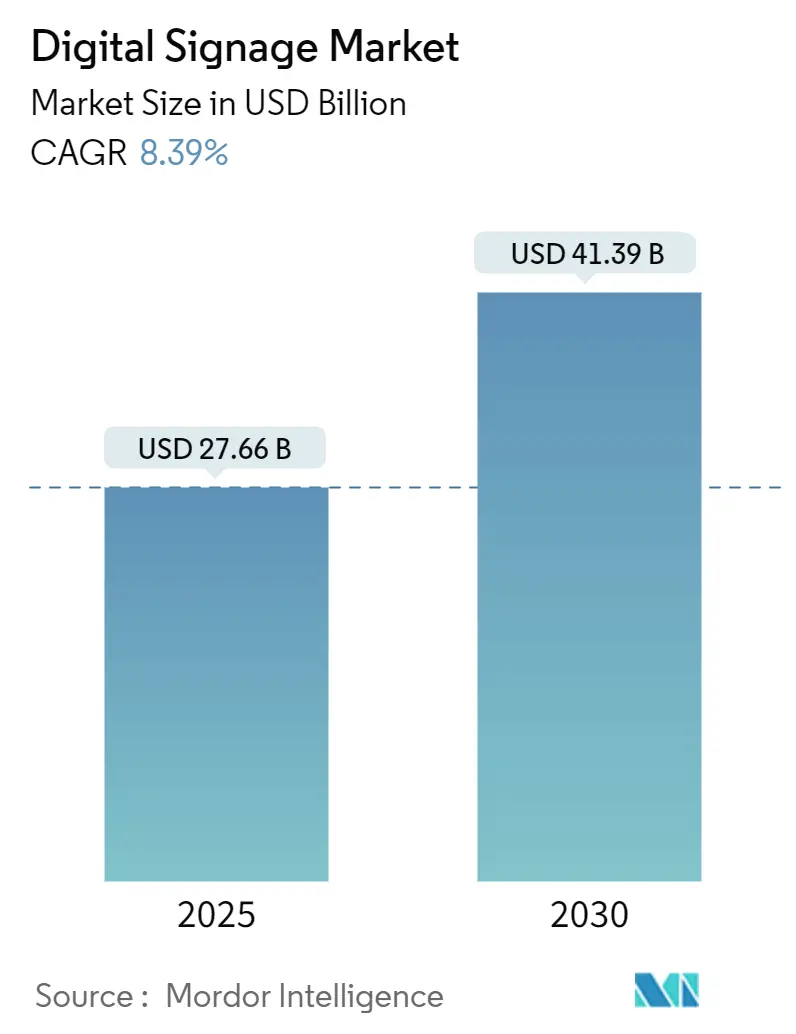

デジタルサイネージ市場規模は2025年に276億6,000万米ドルとなり、2030年には413億9,000万米ドルに達すると予測されており、年平均成長率は8.39%となっています。AI駆動コンテンツエンジン、5G対応エッジネットワーク、省エネルギーのマイクロLED画面の継続的な採用がこの拡大を支えています。大企業はハイブリッドワークプレイスでのコミュニケーション統合にコネクテッドディスプレイを活用している一方、市当局はモビリティと公共安全イニシアチブを合理化するため、インタラクティブボードをスマートシティインフラストラクチャに組み込んでいます。小売業者は、オーディエンス分析プラットフォームが店内スクリーンを収益創出型リテールメディア資産に変革するため、投資を強化しています。同時に、運輸事業者はサービス品質を向上させるリアルタイム旅客情報システムを展開しています。

主要レポート要点

- コンポーネント別では、ハードウェアが2024年売上の60.7%を維持する一方、ソフトウェアは2030年まで年率10.5%で成長しています。

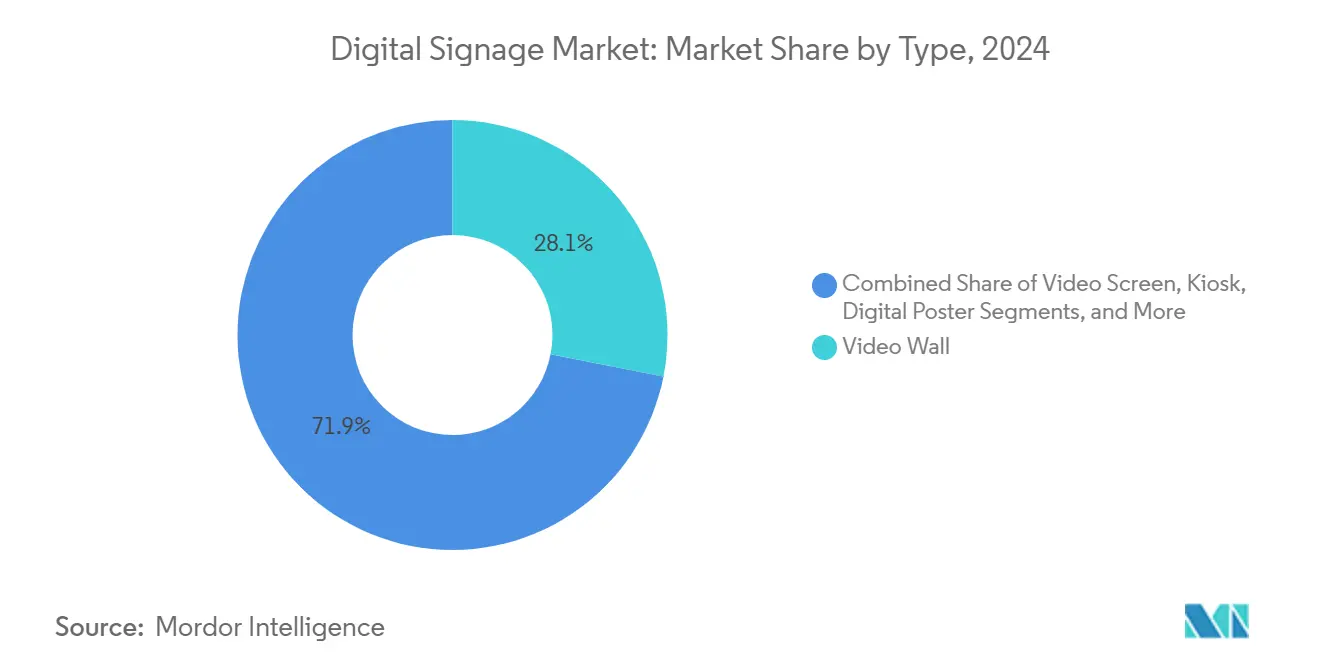

- タイプ別では、ビデオウォールが2024年のデジタルサイネージ市場シェアの28.1%を占めており、キオスクは2030年まで年率9.2%の成長が見込まれています。

- 展開別では、オンプレミスシステムが2024年売上の69.8%でリードしていますが、クラウドプラットフォームは最も高い12.7%の年平均成長率見通しを示しています。

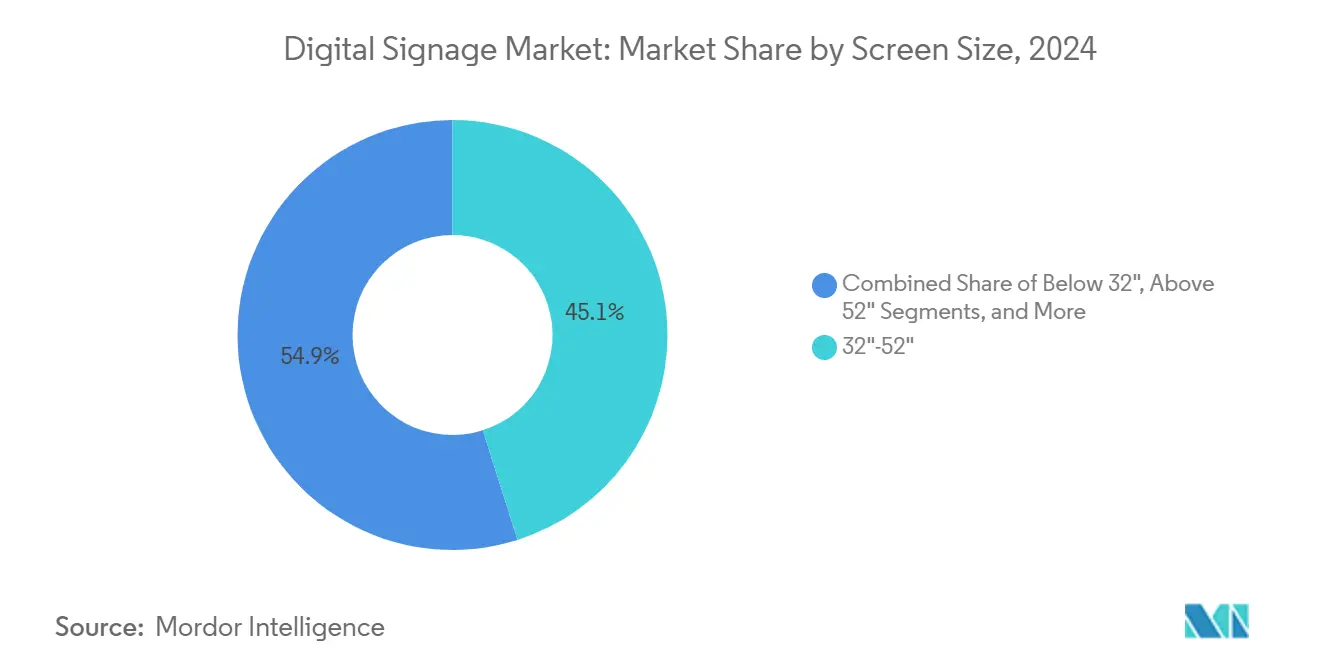

- 画面サイズ別では、32インチ~52インチ帯が2024年のデジタルサイネージ市場規模の45.1%のシェアを獲得しており、52インチ超の画面は年率7.8%で拡大しています。

- 設置場所別では、屋内設置が2024年売上の66.8%を生成し、屋外展開は年率8.9%を記録しています。

- 最終用途別では、小売が2024年売上の21.9%を占有し、運輸ディスプレイは2030年まで最も迅速な9.3%の年平均成長率を実現しています。

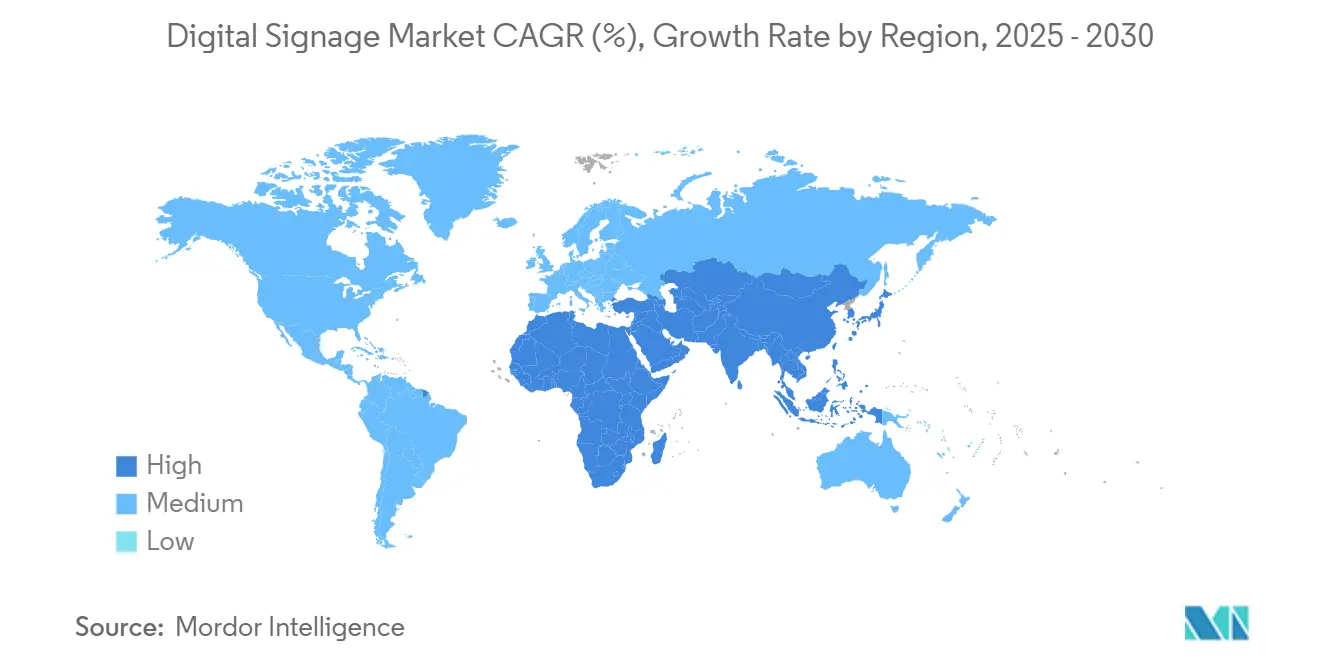

- 地域別では、北米が2024年支出の33.4%を占有し、アジア太平洋地域は2030年まで8.5%の年平均成長率で成長をリードしています。

グローバルデジタルサイネージ市場トレンドと洞察

推進要因インパクト分析

| 推進要因 | 年平均成長率予測への影響(約%) | 地理的関連性 | インパクトタイムライン |

|---|---|---|---|

| AI搭載オーディエンス分析 | +1.2% | 北米・欧州 | 中期(2~4年) |

| 5G+エッジコンピューティング | +1.5% | アジア太平洋、MEAへの波及 | 短期(2年以下) |

| EU持続可能性義務 | +0.8% | 欧州 | 長期(4年以上) |

| ハイブリッドワークコミュニケーションダッシュボード | +1.1% | 北米、グローバル波及 | 中期(2~4年) |

| スマートシティメガプロジェクト | +0.9% | 中東 | 長期(4年以上) |

| リテールメディア収益化 | +1.3% | ラテンアメリカ | 中期(2~4年) |

| 情報源: Mordor Intelligence | |||

動的コンテンツパーソナライゼーションを促進するAI搭載オーディエンス分析

小売業者は現在、ワンサイズフィッツオールのループを、買い物客が近づいた際にリアルタイムでメッセージングを調整するAIエンジンに置き換えています。コンピュータービジョンモジュールが年齢層、性別、エンゲージメント時間を測定し、コンバージョンを最大30%向上させるクリエイティブバリエーションをトリガーします。米国、英国、ドイツ、フランスのチェーン店は、これらの洞察をロイヤルティアプリデータとリンクしてオムニチャネルキャンペーンを強化しています。代理店はこのような正確な露出に対してプレミアムCPMを支払い、店舗ネットワークを高利益率メディアチャネルに変換しています。GDPRへの準拠が欧州での展開ペースを形成していますが、ベンダーは分析前にビデオフレームをローカルで匿名化するプライバシーバイデザインワークフローを組み込んでいます。これらの要因により、デジタルサイネージ市場は堅実な中期成長軌道を維持しています。

リアルタイム屋外ストリーミングを可能にする5G+エッジコンピューティング

東京、ソウル、シンガポール、シドニーの交通当局は、ミリ波5Gバックボーンを使用して、屋外LEDボードに超低遅延ビデオと緊急警報をプッシュしています。デバイス上のエッジサーバーが高解像度クリップを事前キャッシュし、データ転送コストを削減し、フットトラフィックセンサーが急増した際にキャンペーンを即座に切り替えることができます。アジアの交通ハブの研究では、5Gがレガシーファイバーを置き換える際に52%から245%の生産性向上と最大90%のコスト削減が示されています。[1]英国政府、「アジアにおける5Gエコシステム、採用、産業利用事例のレビュー」、assets.publishing.service.gov.uk より多くの地下鉄がスタンドアロン5Gコアを活性化するにつれ、デジタルサイネージ市場は即座に押し上げられます。

エネルギー効率の高いディスプレイを加速するEU企業持続可能性義務

ブリュッセルの規則は、ディスプレイのエネルギー効率指数を上限設定し、7年間のスペアパーツサポートを強制し、購入者をマイクロLEDとカラーe-paperスクリーンに導いています。アナリストは2030年までに年間39TWhの電力削減と1,300万トンのCO₂削減を期待しています。[2]欧州委員会、「テレビと電子ディスプレイ」、energy-efficient-products.ec.europa.eu サムスンの2025年カラーe-paperパネルは静的コンテンツに対して0.00Wの消費電力で、欧州の調達チェックリストに適合しています。エコデザイン準拠により、地域のデジタルサイネージ市場への長期的な牽引力が強化されています。

クラウドダッシュボードを推進するパンデミック後のハイブリッドワークモデル

米国の雇用主はオフィス面積を削減しつつ、データリッチなディスプレイクラスターで共有エリアを強化しています。クラウドコンソールはスケジューリングフィード、ビデオ会議、ウェルビーイングメトリクスを統合し、マルチサイト管理を摩擦のないものにしています。調査によると、企業の74%がデジタルボードを施設運営における50%のコスト削減への道と見なしています。このシナリオは、2027年まで継続収益ソフトウェアサブスクリプションを促進し、デジタルサイネージ市場の拡大を維持しています。

制約要因インパクト分析

| 制約要因 | 年平均成長率予測への影響(約%) | 地理的関連性 | インパクトタイムライン |

|---|---|---|---|

| 断片化されたCMS標準 | −0.7% | グローバル | 短期(2年以下) |

| 歴史地区における屋外LEDの設備投資と許可 | −0.5% | 欧州 | 長期(4年以上) |

| 交通ディスプレイにおけるサイバーセキュリティ脆弱性 | −0.4% | 北米、グローバル拡散 | 中期(2~4年) |

| 特殊ドライバーIC価格急騰 | −0.3% | グローバル | 短期(2年以下) |

| 情報源: Mordor Intelligence | |||

マルチベンダー相互運用性を複雑化する断片化されたCMS標準

グローバル小売業者は複数ブランドのスクリーンを扱うことが多いが、スケジューリングや分析のための共通プロトコルが見つからない状況です。国際電気通信連合は、相互運用性の欠如が展開を遅らせ、総所有コストを押し上げると警告しています。[3]国際電気通信連合、「標準の欠如がデジタルサイネージ市場を脅かす」、itwire.com そのため多くの企業が単一ベンダーエコシステムに固定され、競争入札が制限されています。業界アライアンスがAPIを起草していますが、ベンダー間の分岐したロードマップが進捗を遅らせています。この現実が、デジタルサイネージ市場の短期的スケーラビリティを抑制しています。

交通ディスプレイでのランサムウェアによって注目されたサイバーセキュリティ脆弱性

ランサムウェアが米国の交通ボードに侵入し、公衆の混乱を引き起こすメッセージハイジャックを強制しました。連邦交通局の勧告では、動的メッセージサインを高リスク資産としてランク付けし、ネットワークセグメンテーションと多要素アクセスを推奨しています。[4]運輸省 - 連邦交通局、「サイバー・データセキュリティレポート」、transit.dot.gov 追加の安全対策がコストを加え、プロジェクトのタイムラインを延ばし、デジタルサイネージ市場内で一時的に成長の勢いを抑制しています。

セグメント分析

タイプ別:キオスクがインタラクティブエンゲージメント革命を推進

ビデオウォールは、制御室や旗艦小売環境での没入的インパクトにより、2024年売上の28.1%のシェアで支配的でした。デジタルサイネージ市場は、ブランドシアターや企業のタウンホールイベントでのスケールを引き続き支持しています。フランチャイジーがシンプルなコンテンツ交換を評価するため、クイックサーブレストランでのデジタルポスターの需要も安定しています。

しかし、キオスクは、買い物客がレスポンシブタッチスクリーンでセルフチェックアウト、道案内、ロイヤルティ登録を採用するため、2030年まで最速の9.2%年平均成長率を提供しています。デジタルサイネージ市場の小売業者は、チェックアウト時にアドオンを推薦し、チケットサイズを押し上げるAIモジュールを展開しています。透明LCDエンクロージャーは高級店と自動車ショールームでニッチを切り開き、製品の可視性とデータオーバーレイを融合しています。メーカーは現在、マルチパネルビデオウォールとキオスクインタラクションを融合した交通コンコース向けのハイブリッドリグを実験しています。

注記: すべての個別セグメントのセグメントシェアはレポート購入時に入手可能

コンポーネント別:ソフトウェアソリューションがクラウド移行を加速

ハードウェア部品は2024年売上高の60.7%を生成し、LEDタイル、メディアプレーヤー、マウントキットをカバーするデジタルサイネージ市場の基盤であり続けています。ピクセルコストの下落により、4~5年ごとのリフレッシュサイクルで設備投資が管理可能になっています。

企業がコンテンツオーケストレーションと分析がROIを推進することを発見するにつれ、ソフトウェア収益は2桁の10.5%年平均成長率で成長しています。クラウドダッシュボードはリモート診断を通じてフリート稼働時間を確保し、AIスケジューラーはキャンペーンの関連性を改善します。ベンダーは広告主が露出を監査できるよう再生証明台帳を統合し、デジタルサイネージ市場への信頼を高めています。

展開別:クラウドベースソリューションが企業運営を変革

オンプレミスモデルは、金融や医療などの高度に規制された部門がデータのローカル保管を依然として好むため、2024年支出の69.8%を占めました。彼らの優位性により、デジタルサイネージ市場は従来のITパターンに根ざしています。

年率12.7%で成長するクラウドサービスは、ライセンス、ストレージ、分析をバンドルすることでコスト構造を再形成しています。ハイブリッドモデルは、機密ファイルをオンサイトに保持しながら、非重要なプレイリストに弾力的なクラウドスケールを活用することで移行を容易にしています。ベンダーはISO-27001準拠とオプションのプライベートクラウドテナントで購入者を安心させ、かつてデジタルサイネージ市場を停滞させたサイバーリスクの懸念を和らげています。

画面サイズ別:大型フォーマットがプレミアム用途を獲得

32インチから52インチのディスプレイは、ほとんどのゴンドラ、会議室、ホテルロビーに適合するため、デジタルサイネージ市場規模の2024年シェア45.1%を確保しました。彼らのスイートスポットは視野と消費電力のバランスを取ります。

公共広場、スタジアム、空港がリアルタイムフィードの巨大キャンバスを渇望するため、52インチ超のパネルは最高の7.8%成長を見せています。新しいモジュラーマイクロLEDブロックは、目に見える継ぎ目なしで100インチ超のシームレスな壁を可能にし、高級体験を向上させています。特大LCDガラスの供給不足が価格を押し上げる可能性がありますが、注意を引く印象からのROIが明確であるため、デジタルサイネージ市場での需要は持続しています。

注記: すべての個別セグメントのセグメントシェアはレポート購入時に入手可能

設置場所別:屋外展開がスマートシティ統合を加速

屋内環境は2024年売上の66.8%を生産し、商品化、企業メッセージング、道案内でデジタルサイネージ市場内で重要な役割を維持します。安定した温度がコンポーネント寿命を延ばし、サービスロジスティクスを簡素化します。

市長が緊急時に広告から避難指示に切り替わるコネクテッドビルボードを展開するスマートシティの波に乗り、年率8.9%上昇する屋外設置。強化された明度、IP定格エンクロージャー、スマート調光がまぶしさと消費電力に対抗します。欧州遺産地区における光害に関する規制が一部のプロジェクトを抑制していますが、中東のメガシティが前進を続け、デジタルサイネージ市場の屋外勢いを維持しています。

最終用途産業別:運輸が成長リーダーとして浮上

小売は、ブランドが棚端スクリーンと通路エンドキャップを収益化するため、2024年売上の21.9%を獲得しました。販売時点情報システムデータとの統合がクロスセルコンバージョンを向上させ、デジタルサイネージ市場への投資を強化する測定可能な利益を生成しています。

空港、鉄道、地下鉄ハブが道案内、セキュリティ警報、プログラマティック広告を組み合わせたジャーニー管理ボードを採用するため、運輸ディスプレイは9.3%年平均成長率で頂点に達しています。エッジプロセッサーは中央リンクが失敗してもサービスを維持するためにAIアルゴリズムをローカルで実行します。安全機関がサイバーベースラインを課し、コストをわずかに上昇させていますが、デジタルサイネージ市場の上昇を抑制するほどではありません。

地域分析

北米は、ロビーをデジタルファーストショーケースに変換した米国企業のリフォームに支えられ、2024年収入の33.4%を占めました。カナダの小売業者がチェックアウトの近代化を加速し、地域需要を安定に保っています。デジタルサイネージ市場は、展開摩擦を削減する成熟したクラウドインフラストラクチャから恩恵を受けています。

アジア太平洋地域は8.5%年平均成長率軌道にあり、中国の都市クラスタープロジェクト、日本の技術輸出推進、インドのモールブーム、東南アジアの観光回復によって推進されています。パネルとICの統合サプライチェーンが単価を下げ、地域購入者にデジタルサイネージ市場の浸透を促進する価格余裕を与えています。

欧州は、エコデザイン義務と高い購買力に支えられ、安定した利益を記録しています。歴史地区サイネージ上限がコンプライアンス努力を追加していますが、ドイツと北欧の企業がエネルギークラスAディスプレイを採用し、観光地区の一時停止を相殺しています。東欧の空港が没入的道案内壁を通じてハブ地位を競争し、デジタルサイネージ市場を東方に拡大しています。

競合環境

サムスンは独自SoCメディアプレーヤーをマイクロLED、OLED、カラーe-paperイノベーションと結合することで15年連続でリーダーシップを維持しています。LGディスプレイ、NEC、パナソニック、ソニーが差別化された画像処理とサービススキームで最上位プロジェクト入札を競っています。彼らの合計シェアは55%を超え、デジタルサイネージ市場に中程度の集中度を与えています。

Stratacache、BrightSign、Planarなどのソリューションインテグレーターは、マルチベンダーコンポーネントをターンキーネットワークに縫い合わせる専門ソフトウェアを組み込んでいます。彼らはQSR、教育、ヘルスケアでの垂直特化契約を頻繁に獲得し、グローバルメーカーと並んでニッチ専門知識の余地を実証しています。

R&Dは現在、AI駆動スケジューリング、セキュリティ強化ファームウェア、低電力基板に収束しています。エンドツーエンドスタックを持つベンダーが複数年フレームワーク契約で優位を得る一方、サイバーセキュリティ企業とのパートナーシップが常套となっています。この軍拡競争は画期的機能の市場投入時間を加速し、デジタルサイネージ市場内での競争緊張を維持しています。

デジタルサイネージ業界リーダー

-

サムスン電子株式会社

-

パナソニック株式会社

-

ソニー株式会社

-

NECコーポレーション

-

LGエレクトロニクス株式会社

- *免責事項:主要選手の並び順不同

最近の業界動向

- 2025年6月:サムスンエレクトロニクスオーストラリアが企業と学校向けにカラーE-PaperとインタラクティブeBoardレンジを発売。

- 2025年2月:NEOMとDataVoltが次世代デジタルインフラストラクチャを支援する50億米ドルのネットゼロAIファクトリーの建設に合意。

- 2025年2月:トゥルク大学とコーネル大学がポラリトンエンジニアリングを通じて1,000万倍のOLED輝度跳躍を予測するモデルを発表。

- 2025年1月:LGエレクトロニクスUSAがFETC 2025で教育者向けCreateBoard Proインタラクティブディスプレイを発表。

グローバルデジタルサイネージ市場レポート範囲

デジタルサイネージは、サイネージのサブセグメントです。LCD、LED、プロジェクションなどの技術がデジタルサイネージで使用され、画像、ビデオ、ストリーミングメディア、情報などのデジタルコンテンツを表示します。デジタルビルボードは、公共スペース、交通システム、博物館、スタジアム、小売店、ホテル、レストラン、企業ビルなどで道案内、展示、マーケティング、屋外広告に使用されています。

デジタルサイネージ市場成長は、タイプ別(ビデオウォール、ビデオスクリーン、キオスク、透明LCDスクリーン、デジタルポスター)、コンポーネント別(ハードウェア[LCD/LEDディスプレイ、OLEDディスプレイ、メディアプレーヤー、プロジェクター/プロジェクションスクリーン]、ソフトウェア、サービス)、サイズ別(32未満、32~52、52超)、場所別(店内、屋外)、用途別(小売、運輸、ホスピタリティ、企業、教育、政府)、地域別(北米、アジア太平洋、欧州、ラテンアメリカ、中東・アフリカ)にセグメント化されています。レポートは上記すべてのセグメントについて市場予測と規模を価値(米ドル)で提供しています。

| ビデオウォール |

| ビデオスクリーン |

| キオスク |

| 透明LCDスクリーン |

| デジタルポスター |

| ビルボード |

| その他のタイプ |

| ハードウェア | LCD/LEDディスプレイ |

| OLEDディスプレイ | |

| マイクロLEDディスプレイ | |

| メディアプレーヤー | |

| コントローラー | |

| プロジェクター/プロジェクションスクリーン | |

| その他のハードウェア | |

| ソフトウェア | |

| サービス | 設置・統合 |

| マネージドサービス | |

| サポート・保守 |

| オンプレミス |

| クラウドベース |

| ハイブリッド |

| 32インチ未満 |

| 32インチ~52インチ |

| 52インチ超 |

| 100インチ超ウルトラ大型 |

| 店内/屋内 |

| 屋外 |

| 小売 |

| 運輸 |

| ホスピタリティ |

| 企業 |

| 教育 |

| ヘルスケア |

| 政府 |

| スポーツ・エンターテインメント |

| 銀行・金融サービス |

| 製造施設 |

| 北米 | 米国 | |

| カナダ | ||

| メキシコ | ||

| 欧州 | ドイツ | |

| 英国 | ||

| フランス | ||

| 北欧 | ||

| その他欧州 | ||

| 南米 | ブラジル | |

| その他南米 | ||

| アジア太平洋 | 中国 | |

| 日本 | ||

| インド | ||

| 東南アジア | ||

| その他アジア太平洋 | ||

| 中東・アフリカ | 中東 | 湾岸協力会議諸国 |

| トルコ | ||

| その他中東 | ||

| アフリカ | 南アフリカ | |

| その他アフリカ | ||

| タイプ別 | ビデオウォール | ||

| ビデオスクリーン | |||

| キオスク | |||

| 透明LCDスクリーン | |||

| デジタルポスター | |||

| ビルボード | |||

| その他のタイプ | |||

| コンポーネント別 | ハードウェア | LCD/LEDディスプレイ | |

| OLEDディスプレイ | |||

| マイクロLEDディスプレイ | |||

| メディアプレーヤー | |||

| コントローラー | |||

| プロジェクター/プロジェクションスクリーン | |||

| その他のハードウェア | |||

| ソフトウェア | |||

| サービス | 設置・統合 | ||

| マネージドサービス | |||

| サポート・保守 | |||

| 展開別 | オンプレミス | ||

| クラウドベース | |||

| ハイブリッド | |||

| 画面サイズ別 | 32インチ未満 | ||

| 32インチ~52インチ | |||

| 52インチ超 | |||

| 100インチ超ウルトラ大型 | |||

| 設置場所別 | 店内/屋内 | ||

| 屋外 | |||

| 最終用途産業別 | 小売 | ||

| 運輸 | |||

| ホスピタリティ | |||

| 企業 | |||

| 教育 | |||

| ヘルスケア | |||

| 政府 | |||

| スポーツ・エンターテインメント | |||

| 銀行・金融サービス | |||

| 製造施設 | |||

| 地域別 | 北米 | 米国 | |

| カナダ | |||

| メキシコ | |||

| 欧州 | ドイツ | ||

| 英国 | |||

| フランス | |||

| 北欧 | |||

| その他欧州 | |||

| 南米 | ブラジル | ||

| その他南米 | |||

| アジア太平洋 | 中国 | ||

| 日本 | |||

| インド | |||

| 東南アジア | |||

| その他アジア太平洋 | |||

| 中東・アフリカ | 中東 | 湾岸協力会議諸国 | |

| トルコ | |||

| その他中東 | |||

| アフリカ | 南アフリカ | ||

| その他アフリカ | |||

レポートで回答される主要な質問

デジタルサイネージ市場の規模は?

デジタルサイネージ市場規模は2025年に276億6,000万米ドルに達し、年平均成長率8.40%で成長して2030年には413億9,000万米ドルに達すると予想されています。

デジタルサイネージ市場の主要プレーヤーは?

サムスン電子株式会社、パナソニック株式会社、ソニー株式会社、NECコーポレーション、LGエレクトロニクス株式会社がデジタルサイネージ市場で事業を展開する主要企業です。

デジタルサイネージ市場で最も成長が速い地域は?

アジア太平洋地域は予測期間(2025年~2030年)において最高の年平均成長率で成長すると推定されています。

デジタルサイネージ市場で最大のシェアを持つ地域は?

2025年において、北米がデジタルサイネージ市場で最大の市場シェアを占めています。

最終更新日: