栄養補助食品市場規模

| 調査期間 | 2019 - 2029 |

| 市場規模 (2024) | USD 1.393.8億ドル |

| 市場規模 (2029) | USD 1.736億9.000万ドル |

| CAGR(2024 - 2029) | 4.50 % |

| 最も成長が速い市場 | アジア太平洋地域 |

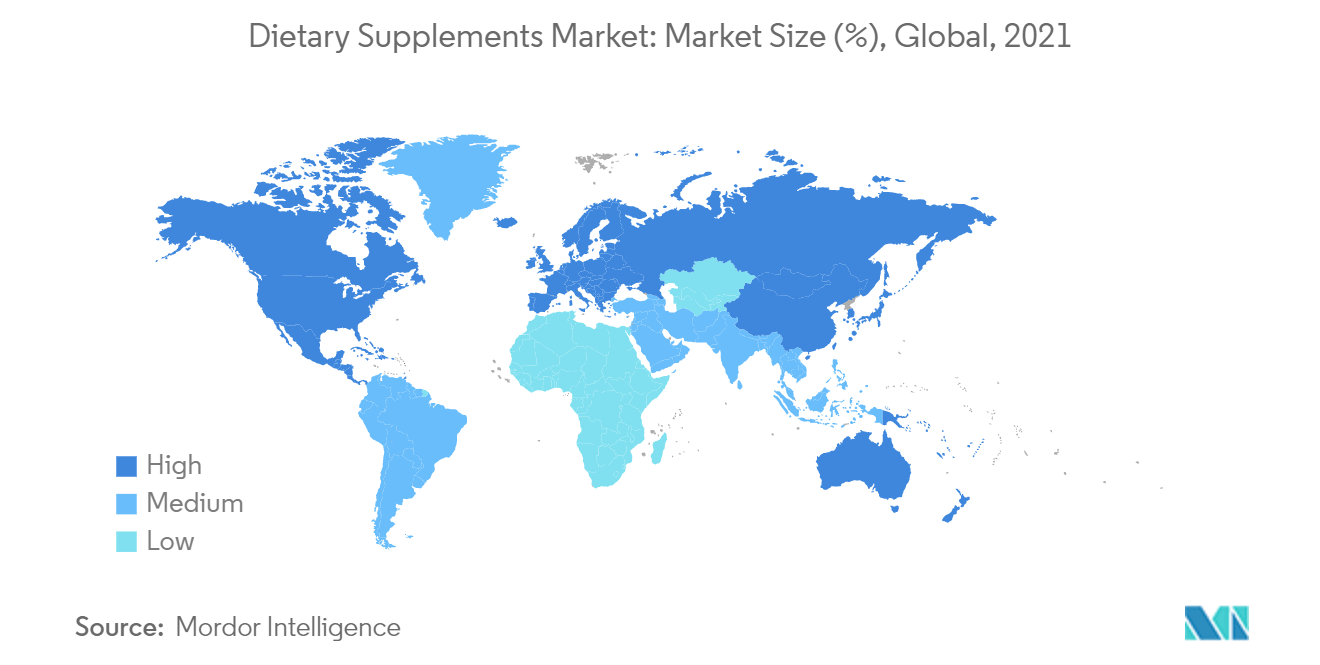

| 最大の市場 | 北米 |

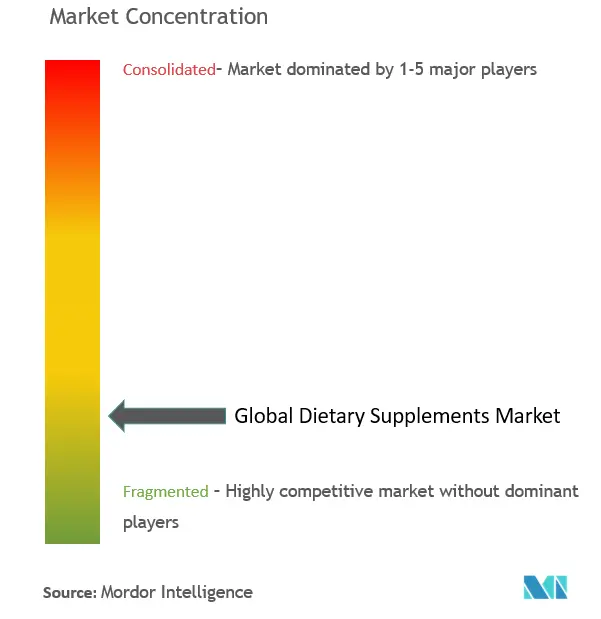

| 市場集中度 | 低い |

主なプレーヤー

*免責事項:主要選手の並び順不同 |

何かお手伝いできることはありますか?

栄養補助食品市場分析

栄養補助食品市場規模は、4.5%年に1,393億8,000万米ドルと推定され、2029年までに1,736億9,000万米ドルに達すると予測されており、予測期間(2024年から2029年)中に4.5%のCAGRで成長します。

新型コロナウイルス感染症(COVID-19)の影響を受けて、市場では消化器官や免疫力の健康に良い製品の需要が急増しています。また、プロテイン、ビタミン、オメガ3脂肪酸などのサプリメントの売上も大幅に伸びました。このような要因は市場にプラスの影響を与えています。そのため、需要の高まりに応えるべく、数多くの製品が発売されています。

栄養補助食品市場は、医療費の高騰と生活習慣病の負担の増大を背景に、予防的健康管理実践へのパラダイムシフトによってあらかじめ動かされています。さらに、小売部門のデジタル化により、栄養補助食品の成長がさらに促進されると予想されます。同様に、ハーブサプリメントの人気の急増により、予測期間の市場の成長が促進されると予想されます。フィットネスセンター、ヘルスクラブ、ジムの数の増加に加え、若者のフィットネスに対する意識の高まりにより、エネルギーおよび体重管理サプリメントの需要が増加すると予想されます。キャリアとしてスポーツが受け入れられるようになることで、スポーツ栄養の需要が高まり、それが市場の成長につながると予想されます。

栄養補助食品の市場動向

予防医療製品への消費者投資の拡大

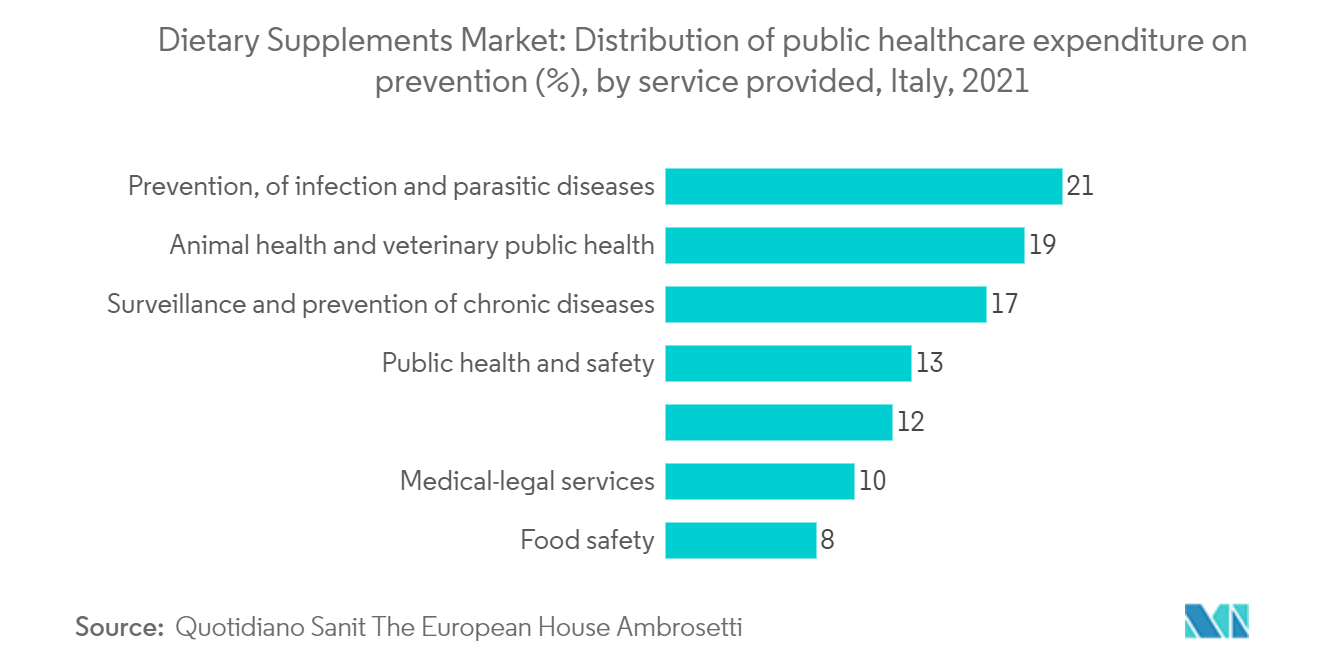

ここ数年、世界市場は治療から予防医療への変化を目の当たりにしている。ヘルスケア産業は経済全体に大きく貢献している。ケアマネジメントの重視、価値に対する支払い、一般的なインフレ率の上昇が医療費に影響を与えている。医療費は、先進国を含む世界のさまざまな地域で大幅に高騰している。こうした傾向は、消費者に健康補助食品を選ぶよう促している。

さらに、消費者は、より単純な代謝障害に対処するための予防的製品やサービスに投資することで、ヘルスケアへの個別化アプローチを採用している。さらに、菜食主義者や自然志向のサプリメントが人気を集めている。また、世界の消費者は、腸の健康に良い様々なサプリメント製品への傾倒を示している。そのため、プロバイオティクスは過去数年間で大幅な成長を遂げ、それが市場における興味深い形式のサプリメントの売上を牽引している。したがって、栄養補助食品の生産者は、売上を調整するために、アプリケーション、製剤化、他の健康上の利点への治療拡大を活用している。

アジア太平洋地域が引き続き急成長市場

アジア太平洋地域の栄養補助食品市場は、先進国、発展途上国を問わず急成長を遂げている。健康補助食品に対する意識の高まり、人口の増加、可処分所得の増加が、同国の栄養補助食品市場を牽引している。また、インド、中国、日本などの発展途上国では高齢化が進んでいるため、近年サプリメントの需要が増加している。原材料が入手しやすいことから、同地域の栄養補助食品市場は、特にハーブやアーユルヴェーダエキスベースの製品に大きな投資機会を提供すると予想されている。さらに、新旧のプレーヤー間の提携が、この地域の市場成長を支えるだろう。

栄養補助食品産業の概要

世界の栄養補助食品市場には、ファイザー、グランビア・ニュートリショナルズ、アボット、バイエルAG、アムウェイなどの大手企業が含まれる。サプリメント市場は、既存の企業を考慮すると、広い範囲を持っています。FDAの規制が普及しているため、大手企業が優位に立ち、市場を支配し続けている。また、世界的な大手企業は、地理的なリーチと消費者の間で高いブランド認知度を持っており、優位に立っている。大手企業は製品のイノベーションに注力し、さまざまなフレーバーや、グミやチュアブルのような楽しさを加えたフォーマットを提供している。

栄養補助食品市場のリーダー

-

Pfizer Inc

-

Bayer AG

-

Glanbia plc

-

Abbott Nutrition

-

Amway Corporation

*免責事項:主要選手の並び順不同

栄養補助食品市場ニュース

- 2022年9月:アボット社は、HMBを配合した全く新しいエンシュアを発売した。科学的根拠に基づいた栄養補助食品として、新しいエンシュアは、タンパク質、カルシウム、ビタミンDなど32種類の必須栄養素を含み、筋肉と骨の強さを向上させる。HMB(ヒドロキシメチルブチレート)は、筋肉の減少を抑制し、身体の強さとパワーを高める新成分である。

- 2022年8月:グランビア・パフォーマンス・ニュートリション・ブランドのオプティマム・ニュートリションは、全く新しいゴールド・スタンダード・プロテイン・シェイクを発売した。チョコレート味とバニラ味の2種類。1杯に24gのタンパク質が含まれている。

- 2022年3月:PharmaNutrics社は5種類の栄養補助食品を米国で発売。セロトミックスプラス(SerotomixPlus)、グルカンプラス(GlucanPlus)、ギャバ600(Gaba 600)、エナジックスプラス(EnergixPlux)、クルクミックスプラス(CurcumixPlux)は、疲労、ストレス、筋骨格系、抗炎症のサポートなど、それぞれ異なる目的で使用される。

栄養補助食品市場レポート-目次

1. 導入

1.1 研究の前提条件と市場定義

1.2 研究の範囲

2. 研究方法

3. エグゼクティブサマリー

4. 市場ダイナミクス

4.1 市場の推進力

4.2 市場の制約

4.3 ポーターのファイブフォース分析

4.3.1 新規参入の脅威

4.3.2 買い手/消費者の交渉力

4.3.3 サプライヤーの交渉力

4.3.4 代替品の脅威

4.3.5 競争の激しさ

5. 市場セグメンテーション

5.1 タイプ

5.1.1 ビタミンとミネラル

5.1.2 ハーブサプリメント

5.1.3 タンパク質とアミノ酸

5.1.4 脂肪酸

5.1.5 プレバイオティクスとプロバイオティクス

5.1.6 その他のタイプ

5.2 形状

5.2.1 タブレット

5.2.2 カプセル

5.2.3 粉末

5.2.4 グミ

5.2.5 ソフトジェル

5.2.6 液体

5.2.7 その他の形式

5.3 健康アプリケーション

5.3.1 一般的な健康

5.3.2 骨と関節の健康

5.3.3 エネルギーと体重の管理

5.3.4 胃腸の健康

5.3.5 免疫

5.3.6 心臓の健康

5.3.7 糖尿病

5.3.8 肌/髪/爪

5.3.9 その他の健康用途

5.4 流通経路

5.4.1 薬局・ドラッグストア

5.4.2 スーパーマーケット/ハイパーマーケット

5.4.3 オンライン小売チャネル

5.4.4 その他の流通チャネル

5.5 地理

5.5.1 北米

5.5.1.1 アメリカ

5.5.1.2 カナダ

5.5.1.3 メキシコ

5.5.1.4 北米のその他の地域

5.5.2 ヨーロッパ

5.5.2.1 スペイン

5.5.2.2 イギリス

5.5.2.3 ドイツ

5.5.2.4 フランス

5.5.2.5 イタリア

5.5.2.6 ロシア

5.5.2.7 ヨーロッパの残りの部分

5.5.3 アジア太平洋地域

5.5.3.1 中国

5.5.3.2 日本

5.5.3.3 インド

5.5.3.4 オーストラリア

5.5.3.5 残りのアジア太平洋地域

5.5.4 南アメリカ

5.5.4.1 ブラジル

5.5.4.2 アルゼンチン

5.5.4.3 南アメリカの残りの地域

5.5.5 中東とアフリカ

5.5.5.1 南アフリカ

5.5.5.2 サウジアラビア

5.5.5.3 残りの中東およびアフリカ

6. 競争環境

6.1 有力企業が採用した戦略

6.2 市場シェア分析

6.3 会社概要

6.3.1 Amway Corporation

6.3.2 Abbott Nutrition

6.3.3 Glanbia PLC

6.3.4 Bayer AG

6.3.5 Pfizer Inc.

6.3.6 Suntory Holdings Ltd

6.3.7 Herbalife Nutrition

6.3.8 Haleon Plc

6.3.9 Otsuka Holdings Co. Ltd

6.3.10 The Bountiful Company

7. 市場動向と将来の機会

8. 免責事項

栄養補助食品産業のセグメント化

栄養補助食品は、ビタミンやミネラルなどの栄養素を摂取できる機能性食品である。栄養補助食品市場は、タイプ、流通チャネル、地域によって区分される。タイプ別では、市場はビタミン・ミネラル、ハーブサプリメント、タンパク質・アミノ酸、脂肪酸、プレバイオティクス・プロバイオティクス、その他のタイプに区分される。形態別では、錠剤、カプセル、粉末、グミ、ソフトジェル、液体、その他の形態に二分される。健康用途別では、市場は一般健康、骨・関節の健康、エネルギー・体重管理、胃腸の健康、免疫、心臓の健康、糖尿病、皮膚・爪・頭髪、その他の健康用途に区分される。流通チャネル別では、市場は薬局・ドラッグストア、スーパーマーケット/ハイパーマーケット、オンライン小売チャネル、その他の流通チャネルに区分される。また、北米(米国、カナダ、メキシコ、北米以外の地域)、欧州(スペイン、英国、ドイツ、フランス、イタリア、ロシア、欧州以外の地域)、アジア太平洋(中国、日本、インド、オーストラリア、アジア太平洋以外の地域)、南米(ブラジル、アルゼンチン、南米以外の地域)、中東・アフリカ(南アフリカ、サウジアラビア、中東・アフリカ以外の地域)など、世界の新興市場および既存市場におけるサプリメント市場を分析しています。各セグメントについて、市場規模と予測は百万米ドル単位で行われている。

| タイプ | ||

| ||

| ||

| ||

| ||

| ||

|

| 形状 | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| 健康アプリケーション | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| 流通経路 | ||

| ||

| ||

| ||

|

| 地理 | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

栄養補助食品市場調査FAQ

栄養補助食品市場の規模はどれくらいですか?

栄養補助食品市場規模は、2024年に1,393億8,000万米ドルに達し、4.5%のCAGRで成長し、2029年までに1,736億9,000万米ドルに達すると予想されています。

現在の栄養補助食品市場規模はどれくらいですか?

2024 年の栄養補助食品市場規模は 1,393 億 8,000 万米ドルに達すると予想されています。

栄養補助食品市場の主要プレーヤーは誰ですか?

Pfizer Inc、Bayer AG、Glanbia plc、Abbott Nutrition、Amway Corporationは、栄養補助食品市場で活動している主要企業です。

栄養補助食品市場で最も急速に成長している地域はどこですか?

アジア太平洋地域は、予測期間 (2024 ~ 2029 年) にわたって最も高い CAGR で成長すると推定されています。

栄養補助食品市場で最大のシェアを誇る地域はどこですか?

2024年には、北米が栄養補助食品市場で最大の市場シェアを占めます。

この栄養補助食品市場は何年をカバーしており、2023年の市場規模はどれくらいですか?

2023 年の栄養補助食品市場規模は 1,333 億 8,000 万米ドルと推定されています。レポートは、2019年、2020年、2021年、2022年、2023年の栄養補助食品市場の過去の市場規模をカバーしています。また、レポートは、2024年、2025年、2026年、2027年、2028年、2029年の栄養補助食品市場規模も予測します。

サプリメント産業レポート

Mordor Intelligence™ Industry Reports によって作成された、2024 年の栄養補助食品市場シェア、規模、収益成長率の統計。栄養補助食品の分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。