米国の商業用不動産市場規模

| 調査期間 | 2020 - 2029 |

| 推定の基準年 | 2023 |

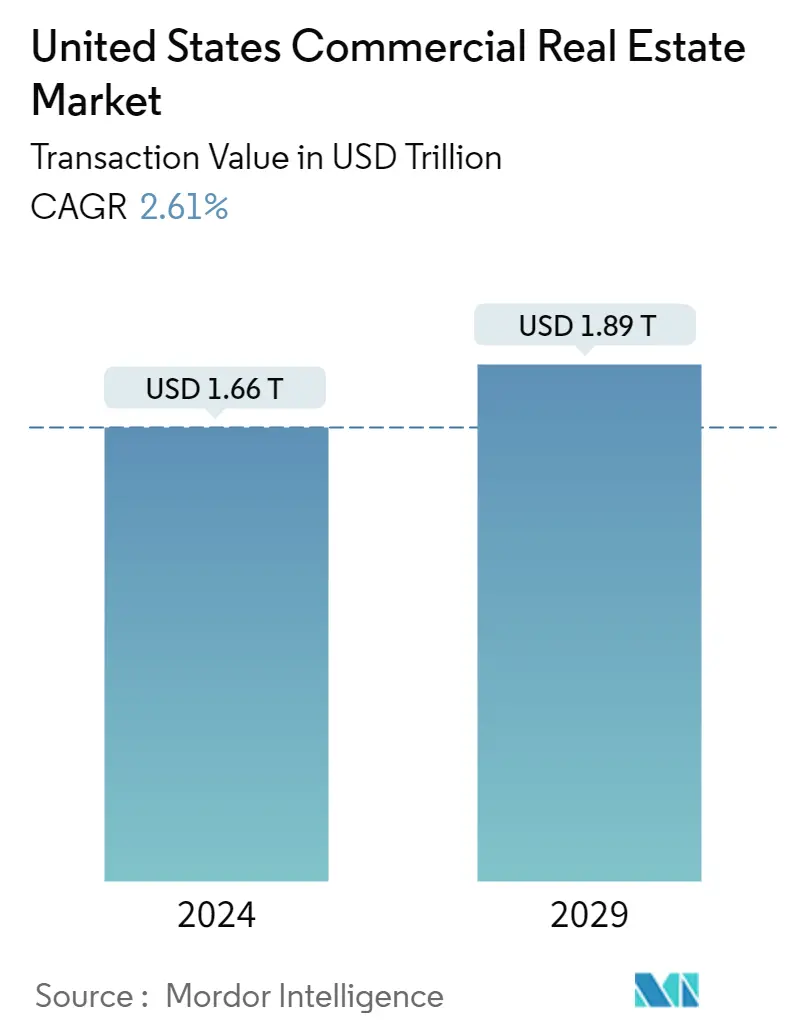

| 市場規模 (2024) | USD 1.66兆ドル |

| 市場規模 (2029) | USD 1.89兆ドル |

| CAGR(2024 - 2029) | 2.61 % |

| 市場集中度 | 低い |

CAGR値

*免責事項:主要選手の並び順不同 |

何かお手伝いできることはありますか?

米国の商業用不動産市場分析

米国の商業用不動産市場の取引額規模は、予測期間(2024年から2029年)中に2.61%のCAGRで、2024年の1兆6,600億米ドルから2029年までに1兆8,900億米ドルに成長すると予想されています。

新型コロナウイルス感染症(COVID-19)のパンデミックが引き続き米国の不動産市場に影響を及ぼしている一方で、特定のセクターは2021年を通じて緩やかな回復の兆しを見せ始めた。2021年第1四半期と第2四半期に新型コロナウイルス感染症(COVID-19)ワクチンの配備と利用可能性の増加により、米国の多くの州は段階的な「ワクチン接種を完了した。 ;再開外出禁止令やロックダウン命令を終了し、不動産の収容能力制限を撤廃することで、自国経済の安定を図ります。これらの措置により、ロックダウン期間中は抑制されていた商品やサービスに対する消費者の需要が高まった。この需要により、2021 年半ばまで、これまで低迷していた市場、特にホスピタリティ市場の業績が若干増加しました。

レジャー旅行の顕著な増加により、同国の月間ホテル稼働率は2021年夏にパンデミック前のほぼ水準に戻り、7月末までの月間稼働率は69.6%となり、2019年8月以来の最高となった。

小売業の空室率は 2021 年半ばまで若干減少し、2020 年第 4 四半期に始まった若干の明るい下降傾向が続きました。同様に、多くの業界でリモートワークの廃止が推進された結果、2021 年第 2 四半期の新規求人率は四半期ごとに大幅に減少しました。

こうした前向きな展開にも関わらず、ホテルとオフィス部門の全体的な空室レベルは依然としてパンデミック前の水準を上回っているが、これは一部にはリモートワークの継続やパンデミックによる出張の回復が見られていないことなどが原因となっている。たとえば、2021 年第 2 四半期末までの米国のホテルの総稼働率は、2019 年第 2 四半期と比較して 2.61% 減少しました。同様に、国内オフィス全体の空室率は 2021 年第 2 四半期に 50 ベーシス ポイント増加して 16.5% となりました。これは、2008 年の世界金融危機後に記録されたピーク空室率 16.8% をわずかに下回る水準です。現在の空室率の上昇速度から判断すると、どちらのセクターでも完全な回復は 2022 年後半まで予想されません。

小売業界では、2021年第1四半期と第2四半期に減少が見られたにもかかわらず、消費者心理のオンラインショッピングへの変化が続いていることと、パンデミックの一部によるインフレの上昇により、空室率は歴史的な高水準にとどまっている。

米国の商業用不動産市場動向

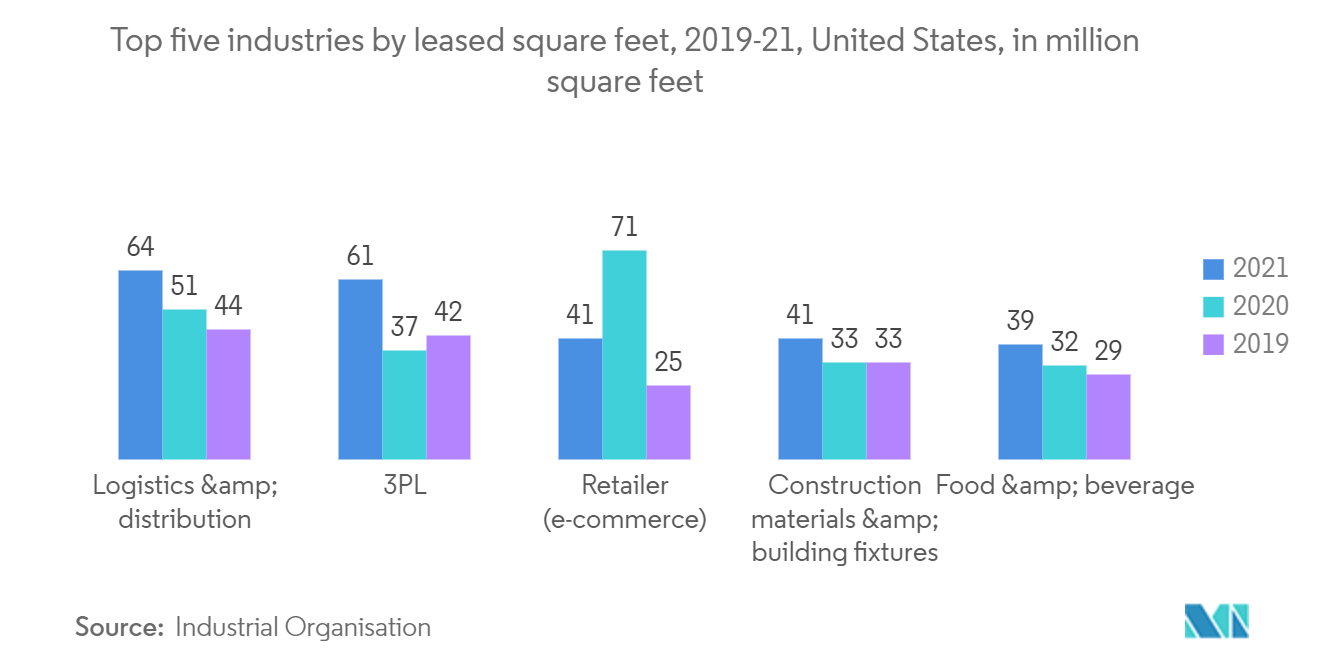

高い需要が見込まれる産業部門

米国の商業用不動産市場は、空前の需要、異例の低空室率、記録的な賃貸料の伸びで2021年を終えた。サプライチェーン危機は多くの経済要因に圧力を加えたが、産業部門はサプライチェーン再構築の恩恵を受けた。2021年に業界の需要は電子商取引からシフトしたものの、既存のオンラインショッピングの慣習が3PLや物流・配送の需要を押し上げた。

パンデミックの発生以来、産業用賃貸は24%以上増加した。市場における物件の希少性が2021年も空室を押し下げた。2021年の空室率は3.8%で、空室率は史上初めて4%を下回った。前四半期からの好調なリーシングと、2021年を通してテナントが物件をシフトしたことにより、純吸収量は前年比81%以上増加した。平均募集賃料は1平方フィート当たり7.11米ドルで、前年比も11.3%上昇した。

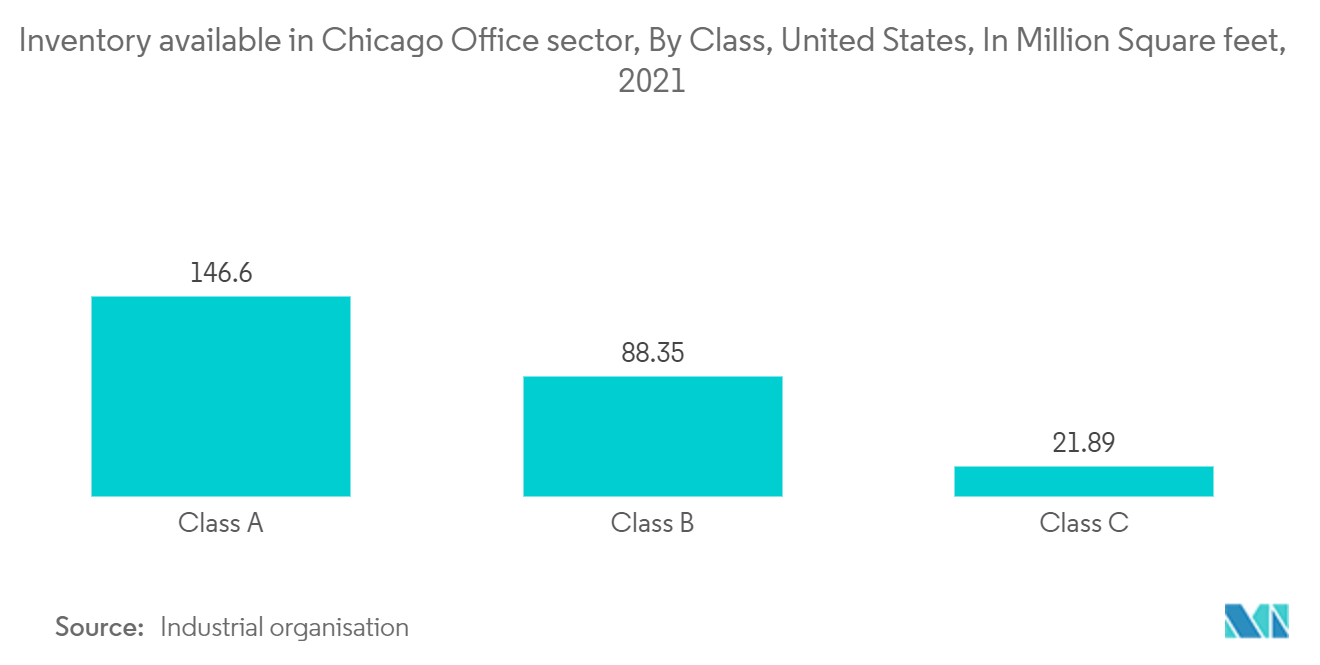

シカゴのオフィスセクターは2021年を高水準で終えた

シカゴ郊外のオフィス市場は、新規リース取引が前年比で増加し、資本市場の活況も改善したことで、波乱の後、2021年を高水準で締めくくった。全体として、リース取引は前四半期比で若干増加したが、年間を通じての取引件数は2020年比で14%増加した。テナントが下半期に長期契約を結びやすくなったため、平均契約期間は過去3四半期連続で増加した。現在の平均は66ヵ月で、パンデミック前の水準を13%下回っている。新規リースは年間を通じて増加したが、テナントはAクラスのオフィスを好んでおり、2021年の新規リースの70%近くを占めた。

第4四半期の吸収面積は-50,807㎡となり、全体的な吸収水準は頭打ちとなった。最大の退去は、903 National PkwyのATTと1300 E WoodfieldのLake Forest Graduate Schoolで、それぞれ106,380平方フィートと56,000平方フィートであった。他の地域と同様、Bクラスのオフィス在庫は引き続き不調であった。これは、大規模なテナントの縮小と、従業員の職場復帰への意欲を高めるため、質の高いAクラスビルへのシフトによるものである。

第3四半期から第4四半期にかけて9棟のビルが売買された後、下半期には物件の売却が大幅に増加した。2021年には合計14棟のビルが売却され、取引額は5億米ドル強と、例年の水準をやや下回った。ディアフィールドでは、4棟からなる70万平方フィートのキャンパス「コーポレート500が1億7,800万米ドル(1平方フィート当たり256米ドル)で成約し、最大の取引が成立した。この取引は過去3年間で最高の売却価格となった。

米国商業不動産業界の概要

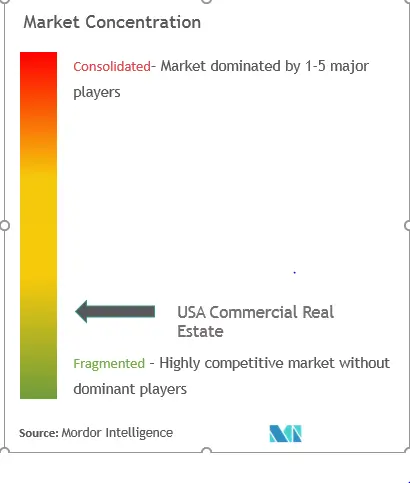

米国の商業用不動産は、市場シェアの集中度が低い。この業界は極めて多様で、経済の大部分をカバーしている。商業用不動産の資本集約度は中程度である。プロバイダー間の競争は、市場価格と契約条件を引き続き牽引し、積極的なリース・シナリオを生み出す可能性がある。市場の主要プレーヤーは、サイモン・プロパティ・グループ、フランクリン・ストリート、シャノン・ウォルチャック、プログレッシブ・リアルエステート・パートナーズである。

米国商業不動産市場リーダー

-

Simon Property Group

-

Shannon-Waltchack

-

Progressive Real Estate Partners

-

John Propp Commercial Group

-

Mohr Partners

*免責事項:主要選手の並び順不同

米国商業不動産市場ニュース

2022年3月、インランド・エンパイアの大手小売不動産仲介会社であるプログレッシブ・リアル・エステート・パートナーズは、ザ・グローブの800万米ドル相当の売却を発表した。この物件は、カリフォルニア州レッドランズのオレンジ・ストリートに位置するサークルKを核とする近隣センターである。 39,339平方フィートの敷地は、オレンジ・ストリートとサンバーナーディーノ・アベニューの信号交差点に位置し、I-10およびI-210フリーウェイとレッドランズ大学からわずか数分の距離にある。

2022年2月、シャノン・ウォルチャック(SW)はイリノイ州ブルーミングデールにある23,150平方フィートのショッピングセンターGateway Plazaを取得した。このセンターには、アスペンデンタル、レンズクラフターズ、マカリスターズデリなど、医療、サービス、食品テナントが100%入居している。

米国商業不動産市場レポート - 目次

1. 導入

1.1 研究の前提条件

1.2 研究の範囲

2. 研究方法

3. エグゼクティブサマリー

4. 市場洞察

4.1 現在の経済シナリオと消費者心理

4.2 商業用不動産の購入傾向 - 社会経済的および人口動態に関する洞察

4.3 商業用不動産セクターに対する政府の取り組みと規制の側面

4.4 既存および今後のプロジェクトに関する洞察

4.5 一般経済および不動産融資の金利制度に関する洞察

4.6 商業用不動産セグメントの賃貸利回りに関する洞察

4.7 資本市場の浸透と商業用不動産における REIT の存在に関する洞察

4.8 商業用不動産における官民パートナーシップに関する洞察

4.9 不動産分野のテクノロジーとスタートアップに関する洞察 (仲介、ソーシャルメディア、施設管理、不動産管理)

4.10 新型コロナウイルス感染症(COVID-19)の市場への影響

5. 市場ダイナミクス

5.1 運転手

5.2 拘束具

5.3 機会

5.4 業界の魅力 - ポーターのファイブフォース分析

5.4.1 サプライヤーの交渉力

5.4.2 消費者の交渉力

5.4.3 新規参入の脅威

5.4.4 代替品の脅威

5.4.5 競争の激しさ

6. 市場セグメンテーション

6.1 タイプ別

6.1.1 オフィス

6.1.2 小売り

6.1.3 産業用

6.1.4 ロジスティクス

6.1.5 多家族向け

6.1.6 ホスピタリティ

6.2 キーシティ別

6.2.1 ニューヨーク

6.2.2 シカゴ

6.2.3 天使たち

6.2.4 サンフランシスコ

6.2.5 ボストン

6.2.6 デンバー

6.2.7 ヒューストン

6.2.8 フェニックス

6.2.9 アトランタ

6.2.10 ソルトレイクシティ

7. 競争環境

7.1 市場集中の概要

7.2 会社概要

7.2.1 Shannon-Waltchack

7.2.2 Progressive Real Estate Partners

7.2.3 John Propp Commercial Group

7.2.4 Mohr Partners

7.2.5 Franklin Street

7.2.6 Simon Property Group

7.2.7 RE/MAX

7.2.8 Century 21

7.2.9 Keller Williams Realty Inc.

7.2.10 Coldwell Banker

7.2.11 ERA Real Estate

7.2.12 Zumbly

7.2.13 Lamudi

7.2.14 Crexi

7.2.15 Hightower

7.2.16 HqO*

8. 市場の将来とアナリストの推奨事項

9. 付録

10. 免責事項

11. 私たちについて

米国商業用不動産業界のセグメント化

商業用不動産とは、オフィスや大規模な賃貸住宅など、商業活動に使用される不動産を指す。これらの建物や土地の所有者は、政府の政策や法律に従い、追加の税金を支払う必要がある。これらの建物は、キャピタルゲインや賃貸収入から利益を得るために貸し出される。

本レポートは、米国の商業用不動産市場に関する主要な洞察を提供する。技術開発、トレンド、この分野における政府の取り組みなども含まれています。市場を牽引する要因、市場成長の阻害要因、機会についても光を当てています。さらに、商業用不動産市場の競争環境については、主要企業のプロファイルを通じて描き出しています。

市場はタイプ別(オフィス、小売、産業、物流、ホスピタリティ、集合住宅)、主要都市別(ニューヨーク、シカゴ、ロサンゼルス、サンフランシスコ、ボストン、デンバー、ヒューストン、フェニックス、アトランタ、ソルトレイクシティ)に区分されている。本レポートでは、上記のすべてのセグメントについて、金額(10億米ドル)ベースの市場規模と予測を提供している。

| タイプ別 | ||

| ||

| ||

| ||

| ||

| ||

|

| キーシティ別 | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

米国商業用不動産市場調査FAQ

米国の商業用不動産市場の規模はどれくらいですか?

米国の商業用不動産市場規模は、2024年に1兆6,600億米ドルに達し、2.61%のCAGRで成長し、2029年までに1兆8,900億米ドルに達すると予想されています。

現在の米国の商業用不動産市場の規模はどれくらいですか?

2024 年、米国の商業用不動産市場規模は 1 兆 6,600 億米ドルに達すると予想されています。

米国の商業用不動産市場の主要プレーヤーは誰ですか?

Simon Property Group、Shannon-Waltchack、Progressive Real Estate Partners、John Propp Commercial Group、Mohr Partners は、米国の商業用不動産市場で活動している主要企業です。

この米国の商業用不動産市場は何年をカバーしており、2023 年の市場規模はどれくらいですか?

2023 年の米国の商業用不動産市場規模は 1 兆 6,200 億米ドルと推定されています。このレポートは、2020年、2021年、2022年、2023年の米国商業用不動産市場の歴史的市場規模をカバーしています。また、レポートは、2024年、2025年、2026年、2027年、2028年、2029年の米国商業用不動産市場規模も予測しています。。

米国商業不動産産業レポート

Mordor Intelligence™ Industry Reports によって作成された、2024 年の米国商業用不動産市場シェア、規模、収益成長率の統計。米国の商業用不動産分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。