商用ヘリコプター市場規模・シェア

Mordor Intelligenceによる商用ヘリコプター市場分析

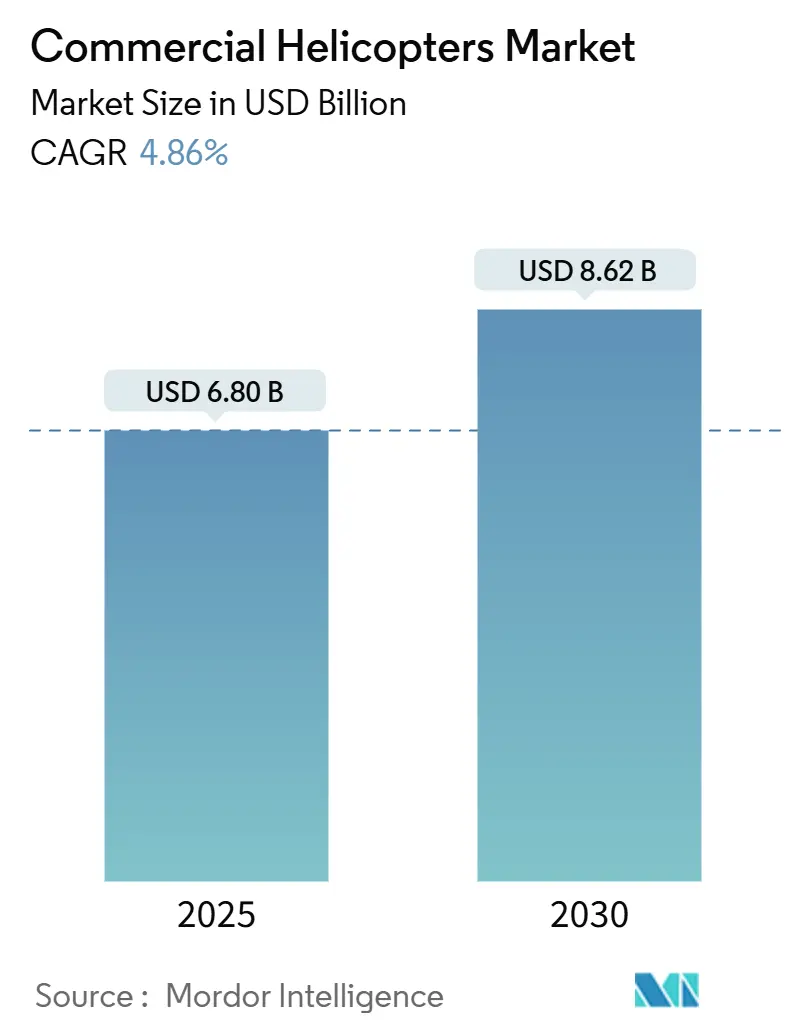

商用ヘリコプター市場規模は2025年に68億米ドルに達し、2030年までに86億2000万米ドルに達すると予測され、年平均成長率4.86%を反映しています。この拡大は、運航事業者がより厳しい安全規制と排出規制に適合するため機材を近代化する中で、このセクターが経済逆風を吸収する能力を示しています。最も強力な収益牽引要因は、洋上風力発電所の建設拡大、救急医療契約の拡大、交通渋滞都市におけるVIP需要の持続です。同時に、パイロット不足と変動する燃料価格は、裁量的購入を減速させる可能性のあるコスト圧力として残っていますが、メーカーは燃料効率の良い設計とハイブリッド電動実証機で対抗しています。全体として、技術収束と公共セクターのアウトソーシング増加が、商用ヘリコプター市場がサービスを提供するすべての主要地域における長期需要を強化しています。

主要レポートのポイント

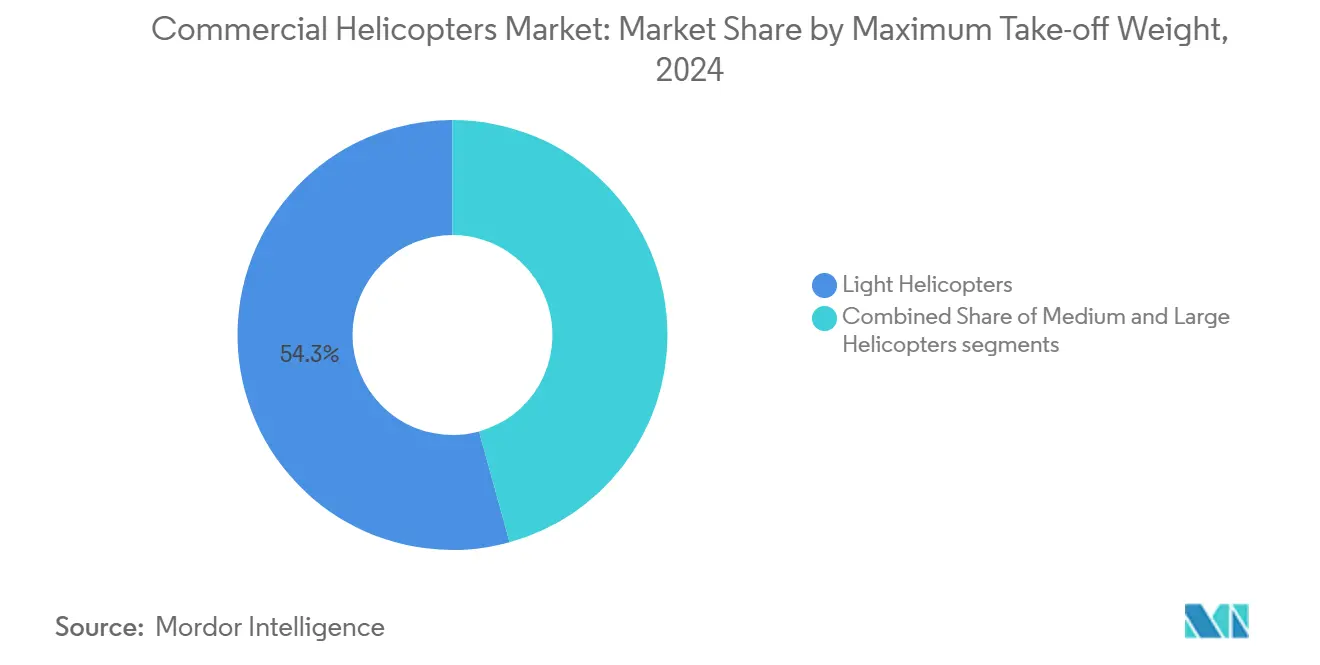

- 最大離陸重量別では、軽量ヘリコプターが2024年に54.28%のシェアで商用ヘリコプター市場をリードし、重量モデルは2030年まで年平均成長率6.92%で拡大すると予想されます。

- エンジン数別では、単発エンジン プラットフォームが2024年に63.87%のシェアを保持し、双発エンジン プラットフォームは2030年まで年平均成長率6.35%で最も急速な成長を記録しました。

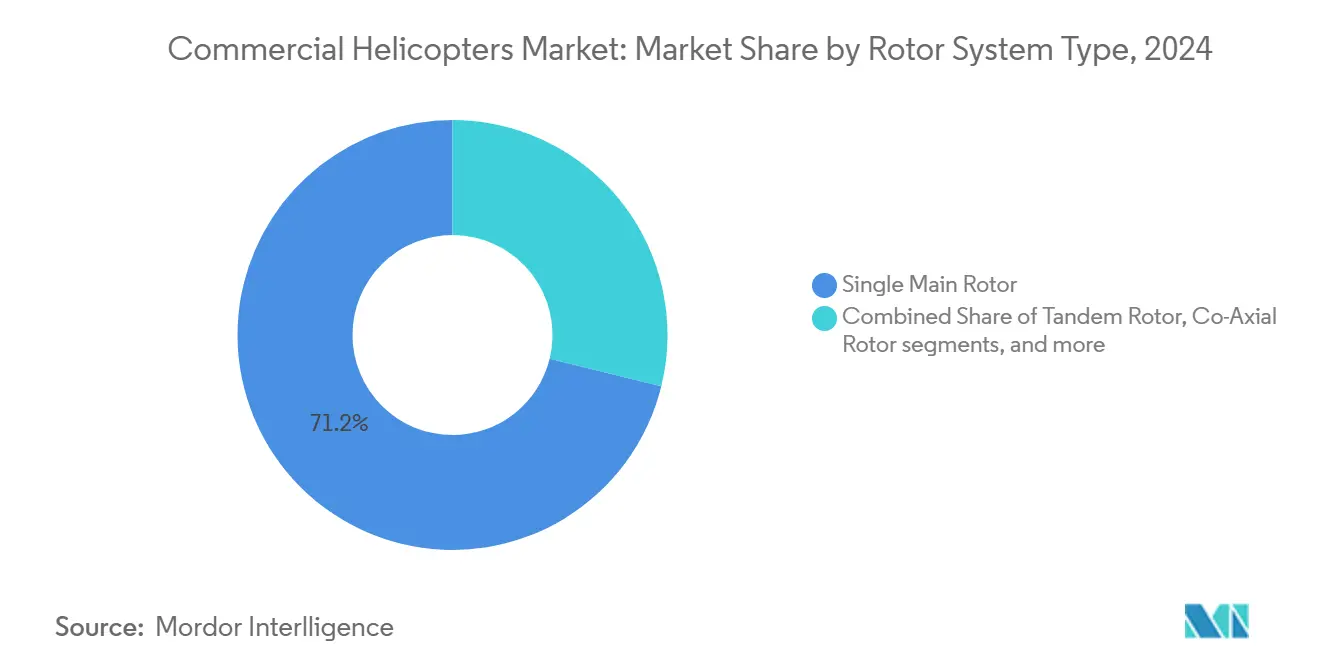

- ローター システム別では、シングル メイン ローター設計が2024年に収益の71.17%を占め、ティルトローター コンセプトは年平均成長率9.90%で進歩しています。

- ミッション別では、洋上石油・ガスが2024年の商用ヘリコプター市場規模の35.12%のシェアを獲得し、救急医療サービスは2030年まで年平均成長率8.79%で成長しています。

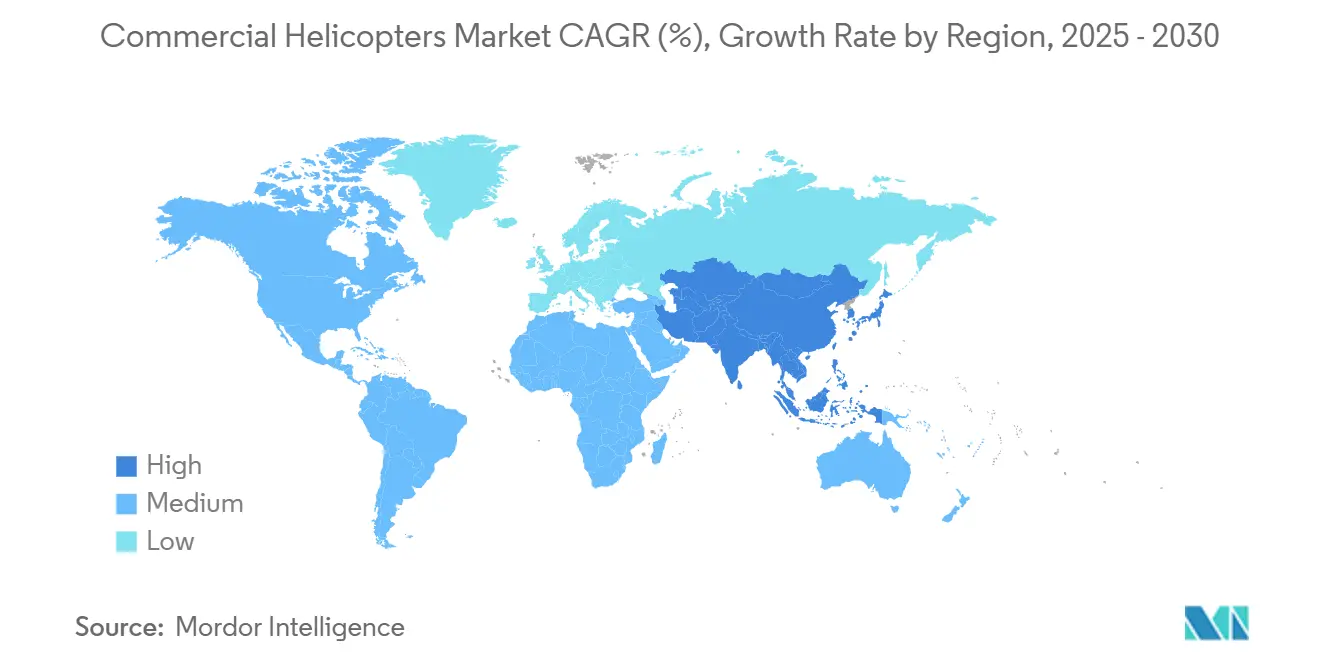

- 地理別では、北米が2024年の収益の39.47%を占め、アジア太平洋地域は年平均成長率7.20%で上昇し、最も多くの増分価値を追加すると予測されています。

グローバル商用ヘリコプター市場の動向と洞察

牽引要因影響分析

| 牽引要因 | (〜)年平均成長率予測への%影響 | 地理的関連性 | 影響タイムライン |

|---|---|---|---|

| 洋上風力発電所の急速拡大がミッション範囲を拡大 | +1.2% | 北海、アジア太平洋、北米 | 中期(2〜4年) |

| アウトソースされたHEMSが機材を専用双発機にシフト | +1.5% | グローバル、主に北米と欧州 | 中期(2〜4年) |

| 近代化の波が老朽化機材に対処 | +0.8% | グローバル | 長期(4年以上) |

| VIPとチャーター飛行が混雑都市で注目を集める | +0.6% | アジア太平洋、中東・アフリカ、北米 | 中期(2〜4年) |

| 気候変動による山火事増加が消防契約を支援 | +0.5% | 北米、欧州、オーストラリア | 短期(2年以内) |

| ハイブリッド電動、SAF対応、ティルトローター技術の商業化 | +0.7% | 欧州・北米での早期導入によるグローバル | 長期(4年以上) |

| 情報源: Mordor Intelligence | |||

洋上風力発電所の急速拡大がミッション範囲を拡大

欧州、北米、新興アジア市場における洋上風力目標により、従来の石油・ガス回廊を超えた飛行が追加されています。運航事業者は、より長いセクター長と厳しい海況により中型・重量双発ヘリコプターが有利になることを指摘し、Verticon 2025で約3億7000万ユーロ(4億2250万米ドル)相当の新規受注を促進しています。[1]Leonardo Press Office, "Verticon 2025: New Orders Confirm Strong Position in Commercial Helicopter Sector," leonardo.comミッション計画者は、洋上風力ヘリコプター機材が2030年までに5倍になり、IFR装備のAW139、AW169、H145モデルの調達を推進すると予想しています。

アウトソースされたHEMSが機材を専用双発機にシフト

公的医療機関は、24時間体制のヘリコプター救急医療サービスについて民間運航事業者との契約を増やしており、この傾向は北米と西欧で最も顕著です。平均直接運航コストは飛行時間あたり約2488ユーロ(2843米ドル)であるため、燃料効率が高く迅速な役割転換可能な内装を備えた機体が好まれます。[2]Leonardo Press Office, "Verticon 2025: New Orders Confirm Strong Position in Commercial Helicopter Sector," leonardo.comAirbusは既に、患者ストレッチャー用の拡大されたキャビンで設計された新しいH140軽量双発機について74件のコミットメントを獲得しています。

近代化の波が老朽化機材に対処

運用中の商用ヘリコプターの3分の1以上が25年を超えており、メンテナンスコストと規制リスクが増大しています。交換需要は洋上運用で最も強く、厳格なIOGP R690安全ガイドラインを満たすため、この10年間で最大800機の新しい航空機が必要になる可能性があります。運航事業者はまた、AW189とH160の最新バリアントが約束するキャビン騒音削減と燃料節約を評価しています。

VIPとチャーター飛行が混雑都市で注目を集める

メガシティの経営陣は、地上交通を回避するためポイント・ツー・ポイントのヘリコプター サービスに頼ることが増えています。Leonardoは2023年に185機のVIPヘリコプターを納入し、2025年の新しいAW169とAW109の受注後も市場リーダーの地位を維持しています。チャーター会社は、プレミアム料金を正当化するためドア・ツー・ドアの移動時間節約と予測可能なスケジューリングを推進し、商用ヘリコプター市場内での安定した需要を支えています。

制約要因影響分析

| 制約要因 | (〜)年平均成長率予測への%影響 | 地理的関連性 | 影響タイムライン |

|---|---|---|---|

| 運航コスト インフレが利幅を圧迫 | -0.9% | グローバル | 中期(2〜4年) |

| パイロット供給制約が稼働率を制限 | -0.8% | グローバル、アジア太平洋と中東で深刻 | 短期(2年以内) |

| グローバルな騒音・排出認証ハードルの厳格化 | -0.7% | 欧州、北米 | 中期(2〜4年) |

| 軽量セグメントにおけるeVTOLと長距離ドローン代替リスク | -0.6% | 北米、欧州、アジア太平洋 | 長期(4年以上) |

| 情報源: Mordor Intelligence | |||

運航コスト インフレが利幅を圧迫

燃料価格の変動と保険料の上昇により、特に単機運航事業者の収益性が侵食され続けています。メーカーは、ハイブリッド電動実証機と、最近Bell 505、429、412、407機材について承認されたRADS-NGなどの高度振動診断で対応しています。[3]GE Aerospace, "Bell Approves GE Aerospace Next-Gen Rotor Analysis Diagnostics for Use Across Fleet," asdnews.com

パイロット供給制約が稼働率を制限

経験豊富なIFRパイロットに対する業界需要が供給を上回り、洋上役割における給与を20万米ドル以上に押し上げています。労働統計局は、航空会社と回転翼航空機運航事業者全体で年間わずか16,800のパイロット求人を予測しており、急速に成長するアジア太平洋機材にギャップを残しています。

セグメント分析

最大離陸重量別:重量ヘリコプターが航続距離と積載量を拡張

軽量ヘリコプター モデルは商用ヘリコプター市場の主力として残り、観光、ユーティリティ、プライベート輸送における汎用性により2024年に54.28%の収益シェアを維持しています。このセグメントの魅力は、取得コストの低さと簡単なメンテナンス要件にあり、多様なミッション全体で稼働率を高く保っています。数的には少ないものの、9トン以上の重量ユニットは、風力発電所建設がミッション距離を150海里以上に押し上げるため、2030年まで最も急速な年平均成長率6.92%に向かっています。

運航事業者は、AW189KやSikorsky S-92などの重量タイプを選択する際の決定要因として、ペイロード容量、ホイスト性能、洋上冗長性を挙げています。商用ヘリコプター市場規模レベルでは、重量プラットフォームは2030年までに7億3000万米ドルの増分収益を追加し、古い中型双発機から移行する運航事業者を獲得すると予想されます。メーカーは、夜間IFRとSAR基準に準拠するため、エンジン出力向上と高度なアビオニクスに投資し、重量ヘリコプターの継続的勢いに位置付けています。

注記: 全個別セグメントのセグメント シェアはレポート購入時に入手可能

エンジン数別:双発エンジンの信頼性が規制主導成長を支援

単発エンジン ヘリコプターは、主に訓練、農業、個人所有セグメントにより2024年の売上高の63.87%を占めました。そのコスト効率性により、規制がVFR日中ミッションを許可する場合は魅力的であり続けます。それにもかかわらず、規制当局と保険会社が都市部と水上での飛行に冗長性を好むため、双発エンジン バリアントは年平均成長率6.35%で拡大しています。このパターンは、メキシコ湾と南シナ海で明らかであり、そこでは双発エンジン要件が既に標準となっています。

双発エンジン プラットフォームはまた、夜間とIFR運用が2つのパワープラントと完全ガラス コックピットを要求するため、HEMSの成長を支えています。AW169、H145、Bell 429ファミリーは2024年〜2025年に3桁の受注を確保し、商用ヘリコプター市場内での双発エンジンの存在を強化しました。その結果、双発エンジン カテゴリーに起因する商用ヘリコプター市場規模は2030年までに42億米ドルを超える可能性があります。

ローター システム タイプ別:ティルトローター設計が速度と航続距離をターゲット

従来の単一メイン ローター航空機は、成熟したメンテナンス ネットワークと有利な運航経済性により、2024年に71.17%の収益を支配しました。しかし、運航事業者が高い巡航速度から恩恵を受ける時間に敏感なミッションを検討するため、ティルトローター航空機は最も強い年平均成長率9.90%の見通しを示しています。DARPA X-planeプログラムでのBellの次世代コンセプトは、固定翼巡航とVTOL柔軟性の組み合わせに対する産業の信頼を強調しています。

同軸ローター システムも進歩しており、テール ローターを排除することで最大9%の効率改善を提供しています。これらのレイアウトが認証に向けて進歩するにつれて、現在単一ローター軽量ヘリコプターがサービスするユーティリティ、消防、都市航空モビリティのニッチを獲得する可能性があります。

注記: 全個別セグメントのセグメント シェアはレポート購入時に入手可能

最終用途別:HEMSが他のすべてのミッション プロファイルを上回る

洋上石油・ガスは依然として2024年収益の35.12%を提供し、中型・重量双発機の需要を支えています。それでも、救急医療サービスは2030年まで最高の年平均成長率8.79%を達成し、迅速な患者輸送を優先する政府契約を反映しています。HEMS運航事業者は通常、新しいH140とアップグレードされたAW169に体現される特性である、大きなキャビン ドアを備えた双発エンジンIFR機を指定します。

VIPと企業チャーター飛行は、都市の渋滞が移動時間を悪化させる中で繁栄を続けています。このニッチは既に世界中で1200機以上のLeonardo VIPヘリコプターがサービス中であることを要求し、最新のユーロ建て受注後にさらに拡大することが予想される機材セグメントです。捜索救助、消防、航空作業契約は、商品市況低迷時に商用ヘリコプター市場を安定させる逆循環収益を提供します。

地理分析

北米は2024年に39.47%の収益シェアを維持し、成熟したHEMSネットワーク、広範囲な洋上プラットフォーム、大規模な企業チャーター コミュニティに支えられました。2024年に設立された連邦航空局のCommercial Air Tour ARCは、運航監督を厳格化し、運航事業者に高度な状況認識ツールでコックピットを更新することを奨励しています。特にレガシーAS350とBell 206資産の間で、機材更新が加速しています。

アジア太平洋地域は最も急速に拡大している地域で、2025年〜2030年に年平均成長率7.20%が予測されています。中国の民間機材は2025年初頭までに330機を超え、捜索救助、災害救援、警察監視を優先して成長を続けています。オーストラリアとインドも同様に、遠隔地医療カバーと洋上探査を支援するため中型双発機を追加し、商用ヘリコプター市場の長期的牽引力を強化しています。

欧州は、石油リグと遠岸風力タービンをカバーする北海運用に支えられて着実な需要を維持しています。環境基準の厳格化により、運航事業者はより静かで低排出モデルに向かい、SAF互換エンジンとハイブリッド実証機への関心を促進しています。ラテンアメリカは老朽化した主力機を近代化するため機材リースを活用し、カナダのHEMSにリースされた新しいAW169は、ブラジルのPetrobrasや他の運航事業者に類似の構造を提供する可能性があることを示唆しています。中東とアフリカはVIPと洋上支援を好み、サウジアラビアへの最近の納入は、高級輸送とユーティリティ ミッションの新しい能力を強調しています。

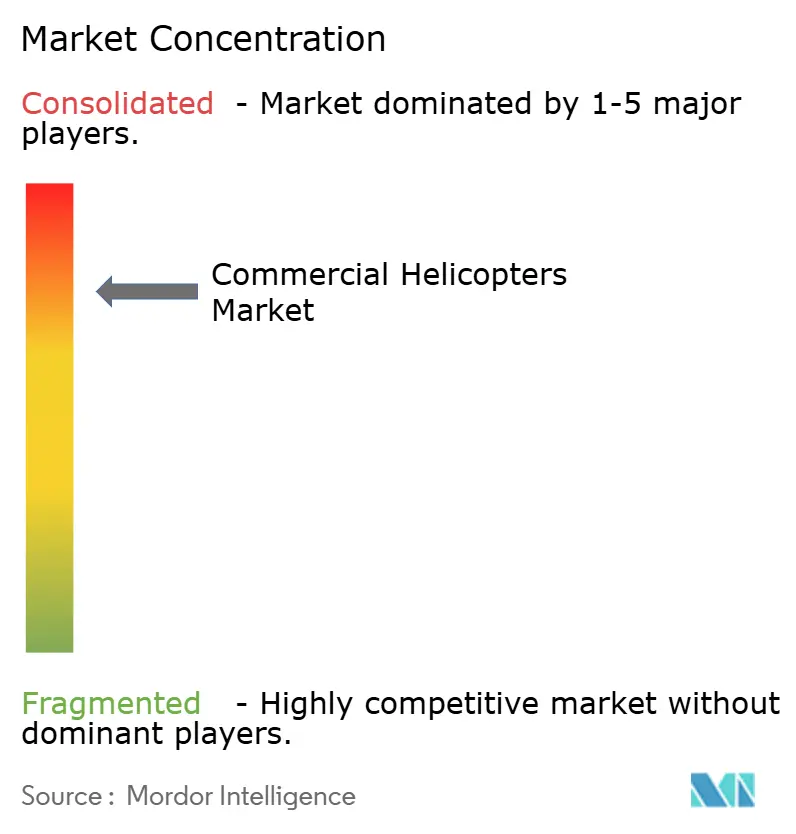

競争環境

商用ヘリコプター市場は適度に集中しています。Airbus SE、Bell Textron Inc.、Leonardo S.p.A、Lockheed Martin Corporationは、年間民間・準公的納入の約90%を占めています。Airbusは2024年に455機の総受注を確保し361機を納入し、民間シェアで57%のリードに相当します。Leonardoは、Verticon 2025で発表された3億7000万ユーロ(4億2339万米ドル)の新規受注に例証されるように、VIPと洋上セグメントで特に強みを発揮して続いています。

認証コストとグローバル サポート ネットワークが高い参入障壁を生み出すため、価格ではなく革新が競争上の優位性を定義します。メーカーは、ハイブリッド電動飛行ラボ、高度なHUMSパッケージ、ヘルス モニタリング、フル ガラス アビオニクスに投資しています。BellのGEのRADS-NG機材全体での採用は、振動関連の摩耗を削減し、コンポーネントの寿命を延ばし、メンテナンス費用を低下させます。Airbusは、スペアのリードタイムを短縮し、拡大するH135法執行機材を支援するため、2025年にカナダで21,000平方フィートの配送センターを開設しました。

ホワイトスペースの機会は、従来のヘリコプター製造業者がeVTOLスタートアップからの競争に直面する自律システムと都市航空モビリティ クロスオーバーに存在します。フライ バイ ワイヤ制御と予測メンテナンス分析を統合することにより、既存企業は新しい推進アーキテクチャが登場しても高利益サービス契約を維持することを目指しています。

商用ヘリコプター業界のリーダー

-

Bell Textron Inc.

-

Lockheed Martin Corporation

-

Leonardo S.p.A.

-

Russian Helicopters(国営企業「Rostec」の一部)

-

Airbus SE

- *免責事項:主要選手の並び順不同

最近の業界動向

- 2025年5月:Airbus Helicopters Canada(Airbus SE)がナイアガラ地域に新しい統合配送センターを開設しました。21,000平方フィートの施設は、スペア部品保管容量を拡大し、産業運営を強化します。

- 2025年3月:Leonardo S.p.Aがエネルギー、公共サービス、VIP役割のため約3億7000万ユーロ(4億2339万米ドル)相当のほぼ30機のヘリコプターを受注しました。

- 2024年2月:Lockheed Martin Corporation Sikorskyが575マイルの航続距離を持つハイブリッド電動HEX 2-Rotor Tiltwing実証機を発表しました。

グローバル商用ヘリコプター市場レポート範囲

商用ヘリコプターは、さまざまなビジネスと非軍事目的のために設計・使用される回転翼機です。これらは複数の産業と用途で採用され、輸送、物流、その他の運用において汎用性と柔軟性を提供しています。

商用ヘリコプター市場は、最大離陸重量、エンジン数、最終ユーザー、地理によってセグメント化されています。最大離陸重量別では、市場は軽量、中型、重量にセグメント化されています。エンジン数別では、市場は単発エンジンと複数エンジンにセグメント化されています。最終ユーザー別では、市場は商業、プライベート、その他の最終ユーザーに分類されています。その他のセグメントには政府機関・部門と法執行機関が含まれます。レポートは地域全体の主要国の市場規模と予測を提供しています。各セグメントについて、市場規模設定と予測は価値(USD)に基づいて行われました。

| 軽量ヘリコプター |

| 中型ヘリコプター |

| 重量ヘリコプター |

| 単発エンジン |

| 双発エンジン |

| シングル メイン ローター |

| タンデム ローター |

| 同軸ローター |

| ティルトローター |

| 洋上石油・ガス |

| 救急医療サービス(HEMS) |

| 企業・VIPチャーター |

| 捜索救助/消防 |

| 航空作業(ユーティリティ、調査、貨物) |

| 観光 |

| 北米 | 米国 | |

| カナダ | ||

| メキシコ | ||

| 欧州 | 英国 | |

| フランス | ||

| ドイツ | ||

| ロシア | ||

| その他欧州 | ||

| アジア太平洋 | 中国 | |

| インド | ||

| 日本 | ||

| 韓国 | ||

| その他アジア太平洋 | ||

| 南米 | ブラジル | |

| その他南米 | ||

| 中東・アフリカ | 中東 | サウジアラビア |

| アラブ首長国連邦 | ||

| その他中東 | ||

| アフリカ | 南アフリカ | |

| その他アフリカ | ||

| 最大離陸重量別 | 軽量ヘリコプター | ||

| 中型ヘリコプター | |||

| 重量ヘリコプター | |||

| エンジン数別 | 単発エンジン | ||

| 双発エンジン | |||

| ローター システム タイプ別 | シングル メイン ローター | ||

| タンデム ローター | |||

| 同軸ローター | |||

| ティルトローター | |||

| 最終用途別 | 洋上石油・ガス | ||

| 救急医療サービス(HEMS) | |||

| 企業・VIPチャーター | |||

| 捜索救助/消防 | |||

| 航空作業(ユーティリティ、調査、貨物) | |||

| 観光 | |||

| 地理別 | 北米 | 米国 | |

| カナダ | |||

| メキシコ | |||

| 欧州 | 英国 | ||

| フランス | |||

| ドイツ | |||

| ロシア | |||

| その他欧州 | |||

| アジア太平洋 | 中国 | ||

| インド | |||

| 日本 | |||

| 韓国 | |||

| その他アジア太平洋 | |||

| 南米 | ブラジル | ||

| その他南米 | |||

| 中東・アフリカ | 中東 | サウジアラビア | |

| アラブ首長国連邦 | |||

| その他中東 | |||

| アフリカ | 南アフリカ | ||

| その他アフリカ | |||

レポートで回答される主要な質問

2025年の商用ヘリコプター市場の規模はどの程度ですか?

商用ヘリコプター市場規模は2025年に68億米ドルで、2030年までに86億2000万米ドルに達すると予測されています。

どの最終用途セグメントが最も急速に成長していますか?

ヘリコプター救急医療サービスが最高成長を示し、2030年まで年平均成長率8.79%が期待され、洋上エネルギー、VIPチャーター、その他のミッションを上回っています。

なぜ双発エンジン ヘリコプターが人気を得ているのですか?

洋上・都市飛行に対するより厳しい安全規則と、冗長性に対する保険会社の選好の組み合わせが、より大きなペイロード柔軟性も提供する双発エンジン モデルの需要を押し上げています。

どの技術が将来のヘリコプター機材を形成するのでしょうか?

ハイブリッド電動推進、持続可能な航空燃料互換性、高度なヘルス モニタリング システム、ティルトローター構成が、積極的な開発と早期採用下にある主要な革新です。

どの地域が最も急速な機材拡大を見るでしょうか?

アジア太平洋地域が2030年まで年平均成長率7.20%の予測でリードし、中国、インド、オーストラリア全体でのインフラ成長、医療投資増加、洋上探査によって推進されています。

最終更新日: