中国半導体ダイオード市場分析

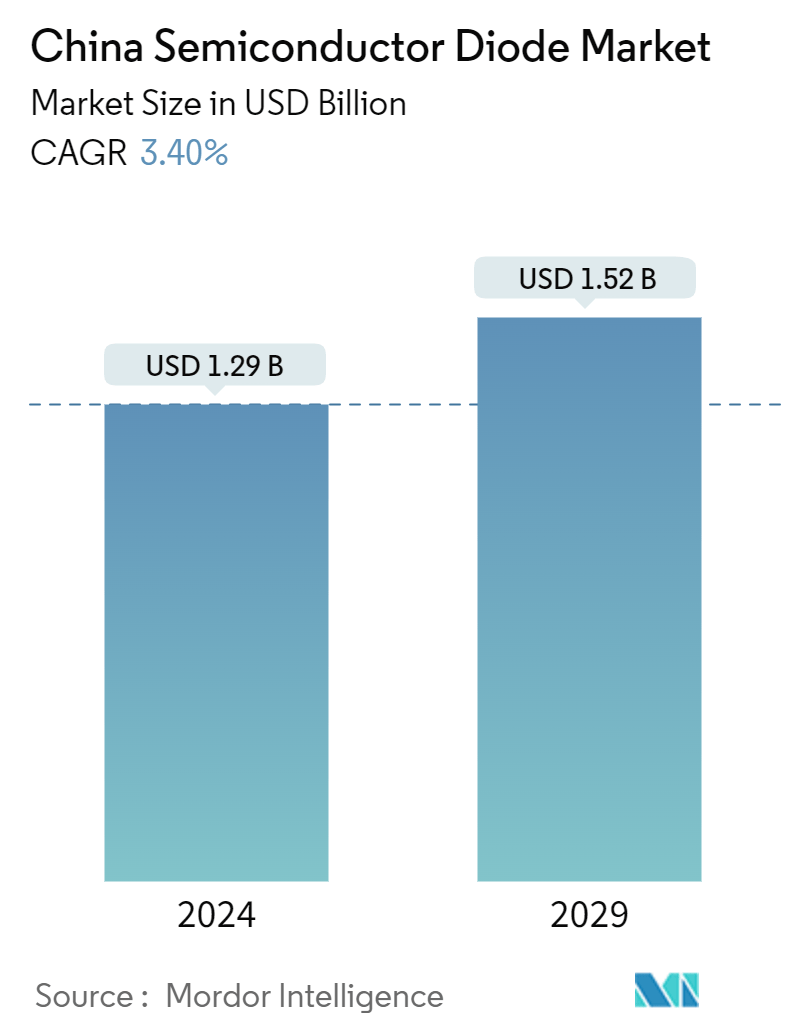

中国の半導体ダイオード市場規模は、2024年にUSD 1.29 billionと推定され、2029年にはUSD 1.52 billionに達すると予測され、予測期間中(2024-2029)に3.40%のCAGRで成長する見込みです。

- 意識の高まりにより、電気自動車の採用は排出ガスの削減、車両排ガスの削減、車両排ガスに関する政府の厳しい規則や規制の削減に役立っている。さらに、中国の電気小型商用車セグメントは最も急速に成長すると予想される。例えば、2022年の中国における電気自動車の総販売台数は689万台に達した。中国政府は、次世代の公用車としてNEVを採用するなど、2025年までに全自動車販売台数の20%を電気自動車にすることを目標としている。

- 多くの大手電気自動車メーカーが、電気自動車を製造するための工場設立に投資している。例えば、テスラは2022年2月、中国国内と輸出市場の両方で高まる需要に対応するため、中国に2つ目の電気自動車(EV)施設を建設した。中国での生産能力は年間100万台以上に引き上げられた。

- 中国全土で消費者向け電子機器の需要が増加しているため、多くの企業が製造施設の設立に乗り出している。例えば、中国政府の最新の数字によると、中国の加入者は高価な新しい5G携帯電話を購入するために集まっている。中国情報通信技術研究院(CAICT)のデータによると、2022年7月まで、中国における5Gスマートフォンの出荷台数は1億3390万台に達し、5Gは携帯電話の総出荷台数の75.9%を占めた。

- 自動車がダイオードを利用するのは、ダイオードが一方向にしか電流を流さないからである。この重要な部品は、車両のLEDヘッドランプを電流スパイクから保護する。したがって、エネルギー効率、利便性、コスト削減の利点から、中国におけるスマート照明ソリューションの需要の高まりが市場を牽引する可能性が高い。

- 例えば、2023年2月、中国のHuanggang市で、都市インフラをデジタル化しながらエネルギーコストと排出量を節約する大規模なスマートインフラプロジェクトが開始された。このプロジェクトの一環として、シグニファイは湖北省の同市に発光ダイオード(LED)街灯、スマートポール、工業団地向けコネクテッド照明システムを提供する。

中国半導体ダイオード市場動向

中国半導体ダイオード市場、自動車が大幅成長へ

- 高電圧シリコン・カーバイド・ダイオードは、自動車のテレマティックス、ADAS、電源システム、インフォテインメント・システム、計器クラスターでの使用向けに設計されている。中国は自動車用半導体市場に大きく貢献している国の一つである。さらに、同国ではADASシステムの人気が高まっており、駐車支援、アダプティブ・クルーズ・コントロール、車線逸脱警告、前方衝突警告、死角認識などの機能が市場の成長に大きく貢献している。

- さらに、自動車の排ガスに関する政府の厳しい規則や規制が自動車セクターを後押ししている。例えば、IEAによると、中国のEV産業は国内OEMが約94%の販売シェアを占めている。中国は自動車メーカーに100%電気自動車またはハイブリッド車の販売枠を設けており、新車販売台数の少なくとも10%を占める可能性がある。さらに、一部の大都市や省では、より厳しい規制を制定している。それとは別に、国内のメーカーは、パワートレイン・システムの設計を最適化し、より高い性能を発揮する軽量・小型のパワートレイン・システムに注力することで、現在の温室効果ガス排出量を最小限に抑える努力をしている。

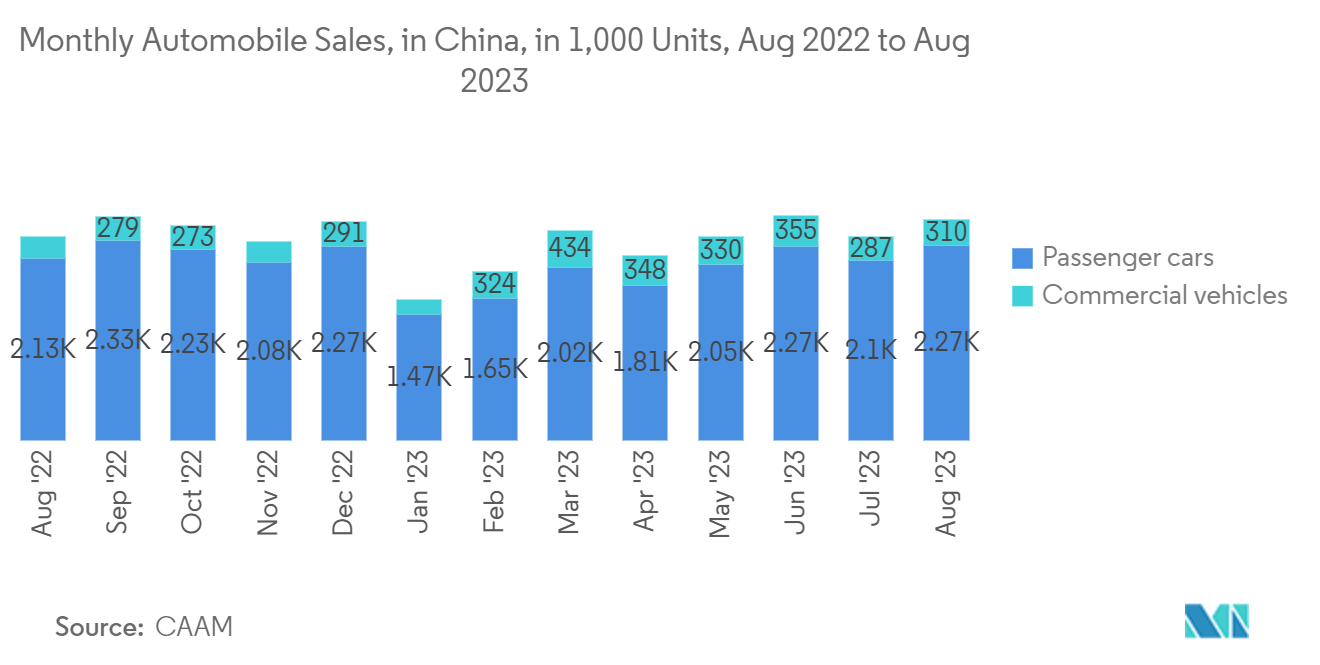

- 自動車では、ソレノイドの接続にダイオードが使われている。B+をオフにすると、コイル内の電流の流れを含めてコイルの磁場が崩壊し、それまでB+をブロックしていたダイオードの矢印と同じ方向に電流が流れるため、電流はダイオードを通過する。例えば、中国汽車工業協会によると、2022年4月に中国で販売された乗用車は約96万5000台、商用車は約21万6000台で、それぞれ前月から48%、42%減少した。このような大量の自動車販売により、研究された市場は成長するだろう。

- さらに、同国では自動車産業を後押しするために、大手ベンダーによる様々な提携が目撃されている。例えば、自動車安全システム会社Autoliv, Inc.の子会社であるAutoliv Chinaと、著名な世界的自動車メーカーであるGeely Auto Groupは、2022年10月に、将来の自動車のための先進安全技術を開発するための戦略的協力協定を発表した。この提携は16の技術にまたがり、自動車の安全性にシステム的アプローチをとる。

- 台湾積体電路製造股份有限公司は、自動車用半導体の製造を拡大するため、中国に28億米ドルを投資すると発表した。28ナノメートルの自動車用チップの需要増に対応するため、TSMCは既存の南京工場に新たな製造ラインを設置するようで、2023年に量産を開始する予定である。

- CAAMの報告によると、2021年1月から2023年8月にかけて、中国の乗用車と実用車の販売台数は顕著な傾向を示している。具体的には、2023年8月、中国では乗用車が約230万台、商用車が約31万台販売され、前月から大幅に増加した。

スマートフォンの普及が市場を牽引する

- FMラジオ、MP3プレーヤー、MP4プレーヤー、ハンドヘルドTV、メモレコーダー、カメラ、さらにはプロジェクターとしても使用できる携帯電話など、さまざまな機能を備えたスマートフォンの需要が高まっている。このような信号の増加により、信号配線ソリューションへの要求が高まっています。このようなソリューションには、より小型で高機能なダイオードが必要であり、携帯電話の設計者は、設計機能を強化しながらフォームファクタの小型化を推進し続けることができます。この技術的ニーズがダイオード市場の成長を後押ししている。

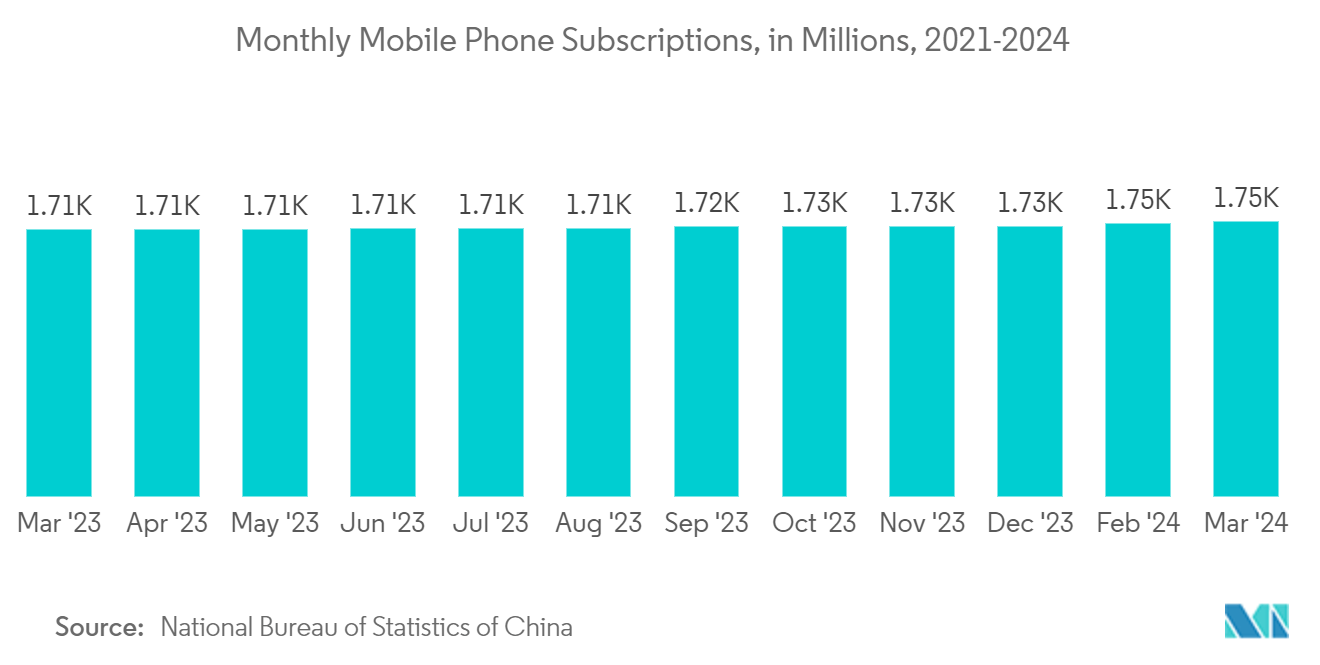

- 中国国家統計局によると、2024年3月現在、中国の携帯電話契約数は17億5,000万という驚異的な数字を誇っている。政府の公式データでは、同国におけるモバイル・インターネットの普及率は99.8%という驚異的な数字となっている。

- ツェナーダイオードは、電圧レギュレーター、基準素子、サージサプレッサー、スイッチングアプリケーション、クリッパー回路などに使用されている。例えば、東芝電子デバイス&ストレージ株式会社(以下「東芝)は2022年7月、スイッチングサージ、誘導雷サージ、静電気放電(ESD)から半導体デバイスを保護するツェナーダイオード「CSLZシリーズを発売した。ツェナー電圧(typ.)が5.6V~30Vの10製品をラインアップしている。

- さらに、中国、シンガポール、韓国の半導体製造工場が活発化している。数多くの多国籍メモリーメーカーが中国の半導体製造市場に多額の投資を行っている。メイド・イン・チャイナ2025のような同国政府のイニシアチブは、特にこれらのイニシアチブを支援している。このような取り組みにより、同国への投資が拡大し、予測期間中の市場の牽引役となることが期待される。

- さらに、スマート・ウェアラブルは強力な小型ダイオードを必要とする。例えば、0402サイズのショットキー・バリア・ダイオードは、従来の0603サイズ(0.6mm 0.3mm)より44%小さく、実装スペースが56%小さい。これらのダイオードはスマート・ウェアラブルに使用されており、中国ではスマート・ウェアラブルの需要増加により、このような小型で強力なダイオードの需要が伸びるだろう。

中国半導体ダイオード産業概要

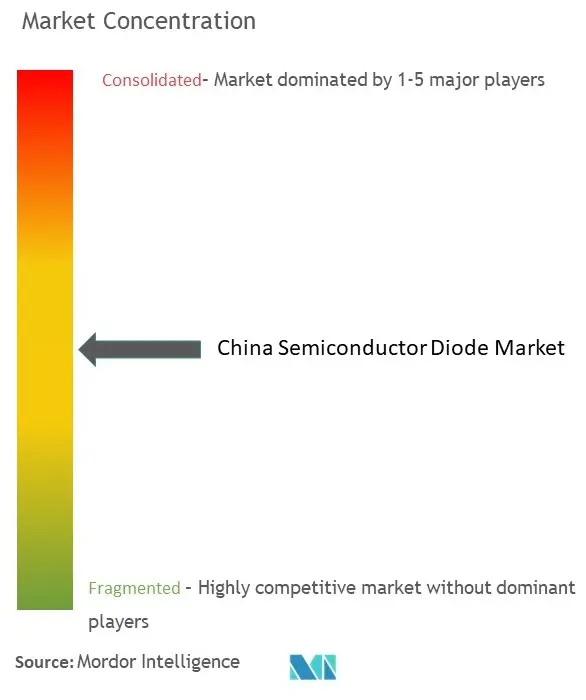

中国半導体ダイオード市場は、国内各地に大小様々なプレーヤーが存在するため、非常に細分化されており、競争も激しい。主要プレーヤーは、競争優位性を獲得するために、製品革新、提携、合併、買収などに取り組んでいる。

- 2023年5月Infineonは中国のSiCサプライヤーTanKeBlueおよびSICCと提携。提携の目的は、サプライチェーンの安定と、中国市場における自動車、太陽電池、EV充電アプリケーション、エネルギー貯蔵システム向けのSiC半導体製品の需要拡大である。

- 2022年9月:窒化ガリウム(GaN)や炭化ケイ素(SiC)などのワイドバンドギャップ半導体をベースにした紫外線(UV)検出器やモジュールを提供する南京大学のスピンオフ企業、GaNo Optoelectronics Inc.は、SiCベースの初の商用極端紫外線(EUV)フォトダイオードを正式に発表した。

中国半導体ダイオード市場のリーダー

-

Infineon Technologies AG

-

NXP Semiconductors NV

-

Vishay Inter technology Inc.

-

Diodes Incorporated

-

ROHM Co. Ltd

- *免責事項:主要選手の並び順不同

中国半導体ダイオード市場ニュース

2023年2月 中国国立成功大学とダイオードスインコーポレイテッドが協業を開始ブランド、人材、産学連携が狙い。Diodes Incorporatedは、この提携に3年間、1,000万台湾ドル以上を投資する予定。

2023年2月 AXT, Inc.は、北京での事業を拡大し、原料抽出設備に投資し、化合物半導体基板の世界的なリーディングプロバイダーとしての地位を固める。

中国半導体ダイオード産業セグメント

ダイオードは、一方向の電流に対する抵抗が理想的にゼロであるのに対し、他方向の抵抗が理想的に無限である電子部品である。回路に使用されるダイオードの特性や種類によって、ダイオードは様々な用途のバルブとして機能します。

ダイオードには、パワーダイオード、小信号ダイオード、高周波・マイクロ波ダイオードなどの種類があります。これらの電子部品は、通信、家電、自動車、コンピュータ、コンピュータ周辺機器などの産業における様々な電子機器に搭載されています。

中国半導体ダイオード市場は、タイプ別(ツェナーダイオード、ショットキーダイオード、レーザーダイオード、発光ダイオード、小信号ダイオード)、エンドユーザー産業別(通信、家電、自動車、コンピュータ、コンピュータ周辺機器)に分類されています。本レポートでは、上記のすべてのセグメントについて、市場予測および金額(米ドル)規模を提供しています。

| ツェナーダイオード |

| ショットキーダイオード |

| レーザーダイオード |

| 発光ダイオード |

| 小信号ダイオード |

| その他のタイプ |

| コミュニケーション |

| 家電 |

| 自動車 |

| コンピュータおよびコンピュータ周辺機器 |

| タイプ別 | ツェナーダイオード |

| ショットキーダイオード | |

| レーザーダイオード | |

| 発光ダイオード | |

| 小信号ダイオード | |

| その他のタイプ | |

| エンドユーザー業界別 | コミュニケーション |

| 家電 | |

| 自動車 | |

| コンピュータおよびコンピュータ周辺機器 |

中国半導体ダイオード市場調査 よくある質問

中国半導体ダイオード市場の規模は?

中国の半導体ダイオード市場規模は2024年に12.9億ドルに達し、年平均成長率3.40%で2029年には15.2億ドルに達すると予測される。

現在の中国半導体ダイオード市場規模は?

2024年、中国半導体ダイオード市場規模は12.9億ドルに達すると予想される。

中国半導体ダイオード市場のキープレイヤーは?

Infineon Technologies AG、NXP Semiconductors NV、Vishay Inter technology Inc.、Diodes Incorporated、ROHM Co. Ltd.が中国半導体ダイオード市場で事業を展開している主要企業である。

この中国半導体ダイオード市場は何年をカバーし、2023年の市場規模は?

2023年の中国半導体ダイオード市場規模は12.5億米ドルと推定される。本レポートでは、2019年、2020年、2021年、2022年、2023年の中国半導体ダイオード市場の過去市場規模を調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年の中国半導体ダイオード市場規模を予測しています。

最終更新日:

中国半導体ダイオード産業レポート

Mordor Intelligence™ Industry Reportsが作成した2024年の中国半導体ダイオード市場シェア、規模、収益成長率の統計です。中国半導体ダイオードの分析には、2024年から2029年までの市場予測展望と過去の概観が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手できます。