中国データセンター建設市場の分析

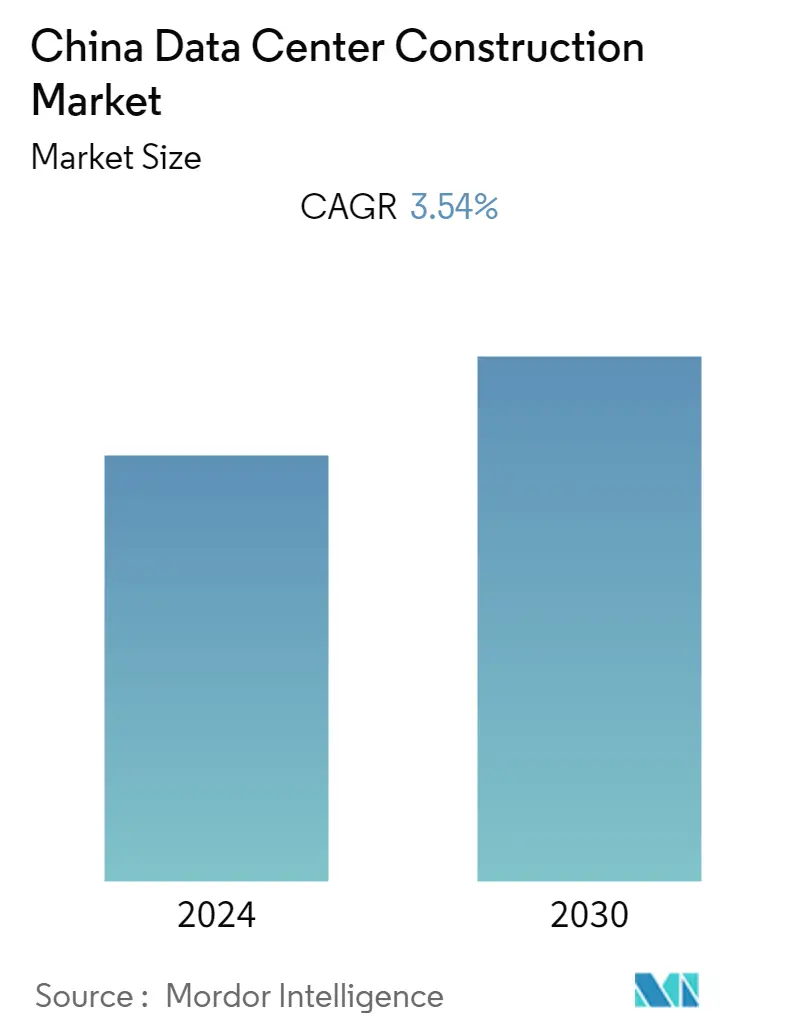

中国のデータセンター建設市場規模は、2024時点でUSD 9.20 billionと推定され、2030までにはUSD 15.70 billionに達し、予測期間中(2024~2030)に9.23%の年平均成長率で成長すると予測される。

- 中国は一連の政策文書を発表し、国内4地域に複数の新しいデータセンター・クラスターを建設する許可を与えた。新しいデータセンター・クラスターは「東方データ、西方コンピューティングと呼ばれる計画の一部である。これは、10カ所のデータセンター・クラスターと8カ所のコンピューティング・ハブを建設し、活発な東部地域と資源豊富な西部地域を結びつけ、中国のデジタル・トランスフォーメーションと技術開発を支援するコンピューティング能力の需給バランスを促進するものである。

- さらに、国内での5Gネットワークの普及率が高まれば、データ生成量が増加し、これらのデータを保存・処理するためのスペースに対するニーズが高まると予想される。個人的な利用とは別に、5G技術は主に製造、鉱業、ヘルスケアなどの産業オートメーションに大きな影響を与えると予想される。この傾向は、今後数年間でデータセンターの稼働率を引き上げ、予測期間中の国内データセンター建設需要を促進すると予想される。

- また、シンガポール、日本、韓国などのアジア諸国は、建設コストインフレの影響を受ける上位10カ国に入るため、市場の動きによってデータセンター建設コストが上昇している。そのため、中国では他のアジア諸国よりも多くのデータセンター・プロジェクトが誘致されている。

- しかし、日本やインドネシアのような他の国々では、安全保障上の懸念や米中の緊張の高まりから多くのIT企業が中国から撤退し、データセンター建設プロジェクトが減少しているため、データセンター建設の機会が増えている。

- COVID-19のパンデミックは、デジタル・リソースに対する需要の増加により、中国に好影響をもたらした。アリババのような企業は、先進的なクラウドインフラの要件を満たすために、100万台以上の追加サーバーをホストするスーパーデータセンターの建設をパンデミック後に完了した。

中国データセンター建設市場の動向

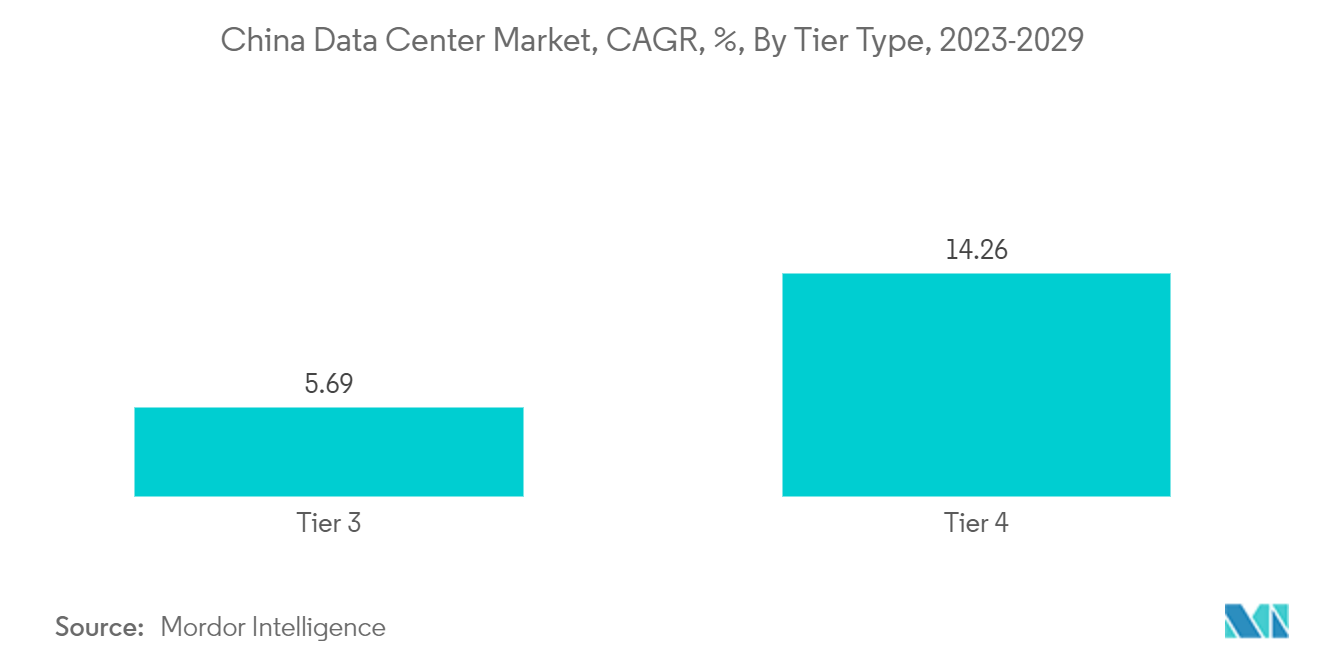

ティア3は最大のティアタイプ

- Tier-3データセンターは、オンサイト支援、電力、冷却の冗長性などの機能により、最も好まれている。このセグメントは、2022年の1,115.1MWから2029年には1,874MWまで、年平均成長率5.7%で拡大すると予想されている。企業は主に、増大するビジネスニーズと拡張性ニーズに対応するため、ビジネスクリティカルなデータの保管と処理にこれらのデータセンターを選択している。国内には約110のTier-3データセンターがあり、約37のTier-3仕様のデータセンターが建設中である。

- 2022年には、GDS Service Co.Ltd.が70カ所、Chindata Group Holdings Ltd.が15カ所、China Telecom Corporation Ltd.が10カ所となっている。

- Tier-4データセンターは、そのパフォーマンス、ダウンタイムの少なさ、99.99%のアップタイムにより、大企業に次に好まれている。これらのデータセンターは比較的コストが高いが、その性能は価格を上回り、大企業の競争力と成長ニーズをサポートしている。2022年には、Princeton Digital GroupとSpaceDC Pte Ltdが所有するTier-4データセンターが7カ所あった。

- Tier-1およびTier-2データセンターは、ダウンタイムの長さ、電源と冷却の冗長性、オンサイトのリモート・アシスタンスなどの理由から、最も好まれない。これらのデータセンターはTier-3やTier-4に比べて比較的安価であるため、中小企業や新興企業が好んで利用している。Tier-1およびTier-2データセンターは最も好まれないため、予測期間中は成長が停滞する可能性がある。

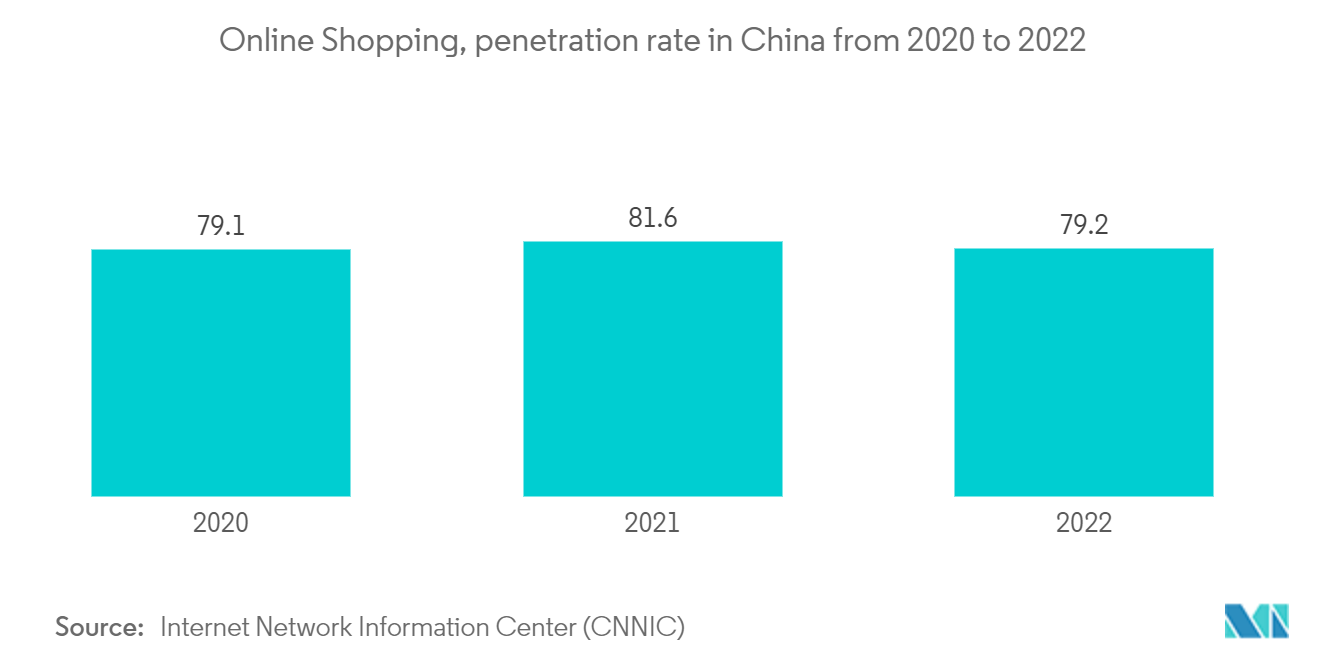

Eコマースとハイテク産業の驚異的成長

- 電子商取引とハイテク産業の急成長が市場の成長を後押ししている。近年、同国のテクノロジー・メディア・通信(TMT)セクターは、経済成長と産業育成を目的とした政策指示により、業界の成長を後押ししている。国内のTMTユニコーン企業(評価額10億米ドル以上の未上場企業)の数は、ここ数年で増加している。

- 加えて、近年のTMTセクターの発展を牽引している政策は、「メイド・イン・チャイナ2025政策である。中国政府はこの10ヵ年計画を通じて、電気通信、電力設備、ロボット工学、ハイエンド・オートメーション、新エネルギー自動車など、国内のハイテク産業の発展を加速させている。

- さらに、持続可能な経済成長を後押しするために同国が追求しているもうひとつの技術関連の政策目標は、5Gネットワークの確立やデータセンターの建設を含む「新インフラ開発である。合計で25の省レベルの地域が「新インフラプロジェクトを政府の業務報告書に盛り込み、そのうち21が5Gネットワーク構築の推進を提案している。このため、調査対象市場にとっては好機となっている。

- さらに、オンライン・ショッピングに対する消費者の嗜好の高まり、代替決済ソリューションの普及、有利な割引を提供するシングルデーなどのオンライン・ショッピング・イベント、ロジスティック・インフラの改善などにより、中国はeコマース市場が急成長している新興国の1つである。中国インターネット・ネットワーク情報センター(CNNIC)によると、中国におけるオンライン・ショッピングの普及率は、2020年の79.1%に対し、2022年には79.2%に達する。このように、研究された市場の機会を促進する。

中国データセンター建設産業の概要

中国のデータセンター建設市場は適度に断片化されており、上位5社が市場シェアの大半を占めている。この市場の主要プレーヤーは、アコム、DSCOグループ、NTTファシリティーズ、スタジオ・ワン・デザイン、ターナー、タウンゼントである(アルファベット順)。

2月、NetEaseは中国南西部の貴州省貴安市に6,670万米ドルを投資して大規模なデータセンターの建設を開始した。この施設は1万台の標準ラックと10万台のサーバーを収容するよう設計されている。

中国データセンター建設市場のリーダー

-

AECOM

-

DSCO Group

-

NTT Facilities

-

Studio one Design

-

Turner and Townsend

- *免責事項:主要選手の並び順不同

中国データセンター建設市場ニュース

- 2023年2月CapitaLand Investment Limitedは、CapitaLand China Data Centre Partners (CDCP)と共同で大北京にハイパースケールデータセンターを建設し、2025年までに100MW以上を供給すると発表した。建設は、エネルギー・環境設計(LEED)ゴールド基準の認証取得による持続可能性のサポートを目指している。これにより、同市場のベンダーにビジネスチャンスがもたらされる。

- 2022年1月:Beijing Highlander Digital Technology Co Ltd.が8億8,000万米ドルの商業用水中データセンターを建設すると発表。このプロジェクトは、冷却コストと排出量を削減することで、同国の持続可能な環境5カ年計画を支援するものである。

中国データセンター建設産業のセグメント化

データセンター建設は、データセンター施設の建設に使用される物理的なプロセスを組み合わせたものである。データセンター建設は、データセンター施設の建設に使用される物理的なプロセスと、データセンターの運用環境の要件を組み合わせたものです。

中国データセンター建設市場は、ティアタイプ別(ティア1・2、ティア3、ティア4)、データセンター規模別(小規模、中規模、大規模、メガ)、インフラ別(冷却インフラ(空冷、液冷、蒸発冷却)、電力インフラ(UPSシステム、発電機、配電盤(PDU)、ラック・キャビネット、サーバー、ネットワーク機器、物理セキュリティインフラ、設計・コンサルティングサービス、その他インフラ)、エンドユーザー別(IT・通信、BFSI、政府、ヘルスケア、その他エンドユーザー)に分類される。通信、BFSI、政府、ヘルスケア、その他エンドユーザー)。市場規模および予測は、上記すべてのセグメントについて米ドル建てで提供されています。

| ティア 1 と 2 |

| ティア3 |

| 階層 4 |

| 小さい |

| 中くらい |

| 大きい |

| メガ |

| 大規模 |

| 冷却インフラ | 空冷 |

| 液体ベースの冷却 | |

| 気化冷却 | |

| 電力インフラ | UPSシステム |

| 発電機 | |

| 配電ユニット (PDU) | |

| ラックとキャビネット | |

| サーバー | |

| ネットワーク機器 | |

| 物理的なセキュリティインフラストラクチャ | |

| 設計およびコンサルティングサービス | |

| その他のインフラストラクチャ |

| ITと通信 |

| BFSI |

| 政府 |

| 健康管理 |

| その他のエンドユーザー |

| 階層タイプ | ティア 1 と 2 | |

| ティア3 | ||

| 階層 4 | ||

| データセンターの規模 | 小さい | |

| 中くらい | ||

| 大きい | ||

| メガ | ||

| 大規模 | ||

| インフラストラクチャー | 冷却インフラ | 空冷 |

| 液体ベースの冷却 | ||

| 気化冷却 | ||

| 電力インフラ | UPSシステム | |

| 発電機 | ||

| 配電ユニット (PDU) | ||

| ラックとキャビネット | ||

| サーバー | ||

| ネットワーク機器 | ||

| 物理的なセキュリティインフラストラクチャ | ||

| 設計およびコンサルティングサービス | ||

| その他のインフラストラクチャ | ||

| エンドユーザー | ITと通信 | |

| BFSI | ||

| 政府 | ||

| 健康管理 | ||

| その他のエンドユーザー | ||

よく寄せられる質問

現在の中国のデータセンター建設市場規模はどれくらいですか?

中国のデータセンター建設市場は、予測期間(3.54%年から2030年)中に3.54%のCAGRを記録すると予測されています

中国データセンター建設市場の主要企業は誰ですか?

AECOM、DSCO Group、NTT Facilities、Studio one Design、Turner and Townsendは、中国のデータセンター建設市場で活動している主要企業です。

この中国データセンター建設市場は何年を対象としていますか?

このレポートは、中国のデータセンター建設市場の歴史的な市場規模を長年にわたってカバーしています。このレポートはまた、2024年、2025年、2026年、2027年、2028年、2029年、2030年の中国データセンター建設市場規模を予測しています。

最終更新日:

Mordor Intelligence™ Industry Reports が作成した、2024 年の中国データセンター建設市場シェア、規模、収益成長率の統計。中国データセンター建設分析には、2024年から2030年までの市場予測見通しと過去の概要が含まれます。得る この業界分析のサンプルを無料のレポート PDF としてダウンロードできます。